Tot i que la majoria dels analistes tenien una visió negativa i pronosticaven una recessió, el primer semestre del 2023 ha estat positiu per als mercats financers. Cal no oblidar que el 2022 va ser un any molt excepcional en què accions i bons van caure junts. En aquest article us portem les rendibilitats de les carteres al tancament de juny de 2023.

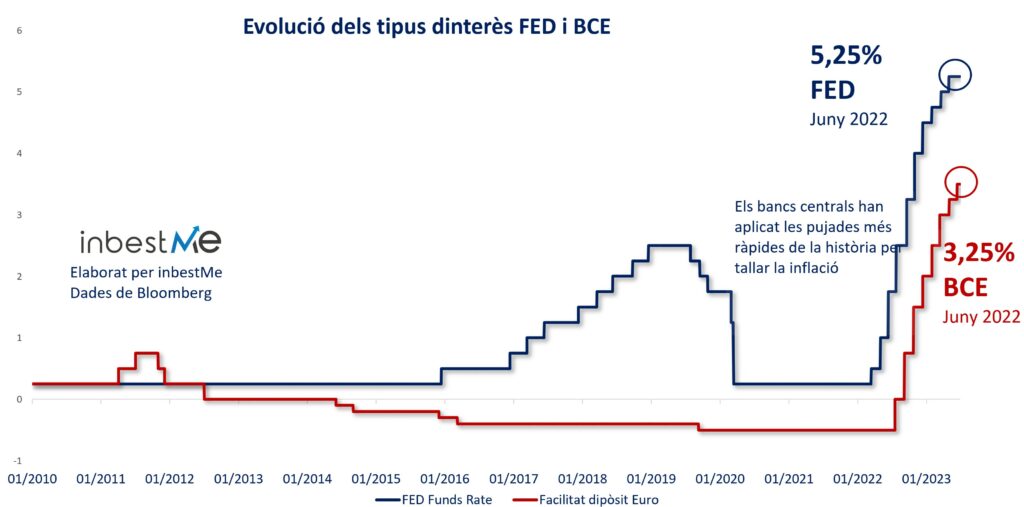

Ha estat sorprenent veure com l’economia ha resistit tan grans pujades dels tipus d’interès decidits pels bancs centrals per contenir la inflació. Als EUA els tipus d’interès van pujar un total del 5% i ara estan per sobre del nivell de la inflació (vegeu el gràfic següent). A Europa han pujat un 4% en total. Tant la FED com el BCE preveuen noves pujades de tipus a l’estiu.

Un dels factors que han fet l’economia tan resistent a una política monetària tan agressiva és el fet que els serveis constitueixen avui una part molt més gran de l’economia que en el passat. Els serveis, com que són menys intensius en capital que la indústria manufacturera, fan que l’economia sigui menys sensible als tipus d’interès.

A més, especialment als EUA, les llars van sortir de la pandèmia amb més estalvis (a causa de les menors despeses i el suport més gran del govern) i això continua ajudant a sostenir el consum privat.

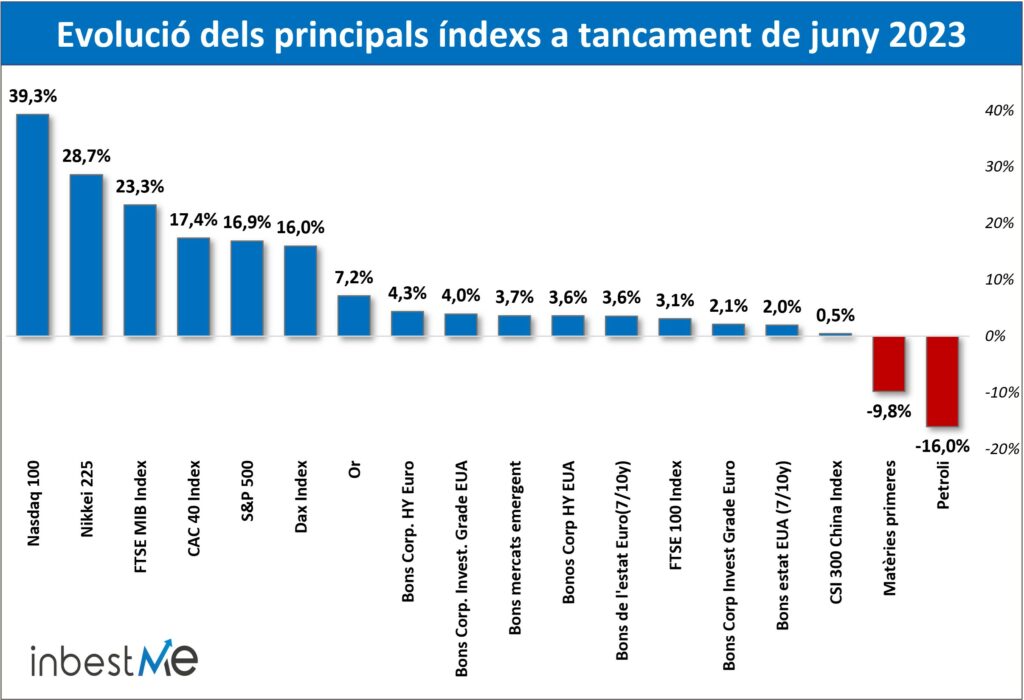

Els índexs borsaris han tingut impuls a l’alça del sector tecnològic, que s’ha beneficiat de l’explosió de la intel·ligència artificial. Els índexs dels EUA van tornar a registrar un rendiment superior gràcies al pes més gran de la tecnologia.

Per contra, les matèries primeres, l’única classe d’actius que va tenir un comportament positiu el 2022, no van obtenir bons resultats el 2023 perquè també la reobertura a la Xina va resultar menys forta del que s’esperava i el país va continuar afectat per l’estancament del consum i per una profunda crisi del sector immobiliari. Això va provocar un rendiment inferior dels índexs de renda variable dels mercats emergents en què la Xina té un gran pes.

Índex de contingut

ToggleRendibilitats de les carteres de Fons Indexats a tancament de juny 2023

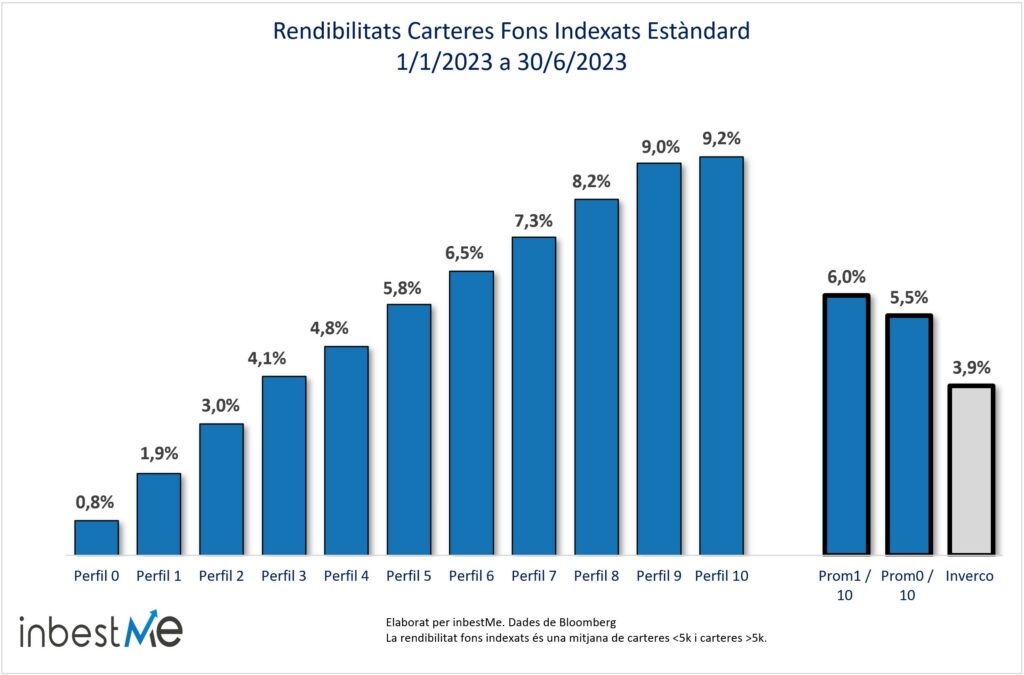

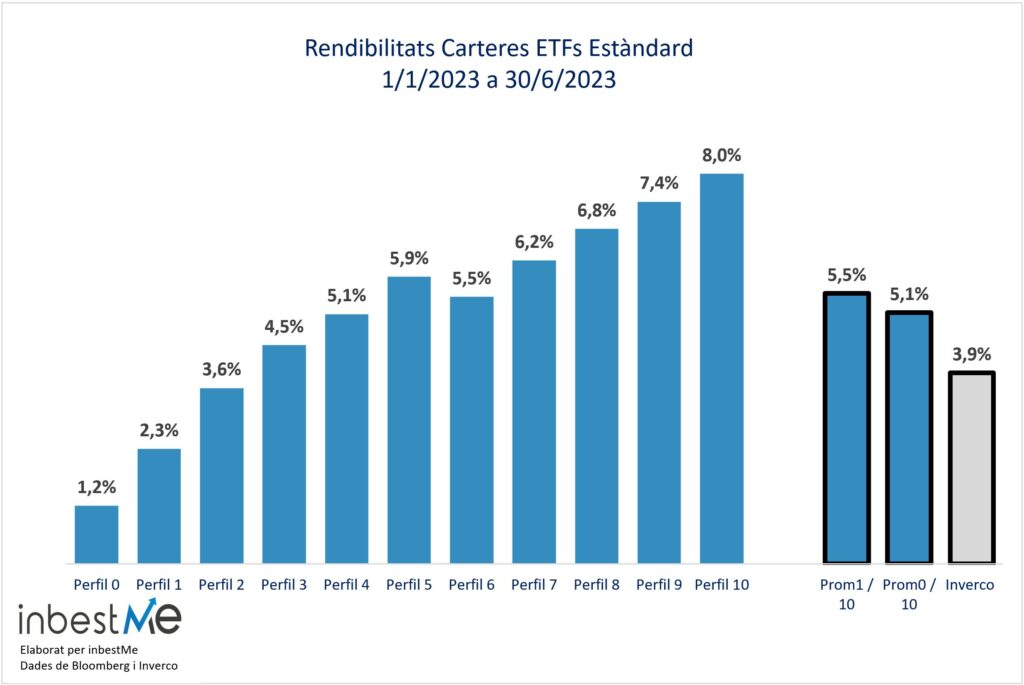

La rendibilitat de les nostres dues línies de carteres d’inversió principals indexades orientades a la inversió a llarg termini (fons indexats i ETFs estàndard) ha estat clarament positiva durant aquest primer semestre de l’any.

Encara que parlarem de passada sobre elles pots veure un informe addicional i complementari sobre:

- Rendibilitats de les carteres de plans de pensions a tancament juny 2023

- Rendibilitats de les carteres indexades ISR a tancament juny 2023

- Rendibilitats de les carteres d’ETFs Value a tancament juny 2023

- Rendibilitats de les carteres en dòlars al tancament del 2023

- Rendibilitats de les carteres ETF Dynamic a tancament de juny 2023

Gran part de la contribució a la rendibilitat ha estat per la part de renda variable de les carteres. Tot i això, la part de la renda variable immobiliària ha restat rendibilitat, ja que s’ha vist afectada per la pujada dels tipus d’interès dels bancs centrals.

Les empreses de petita capitalització (Small Caps en anglès) han tingut una rendibilitat més baixa i no han seguit el ritme dels valors de gran capitalització en especial del sector tecnològic. Els valors de petita capitalització solen ser més cíclics, cosa que significa que el seu comportament està més lligat a la salut de l’economia. Pateixen les expectatives d’un alentiment econòmic, però són de les primeres a recuperar-se un cop baixen els tipus d’interès i sembla que l’economia toca fons.

La rendibilitat mitjana de les carteres de fons indexats ha estat del 6% o sigui de 2,1 punts percentuals més que la rendibilitat mitjana ponderada dels fons d’inversió a Espanya, segons l’estadística d’Inverco.

Si s’hi inclou el perfil 0 la mitjana de les nostres carteres és del 5,5%.

Com es veu al gràfic, les rendibilitats han oscil·lat des de l’1,9% del perfil 1 al 9,2% del perfil 10 molt per sobre del que s’esperava per a mig any. El perfil 0 ha obtingut un 0,8% de rendibilitat: recordem que el perfil 0 és una cartera constituïda únicament per bons que han tornat a guanyar atractius després de les caigudes de l’any anterior.

Rendibilitats de les carteres d’ETFs a tancament de juny 2023

L’única matèria primera que tenim a les carteres d’ETFs és l’or. L’or s’ha comportat relativament bé en comparació d’altres primeres matèries tot i que els tipus d’interès reals van pujar (l’or i els tipus d’interès reals solen moure’s en adreces oposades). Aquest bon comportament de l’or s’atribueix en part a les compres massives per part dels bancs centrals a conseqüència de l’augment de les tensions geopolítiques. Els bancs centrals dels països no alineats amb els EUA i Europa ara volen diversificar les seves reserves, allunyant-se del dòlar i l’euro, i han estat grans compradors d’or.

La rendibilitat mitjana de les carteres d’ETFs Estàndard ha estat de 5,5% (perfil 1 a 10) o sigui 1,6 punts percentuals més que la rendibilitat mitjana ponderada dels fons d’inversió a Espanya segons l’estadística d’Inverco.

Com es veu al gràfic, les rendibilitats han oscil·lat des del 2,3% del perfil 1 al 8% del perfil 10 molt per sobre del que s’esperava per a mig any. El perfil 0 ha obtingut un 1,2% de rendibilitat: recordem que el perfil 0 és una cartera constituïda únicament per bons que han tornat a guanyar atractiu després de les caigudes de l’any anterior. Considerant el perfil 0 la mitjana és de 5,1%.

Rendibilitats comparades de les diferents carteres a tancament de juny 2023

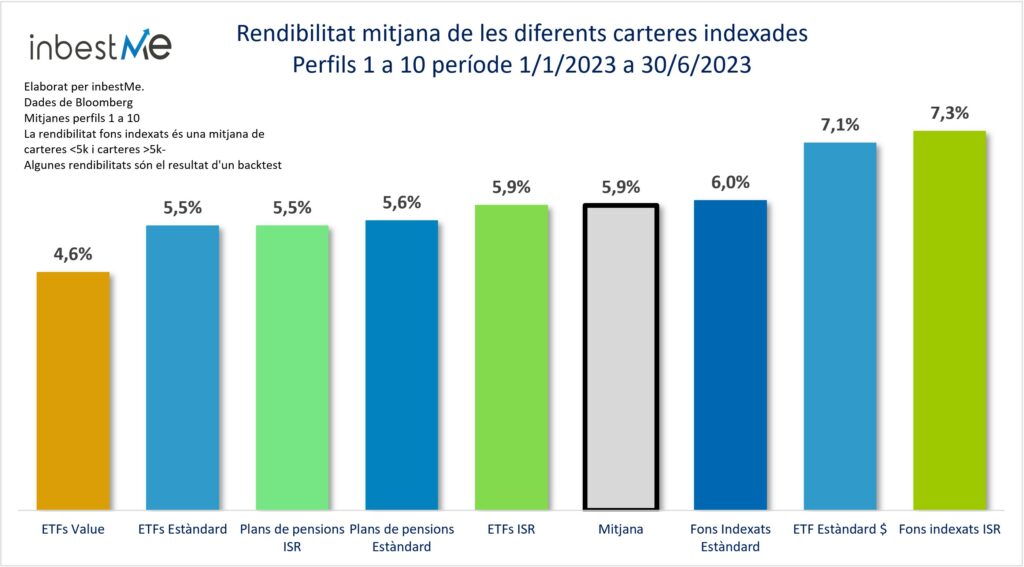

Quant a la línia de carteres diferents de les Estàndard, el gràfic següent mostra la rendibilitat mitjana de cadascuna. La rendibilitat mitjana (perfil 1 a 10) de totes les carteres indexades és del 5,9% des de l’1/1/2023 al 30/6/2023, o sigui 2 punts percentuals més que la mitjana ponderada dels fons d’inversió.

Interessant destacar el bon comportament de les carteres de fons indexats ISR que arriben a un 7,3%. inbestMe va ser la primera entitat a introduir carteres indexades ISR el 2018. Els índexs ISR van tenir un comportament inferior durant el 2022 a causa del menor pes de l’energia en la seva composició i del pes més gran de la tecnologia en comparació dels índexs convencionals. Així que, bàsicament, el baix rendiment del 2022 va ser degut a la seva composició sectorial. El 2023 està passant exactament el contrari, ja que la tecnologia ho està fent molt bé i l’energia està obtenint pitjors resultats. Això és el que ha produït una rendibilitat extra als índexs ISR el que també hem destacat a l’informe específic a les rendibilitats de les carteres indexades ISR a tancament de juny 2023.

Les carteres d’ETFs en dòlars amb un 7,1% de mitjana destaquen també en beneficiar-se dels rendiments més elevats dels bons en dòlars i dels guanys deguts a l’exposició a divises gràcies a la caiguda del dòlar. A l’informe de les rendibilitats de les carteres en dòlars a tancament de juny 2023 veurem que històricament mostren una millor rendibilitat. Recordem que per obtenir la rendibilitat en dòlars cal exposar-se al dòlar, dit altrament un Europeu no pot obtenir la mateixa rendibilitat en dòlars mesurada en Euros. Aquest moviment de divises no ha afectat les carteres en euros, ja que les nostres carteres en Euro estan parcialment cobertes al dòlar afí de reduir precisament l’exposició al que suposaria una pèrdua quan el dòlar es deprecia.

Encara que hem parlat de passada sobre elles pots veure un informe addicional i complementari sobre:

- Rendibilitats de les carteres de plans de pensions a tancament juny 2023

- Rendibilitats de les carteres indexades ISR a tancament juny 2023

- Rendibilitats de les carteres d’ETFs Value a tancament juny 2023

- Rendibilitats de les carteres en dòlars al tancament del 2023

- Acompliment de les carteres Dynamic a tancament del 2023

Les altres carteres queden properes a la mitjana del 5,9%. Una mica més allunyades de la mitjana queden aquest any les carteres d’ETFs Value (4,6%) qüestió que analitzem detalladament a l’informe de rendibilitats de les carteres d’ETFs Value al tancament de juny 2023.

Les altres carteres quedin properes a la mitjana del 5,9%. Un poc més allunyades de la mitjana quedin aquest any les carteres d’ETFs Value (4,6%) qüestió que analitzem detalladament a l’informe de rendibilitats de les carteres d’ETFs Value al tancament de juny 2023.

Et recordem que si vols veure més detalls sobre les rendibilitats de les nostres carteres (en aquest període o en d’altres i per a tots els perfils de risc) pots consultar la pàgina de rendibilitats d’inbestMe a la nostra web on trobaràs comparació amb altres índexs de referència i ràtios de risc com volatilitat, ràtio de Sharpe i màximes caigudes (drawdown) i pels diferents perfils de risc, i períodes.

Rendibilitats de les carteres de Fons Indexats des del seu inici

Fem un seguiment de les nostres carteres des del gener del 2015, que va ser quan es va conceptualitzar el model d’inversió d’inbestMe. Des de llavors, han estat sotmeses a proves de resistència rellevants. Les dinàmiques que hem viscut a l’economia i als mercats financers després de la pandèmia no tenen precedents.

De totes maneres, les carteres es construeixen amb un enfocament a llarg termini, per la qual cosa, malgrat els revessos periòdics que són la normalitat als mercats financers i no l’excepció, aquestes han de mostrar resistència i créixer a llarg termini.

Així, malgrat les dures proves del darrer període, totes les carteres donen un rendiment positiu des de la seva creació. L’única excepció és les cartera zero, compostes únicament per bons, que han estat víctimes de la pujada massiva dels tipus d’interès el 2022, i per això registra una petita pèrdua.

Des de la seva creació, les carteres d’inbestMe de fons indexats mostren una rendibilitat total mitjana del 32,8% pel que fa a les carteres d’ETF i del 32,9% pel que fa a les carteres de fons indexats.

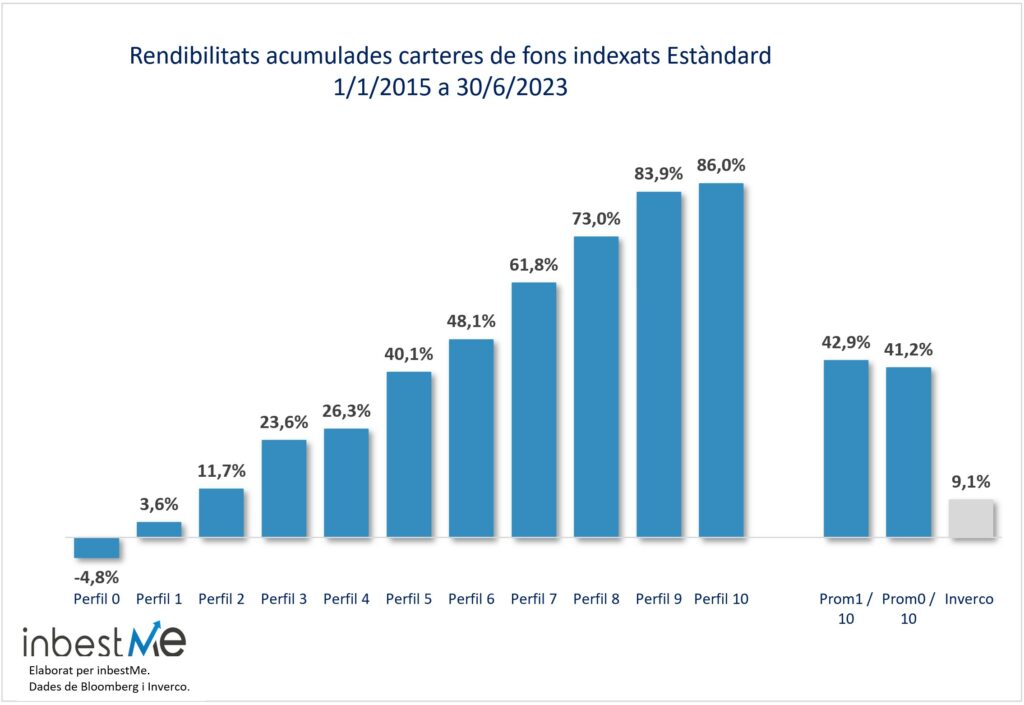

Des de la concepció, les carteres d’inbestMe de fons indexats mostren una rendibilitat acumulada mitjana del 42,9% (perfil 1 a 10) o sigui 33,8 punts percentuals o 4,7 vegades més que la rendibilitat mitjana acumulada dels fons d’inversió a Espanya segons Inverco.

Les rendibilitats acumulades oscil·len entre el 3,6% del perfil 1 al 86% del perfil 10.

El perfil 0 que és una cartera únicament de bons, és l’única que està en negatiu a causa del mal comportament de la renda fixa el 2022, cosa que ha augmentat considerablement les seves expectatives de rendibilitat a partir del 2023 juntament amb els perfils més baixos.

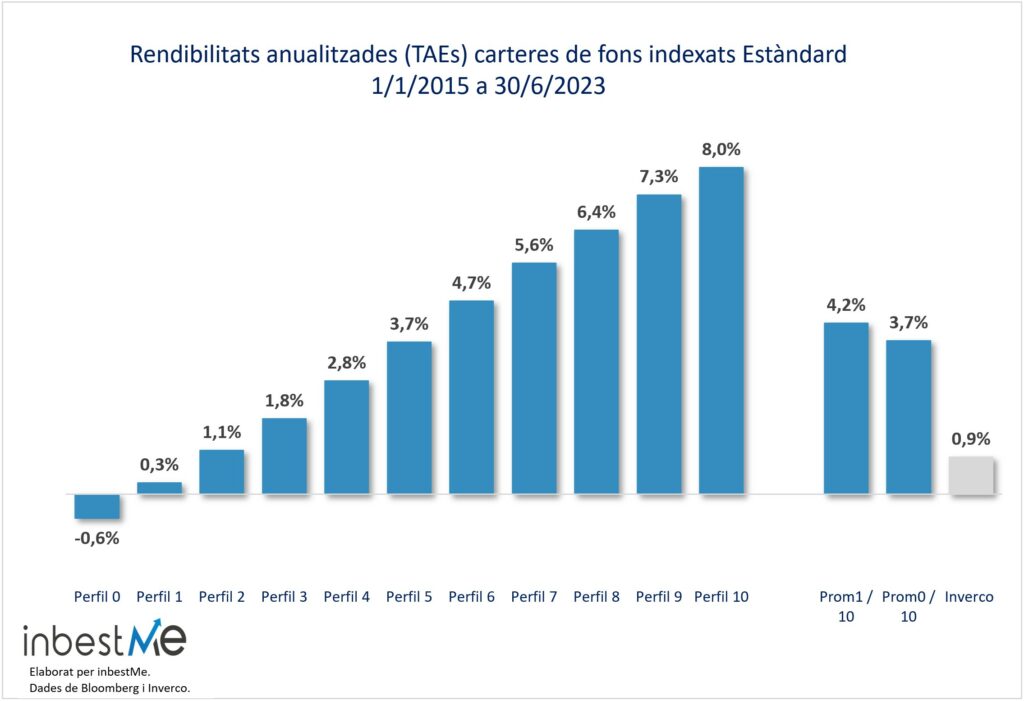

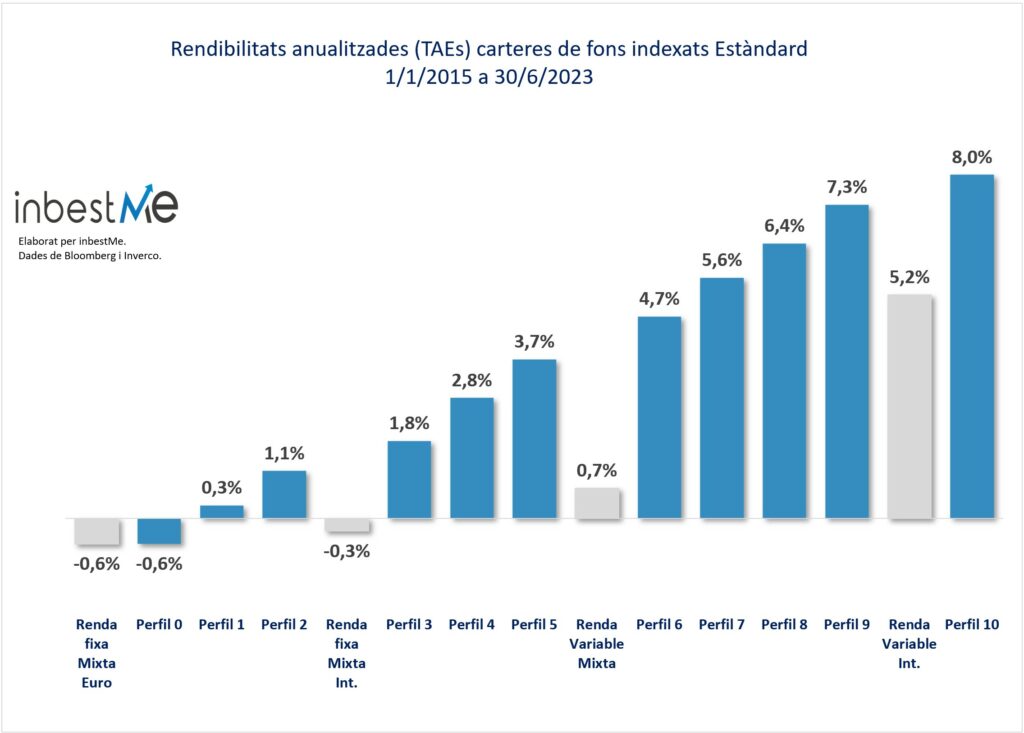

Les carteres de fons indexats Estàndard d’inbestM’obtenen una rendibilitat anualitzada (TAE) mitjana del 4,2% (perfil 1 a 10), és a dir 3,3 punts percentuals o 4 vegades més que la rendibilitat ponderada mitjana dels fons d’inversió a Espanya segons l’estadística d’Inverco.

Les rendibilitats anualitzades oscil·len entre el 0,3% del perfil 1 al 8% del perfil 10, cosa que fa que es tornin a apropar a les rendibilitats esperades a llarg termini.

El perfil 0 que és una cartera únicament de bons és l’única que obté una rendibilitat anualitzada a causa del mal comportament de la renda fixa el 2022, fet que ha fet augmentar la seva expectativa de rendibilitat per als anys vinents considerablement fins al 2,2%.

Tot seguit analitzem el comportament de les nostres carteres amb més detall, comparant-la amb la categoria més representativa dels fons d’inversió a Espanya.

Comparació detallada del comportament de les nostres carteres davant de les diferents categories dels fons d’inversió segons Inverco

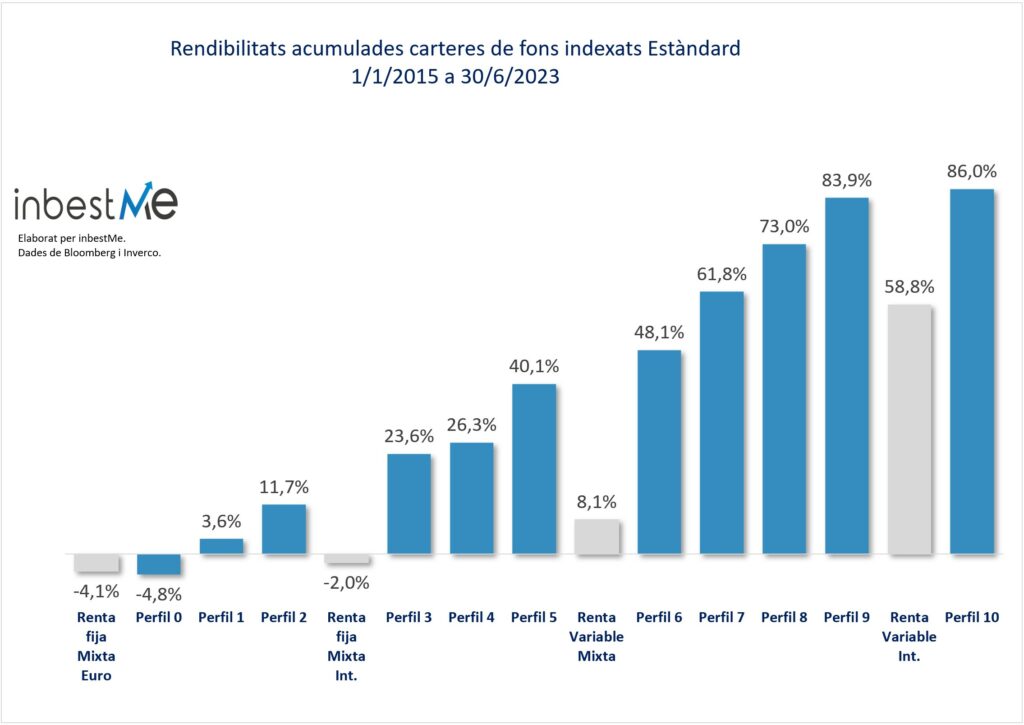

Al gràfic següent veiem una comparació de tots els perfils de les nostres carteres comparades amb les diferents categories de les estadístiques d’Inverco dels fons d’inversió a Espanya, de manera que podem comparar les nostres carteres amb fons d’inversió que cobreixen la mateixa mena d’actius i tenen un perfil de risc similar.

Com es pot observar fàcilment, la rendibilitat acumulada de les carteres inbestMe supera amb escreix la categoria de referència corresponent dels fons d’inversió a Espanya segons Inverco i més en concret:

- El perfil 1 (+3,6%) i 2 (11,7%) superen clarament el -4,1% obtingut per la categoria de Renda Fixa Mixta Euro. El perfil 0 quedaria una mica per sota amb -4,8%.

- Els perfils 3 (+23,6%), perfil 4 (+26,3%) i perfil 5 (+40,1%) superen clarament el -2% de la categoria de Renda fixa Mixta Internacional o sigui 21, 25 i 38 punts percentuals més.

- Els perfils 6 (+48,1%), perfil 7 (+61,8%), perfil 8 (+73%) i perfil 9 (+83,9%) superen en 40, 53, 65 i 75 punts percentuals la categoria de renda variable mixta que es queda en un 8,1%.

- El perfil 10 acumula una rendibilitat del 86% superant en més de 27 punts percentuals la categoria de renda variable internacional que arriba al 58,8%.

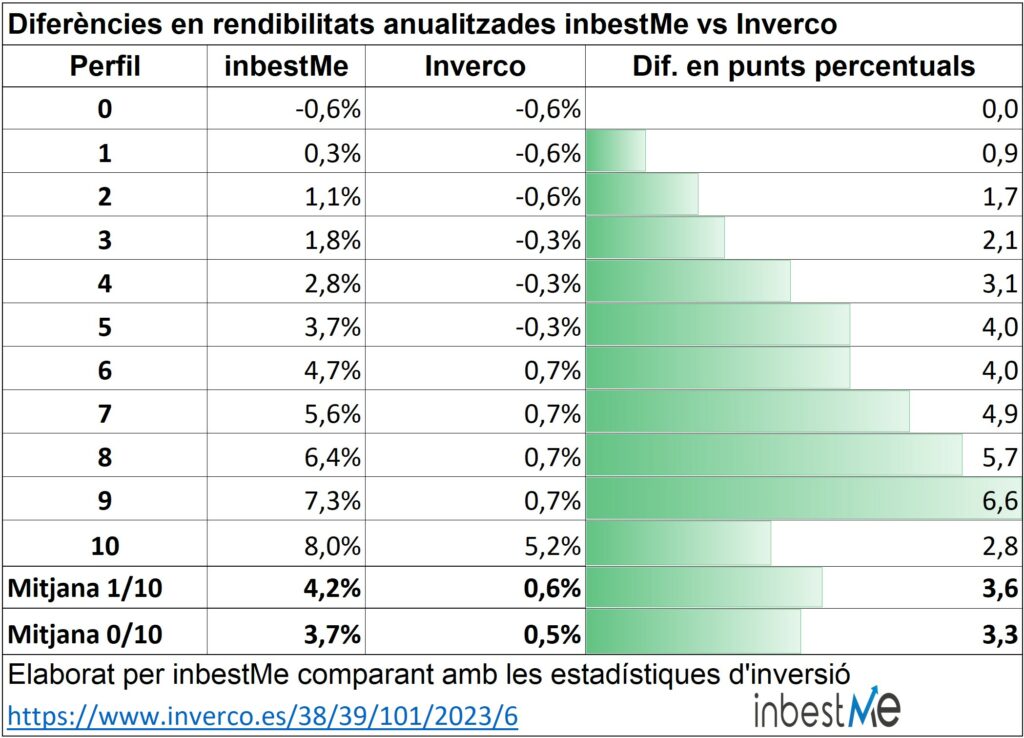

Si mesurem aquestes diferències per categories (vegeu la taula següent) veiem com les rendibilitats anualitzades TAEs de les nostres carteres (perfil 1 a 10) és de 3,6 punts percentuals més alta que la mitjana de les categories corresponents de l’estadística d’Inverco.

Si s’hi inclou el perfil 0, la diferència és de 3,3 punts percentuals.

En altres paraules, la mitjana de la rendibilitat anualitzada d’inbestMe (4,2%) és 7 vegades superior a la rendibilitat anualitzada mitjana ponderada dels fons d’inversió a Espanya Inverco (0,6%).

Tot i que les rendibilitats del passat no són garantia de rendibilitats futures, és un fet estadístic que de forma consistent les TAEs de les nostres carteres estan gairebé sempre al voltant dels 3 punts percentuals millor respecte de la rendibilitat ponderada mitjana dels fons d’inversió a Espanya.

Les diferències més significatives són als perfils 5 a 8, on aquesta diferència arriba als 4,7 punts percentuals de mitjana, i on es concentren la majoria dels nostres clients.

En detall, les diferències per categories són les següents:

- El perfil 1 (+0,3%) i el perfil 2 (1,1%) superen en 0,9 i 1,7 punts respectivament la TAE de la categoria de renda fixa mixta euro, que obté un -0,6% igual que el perfil 0.

- El perfil 3 (+1,8%), el perfil 4 (+2,8%) i el perfil 5 (+3,7%) superen en 2,1, 3,1 i 4 punts respectivament la TAE de la categoria de Renda Fixa Mixta.

- Pel que fa als perfils 6 (+4,7%), el perfil 5 (+5,6%), el perfil 8 (+6,4%), i el perfil 9 (+7,3%) superen en 4, 4,9, 5,7 i 6,6 punts respectivament la TAE de la categoria de Renda Variable Mixta.

- El perfil 10 (+8%) supera en 2,8 punts percentuals la TAE de la categoria de renda variable internacional.

Artículos relacionados:

Raons per les quals no obrir un compte d’estalvi amb un banc

Raons per les quals no obrir un compte d’estalvi amb un banc

La TIR de la Cartera Estalvi en euros puja al 3,5%. Descobreix per què el teu banc no t’ofereix el mateix

La TIR de la Cartera Estalvi en euros puja al 3,5%. Descobreix per què el teu banc no t’ofereix el mateix

Compte Kids d’inbestMe: Cartera Estalvi o Cartera de Fons Indexats? Una guia per a pares (o tutors)

Compte Kids d’inbestMe: Cartera Estalvi o Cartera de Fons Indexats? Una guia per a pares (o tutors)

Continuem innovant per a tu: descobreix les noves característiques i millores a l’App d’inbestMe

Continuem innovant per a tu: descobreix les noves característiques i millores a l’App d’inbestMe

Què és un TRAC o ETF?

Què és un TRAC o ETF?