Segurament ha arribat a les teves orelles en els últims mesos aquest tipus de titulars relacionat amb Carteres de Bons:

El canvi de règim dels bons en general no ens va agafar per sorpresa. Al nostre bloc ja vam anticipar el novembre del 2022 que començava una nova era per als bons o la renda fixa.

Índex de contingut

ToggleLa nova era dels bons

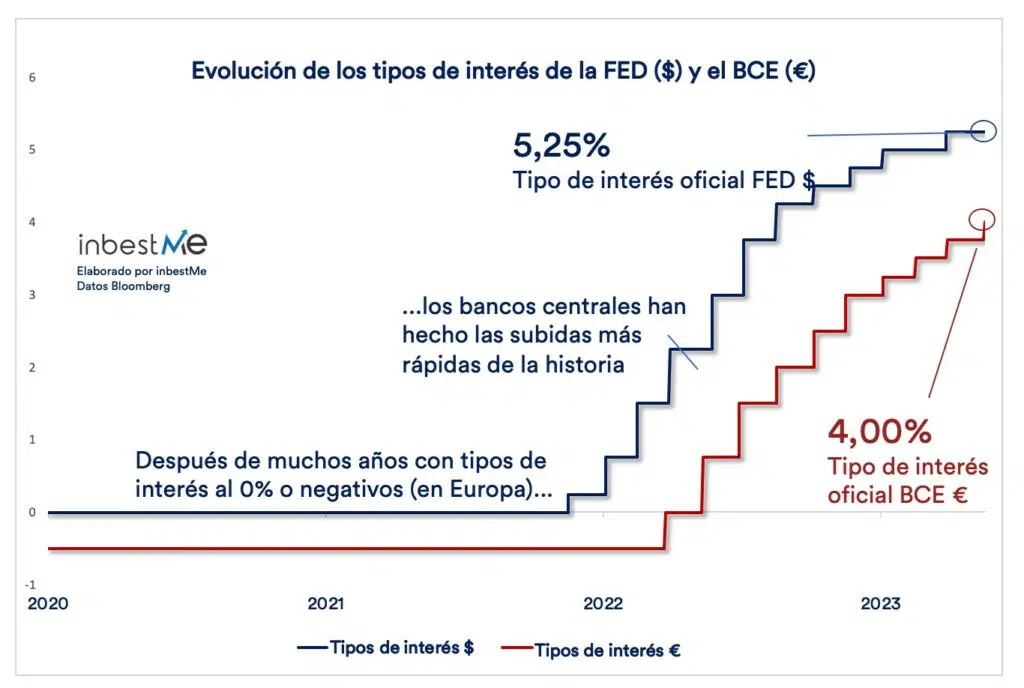

Sens dubte, la pujada històricament ràpida dels tipus d’interès ha generat un interès renovat en els bons o renda fixa.

Tot i això, aquesta ràpida pujada de tipus va provocar que l’any 2022 fos excepcionalment dolent, a causa de la caiguda combinada de la renda fixa (bons) i renda variable (accions).

A mitjà i llarg termini, aquests nivells de rendiment semblen tornar a ser interessants després d’anys d’anormalitat amb interessos propers a zero o negatius. Això podria ser un bon auguri per als rendiments esperats dels bons, cosa que es reflectirà també a les carteres diversificades de bons i accions. Amb relació a això recordar que a inicis d’any revisem a l’alça les rendibilitats esperades de les nostres carteres.

En resum, algunes de les raons per les quals té sentit tenir en compte la inversió en una cartera 100% de bons, en aquests moments destacaríem:

-Rendiments atractius: després de molts anys amb tipus negatius els rendiments dels bons estan ara en nivells històricament atractius.

-Contrapès a la volatilitat: mentre la renda variable continua sent una de les millors maneres d’invertir a llarg termini, a curt termini poden tenir alts i baixos significatius: els bons solen oferir una estabilitat relativa i més acceptable per a l’inversor conservador. Això no sempre és així, sent el 2022 una nefasta experiència per al bonista.

-Diversificació: a diferència de la inversió en un bo, invertir en una cartera de bons implica diversificar entre bons governamentals, corporatius, de curt o llarg termini i de diferents regions geogràfiques. Això permet que el risc estigui més repartit i s’adapti als vostres objectius d’inversió.

-Anticipar-se a l’aturada de pujades oa la reducció de tipus: aquesta última raó és de caràcter més oportunista i, per tant, es pot produir o no. Té a veure que sembla que ja estem en un panorama que suggereix una pausa o fins i tot retallades en els tipus d’interès per al proper any. Si és així, els bons adquirits avui podrien veure un increment del seu valor. Una cartera ben estructurada podria beneficiar-se significativament daquests moviments.

Perfil 0 i les Carteres de Bons a inbestMe

Des del començament, els serveis d’inbestMe van ser concebuts per permetre la inversió per objectius, oferint màxima personalització i planificació financera amb múltiples comptes. Aquesta visió va incloure donar una oferta molt àmplia de fins a 11 perfils de risc a gairebé totes les carteres, sent el perfil 0 el corresponent a una cartera de bons.

Aprofitant la nova situació dels bons i tipus d’interès, hem decidit fer més visible la nostra oferta de carteres 100% de bons (perfil 0) perquè aquesta opció sigui clara per als nostres clients actuals i futurs.

Volem que l’oferta existent sigui més visible a la nostra web i plataforma en general. Contractar una cartera de bons amb inbestMe és molt més fàcil i eficient que intentar anar a les subhastes del tresor, sobretot des del punt de vista fiscal.

Les carteres de bons d’inbestMe estan constituïdes per fons d’inversió indexats que acumulen la rendibilitat i que són traspassables diferint-ne la fiscalitat. Les carteres d’ETF estan constituïdes per ETF que també acumulen (però no són traspassables).

El que hem comentat per a les lletres del tresor també és aplicable a la compra directa d’altres bons: en aquest cas no només cal tenir en compte el tema fiscal, sinó que a més requereix un alt coneixement del que és la renda fixa i que en realitat pot ser molt més variable (llegiu complex) que el que el seu nom indica.

Per contractar una cartera de bons de renda fixa a inbestMe simplement cal fer un procés d’alta i perfilació a inbestMe o contractar una cartera nova d’inversió i assegurar-vos finalment que el perfil 0 és el seleccionat, al qual ens referirem també a partir d’ara com a la cartera 100% de bons.

Aquest rellançament complementa el llançament de les carteres estalvi (que no deixen de ser bons a molt curt termini) d’inbestMe al novembre del 2022.

La cartera 100% de bons inbestMe: un compromís entre rendiment i durada

A inbestMe apostem per la gestió indexada.

Això vol dir que el nostre comitè dinversió fa una selecció dels millors fons indexats o ETFs per aconseguir la millor distribució i relació rendibilitat/risc per a cada perfil de risc.

Això implica, per tant, gestionar la distribució cercant aquesta optimització.

Juntament amb aquest rellançament de la cartera 100% de bons, el comitè d’inversió ha fet una revisió del perfil 0 de les nostres carteres d’inversió, que ja tenia una distribució 100% en bons, per adequar-lo a la situació actual de la renda fixa, i , per tant, revisant quin és el millor equilibri per al moment actual entre el curt i el llarg termini, per aconseguir un bon compromís entre un rendiment i el risc de durada… Dit d’una manera més tècnica, això vol dir prendre una decisió sobre la durada mitjana de la cartera: en concret, el comitè dinversió dinbestMe ha aprofitat aquesta revisió per simplificar i escurçar la durada de la cartera perfil 0 o de bons.

En línia amb aquesta revisió, la durada mitjana de la cartera estarà en general per sota dels 2 anys per limitar el risc de durada.

Com a norma general i per assolir aquest equilibri, la cartera 100% de bons pot incloure:

- fons indexats (o ETFs) monetaris

- fons indexats (o ETFs) floaters

- fons indexats (o ETFs) de bons de curt termini corporatius o de l’estat

- fons indexats (o ETFs) de bons de llarg termini corporatius o de l’estat

A diferència de les altres carteres a inbestM’aquestes carteres poden combinar fons indexats amb fons actius per aconseguir maximitzar la TIR i la diversificació quan no disposem de fons indexats. Loferta de fons indexats de renda fixa de curta durada és molt limitada de moment. Quan això és així, el nostre comitè segueix tenint en consideració el cost del fons com un element molt important en el procés de selecció.

Pots veure les distribucions de les carteres 100% de bons a les pàgines corresponents:

El comitè d’inversió d’inbestMe revisa periòdicament la distribució òptima de totes les carteres, buscant un equilibri entre rendiment i risc. Aquesta revisió, que es fa almenys una vegada a l’any a totes les nostres carteres, implica especialment per a les carteres de bons prestar certa atenció a l’evolució dels tipus d’interès.

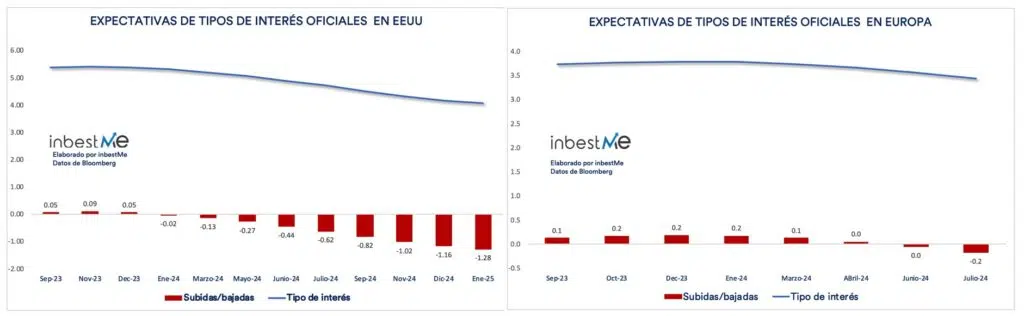

S’espera que els tipus assoliran el seu màxim a finals del 2023 i començaran a disminuir el 2024, amb un possible reajustament de la corba de tipus invertida.

Tot i això, aquestes previsions poden canviar amb les fluctuacions de la inflació i l’economia. Intentar encertar el timing de la FED o el BCE amb la seva política d’interessos, és tan complicat o més que encertar el millor moment d’entrar a la borsa.

Resum de l’oferta de Cartera de Bons

Carteres de bons en Euros (Perfil 0)

| Tipus/Estil | Estàndard | ISR i bons verds (nou) |

| Fons Indexats A partir de 1.000€ | 3,70% TIR neta 1,2 anys Duració | 3,60% TIR neta 1,4 anys Duració |

| ETFs A partir de 5.000€ | 3,70% TIR 1.1 any Duració | No disponible de moment |

Carteres de bonos en dòlars (Perfil 0)

| Tipus/Estil | Estàndard | ISR i bons verds (nou) |

| ETFs A partir de 5.000€ | 5,10% TIR 1,2 anys Duració | No disponible de moment |

TIRs estimades netes al voltant del 3,70% a Euros

Les TIRs netes de les carteres de bons se situen al voltant del 3,70% a EUROS a l’hora d’escriure aquest post. A continuació, es presenten els càlculs detallats de com arribem de la TIR bruta que està al voltant del 4,24% a la neta (exemple fons indexats estàndard):

- TIR estimada de la cartera de bons a Euros: 4,52% bruta/ 3,70% neta després de comissions segons el càlcul següent:

- TIR bruta de la cartera: 4,52%

- TER dels fons: 0,38%

- Comissió de gestió mitjana: 0,35%

- Comissió de custòdia: 0,105%

- TIR neta de la cartera: 3,70%

Aquestes TIRs indiquen el rendiment mitjà actual (al venciment) dels fons monetaris i de bons que componen la cartera ponderada pel seu pes i descomptant totes les comissions que suporta la cartera: el TER dels fons (0,15% mitjana), la comissió de gestió mitjana (0,38%) i la custòdia màxima (0,11%). La rendibilitat anual de la cartera pot ser diferent.

Com veus a inbestMe publiquem les TIRs netes. Quan reviseu TIRs d’altres carteres de bons o fons d’inversió fora de la plataforma d’inbestMe, assegureu-vos que esteu comparant TIRs netes de totes les comissions. Hem observat que molt sovint es fan servir TIRs brutes.

Nota important: aquesta TIR no és fixa i anirà evolucionant en funció de:

- L’evolució dels tipus d’interès

- Les primes de risc de crèdit

- La pròpia volatilitat dels mercats financers

Per tant, la rendibilitat anual no ha de coincidir amb la TIR de la cartera.

Actualitzarem aquesta TIR mensualment a la pàgina corresponent d’aquesta cartera.

TIRs estimadas netas en torno al 5,1% en Dólares

Les TIRs en dòlars són més elevades a causa de la política monetària més restrictiva de la FED. Però és vital recordar que contractar una cartera en dòlars només té sentit si la teva economia està dolaritzada o si vols tenir part del teu patrimoni en dòlars. A continuació, es presenten els càlculs detallats de com arribem de la TIR bruta que és del 5,48% a la neta:

- TIR estimada de la cartera de bons a Dòlars: 5,66% bruta/5,1% neta després de comissions segons el càlcul següent:

- TIR bruta de la cartera: 5,66%

- TER dels fons: 0,11%

- Comissió de gestió mitjana: 0,35%

- Comissió de custòdia: 0,105%

- TIR neta de la cartera: 5,1%

Nota important: aquesta TIR és estimada i no és fixa i anirà evolucionant en funció de:

- L’evolució dels tipus d’interès

- Les primes de risc de crèdit

- La pròpia volatilitat dels mercats financers

Per tant, la rendibilitat anual no ha de coincidir amb la TIR de la cartera.

Actualitzarem aquesta TIR mensualment a la pàgina corresponent d’aquesta cartera.

TIRs netes més altes i risc més baix però no exempt

És important ressaltar que la TIR (tant a Euros com a Dòlars) de la cartera de 100% de bons no és una TIR (rendiment anualitzat net) garantida. La TIR és una indicació del rendiment anualitzat ponderat (net de comissions) que genera la cartera de fons que la componen i no ha de ser la rendibilitat que realment obtingui la cartera, ja que el valor dels fons pot variar en funció de la evolució dels tipus dinteressos. Un cop aclarit la relació entre TIR i rendibilitat de la cartera, a inbestMe hem decidit actualitzar i reportar la TIR neta de la cartera 100% de bons al tancament de cada mes.

L’avantatge que pot oferir la pujada de tipus d’interès és que ara incorrent en un risc menor, podem obtenir una rendibilitat millor que en el passat, quan els tipus estaven en el 0% amb la renda fixa.

Tot i que els bons en general són menys volàtils, no estan exempts de riscos ja que el seu valor pot variar en funció de l’evolució dels tipus d’interès i de les primes de risc de crèdit, és a dir, la cartera de bons és sotmesa a certa volatilitat. L’horitzó mínim requerit per contractar una cartera de bons és almenys de 2 anys, encara que és millor fer-ho pensant en horitzó de 3 o més anys.

Si vols una cartera amb poc risc, propera a la volatilitat 0 i un horitzó inferior (o indefinit, és a dir, no saps quan necessitaràs els diners) és millor que consideris les Carteres Estalvi d’inbestMe. Per contra, si tens una cartera estalvi i tens un horitzó mínim de 3 anys o més et pot convenir més la cartera de bons si acceptes una mica de volatilitat. Com sempre al món de la inversió és un intercanvi entre rendibilitat (la cartera de bons tendirà a ser més alta) i risc (també més alt per a la cartera de bons). El rendiment més alt serà més evident quan les corbes de tipus es normalitzin, és a dir, els tipus dinterès a llarg termini siguin clarament més alts que els de curt termini. Si voleu aprofundir més sobre això, llegiu “Què és millor la cartera d’estalvi o la cartera de bons d’inbestMe”.

Fiscalitat de les Carteres de Bons

Les carteres de bons de fons indexats d’inbestMe en estar construïdes amb fons d’inversió d’acumulació i traspassables són de per si més eficients que la compra de bons o lletres del tresor, (o fins i tot un dipòsit) on cada vegada que rebem els rèdits es ens reté automàticament els impostos. Invertint en la cartera de bons d’inbestMe ens beneficiem de l’interès compost també sobre els impostos no meritats gràcies al diferiment fiscal. Quan es vol mobilitzar diners a la cartera de fons de bons, podem decidir traspassar una altra cartera de fons aprofitant l’avantatge de la traspassabilitat dels fons d’inversió.

A les carteres d’ETFs també utilitzem ETFs UCITS d’acumulació però no es beneficien de la traspassabilitat dels fons d’inversió.

Això sí, en ambdós casos quan es fa una retirada, les plusvàlues estan subjectes al pagament d’impostos, als fons retenint-se al moment de la retirada, als ETFs i s’han de declarar a la següent declaració de l’IRPF.

En definitiva, i com a conclusió després de les pujades de tipus, la cartera de bons d’inbestMe pot ser interessant per a aquell inversor que no es vol exposar a la volatilitat de la renda variable i obtenir un rendiment raonable i aprofitar els avantatges de la millor eficiència fiscal.

Hem de tenir en compte que una cartera de bons pot no ser suficient per aconseguir objectius de més llarg termini i protegir els nostres diners de la inflació.

Incorporem la Cartera 100% de Bons ISR i Bons Verds

Juntament amb aquest rellançament, i fruit del nostre compromís amb la inversió sostenible, hem decidit ampliar l’oferta de carteres de bons i oferir a partir d’ara una cartera de bons ISR i bons verds. Això és possible gràcies a l’ampliació de l’oferta de fons amb sostenibilitat que s’ha produït els darrers anys.

Per tant, a partir d’aquest rellançament els nostres clients podran triar entre la cartera de bons amb distribució estàndard o si teniu preferències per la sostenibilitat escollir l’opció ISR i bons verds.

Podeu veure més sobre la versió de cartera 100% bons ISR i bons verds aquí.

Les TIRs i les durades són molt similars a les versions de cartera estàndard corresponents.

Conclusió: Avantatges de les Carteres de Bons inbestMe (Perfil 0)

Com a resum, els avantatges de les carteres de bons inbestMe són:

- Beneficiar-se dels rendiments més alts actuals

- Amb una cartera altament diversificada davant de la compra d’una lletra o bo individual

- Amb un tractament fiscal més eficient

- Amb una facilitat de contractació

- Amb l’opció de contractar una cartera estàndard o sostenible (ISR)

- I a partir de només 1.000€