El nostre compromís ha estat sempre democratitzar la inversió eficient i fer-ho amb costos molt ajustats. Però això sí, sense comprometre la qualitat dels nostres serveis. Tot seguit, et deixem la nova reducció de costos i comissions el 2022.

Aprofitant el nou any fem una altra vegada una reducció d’alguns costos i comissions que, sens dubte, ajudaran a augmentar la rendibilitat de les carteres dels nostres clients.

Índex de contingut

ToggleNova reducció de comissions de gestió en carteres de fons indexats (2022)

Les nostres comissions de gestió són sens dubte una de les més ajustades, no només de la indústria financera a Espanya, sinó també dins dels gestors automatitzats (també anomenats Robo Advisor).

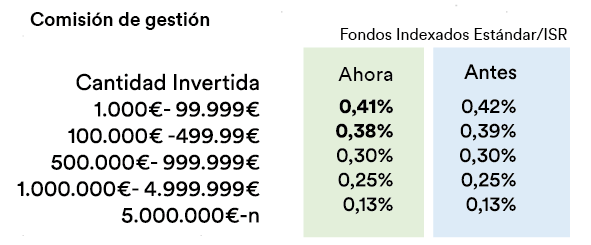

A partir del gener del 2022 reduïm en 1 pb (0,01%) la comissió de gestió a les carteres d’entre 1.000 € i 499.999 € (Fons Indexats Estàndard i ISR), on es beneficiaran la major part dels nostres clients:

Més enllà de la reducció de comissions ens sembla important ressaltar de nou el que inclouen els nostres serveis:

Hem de recordar que alguns dels nostres serveis són únics a la indústria (a un cost molt competitiu), com per exemple:

- La gestió per objectius.

- La possibilitat de combinar múltiples comptes amb objectius o estils d’inversió diferents.

- La possibilitat de triar diferents estils dinversió (Estàndard o ISR) i altres que poden venir en el futur.

- L’optimització fiscal intel·ligent.

- La possibilitat de programar des de la nostra plataforma aportacions automàtiques recurrents.

- La gestió constant de la cartera amb reinversions i re-balancejos.

- Accés al comparador de fons a partir de 50.000€.

També és especialment únic el nostre servei inbestMe Plus accessible a partir de posicions superiors a 100.000€ amb l’accés a un gestor personal assignat i sense cap cost addicional.

Aquest és un tipus de servei reservat a la banca privada a patrimonis a partir de 1 milió deuros i, en canvi, amb inbestMe aquest tipus de servei és molt més accessible per als inversors.

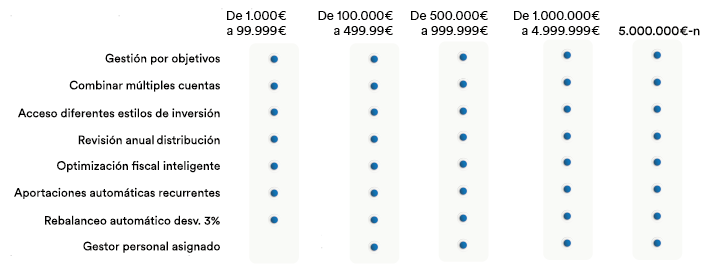

Reducció de les comissions de gestió en carteres d’ETFs (2022)

També aprofitem el 2022 per alinear al màxim les nostres comissions de gestió de les carteres d’ETFs amb les de fons indexats.

Aquestes queden totalment alineades per a la nostra oferta de carteres ETFs Estàndard i ISR (Aquestes carteres es pot invertir a partir de 5.000 €):

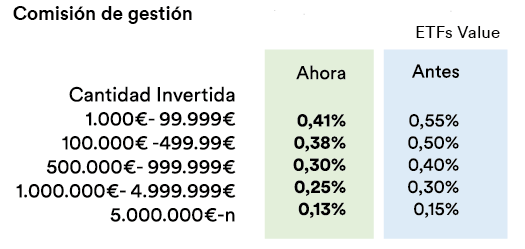

També aprofitem el nou any per reduir de manera important les comissions de gestió de les nostres carteres d’ETFs Value (Aquestes carteres es pot invertir a partir de 15.000 € amb una comissió d’èxit del 5%) que s’alineen amb les carteres d’ETFs Estàndard i ISR:

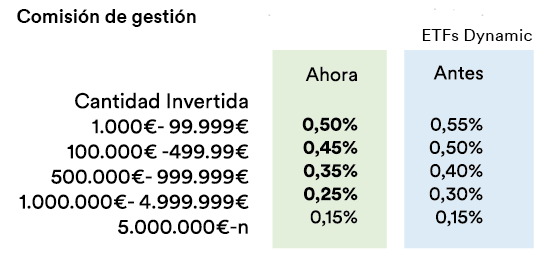

I finalment, realitzar una reducció més a les nostres carteres d’ETFs Dynamic amb reduccions a gairebé tots els trams d’inversió:

Recordem que les carteres d’ETFs Dynamic tenen una gestió tàctica, que pot implicar revisions de la distribució periòdiques que poden arribar a ser mensuals en funció de la situació del mercat i amb la prioritat de reduir riscos a la cartera.

Resum de la reducció de comissions de gestió (2022):

Al quadre següent hem resumit com queden i s’agrupen els costos de comissions de gestió d’inbestMe:

La nostra comissió neta mitjana ponderada de gestió és del 0,25%

Les comissions que hem reportat són les nominals. Els nostres clients tenen diverses opcions per reduir-les amb les promocions existents:

- Comissió de gestió gratuïta el primer any fins a 10.000€ a les nostres carteres de fons indexats. Vegeu condicions.

- També poden obtenir 50€ per cada amic que convidis.

Això fa que les comissions realment pagades pels nostres clients siguin inferiors. Per exemple el 2021:

- La comissió real carregada mitjana ha estat del 0,30%.

- La comissió neta després dels bons “invita un amic” ha estat el 2021 del 0,25%.

- Si a aquest 0,25% li sumem el 0,11% de trading/dipositària o custòdia més habitual, estimem que el cost mitjà explícit suportat pels nostres clients estarà al voltant del 0,36%. Sens dubte, dels més competitius del mercat.

Amb els canvis en comissions per al 2022 aquesta mitjana pot reduir un altre punt bàsic més fins al 0,35%.

Reducció dels costos de dipositaria i trading a les carteres d’ETFs (2022)

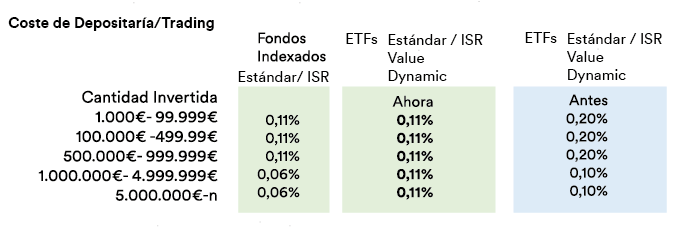

Les nostres comissions de custòdia de fons indexats tornen a ser de les més competitives del mercat: un 0,11%, i un 0,06% per als nivells d’inversió a partir del milió d’euros.

Hem estat treballant per baixar també aquests costos de dipositaria/trading a les carteres d’ETFs:

Aprofitem també l’inici del nou any per ajustar de manera significativa les comissions de trading i dipositaria de les nostres carteres d’ETFs i que aconseguim alinear gairebé completament amb les carteres de fons indexats.

Detalls reducció de costos dels Fons Indexats i ETFs

Recordem que el cost de gestió dels propis fons indexats i ETFs que fem servir a les nostres carteres és el cost que dedueix el proveïdor del fons o ETF del valor liquidatiu diari.

És per això que, ens referim a ells com a cost implícit (ja que no són visibles), a diferència de les comissions de gestió o de custòdia que són explícits (visibles), és a dir, que són carregades al compte dels nostres clients sigui mensualment (la majoria) o trimestralment (la custòdia a les carteres de fons indexats).

Durant l’any passat ja vam estar fent ajustaments en alguns dels costos, sobretot a les nostres carteres de fons indexats estàndard. En canvi, a les nostres carteres de fons indexats ISR s’han augmentat recentment i lleugerament en incloure més inversió d’impacte.

En aquest punt ens agradaria recordar que així com el TER del fons o ETF és important, aquest és només un dels paràmetres que cal tenir en compte.

Hi ha altres elements que s’han de considerar i que es poden convertir en costos ocults i el tracking difference és probablement el més rellevant: això és la diferència en rendibilitat entre el que obté el fons o l’ETF i l’índex a què segueix. En aquest sentit, un fons o ETF pot tenir un TER més baix, però tenir un cost ocult per aquesta diferència. Per això és més important saber el cost total de posseir un fons o ETF més que el TER.

Recorda que el cost total de posseir un fons o un ETF inclouria no només el TER sinó altres conceptes com el “tracking difference”. També inclouria el bid/ask spread o el cost de compra/venda si n’hi hagués.

Com fem la selecció dels Fons Indexats o ETFs?

Addicionalment, ens agradaria recordar que la selecció dels fons indexats o ETFs estan supeditats en el nostre cas a:

- Obtenir la màxima diversificació a classes d’actius: les nostres carteres estan ultradiversificades i inclouen la classe d’actiu accions immobiliàries (REITS) i or (ETFs).

- Busquem també una diversificació no únicament a les classes d’actius sinó també als proveïdors que fem servir. Hi ha altres gestors automatitzats que han decidit concentrar la selecció en un sol proveïdor. Nosaltres busquem explícitament tenir diversos proveïdors i ens autoimposem límits al pes d’un fons indexat o ETF (al voltant del 25%).

- Cerquem tenir un cert control de l’exposició a divisa. És a dir, les nostres carteres tenen un màxim d’exposició al risc de divisa segons sigui la cartera a Euros o Dòlars. Per això combinem lús de fons amb cobertura de divisa (que sovint són lleugerament més costosos).

- També seleccionem fons o ETFs per alinear-los amb la temàtica o l’estil d’inversió de la cartera. En general, els fons indexats temàtics tenen un cost lleugerament superior. Creiem que aquests s’aniran igualant amb els fons indexats més estàndard.

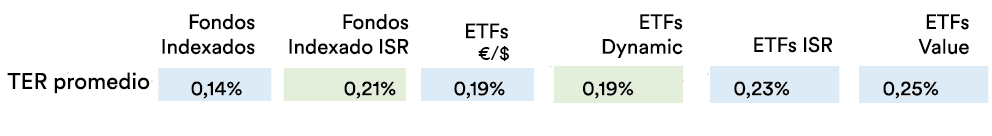

Al quadre següent recordem quins són els costos nominals mitjans (TER) de les nostres carteres.

Aquests costos són dels més baixos del mercat, ia més ens semblen els més eficients per aconseguir els objectius que hem esmentat més amunt i que com veiem any a any no condicionen perquè les nostres carteres obtinguin excel·lents resultats en rendibilitat.

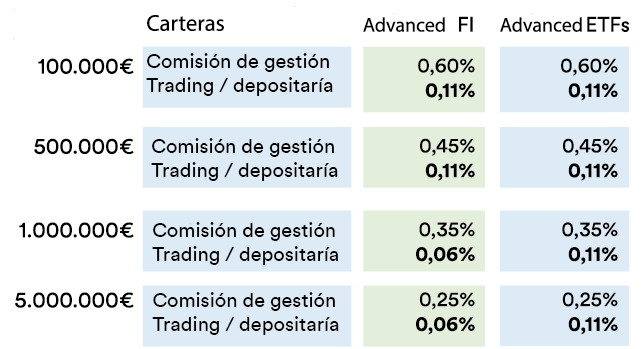

Reducció en els costos de trading i custòdia a les carteres Advanced

Recordem que inbestMe també ofereix la possibilitat de personalitzar carteres quan aquestes superen els 100.000€. Això es fa contactant directament amb el gestor personal assignat. Aquest analitzarà conjuntament amb el client i el comitè dinversió aquesta personalització.

Les nostres carteres inbestMe Advanced també es beneficien d’algunes d’aquestes reduccions segons veiem a la taula següent:

D’una banda, alineem totalment els costos de custòdia (0,11%/0,06%) a les carteres de fons i de l’altra també ajustem a 0,11%/0,10% el trading i dipositaria.

Esperem que us hagi agradat l’article sobre la nova reducció de costos i comissions el 2022. Deixa’ns la teva opinió als comentaris.

Nota 1: Tots els costos i comissions que mostrem a les taules següents inclouen l’IVA.

Nota 2: L’única comissió que realment percep inbestMe és la comissió de gestió. Els altres costos o comissions de custòdia, trading o dipositària són comissions o costos de terceres parts: GVC Gaesco a la custòdia de fons indexats, Interactive Brokers per als costos de trading i dipositaria dels ETFs.