El primer trimestre del 2023 tanca en positiu.

A pesar que molts havien previst que iniciaríem l’any amb una recessió, el primer trimestre del 2023 ha estat positiu per als mercats financers.

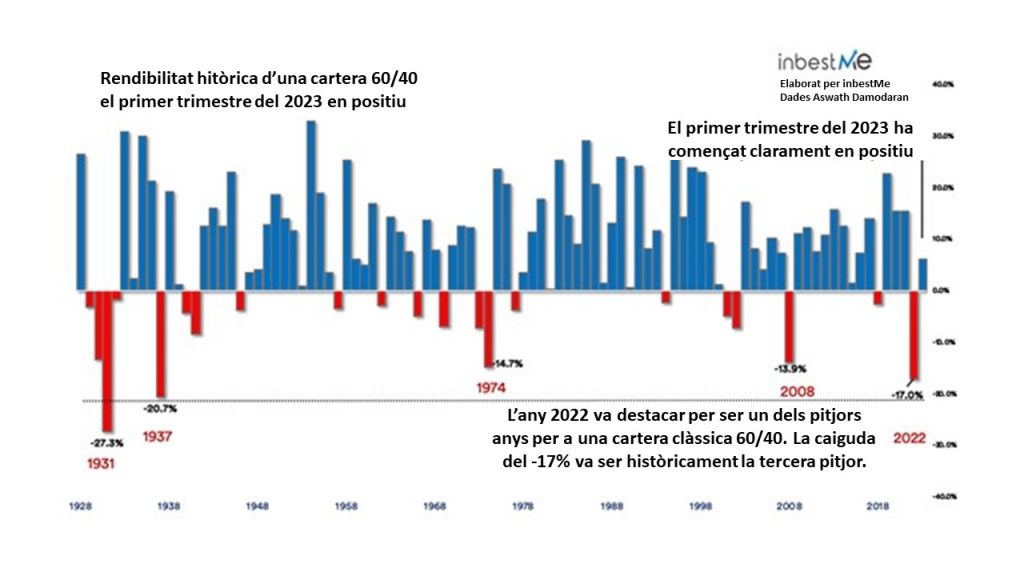

L’any 2022 va ser un any extremadament dolent, fins i tot per a les carteres més diversificades, ja que tots els actius van caure alhora. Enguany, les carteres diversificades han tornat a donar resultats positius, tal com podem veure en el gràfic següent que mostra l’evolució d’una cartera 60/40 que sol utilitzar-se com a referència per a les carteres globalment diversificades.

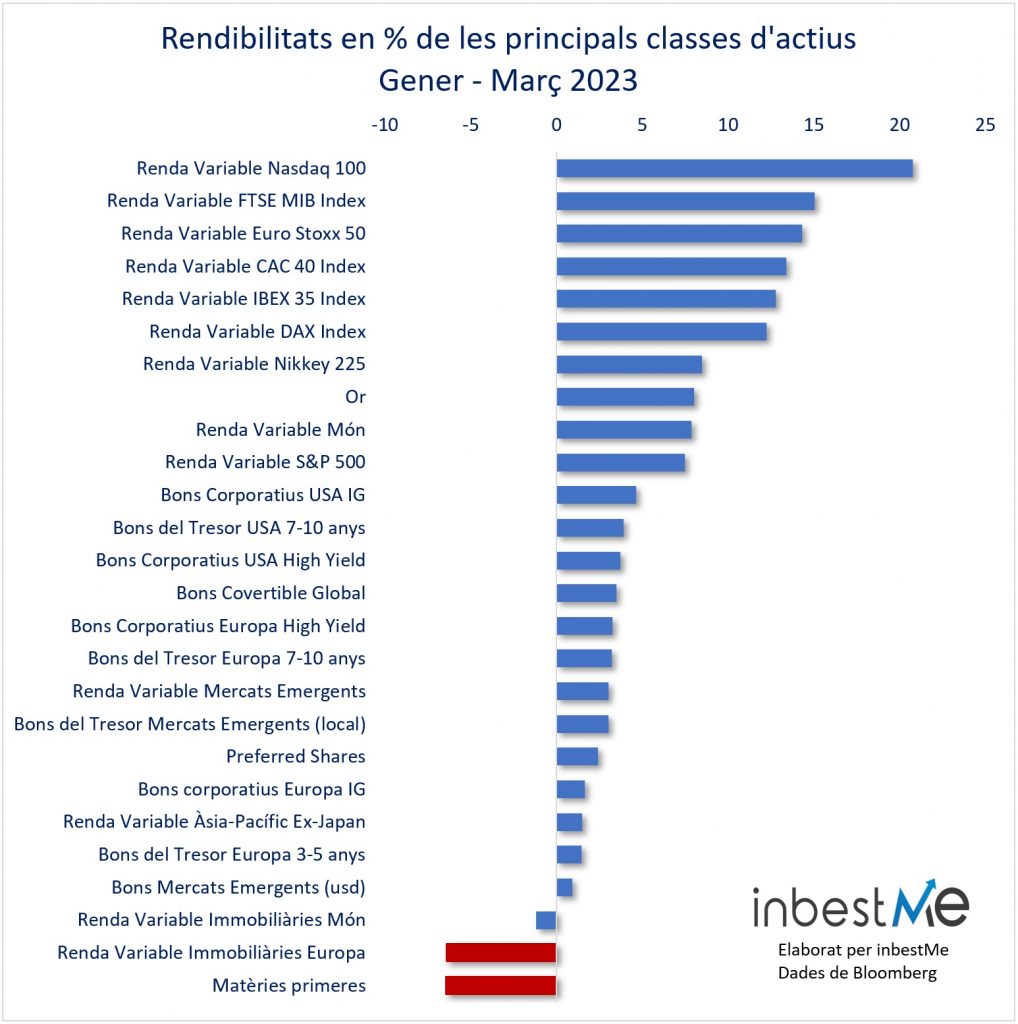

Molts inversors van baixar la seva ponderació als índexs tecnològics i europeus en 2022, respectivament, pel temor a quines noves pujades dels tipus d’interès castigaran els valors de creixement i per la difícil situació energètica a Europa.

Però les expectatives sobre els tipus d’interès van canviar bruscament (vegeu més endavant) i l’hivern europeu va resultar ser especialment suau, per la qual cosa la tecnologia i els índexs europeus van acabar sent inesperadament els actius que millor es van comportar en el primer trimestre de 2023.

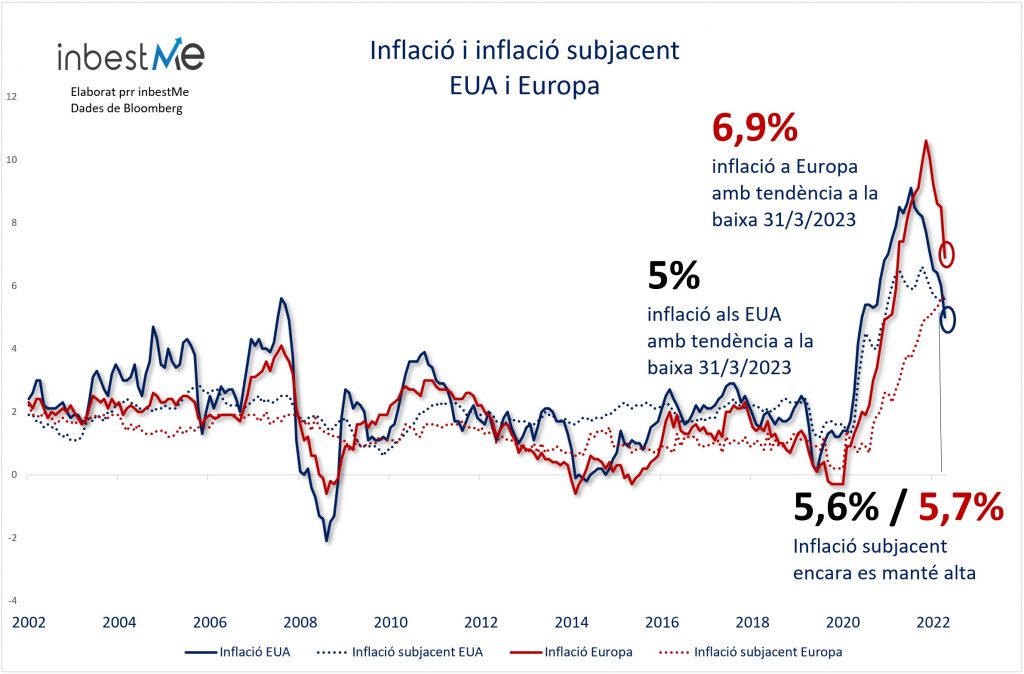

La inflació, que va ser sens dubte el major risc del 2022, va continuar baixant. Les cadenes de subministrament mundials van tornar a la normalitat, els preus de l’energia van baixar i la demanda dels consumidors es va alentir una mica. El problema de la inflació no està resolt, ja que l’anomenada inflació subjacent (és a dir, la calculada excloent aliments i energia) continua sent massa alta, però en qualsevol cas anem en la bona direcció.

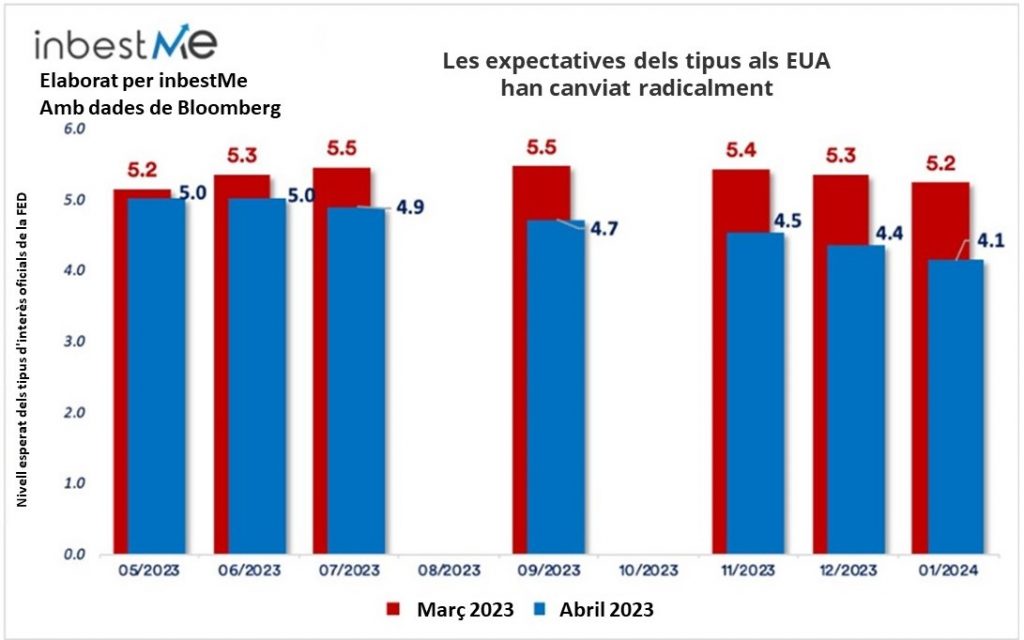

Durant el trimestre es va produir de totes maneres un gran canvi en les expectatives quant a la trajectòria futura dels tipus d’interès oficials. A partir de març, van canviar bruscament a la baixa les expectatives sobre els futurs tipus d’interès.

El detonant va ser la fallida d’alguns bancs als EUA (Silvergate, Silicon Valley Bank, Signature Bank).

La principal raó dels problemes d’aquests bancs va ser el fet que es van veure obligats a vendre actius, com a bons de l’Estat, que havien perdut gran part del seu valor degut a l’augment dels tipus d’interès, per a aconseguir els fons que els clients demanaven retirar o transferir a altres bancs.

Això els va fer incórrer en pèrdues massives que van obligar les autoritats a ordenar el cessament de la seva activitat.

Grans problemes també a Europa per a Credit Suisse, que va haver de ser salvat mitjançant una adquisició per UBS per a evitar un impagament en un esforç coordinat pel Banc Central Suís i el regulador del mercat financer.

Així doncs, va esclatar una crisi bancària del no-res. Cal dir que no és rar que els cicles de pujades dels tipus d’interès acabin amb alguns problemes per al sector financer.

Els problemes per al sector bancari van portar els inversors a creure que, si els bancs fan fallida a causa de l’augment dels tipus d’interès, serà molt difícil que els bancs centrals puguin ser molt agressius en el futur a l’hora de pujar els tipus. De fet, seria bastant estrany que pugessin els tipus i al mateix temps es veiessin obligats a salvar als bancs de la pujada dels tipus.

Les expectatives de futures pujades de tipus es van invertir bruscament a la baixa.

Això va portar a una recuperació dels bons i una alta rendibilitat en el període del sector tecnològic, com ja s’ha esmentat.

Rendibilitats de les carteres inbestMe en el primer trimestre 2023

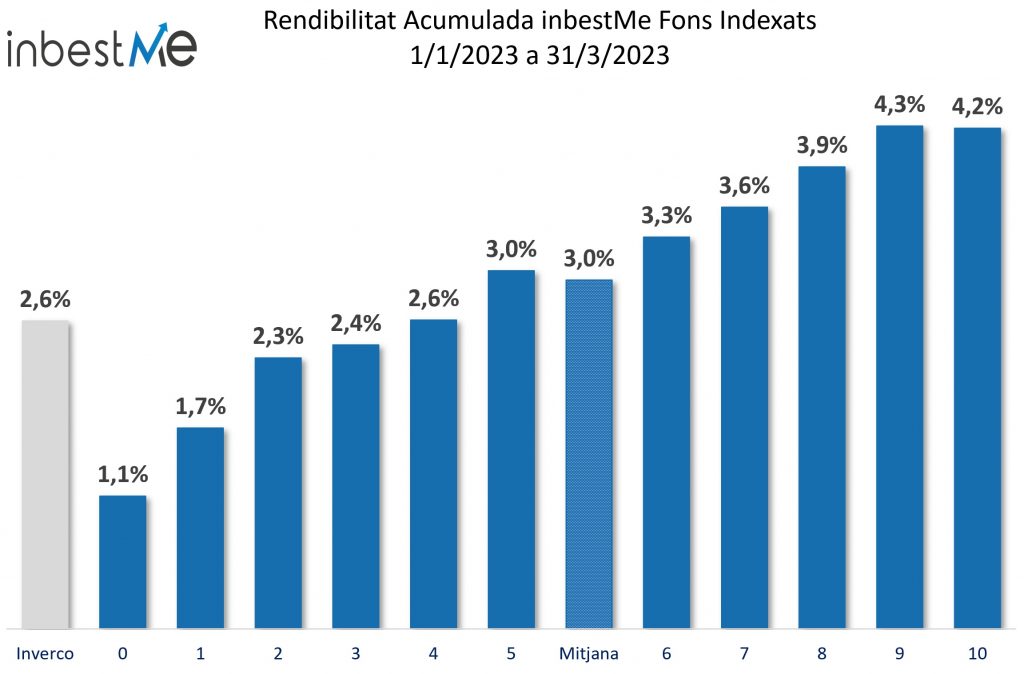

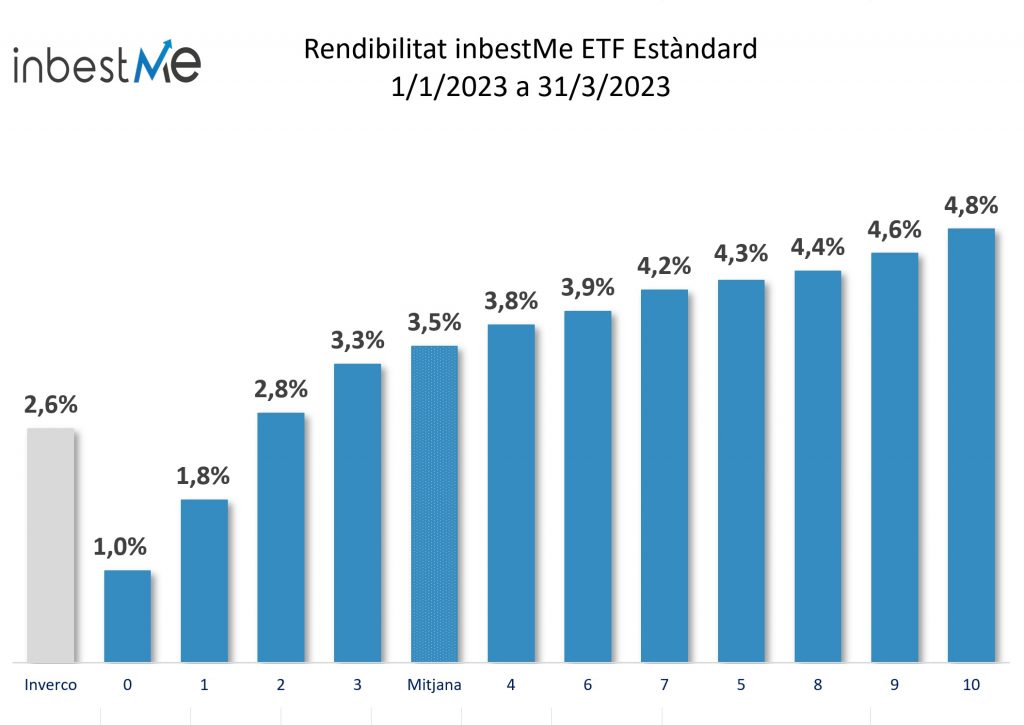

La rendibilitat de les carteres indexades estàndard (tant de fons indexats com de ETFs) van tornar a ser positives durant el primer trimestre de 2023.

Les rendibilitats de les carteres han oscil·lat entre l’1% (perfil 0) i el 4,8% (perfil 10) amb una mitjana del 3% per a les carteres de Fons Indexats i 3,5% per a les carteres de ETFs superant la rendibilitat del 2,6% de la mitjana dels fons d’inversió espanyols segons l’estadística de inverco.

Aquestes carteres es construeixen amb el mateix objectiu en termes de risc i rendibilitat esperada, però de tant en tant pot sorgir alguna lleugera divergència en el rendiment a causa de la diferent disponibilitat d’actius i vehicles d’inversió (les carteres de ETFs per exemple, tenen una petita assignació a l’or).

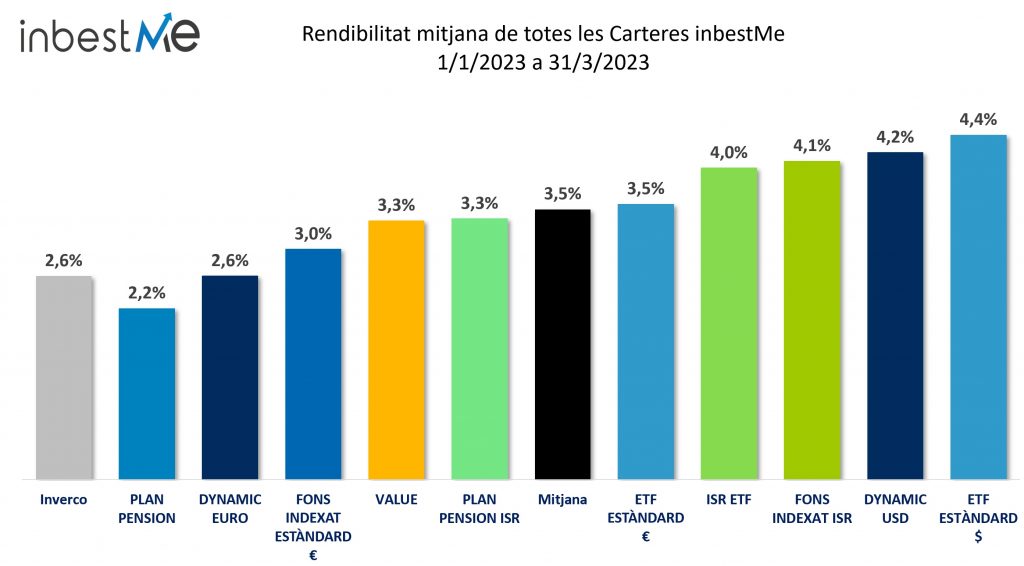

Com veiem en el gràfic superior, entre les diferents línies de carteres que oferim durant 2023, les carteres en dòlars han obtingut el millor rendiment mitjà, ja que s’han beneficiat d’un descens més acusat dels rendiments dels bons, i com hi ha una relació inversa entre rendiment i preu dels bons aquests han pujat. Addicionalment, l’exposició a divises dels comptes en dòlars es va veure afavorida per la caiguda del dòlar. Quant a l’exposició a divises de les nostres carteres en euros, recordar de nou que cobrim parcialment l’exposició al dòlar per a evitar una volatilitat excessiva deguda a les fluctuacions dels tipus de canvi.

També observem que les carteres ISR ho han fet entre un 0,5% i un 1% millor que les carteres indexades estàndard i les carteres ISR continuen sent tant o més eficients a llarg termini que les no ISR.

Les carteres de ETFs dynamic s’han quedat per sota de les seves corresponents carteres estàndard en el període. Aquestes encara estan infra ponderades en risc.

Et recordem que si vols veure més detalls sobre les rendibilitats de les nostres carteres (en aquest període o en uns altres i per a tots els perfils de risc) pots consultar la pàgina de rendibilitats d’inbestMe en la nostra web.

Rendibilitats de les nostres carteres des del seu inici

Les nostres carteres han estat dissenyades per a la inversió a mitjà i llarg termini (el termini mínim recomanat són tres anys) i és en aquests terminis on creiem que han de mesurar-se. Per a terminis per sota de tres anys recomanem no prendre riscos i buscar com optimitzar els nostres estalvis en una Cartera Estalvi.

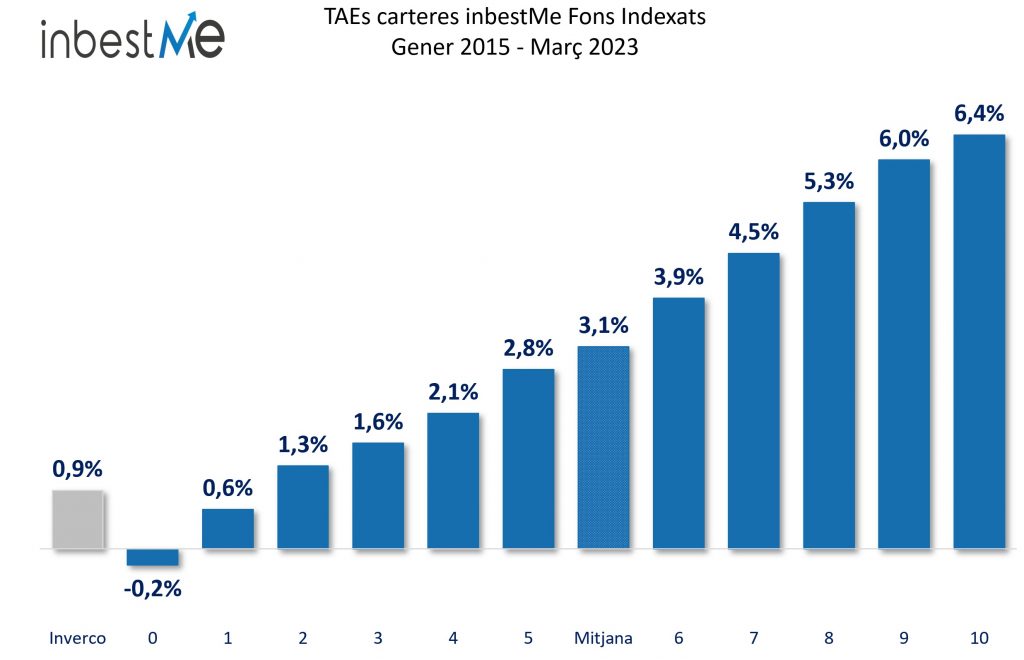

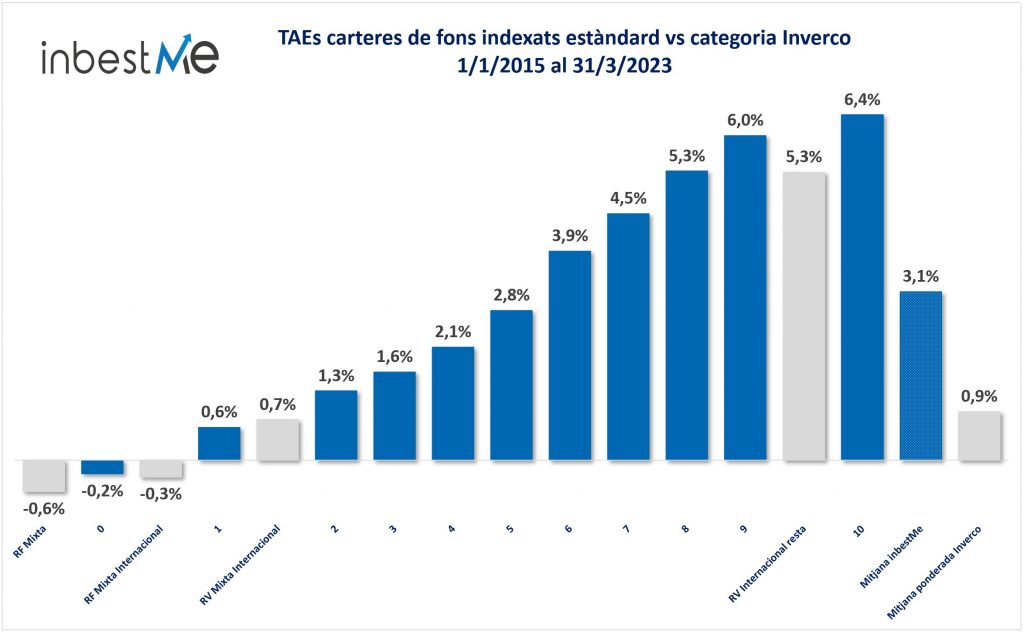

Des del seu inici, la TIR mitjana de les nostres carteres de fons indexats ha estat del 3,1%, la qual cosa és 3,4 vegades o 2,2 punts percentuals més alta que la TIR mitjana ponderada dels fons d’inversió que ha estat per al mateix període del 0,9%. Les TIRs mitjanes oscil·len entre el -0,2% (Perfil 0) i el 6,4% (Perfil 10) i encara que s’han recuperat des del tancament del 2022, segueixen encara per sota de les TIRs mitjanes esperades en un 2% de mitjana.

Nota: les dades són molt similars per a les carteres estàndard de ETFs.

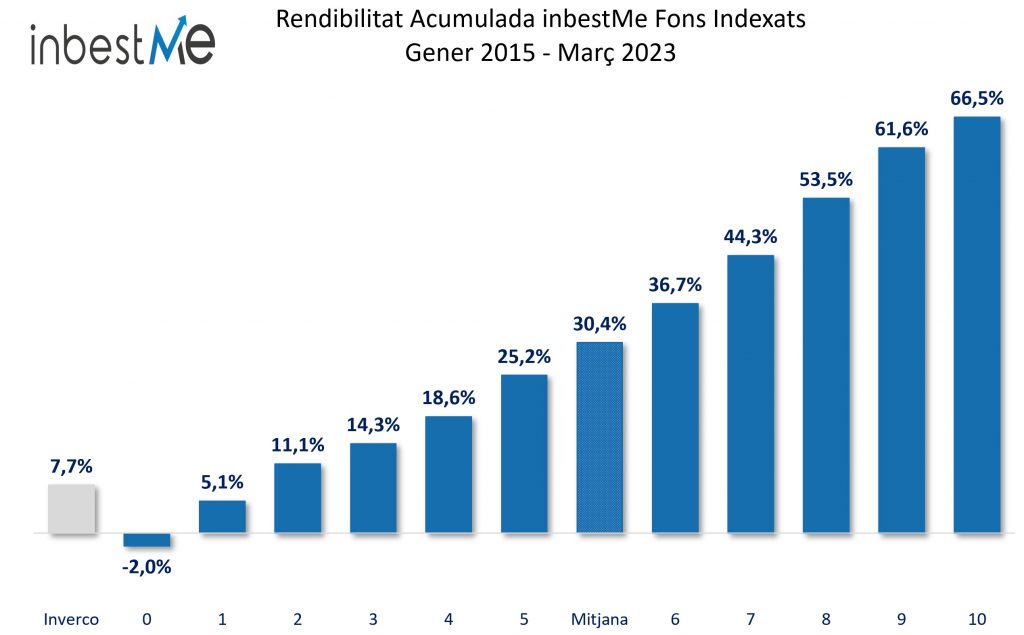

Si mirem aquestes mateixes dades de forma acumulada, la cartera mitjana de fons indexats hauria acumulat un 30,4%, gairebé 4 vegades o 22,7 punts percentuals més que la rendibilitat ponderada mitjana dels fons d’inversió (segons Inverco). Aquest multiplicador més alt és degut a aquest efecte multiplicador de l’interès compost.

Com veurem a continuació, les carteres d’inbestMe obtenen també un rendiment molt millor si fem aquesta comparació de forma més detallada per categoria.

Comparació detallada del comportament de les nostres carteres enfront de les diferents categories dels fons d’inversió (segons Inverco)

En el gràfic següent veiem una comparació de tots els perfils de les nostres carteres de fons indexats comparades a les diferents categories de les estadístiques d’Inverco dels fons d’inversió a Espanya, per a poder comparar les nostres carteres amb fons d’inversió que cobreixin la mateixa classe d’actius i tinguin un perfil de risc similar.

Podem veure en aquesta comparació que en totes les categories les nostres carteres baten a la seva categoria de referència. És de destacar que les carteres que assimilem a la categoria renda variable mixta internacional, que és on es concentren més els clients, és on la diferència és més notòria i que oscil·la des de 0,6 punts percentuals fins als 5,3 punts percentuals. On aquestes diferències són més reduïdes és en els extrems on hi ha pocs clients.