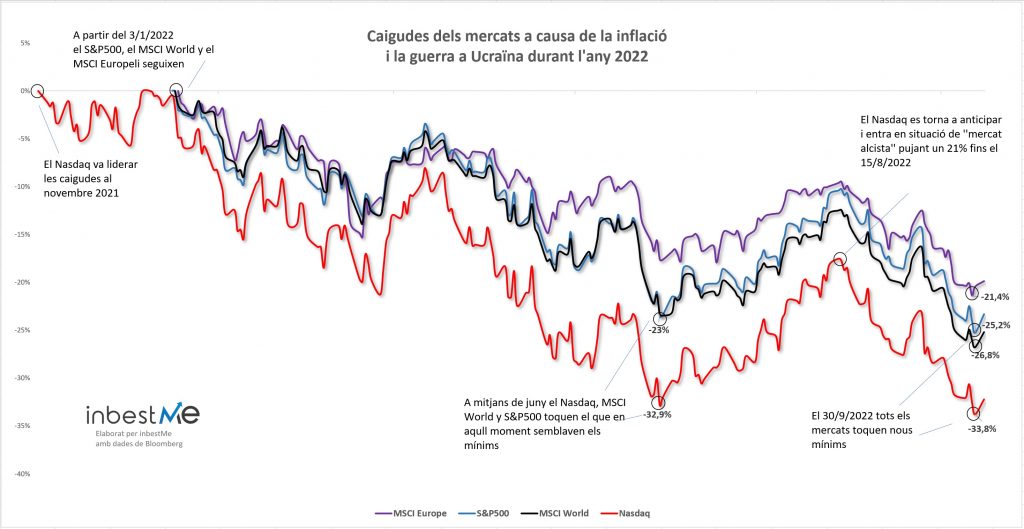

El seguiment dels mercats financers l’any 2022 ens ha servit per a il·lustrar de prop i diferenciar:

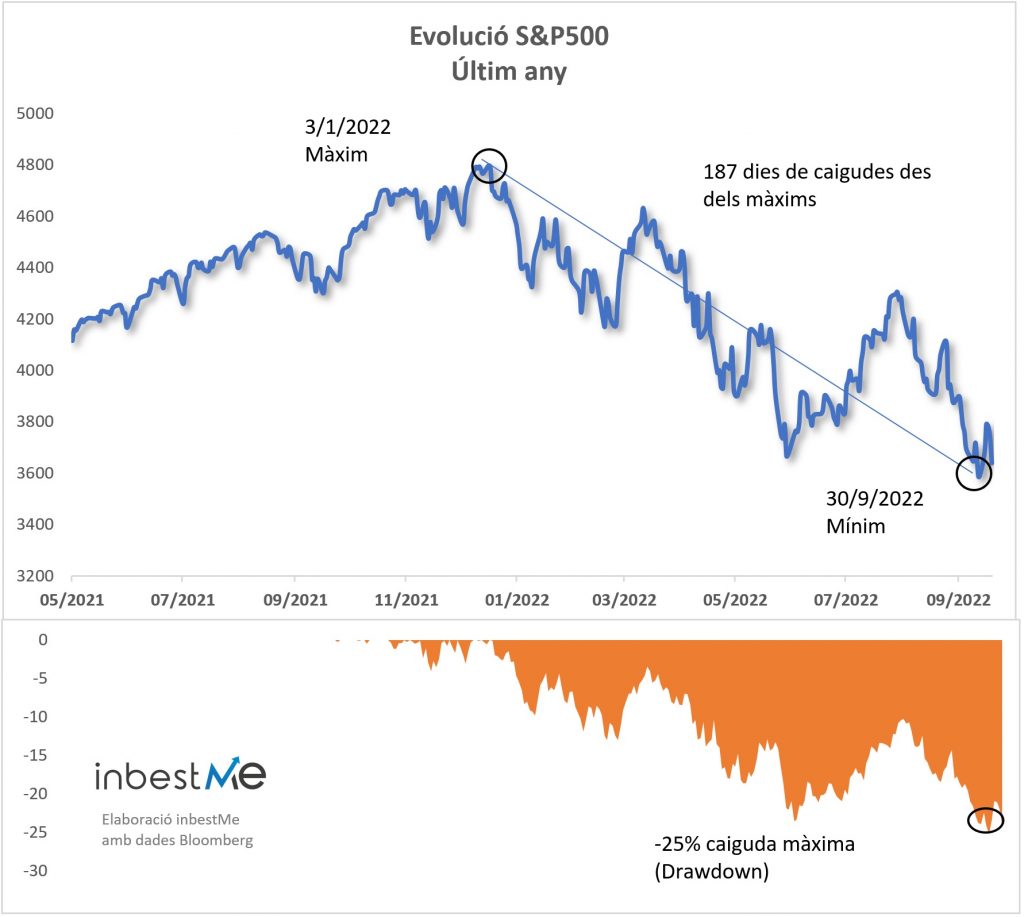

Com veiem en el gràfic següent, a tancament de setembre 2022 els principals mercats borsaris (S&P500 i MSCI World) seguien en situació de mercat baixista, amb caigudes des de màxims entorn del -25%, i una mica menys, -21% per al MSCI Europe.

Durant l’estiu, va haver-hi un ral·li borsari, on fins i tot el Nasdaq va entrar en situació de mercat alcista, però això va ser per pocs dies, tal com advertim que podia passar. El Nasdaq va fer un nou mínim el 30/9/2022, acumulant un -34% des de màxims.

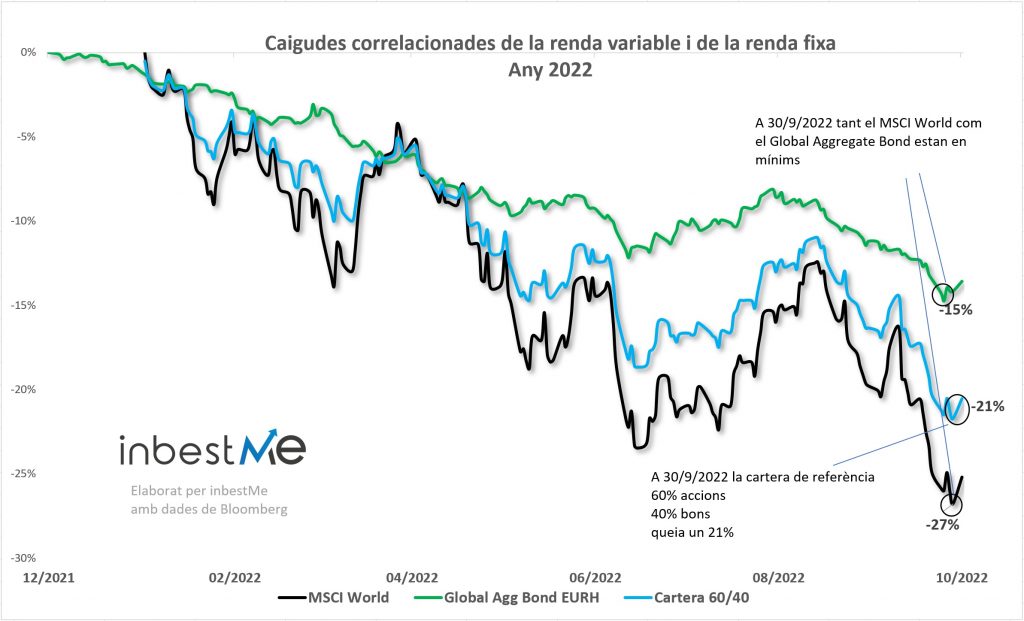

El pitjor d’aquest mercat baixista està sent que, tal com veiem en el gràfic superior, la caiguda dels mercats borsaris ha vingut combinada amb una caiguda dels bons. L’índex de bons mundials Global Aggregate Bond també va tancar en mínims de l’any, acumulant un -15% des de màxims i fent que la clàssica cartera 60/40 caigui una mica habitual -21%.

Les caigudes borsàries són normals i els mercats baixistes freqüents

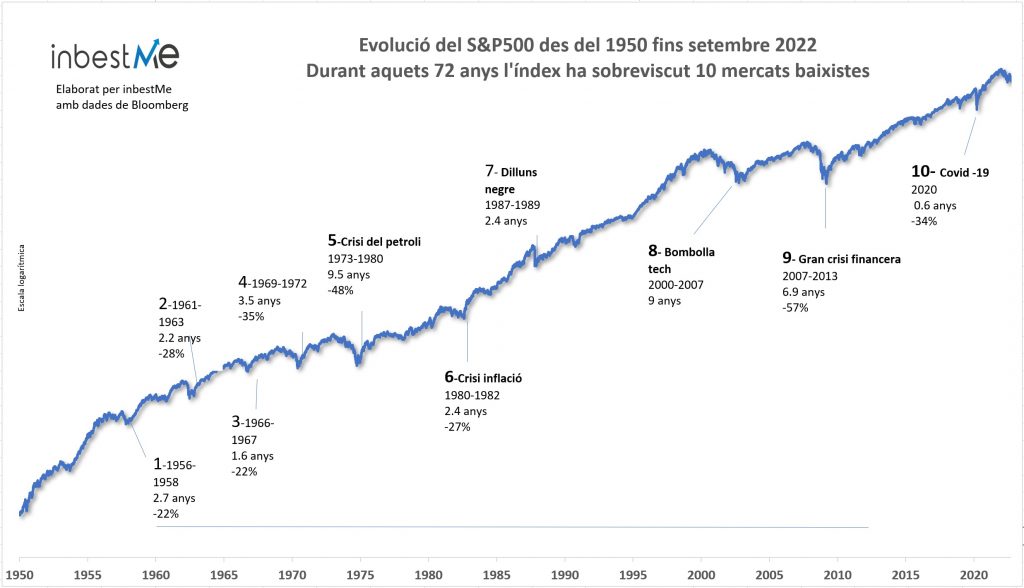

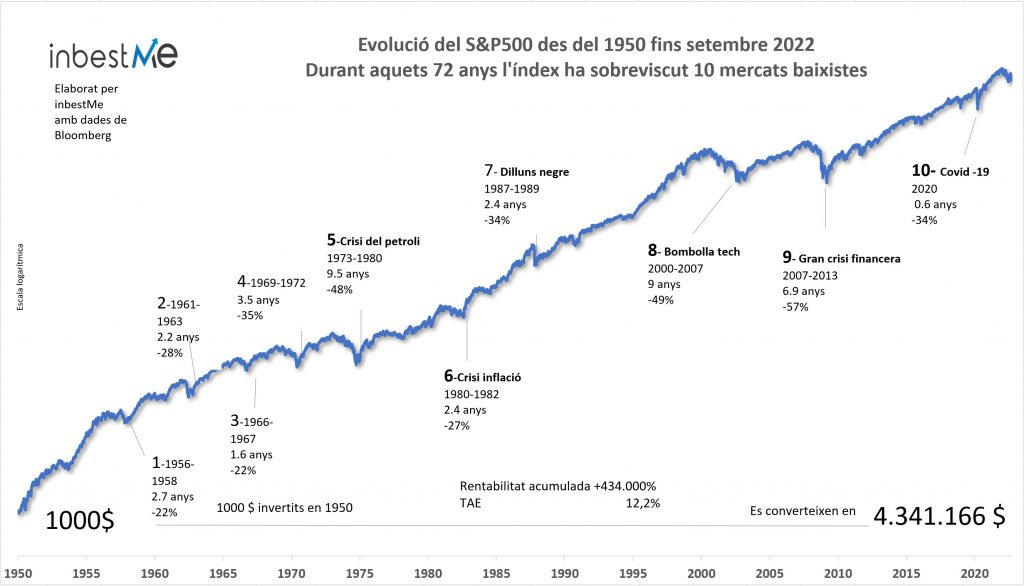

Correccions de mercat, mercats baixistes, mercats alcistes s’alternen constantment en la història dels mercats borsaris.

Una forma gràfica de visualitzar aquestes constants caigudes i recuperacions s’observa en el gràfic superior en la part inferior (en vermell), on es reflecteixen les caigudes des de màxims. Veiem que les caigudes de més o menys profunditat són constants iguals que les remuntades.

Destaquen algunes d’elles per la seva intensitat, les relacionades amb els mercats baixistes. Per norma són caigudes més intenses (iguals o per sobre del -20%) i que tenen, normalment, una durada més llarga.

En el gràfic les hem numerat de l’1 al 10, excloent de moment de l’anàlisi l’actual crisi. El motiu és que encara no disposem de les dades definitives (dies de caigudes, dies de recuperació, dies totals del cicle, i caiguda màxima).

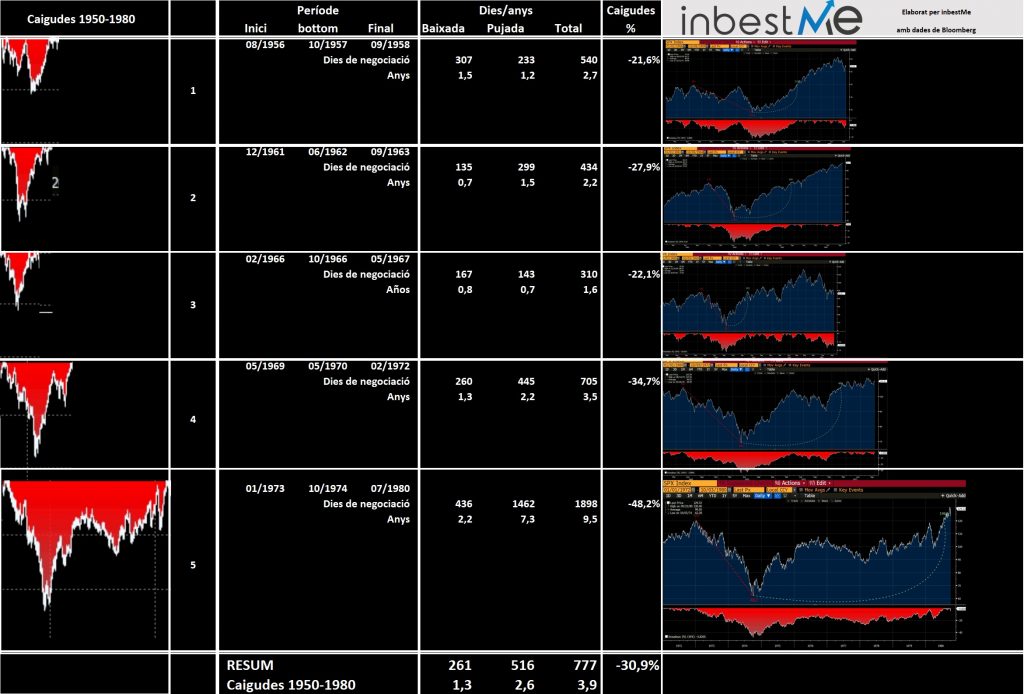

En la infografia superior observem els primers 5 cicles amb mercats baixistes entre 1950 i 1980, en mitjana van tenir:

- 261 dies de baixada (1,3 anys), amb un rang de 0,7 anys a 2,2 anys

- 516 dies de recuperació (2,6 anys) amb un rang de 0,7 anys a 7,3 anys

- 777 dies de durada total del cicle (3,9 anys) amb una caiguda mitjana del 31% amb un rang del -22% al -48%

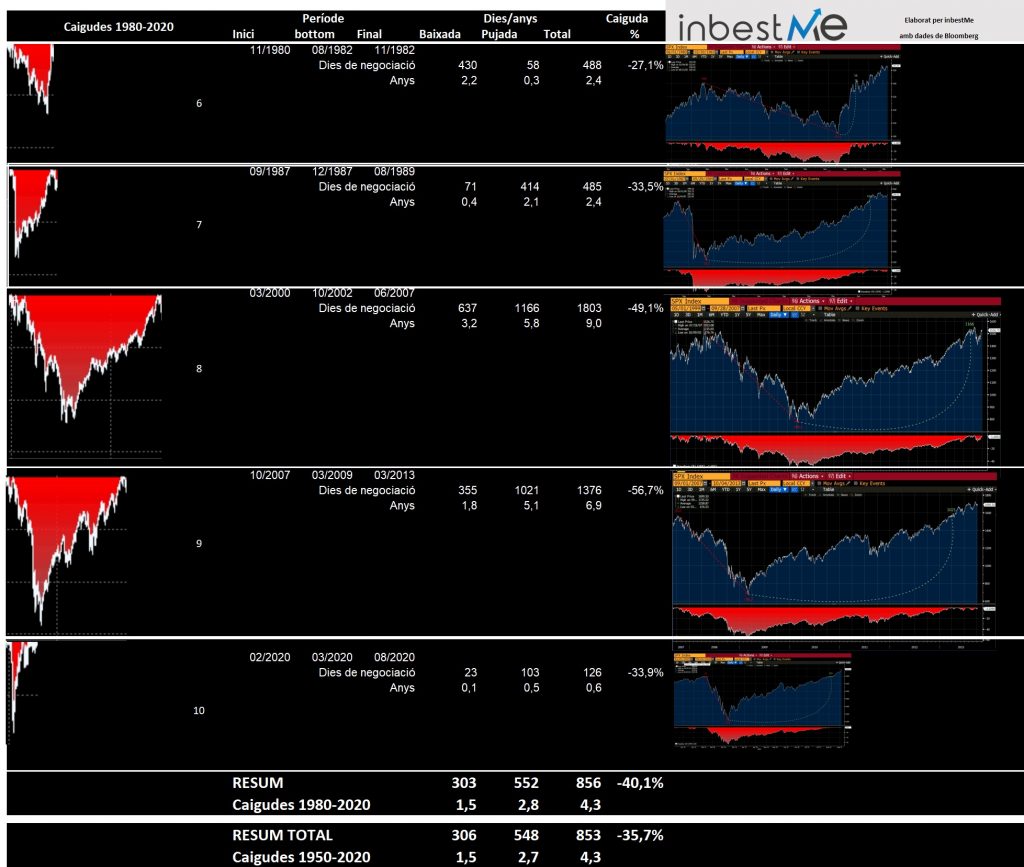

En la infografia superior observem els altres 5 cicles amb mercats baixistes entre 1980 i 2020, que en mitjana van tenir:

- 303 dies de baixada (1,5 anys), amb un rang de 0,1 anys a 3,2 anys

- 552 dies de recuperació (2,8 anys) amb un rang de 0,3 anys a 9 anys

- 856 dies de durada total del cicle (4,3 anys) amb una caiguda mitjana del 40% amb un rang del -27% al -57%

Com veiem les mitjanes són similars quant a la durada mitjana dels cicles, encara que en aquest període la caiguda mitjana és superior condicionada per la gran crisi financera del 2007 al 2009.

La combinació dels dos cicles i el període complet des del 1950 al 2020 donaria, per tant, les següents estadístiques mitjanes, també similars i que ens podrien servir de referència quan ens enfrontem amb situacions de mercat baixista com les actuals per a saber el que podem esperar en mitjana:

- 306 dies de baixada (1,5 anys) amb un rang de 0,1 anys a 3,2 anys

- 548 dies de recuperació (2,7 anys) amb un rang de 0,3 anys a 9 anys

- 853: durada total del cicle (4,3 anys) amb una caiguda mitjana del 36% i un rang del -22% al -57%

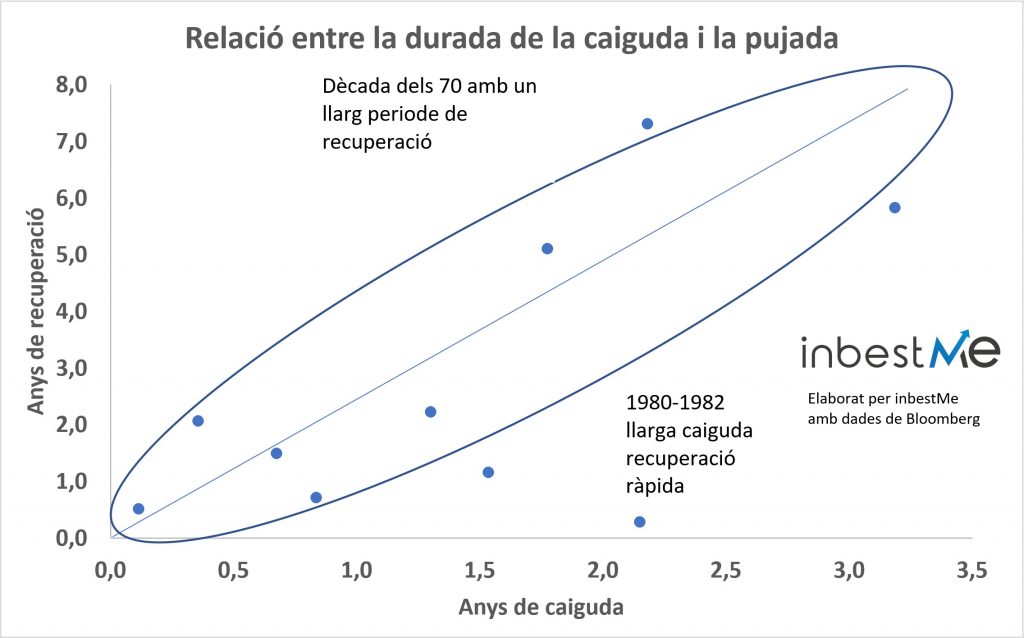

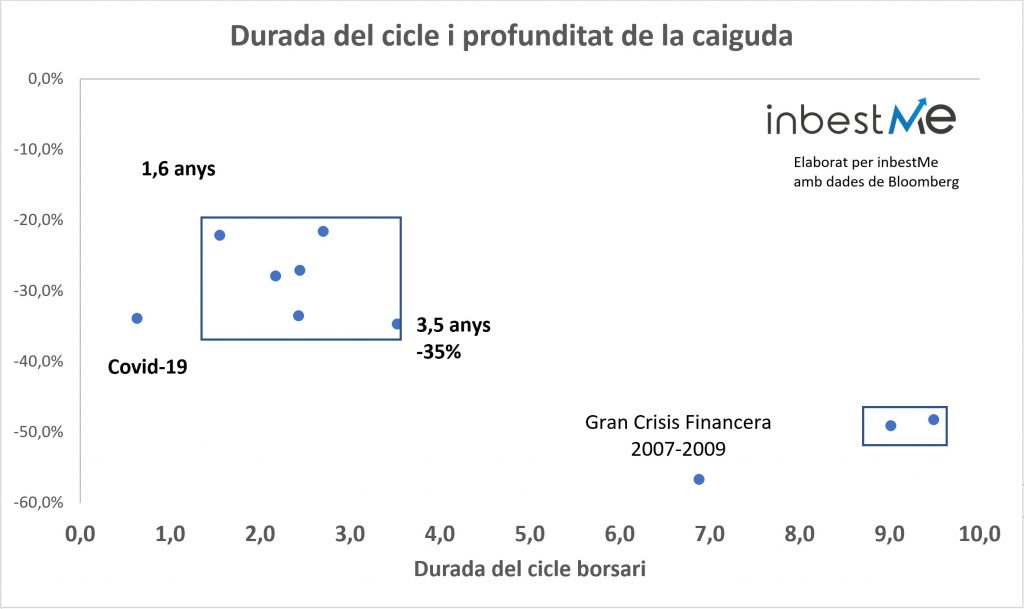

Aprofundint una mica més en les dades, veiem en el gràfic superior que encara que no existeix una relació directa (alta correlació) entre el període de caiguda i el període de recuperació, sí que hi ha una relació (bastant lògica), que com més llarg és el període de caiguda, més llarg és el període de recuperació.

Si eliminem els dos cicles “anormals” 1980 a 1982, que va tenir un llarg període de caiguda (2 anys) però una recuperació super ràpida (58 dies) i el cicle de la dècada dels 70, amb un llarg període (excepcionalment llarg) de recuperació tenint en compte la caiguda, aquesta relació seria més clara.

En el gràfic superior podem observar conclusions més interessants:

- La crisi de la COVID-19 va ser un cas excepcional, un cicle superràpid, encara que amb caigudes “normals” d’un mercat baixista.

- La gran crisi financera destaca per ser la caiguda més profunda, encara que no la més llarga

Una vegada exclosos aquests dos cicles observem dos grups.

El més important o freqüent:

Un quadre (a dalt a l’esquerra i excloent els dos considerats excepcionals) on s’emmarquen la majoria dels cicles 6/8 o 75% dels casos amb una durada de cicle d’1,6 anys a 3,5 anys (diguem 2,5 anys en mitjana) i caigudes entre el 22% i el 35% (diguem 30% en mitjana).

Otro rectángulo con solo dos casos, por tanto, mucho menos frecuente:

- Amb cicles de més durada per sobre dels 9 anys

- Amb caigudes pròximes al 50%

Les borses tenen una tendència (natural) alcista a llarg termini

Aquesta recerca ens mostra que, encara que, d’una banda, hem determinat que hi ha uns cicles borsaris més probables, és molt difícil saber el que ocorrerà en cada cicle perquè s’observen bastants excepcions.

És a dir, que si, d’una banda, podem esperar mercats baixistes de 2,5 anys i 30% de caigudes, mai sabrem si estarem enfront d’un cas més infreqüent o excepcional, de curta durada, o de llarga durada.

Encara que creiem que no està de més saber totes aquestes dades, reconeixem no tenir una “bola de cristall” i més enllà de les pistes que les estadístiques ens indiquen, aquestes poc ens ajuden en la pràctica per a encertar en quin tipus de cicle estem i, per tant, quin és el millor moment per a entrar o sortir del mercat.

Hi ha una dada que sí que és comprovable i que sempre es compleix.

I es pot observar en el gràfic superior.

Els mercats tenen una clara tendència natural alcista. Aquesta tendència natural alcista ve derivada de l’evolució de la humanitat, del creixement econòmic, dels avanços tecnològics i l’augment de la productivitat.

Després d’aquests 10 cicles baixistes amb caigudes profundes, els mercats borsaris s’han recuperat de manera tossuda, amb més o menys temps, però sempre ho fan.

Si haguéssim pogut invertir 1000 dòlars l’any 1950 s’haurien convertit en més de 4,3 milions de dòlars, acumulant un 434,000% i una TAE del 12,2% per la màgia de l’interès compost.

Segur que el proverbi de Peter Lynch està relacionat amb això:

“No sé cap a on aniran els pròxims 1000 punts del Dow Jones, però sí que sé cap a on aniran els pròxims 10.000 punts.”

Vivim els mercats baixistes gairebé tots amb un cert sofriment, és inevitable. Però si som capaços de mirar-ho amb una certa perspectiva per a l’inversor de mig/llarg termini, no són més que interrupcions o fins i tot anècdotes dins de la tendència alcista.

El millor moment per a invertir és avui, el segon millor ahir

És per això que a la pregunta de si és un bon moment per a invertir (a llarg termini) la contestació més lògica és, seguint amb els proverbis que:

“El millor moment per a invertir és avui, el segon millor ahir”.

Això és només vàlid, clar, per a l’inversor que pot invertir a mitjà o llarg termini.

La crisi lligada a la inflació i a la guerra d’Ucraïna que estem vivint no serà diferent i el mercat es recuperarà.

Les estadístiques sí que ens ajuden en una cosa. Hem vist que el cicle més probable mitjà és de 2,5 anys, per tant, per a estar tranquils és millor invertir amb un horitzó mínim de 3 anys, o millor 5 anys quan les probabilitats estadístiques de perdre es redueixen moltíssim.

El mercat baixista actual porta 187 dies (0,9 anys) de baixada. Segons les estadístiques mitjanes, pot estar caient encara un altre mig any.

Podem estar temptats en situacions de mercats baixistes a quedar-nos paralitzats, no fer res, deixar els nostres diners sotmesos al designi de la inflació, i entrar en una paràlisi inversora provocada pel pànic al mercat baixista.

Podem esperar, clar, més caigudes, les estadístiques ens mostren que un mercat baixista pot estar caient fins a 3 anys. Ningú ho sap. La història ens mostra, per exemple, que hi ha hagut 5 cicles que han tingut períodes de caigudes per sota de la mitjana d’1,5 anys.

Les estadístiques són útils, segur, per a tenir una perspectiva del que és normal en els mercats borsaris i a dimensionar millor els nostres riscos.

Parafrasejant de nou a Peter Lynch:

“Hi ha recessions, hi ha caigudes en el mercat de valors. Si no entens el que passarà, llavors no estàs llest (per a invertir), i no ho faràs bé.”

És important entendre això abans de començar a invertir.

Però una vegada ho hagis comprès, no prestis massa atenció als diferents estats del mercat i concentra’t a seguir el teu pla d’inversió i en el que controles.

Aquí hem analitzat el cicle borsari sencer (caiguda i recuperació) però, no és necessari estar en màxims per a guanyar diners, més aviat el contrari.

Cal tenir en compte que després d’arribar a mínims li segueixen períodes molt més llargs de pujades en mitjana 4,4 anys, amb una mitjana de revaloració del 167%.

Aquests articles et poden ajudar a deixar la teva paràlisi inversora de costat:

És millor estar invertit tot el temps que intentar encertar el timing del mercat?

Com afrontar un mercat baixista?

Què fer front a la volatilitat actual dels mercats?

Per què deixar d’invertir en moments d’incertesa és un error?

Si estaves invertit i has cancel·lat el teu pla d’inversió, pot ser que t’ajudi això:

Per què cal continuar invertint quan hi ha caigudes dels mercats?

Si continues invertit, és probable que hagis parat o encara no hagis establert una aportació recurrent, sotmès com molts a la paràlisi inversora que provoquen els mercats baixistes i desconeixent que és millor invertir en mercats baixistes comprant més barat.

Això et pot ajudar:

Com la inversió recurrent ens ajuda a superar un mercat baixista?

En aquest article ens hem concentrat a analitzar els mercats de renda variable (a través de l’anàlisi del S&P 500, el que té més història) però no és necessari estar 100% exposat a la renda variable. De fet, en general és recomanable tenir una cartera diversificada en la majoria dels casos.

Una cartera més balancejada té normalment caigudes més moderades. És convenient invertir coneixent els teus objectius i horitzó, i la teva situació financera. D’aquesta manera, podràs determinar el teu perfil de risc i invertir amb una cartera ben diversificada adaptada a les teves circumstàncies.