Somos totalmente conscientes de lo doloroso que puede ser para nuestros clientes ver caídas del valor de sus carteras. Pero dejar de invertir en momentos de incertidumbre es un error.

Índice de contenido

ToggleEl inversor medio toma en general malas decisiones

Aunque es difícil entenderlo e incluso puede ser contra intuitivo. La experiencia demuestra que ser capaces de superar la volatilidad de los mercados y permanecer invertido a largo plazo ha demostrado ser, en general, la forma más efectiva de maximizar las rentabilidades de nuestras inversiones.

En el cuadro superior se muestran las TAEs de varias clases de activos financieros desde el 2001 al 2020.

Nos interesa fijar la atención en que:

- Una cartera con 60/40, en color azul claro (60% acciones/40% bonos) hubiera obtenido una TAE del 6,4%.

- Una cartera más prudente con 40/60 en color azul más oscuro (40% acciones/60% bonos) hubiera obtenido una TAE del 5,9%.

- Por el contrario, el inversor medio (en naranja) obtiene en el mismo periodo solo un 2,9%.

Esto son 3 o 3,5 puntos porcentuales menos, y en torno a un 50% menos de lo que podría haber obtenido el inversor medio en una u otra cartera.

Este último dato está proporcionado por Dalbar Inc. y demuestra que el inversor medio toma en general malas decisiones de inversión, una de ellas es dejar de invertir en periodos de incertidumbre.

Hay que aceptarlo: acertar los mejores momentos de salida y entrada es imposible.

Es imposible para un inversor experto y aún lo es más aún para uno inexperto.

Pongamos un ejemplo: Hace unos días había la certeza de que los bancos centrales empezarían a subir los tipos de interés para controlar la inflación. Con la invasión de Ucrania por Rusia, ahora mismo, hay muchos que opinan que la Fed ya no podrá hacerlo. Hace unos meses algunos reconsideraban sus posiciones para un escenario de aumento de tipos, que ahora mismo está en duda. Pero lo que la Fed hará finalmente nadie lo sabe. Esto es porque nadie puede predecir por ejemplo eventos geopolíticos como el que ahora mismo está aconteciendo.

¿Por qué es una mala decisión dejar de invertir en periodos de incertidumbre?

Por muy difícil que sea aceptarlo, los mercados financieros están ligados a la incertidumbre.

Hay un dicho popular que dice que “quien no arriesga no gana” y esto es totalmente aplicable a los mercados financieros: “no hay rentabilidad sin riesgo”.

Es habitual que el inversor poco experimentado se asuste en momentos de volatilidad o caídas y deje de invertir, intentando acertar el mejor momento de salida.

Las estadísticas que vimos más arriba demuestran que lo único que eso produce es una pérdida de rentabilidad.

Intentar acertar el “timing” del mercado es algo realmente muy difícil

Es difícil porque como hemos comentado hay eventos impredecibles y los predecibles no son siempre fáciles de interpretar ni para los analistas más expertos.

Alternativamente, podemos buscar otras metodologías más o menos sistemáticas, pero estas tampoco nos garantizan el éxito. Para ilustrarlo hemos hecho un estudio: imaginemos un inversor experto que usa para entrar y salir de los mercados uno de los métodos más conocidos para acertar el mejor momento, el uso de las medias móviles de medio plazo.

El cruce hacia abajo de la media móvil con la cotización nos da señales de salida. Mientras que los cruces hacia arriba nos da señales de entrada.

| Periodo 2010 a 2022 | |||

|---|---|---|---|

| S&P 500 sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 9,1% | -16,6% | 0,79 |

| Buy & Hold | 14,4% | -19,4% | 1,01 |

| MSCI World sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 9,3% | -10,1% | 0,84 |

| Buy & Hold | 11,7% | -21,1% | 0,84 |

| 60/40 sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 6,6% | -8,9% | 0,92 |

| Buy & Hold | 10,1% | -11,5% | 1,14% |

Fuente: Elaboración propia con datos de portfolio visualizer

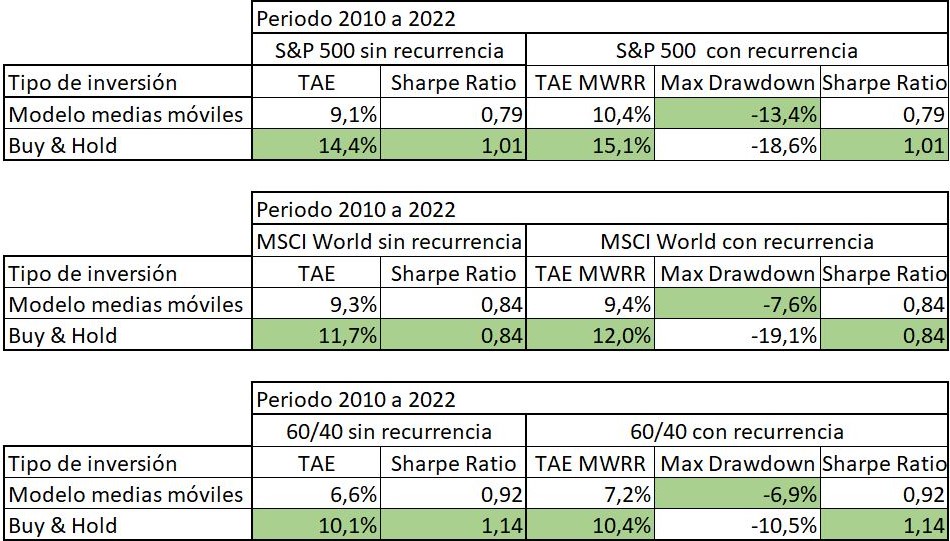

Como vemos en el gráfico superior y de forma más completa, también, en el cuadro superior, como para los tres casos analizados (índice S&P 500, índice MSCI World, y una cartera 60/40). Concretamente, en el periodo 2010 a 2022, el inversor que compra y mantiene (conocido como «Buy & Hold»), genera más rentabilidad y mejor ratio de Sharpe que el inversor experto que usa el método de medias móviles.

El mensaje que queremos resaltar es que si utilizando una metodología estricta ya no se consigue mejorar el «Buy & Hold» imaginemos lo que le ocurre al inversor inexperto.

El inversor que sale y entra de los mercados sin un sistema aún consigue peores resultados

Este inversor llevado por el pánico casi siempre sale en uno de los peores momentos y muy a menudo no vuelve a entrar o entra cuando el mercado se ha recuperado completamente perdiendo los fuertes rebotes que se producen después de las fuertes caídas.

Es decir, vende barato y compra caro, justamente al revés de lo que es deseable, comprar barato y vender caro. Si no necesitamos el capital invertido, dejar de invertir en momentos de incertidumbre es en general un gran error. Eso sí, vale la pena recordar que el dinero que sí necesitamos en el corto plazo o nuestro fondo de emergencia nunca se debe invertir.

Cuando preguntamos por el horizonte y la pérdida temporal soportable en el corto plazo en el proceso de alta de nuestros clientes no lo preguntamos en vano.

Después de la invasión de Ucrania por Rusia, podemos tener la tentación de salir del mercado o, por el contrario, hacer apuestas agresivas. La historia nos demuestra que las decisiones impulsivas son a menudo erróneas. Especialmente si nuestras circunstancias financieras no han cambiado, en concreto nuestro objetivo u horizonte.

Para reducir el riesgo mejor invertir recurrentemente

En el análisis anterior hemos omitido un dato para que fuera más fácil dar el mensaje principal. La realidad es algo más compleja:

| Periodo 2010 a 2022 | |||

|---|---|---|---|

| S&P 500 sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 9,1% | -16,6% | 0,79 |

| Buy & Hold | 14,4% | -19,4% | 1,01 |

| MSCI World sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 9,3% | -10,1% | 0,84 |

| Buy & Hold | 11,7% | -21,1% | 0,84 |

| 60/40 sin recurrencia | |||

| Tipo de inversión | TAE | MAX Drawdown | Sharpe Ratio |

| Modelo medias móviles | 6,6% | -8,9% | 0,92 |

| Buy & Hold | 10,1% | -11,5% | 1,14% |

Fuente: Elaboración propia con datos de Portfolio Visualizer. Comparación de las dos estrategias para diferentes inversiones: S&P 500, MSCI World o cartera 60/40

En el cuadro superior hemos añadido el dato del máximo drawdown (o caída desde máximos). Es probable que muchos inversores sean más sensibles a las caídas que a la volatilidad, ya que esta es más fácil de observar. Vemos como, en este caso, sí que el inversor experto usando medias móviles conseguiría reducir las caídas en todos los ejemplos utilizados.

¿Quiere esto decir que recomendamos emplear las medias móviles de forma generalizada? Pues no. No es una metodología al alcance de todos y exige una disciplina que la mayoría de los inversores no tienen. Además, está sujeta a más costes, sea en forma de comisiones de negociación o por nuestro tiempo dedicado a ponerla en práctica.

Nuestra recomendación para reducir las caídas máximas, es hacer aportaciones recurrentes a nuestro plan de inversión o cartera.

Vemos en el cuadro superior, en la parte derecha, como la recurrencia ayuda no solo a mejorar la rentabilidad (alrededor de 0,5% TAE). Si no que lo más importante probablemente, reducir entre 0,8 y 2 puntos porcentuales la caída máxima, y lo hace para ambos casos.

Entonces, ¿qué debes hacer en estas situaciones?

Vimos además por qué no hay que parar nuestras aportaciones recurrentes incluso cuando caen los mercados.

En momentos como los actuales puedes decidir salir del mercado como algunos lo hicieron en el mes de marzo del 2020 en plena crisis sanitaria. Lo único que consiguieron fue perderse los fuertes rebotes que siguieron.

También puedes decidir reestructurar tu cartera con la esperanza de acertar cuál es la mejor distribución con el nuevo escenario. Por ejemplo, apostar por la energía hubiera sido hace unos meses una decisión acertada, a corto plazo. Pero el riesgo de que esos escenarios no se materialicen son grandes.

En todo caso te recomendamos que no tomes decisiones emocionales. Normalmente, cuando la incertidumbre se apodera de la humanidad y, por tanto, de los mercados, es el peor momento para tomar decisiones precipitadas.

Es mejor dejar pasar esos malos momentos pero nunca dejar de invertir. Después con la máxima frialdad posible reevaluar si deseamos reconsiderar los riesgos que estamos tomando en nuestro plan de inversión y en nuestra cartera.

Mientras tanto seguir con nuestro plan y aportar recurrentemente es estadísticamente la mejor decisión. Como hemos visto, supera casi siempre (ver apéndice) el mejor de los sistemas.

El inversor que quiera tener éxito aparte de aprender a invertir para el medio o largo plazo tiene que aprender a no asustarse por la incertidumbre de los mercados, sino más bien a aceptarla.

En la incertidumbre de la rentabilidad final que un inversor obtiene por su dinero invertido, está precisamente la recompensa. Por lo que tal vez sea mejor ni siquiera tratar de evitarla y no dejar de invertir.

Apéndice

Aunque este post está dirigido a recordar, de nuevo, lo difícil que es acertar el “timing” del mercado y nos hemos referido al sistema de medias móviles para entrar y salir del mercado nos parece interesante completar el post con este apéndice, sobre todo para el inversor más inquieto.

Así, mostrar que en determinados periodos de tiempo el método de las medias móviles sí que ha aportado más ventajas.

Si extendemos el análisis desde el 1994 vemos como el método de medias móviles hubiera sido algo más eficiente que el «Buy & Hold».

Tanto en el gráfico como en la tabla siguiente observamos como la TAE hubiera sido unas décimas mejor: 10,7% para la técnica de las medias móviles versus el 10,4% del «Buy & Hold».

Pero sobre todo se observa que la caída máxima se hubiera reducido de forma muy significativa desde el 50.8% hasta el 16,6%.

¿Por qué le hemos dado importancia a este periodo?

Creemos que en este periodo ha habido dos periodos excepcionales que condicionan mucho esta estadística. En esta década hubo dos grandes caídas, la de la burbuja tecnológica 2000-2002. Pero sobre todo la de la crisis financiera del 2007 al 2009 que condicionan enormemente este periodo. Si se hace este estudio en un periodo reducido, por ejemplo empezando en 2006 hasta 2011, el modelo de medias móviles es muy favorable.

Pero sobre todo, pensamos que hoy en día estamos en una realidad diferente: los bancos centrales han tomado desde entonces una política más intervencionista en los mercados que hace que situaciones de caídas tan largas y pronunciadas (donde este sistema es especialmente efectivo) son rápidamente atajadas. Un ejemplo reciente lo tuvimos en el 2020 con la crisis sanitaria del COVID-19.

De nuevo observamos en el cuadro superior a la derecha, que si hubiéramos aportado recurrentemente, nuestra rentabilidad (MWRR o MWR ponderada por el dinero) hubiera sido mejor para el «Buy & Hold»: 10,4% y 9,9% que para el modelo de medias móviles reforzando lo interesante de la recurrencia.

En conclusión, dejar de invertir es normal en situaciones de incertidumbre, pero es un error.

Artículos relacionados:

El consejo número uno de Juan Merodio al invertir: «Invierte siempre a largo plazo»

El consejo número uno de Juan Merodio al invertir: «Invierte siempre a largo plazo»

5 razones para hacer crecer tu dinero al invertir en fondos indexados

5 razones para hacer crecer tu dinero al invertir en fondos indexados

Prepárate para una nueva caída de los mercados

Prepárate para una nueva caída de los mercados

La cartera del millón de Euros (Edición Covid19)

La cartera del millón de Euros (Edición Covid19)

Invertir en Fondos Indexados Vanguard: 7 razones para invertir

Invertir en Fondos Indexados Vanguard: 7 razones para invertir