Hi ha una dita a Wall Street que ve a dir que quan invertim és més important, el temps que el timing. En anglès s’usa la frase “timing the market” per a referir-se a encertar els millors moments del mercat sigui d’entrada i/o sortida. Aquest diu en anglès:

“It’s not about timing the market, but about time in the market”

Si acceptem la paraula timing en la traducció de la frase, quedaria així:

“No es tracta d’encertar el millor timing del mercat, sinó d’estar temps en el mercat”.

Reconeixem que tenim una certa feblesa per aquesta dita, ja que es relaciona molt bé amb les nostres propostes d’inversió: Invertir a llarg termini amb un pla d’inversió ben diversificat aportant recurrentment i sense prestar molta atenció al moment d’entrada.

Hem investigat d’on ve aquesta frase i sembla que ve d’aquest article de Ken Fisher.

Índex de contingut

ToggleEn ell, ens ve a demostrar que el temps supera clarament el timing del mercat

Ens compta, que saber aprofitar tots els alts i baixos del mercat de valors, i evitar les caigudes, és una fantasia popular. Qui no voldria saltar-se moments difícils?

“Per desgràcia, això és impossible. Fins i tot els millors inversors s’equivoquen potser un terç de les vegades a encertar el timing.”

I conclou que qualsevol inversor no necessita encertar el timing perfecte per a aconseguir rendiments extraordinaris.

El temps en el mercat supera el timing del mercat, gairebé sempre

Per a això ens conta la història d’uns bessons inversors.

Hem adaptat i actualitzat la història per a fer-la més comprensible i més actual (ampliant els anys de càlcul des de 1985 fins al 2021). Els números no canvien massa i ens sumem al seu missatge, a vegades usant les seves paraules o les nostres, sent substancialment, en la seva base, el mateix.Shortcode

Timing vs. Temps, l’exemple de tres bessons inversors

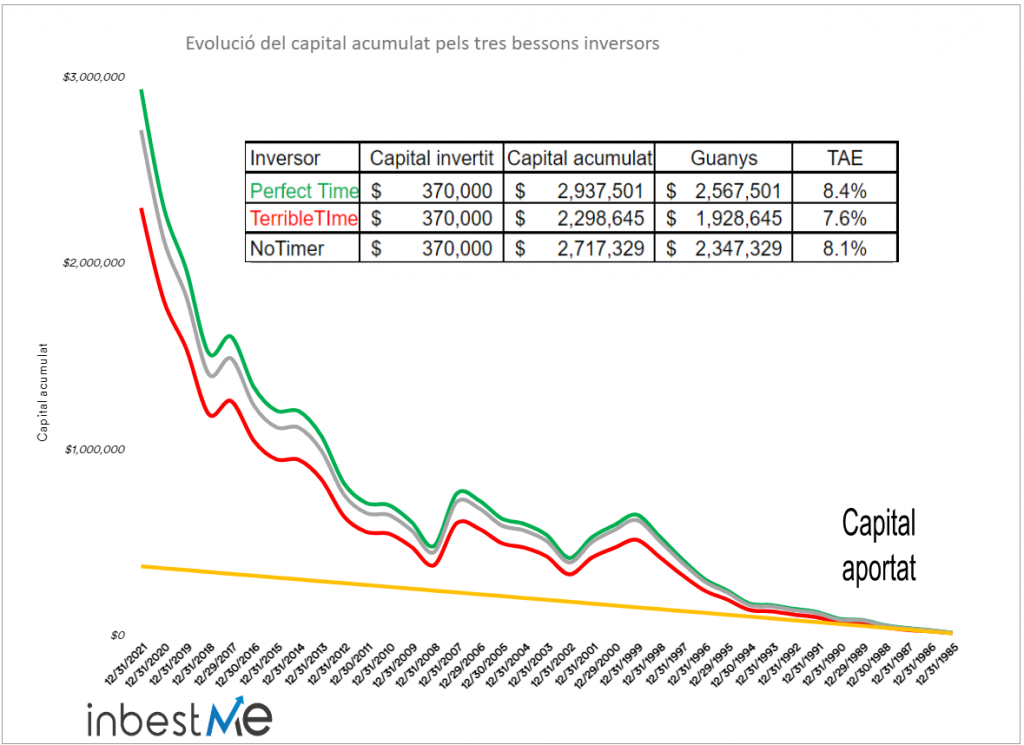

Imaginem la història de tres bessons inversors que inverteixen 10.000 $ en el S&P 500 començant en 1985 fins al 2021. Cadascun tria un moment diferent per a fer la seva aportació anual:

PerfectTimer: inverteix en el mínim de cada any

TerribleTimer: inverteix en el màxim de cada any

NoTimer: inverteix el primer dia de cada any

En el quadre i gràfics superiors veiem els resultats obtinguts.

Òbviament, el PerfectTimer obté el millor resultat i acumula una mica més de $2.9 M, TAE 8,4%

Òbviament, el TerribleTimer obté el pitjor resultat i acumula una mica més de $2.2 M, TAE 7,6%

L’inversor NoTimer obté un resultat molt similar al PerfectTimer,$ 2.7 M, TAE 8,1%.

Les diferències en guanys acumulats estan en línia al capital acumulat.

Tots volem ser PerfectTimer. Les dades estan a favor seu. Però ser un PerfectTimer és impossible. Fins i tot tractant de ser un PerfectTimer correm el risc de convertir-nos en un TerribleTimer (el que obté el pitjor resultat), o fins i tot una mica pitjor. Intentar encertar el timing perfecte augmenta la probabilitat d’errors. Això és així perquè l’inversor tendeix a comprar quan el mercat està eufòric i els mitjans es fan ressò d’això, no quan hi ha grans caigudes i aquestes estan cada dia en les notícies al costat de notícies catastrofistes de crisis, guerres, pandèmies o inflació galopant.

Respon-te tu mateix aquestes preguntes per a veure si t’acostes al PerfectTimer

Potser has estat comprant durant aquest mes de maig i juny del 2022, en el pitjor d’aquest recent mercat baixista? O en el 2007 o 2008 enmig de la gran crisi financera? O al març 2020 en el pitjor de la crisi de la Covid-19?

La majoria dels nostres inversors ja han après la lliçó. Però hi ha uns altres que no. És probable que hagis fet just el contrari. Espantar-te i retirar les teves inversions o parar el teu pla d’inversió.

El millor moment per a comprar és gairebé segur quan la gent menys vol comprar

Però en aquest moment pocs compren per por. En aquest moment se’ns fa un nus en l’estómac i ens quedem paralitzats. A més, és impossible saber amb certesa si estem en el punt mínim. Volem estar segurs que estem en el mínim, i això és impossible!

Per això el PerfectTimer no existeix. En inbestMe recomanem oblidar-se del timing i recomanem planificar aportacions recurrents per a superar un mercat baixista.

Els beneficis del timing perfecte (aquest que no existeix) són també relatius. Veiem com el NoTimer aconsegueix uns resultats (acumula $2.7M, 8,1% TAE) molt similars a l’inversor impossible PerfectTimer ($2.9M, 8,4%TAE).Shortcode

Per què el temps supera el millor timing del mercat?

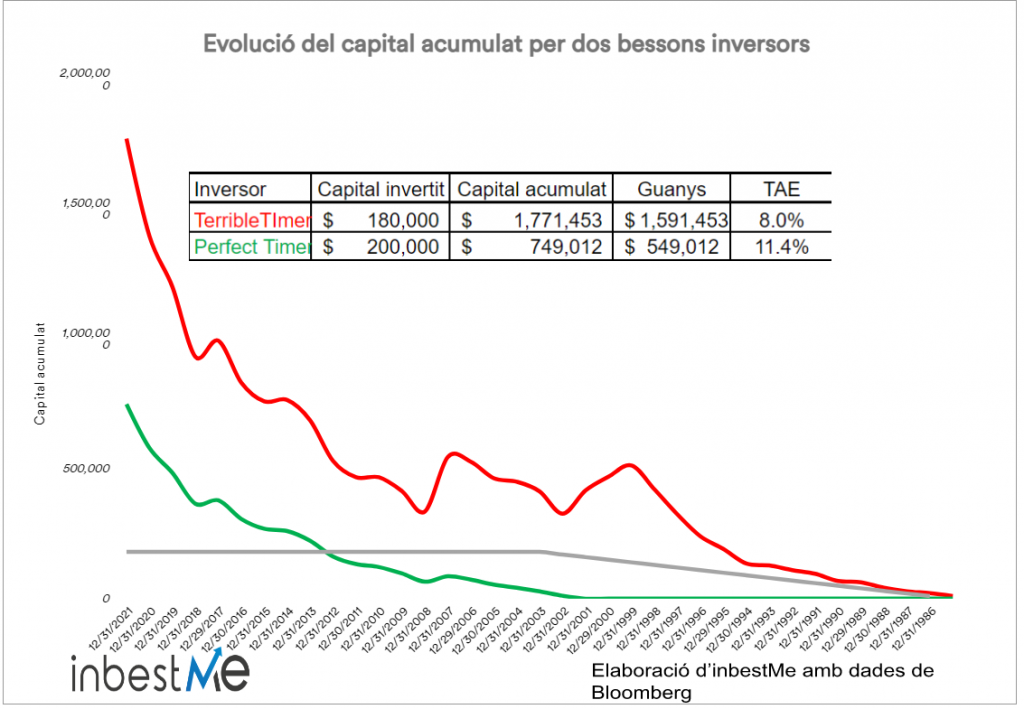

Imaginem ara dos bessons (TerribleTimer i PerfectTimer) que volen invertir de nou 10.000 $ anuals començant en 1985.

Però TerribleTimer com s’adona que és molt dolent encertant el timing decideix parar d’invertir en el 2002 després de les caigudes de la bombolla tecnològica. Ha estat invertint 18 anys (180.000 $ en total).

En canvi, PerfectTimer ha estat esperant aquesta ocasió. Decideix començar a invertir just en aquest moment. PerfectTimer ha encertat un dels millors moments de la història per a començar a invertir i inverteix durant 20 anys (dos anys més que TerribleTimer i 200.000 $) fins al 2021.

Intuïtivament, semblaria que els seus resultats haurien de ser molt millors que TerribleTimer. A més, TerribleTimer ha estat invertint com sempre en màxims i PerfectTimer continua fent l’impossible comprant en els mínims de l’any!

Doncs categòricament no!

Fins i tot, TerribleTimer invertint 180.000 $, recordem de nou amb un mal timing (en màxims de l’any) acumula $1.7M mentre que PerfectTimer, començant a invertir en un dels millors de la història i encertant els mínims de cada any va convertir els seus $200.000 en contribucions en $0.7M (un milió de dòlars menys).

El capital acumulat inicial de TerribleTimer compensa amb escreix la sincronització perfecta de PerfectTimer i fins i tot les majors contribucions totals. El rendiment compost derivat del major temps en el mercat de TerribleTimer supera el timing perfecte de PerfectTimer.

La millor TAE de PerfectTImer (11,4%) enfront de TerribleTimer (8%) és un trist consol per a justificar $1M de diferència en capital acumulat.

Continues buscant el timing del mercat perfecte?

Com escrivim sovint, la cerca del timing perfecte és una quimera.

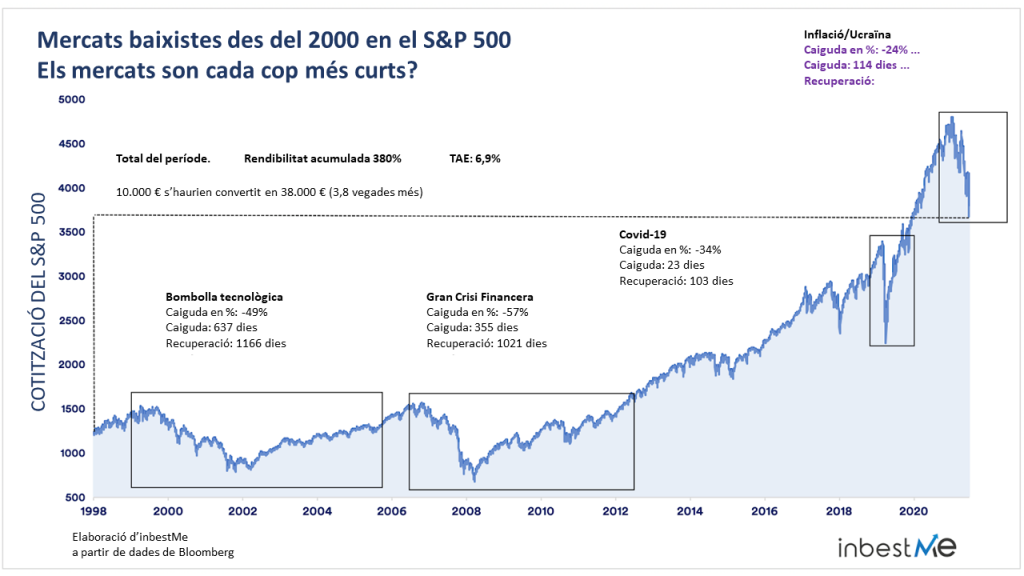

Molts inversors van abandonar les seves inversions després de la gran crisi financera i es van mantenir allunyats durant anys.

Uns altres les van abandonar enmig de la Covid-19.

Uns altres ho han fet durant aquest primer semestre del 2022.

Quant temps es mantindran allunyats? Tant com PerfectTimer?

En el gràfic superior veiem com des del 1998, el S&P 500 ha pujat un 380% amb una TAE equivalent del 6,9%.

No és necessari un timing perfecte per a tenir èxit invertint, sol temps en el mercat i una bona cartera ben diversificada alineada amb els nostres objectius i al nostre perfil de risc.

És curiós que sent tan clars els números continuem intentant ser els més llestos del mercat! No és una crítica, és una realitat, i reconeixem que és difícil de superar. Això és atribuïble a la nostra feble psicologia financera que hem d’aprendre a controlar.