En pocs mesos la inflació en el món s’ha disparat. Però això no significa que la rendibilitat nominal i la rendibilitat real hagin estat afectades.

Les polítiques monetàries expansionistes generalitzades dels bancs centrals, els “colls d’ampolla” en les cadenes de subministrament, i la guerra a Ucraïna, que ha fet incrementar encara més els preus de l’energia, han format un còctel perfecte perquè la inflació estigui disparada i prop dels dos dígits.

A Espanya la inflació ha aconseguit al març 2022 el 9,8%. A Europa aquesta es situa en el 7,5%. Als els EUA també s’ha disparat al març al 8,5%.

Índex de contingut

ToggleQuè és la rendibilitat nominal?

En general, quan es parla de rendibilitat es parla de la rendibilitat nominal. És la rendibilitat que obtenim per la nostra inversió sense cap altre tipus de consideració ni correcció.

En els últims anys, parlar de rendibilitat nominal no era un problema, ja que hem viscut bastants anys d’inflació molt baixa, molts anys pròxima a zero o fins i tot negativa.

En el moment en què la inflació es dispara, torna a tenir importància parlar de rendibilitat real.

Què és la rendibilitat real?

La rendibilitat real és aquella que corregeix la rendibilitat nominal per l’efecte de la inflació. Consisteix a descomptar de la rendibilitat nominal l’efecte de la inflació per a obtenir la rendibilitat real, una vegada descomptat l’efecte perniciós de la pèrdua de poder adquisitiu que provoca la inflació.

Per exemple: si la TAE nominal d’una inversió és del 10%, però la inflació anual és del 2% la rendibilitat real anual (o TAE real) és:

Fórmula:

(1+TAE nominal)/(1+inflació anual)-1= TAE real

Aplicat a aquest exemple:

(1+10%)/(1+2%)-1= 7.8%

És a dir, una rendibilitat nominal del 10% es converteix en una rendibilitat real del 7,8% amb una inflació, diguem moderada, del 2%.

Una alta inflació contreu la rendibilitat real

El problema és que amb una alta inflació la rendibilitat real es contreu.

Per exemple, amb una inflació del 9,8% la rendibilitat real aplicat al mateix exemple anterior, seria:

(1+10%)/(1+9.8%)-1=0.2%

Com veiem, la nostra rendibilitat nominal, en convertir-la a rendibilitat real, gairebé ha desaparegut, s’ha diluït per l’efecte de la inflació.

En realitat, l’efecte de la inflació és sempre perniciós per a la nostra butxaca per molt baixa que sigui.

Molts opten per preocupar-se poc d’optimitzar els seus diners i deixar els diners en comptes corrents o dipòsits pròxims al 0%. En aquests casos, fins i tot amb una inflació moderada del 2%, la rendibilitat real és negativa si continuem aplicant la fórmula:

(1+0%)/(1+2%)-1= -1.96%

El que posa en evidència una inflació més alta és que les rendibilitats reals són encara més negatives per a aquells que opten pels dipòsits o comptes corrents al 0%.

Amb una inflació al 9,8% si deixem els nostres diners al 0% perdríem un 8,9% seguint amb la fórmula:

(1+0%)/(1+9.8%)-1= -8.9%

Segons les dades de Inverco sobre els actius financers de les llars espanyoles, els dipòsits i comptes corrents continuen marcant rècord i superen el bilió d’euros (en concret 1.015.070 milions d’Euros en el tercer trimestre de 2021) i tenen un pes que aconsegueix el 41% de l’estalvi dels espanyols. Aquesta xifra està, en general, molt per sobre d’altres països europeus si excloem Portugal, segons veiem en el gràfic següent.

L’efecte acumulatiu de la inflació

Cal recordar que l’efecte de la inflació també es compon en el temps (com les despeses d’una inversió), multiplicant-se exponencialment l’efecte de depreciació dels nostres estalvis amb el transcurs dels anys.

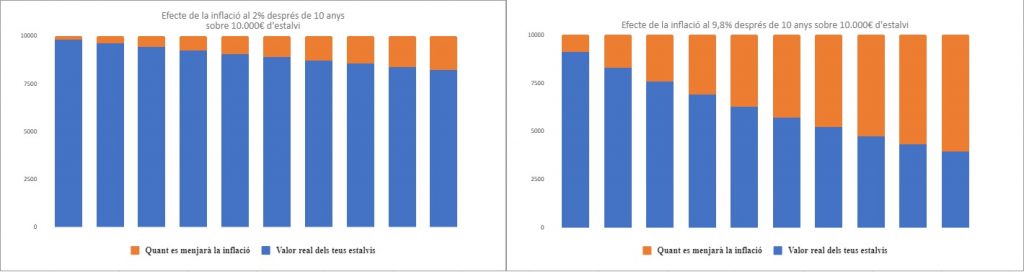

En el gràfic superior a l’esquerra veiem com un estalvi de 10.000 € amb una inflació al 2%, ja perd 1,797€ i es redueix a 8.203 € al cap de 10 anys. En el gràfic de la dreta veiem com amb una inflació del 9,8% la inflació es menjaria 6.074€ del valor de l’estalvi i solo ens quedaria un estalvi real o net d’inflació de 3.926€.

És convenient doncs buscar alternatives per als nostres estalvis. No es tracta de prendre posicions agressives, però una vegada tenim constituït i sabem l’import d’un fons d’emergència raonable, convé buscar alternatives d’inversió eficients, que ens permetin evitar l’erosió que provoca la inflació.

Per a ajudar-te en aquesta cerca d’alternatives, convé recordar que les carteres altament diversificades de inbestMe estan pensades per a ajustar-se a qualsevol necessitat i optimitzar la teva rendibilitat en funció del teu perfil de risc.

Esperem que la guerra a Ucraïna acabi aviat, i que els bancs centrals trobin la fórmula per a controlar la inflació.

Artículos relacionados:

Inversió immobiliària vs inversió financera, quina és millor?

Inversió immobiliària vs inversió financera, quina és millor?

“Small Caps”: El seu paper en una cartera diversificada

“Small Caps”: El seu paper en una cartera diversificada

On invertir avui? Opcions més rendibles

On invertir avui? Opcions més rendibles

Estalvia i inverteix, repeteix i dona-li temps al teu pla

Estalvia i inverteix, repeteix i dona-li temps al teu pla

Per què és millor estar invertit tot el temps que intentar encertar el timing del mercat?

Per què és millor estar invertit tot el temps que intentar encertar el timing del mercat?