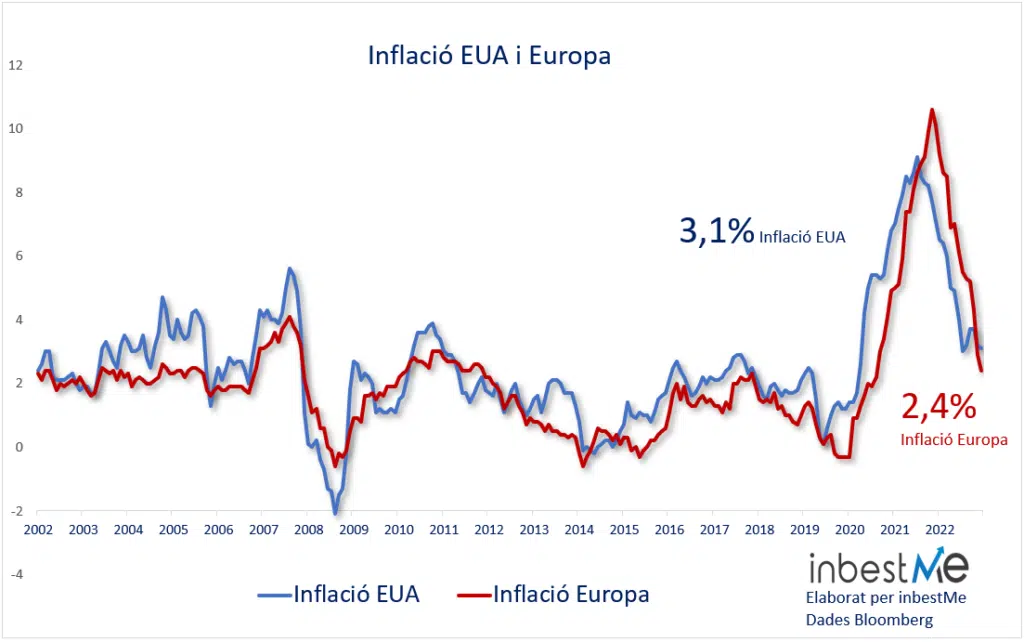

Aquesta última setmana ha estat important, ja que tots els principals bancs centrals van tenir les seves reunions. Era important veure quin missatge volien transmetre als mercats després que les últimes xifres d’inflació no aconseguissin les expectatives als Estats Units i Europa, i els inversors comencessin a anticipar agressivament retallades de tipus d’interès per a l’any vinent.

La Reserva Federal (FED) més moderada

El missatge fins ara havia estat que es mantindrien els tipus d’interès “més alts durant més temps”. De fet, s’havia emfatitzat en nombroses ocasions la importància de mantenir baixes les expectatives d’inflació, ja que tipus d’interès alts solen ajudar a controlar els preus.

No obstant això, de manera inesperada, la Reserva Federal va indicar que ara espera una retallada total dels tipus d’interès del 0,75% per a l’any vinent. Això és significativament major que l’expectativa anterior d’una retallada de solo el 0,25% en 2024. Això alinea més les previsions de la Reserva Federal amb les dels inversors que, abans de la reunió, ja esperaven una retallada total del voltant de l’1,20% en els tipus d’interès per a l’any vinent.

Powell va dir explícitament que els membres de la junta havien discutit el moment adequat per a una reducció dels tipus d’interès. Durant l’última reunió, el president de la FED havia dit que això ni tan sols s’havia considerat encara. És un canvi d’actitud bastant notable.

La reacció del mercat va ser eufòrica davant la perspectiva d’una reducció de tipus sense la presència, almenys fins ara, d’una recessió. S’esperava àmpliament que la Reserva Federal només reduiria els tipus després d’una desacceleració significativa de l’economia i un augment de la desocupació.

Segons càlculs de Bloomberg, la reacció dels mercats, tant en accions com en bons, va ser la més positiva després d’una reunió de la FED dels últims 15 anys.

El Banc Central Europero (BCE) es manté

El dijous va ser llavors el dia de la decisió del BCE. No obstant això, per al BCE no va haver-hi cap canvi de direcció. La presidenta *Lagarde va reiterar que el banc central encara ha de mantenir-se alerta contra la inflació i que la possibilitat d’una retallada en els tipus d’interès ni tan sols va ser considerada per la junta en les seves discussions.

És probable que el BCE, de la mateixa manera que va començar a pujar els tipus després de la FED, també sigui més lent per a reduir-los, a pesar que l’economia està més estancada.

El mercat actualment estima més d’un 75% de probabilitat d’una reducció dels tipus d’interès al març per part de la FED i només un 50% de probabilitat d’una reducció per part del BCE.

La taula a continuació mostra les probabilitats associades amb diferents nivells de tipus d’interès per a les pròximes reunions de la FED segons els preus dels futurs dels fons federals. Es pot observar fàcilment que ja no es considera la possibilitat d’una altra pujada.

Font: https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

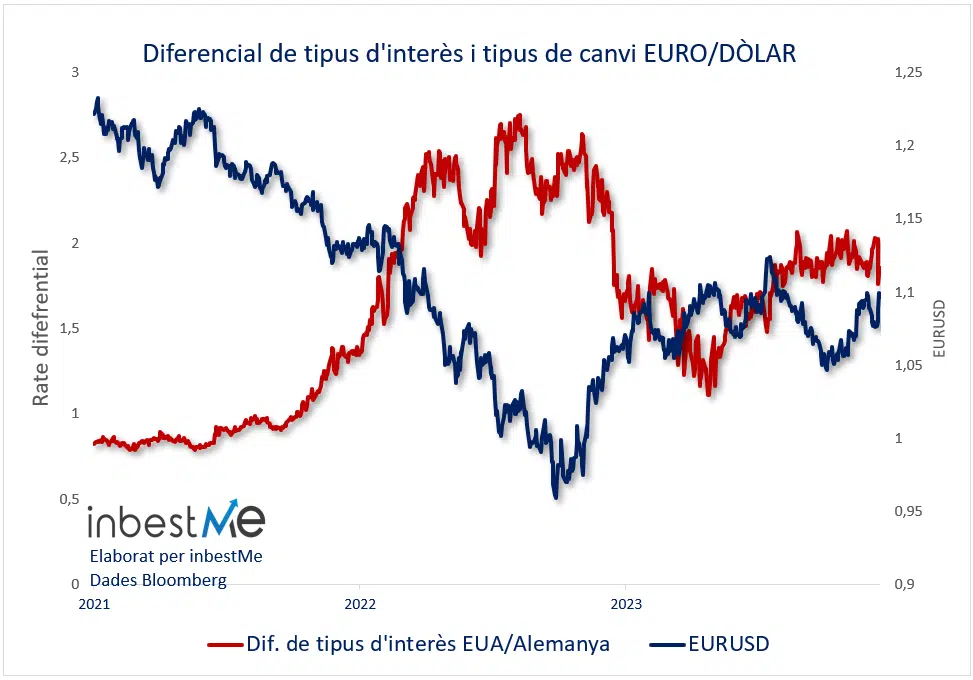

El fet que la FED pugui ser més ràpida que el BCE a baixar els tipus d’interès es va reflectir en la reacció de l’euro enfront del dòlar, que va recuperar l’1,10. Com més favorable és el diferencial de tipus d’interès per al dòlar, més fort cotitza enfront de l’euro. El contrari succeeix quan el diferencial disminueix, com en aquest cas.

El missatge, en qualsevol cas, també per al BCE, és que el cicle d’enduriment monetari molt probablement haurà acabat. Podria haver-hi un petit retard del BCE a baixar els tipus d’interès, però, en aquesta etapa, sembla poc probable que anem a veure altres pujades de tipus.

Més opcions davant tipus d’interès en nivells elevats, estables o en descens

Els tipus d’interès ara en nivells més alts afegeixen opcions als estalviadors i inversors.

En aquest context, la cartera estalvi d’inbestMe (TIR 3,5% en Euros o 5% en Dòlars) continuen sent una opció ideal per al curt termini, aprofitant aquest nivell més alt dels tipus. Difícilment trobaràs opcions més eficients que les nostres carteres estalvio.

D’altra banda, nostres recentment rellançades carteres de bons (perfil 0) es posicionen per a beneficiar-se d’una situació més atractiva en el mercat de renda fixa, on el valor dels bons pot pujar a mesura que els tipus cauen (per la seva relació inversa).

Finalment, per a l’inversor a mitjà o llarg termini, les carteres diversificades d’inbestMe tant de fons indexats com de ETFs ofereixen una estratègia equilibrada i diversificada que pot capitalitzar tant d’una millor situació de la renda fixa (amb tipus estables o amb tendència) com d’un entorn més favorable per a la renda variable a llarg termini.

Descobreix quina és la cartera més adequada per a tu en funció dels teus objectius financers.