Les nostres carteres indexades estàndard estan dissenyades amb una visió a mitjà i llarg termini. És a dir, tenen el que denominem una distribució estratègica de carteres tenint en compte aquests terminis.

Així i tot, estan subjectes almenys a un potencial canvi de distribució anual per part del comitè d’inversió d’inbestMe.

Durant la primera quinzena de maig hem fet un parell d’ajustos a les nostres carteres que descrivim a continuació.

Índex de contingut

ToggleEliminació dels bons xinesos

En primer lloc, hem venut els bons xinesos. Des que afegim bons xinesos a les nostres carteres de ETFs, han estat una molt bona font de diversificació amb molt poca correlació amb els actius de risc. A més, la moneda xinesa ha experimentat una apreciació substancial en aquest període.

Encara creiem que seran una inversió interessant a llarg termini. Però, recentment, hi ha hagut un parell d’esdeveniments que ens han aconsellat romandre temporalment fora d’aquest mercat.

En primer lloc, les polítiques dels bancs centrals són totalment divergents en aquest moment. La Reserva Federal i el BCE estan en una senda d’enduriment, mentre que la política del banc central xinès ha tornat a ser acomodatícia. Per tant, el diferencial dels tipus d’interès s’està movent en una direcció que podria ser desfavorable per a la moneda xinesa.

El ien, la moneda japonesa, el banc central de la qual també es troba en una trajectòria política divergent de la Reserva Federal, va perdre més d’un 10% enfront del dòlar durant les últimes setmanes.

En segon lloc, la guerra a Ucraïna podria crear un cert soroll entorn de la possibilitat de sancions secundàries pel suport de la Xina a Rússia.

Si bé aquest no és l’escenari més probable, volíem evitar la possibilitat que la situació geopolítica pogués impactar tant en la moneda com en els bons xinesos.

En el canvi de distribució de les carteres, eliminem els bons lligats a la inflació

Addicionalment, hem suprimit els bons lligats a la inflació. A diferència del cas dels bons xinesos, això afecta tant a les carteres de fons indexats com les de ETFs. Aquests bons, tal com el seu nom indica, estan dissenyats per a protegir-se de la inflació, però el comportament de la seva cotització és bastant complex. Per al qual vulgui aprofundir et pot convenir llegir detalladament, què són els bons lligats a la inflació.

Bàsicament, garanteixen un determinat tipus d’interès real (tipus d’interès – inflació).

Igual que els bons convencionals, el seu preu tendeix a baixar quan els tipus d’interès pugen, però la seva correlació negativa és amb els tipus d’interès reals i no amb els tipus d’interès nominals.

Estem en un entorn en el qual els bancs centrals volen alentir l’economia per a contenir la inflació. Una de les millors maneres de fer-ho és elevant els tipus d’interès reals.

Atès que és probable que els tipus d’interès reals es mantinguin més alts durant un temps en comparació amb els últims mesos, hem decidit vendre els bons vinculats a la inflació per a evitar que l’increment dels tipus d’interès tingui un efecte negatiu sobre la seva cotització.

Incrementem els bons a curt termini

El producte de totes dues vendes (o traspàs en el cas de fons indexats) s’ha col·locat en bons a curt termini.

A l’ésser un canvi de distribució en la part nucli de les nostres carteres, també implica un canvi en altres carteres. Com es pot observar en més detall a continuació.

Aquests canvis de distribució de les carteres estan ja en procés i estaran completats durant la primera quinzena de maig i s’han fet com sempre sense cost addicional per als nostres clients.

Canvis detalladament per cartera i perfil en la distribució de les carteres

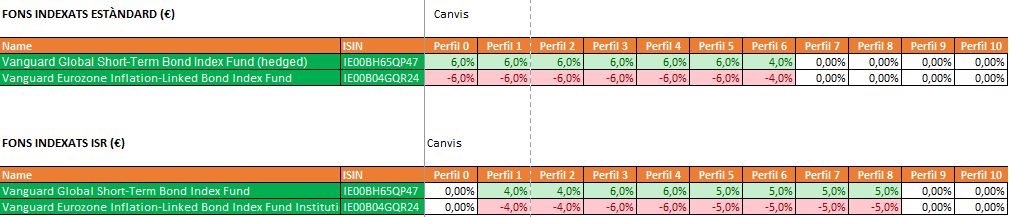

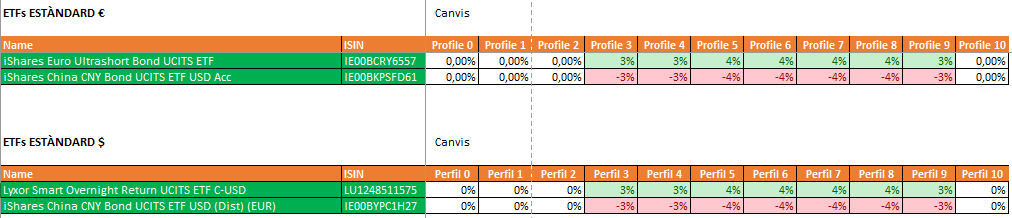

Les carteres estàndard

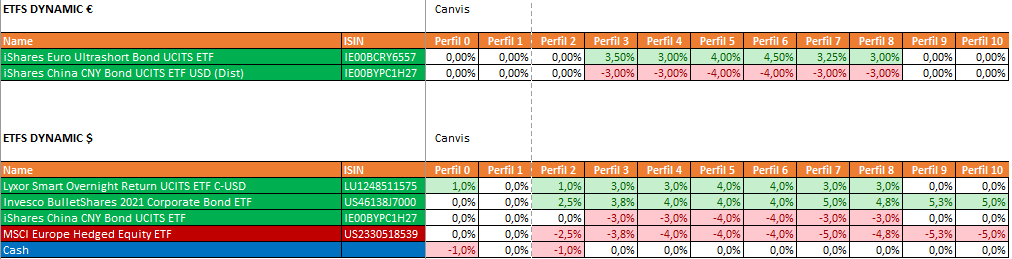

Els canvis en les Carteres Dynamic