El concepte de prima de risc pot ser alguna cosa complexa d’entendre, però si fem alguna cosa de memòria, va ser un concepte que es va popularitzar bastant, durant la crisi del deute europeu del 2011.

En ese momento, “la prima de riesgo” se convirtió en un quebradero de cabeza no solo para los responsables económicos y del banco central europeo. Si no que también de todos los gobiernos de la Unión Europea. Ya que estuvo a punto de provocar la fallida del Euro y a la que hubiera seguido una más que probable desintegración de la UE.

Abans d’entrar detalladament a definir el que és la prima de risc de la renda variable, vegem de forma més genèrica, què és la prima de forma més general?

Índex de contingut

ToggleQuè és la prima de risc en general?

La prima de risc és el rendiment extra que s’espera d’una inversió per sobre del rendiment de “l’actiu lliure de risc”.

D’alguna manera, això és la remuneració extra perquè els inversors acceptin prendre un risc addicional en una inversió donada per sobre de “l’actiu lliure de risc”.

Un actiu lliure de risc és aquell que té risc zero.

S’acostumen a acceptar normalment com a actius lliures de risc els bons de l’estat dels EUA o el deute públic europeu (més en concret l’Alemanya).

Com dèiem anteriorment, la prima de risc es va fer popular en la crisi financera, precisament per les altíssimes primes (llegeixi’s interès més alt) per sobre del deute públic Alemany. Que havien de pagar alguns països (Espanya i Itàlia, entre ells) per a cobrir les seves emissions de deute.

La prima de risc pot referir-se a qualsevol mena de classe d’actiu, bons, renda variable. En aquest post ens centrarem en la prima de risc de la renda variable.

Què és la prima de risc de la renda variable?

És generalment acceptat que la inversió en accions comporta més risc, sigui per la variabilitat dels rendiments (també denominada volatilitat) o per la possibilitat més gran de caigudes, però a llarg termini aquest risc tendeix a ser recompensat amb majors rendiments en comparació amb les inversions més segures. D’aquesta manera, els inversors que poden assumir el risc addicional de la renda variable, reben una compensació a llarg termini.

Quan podem esperar ser recompensats per invertir en el mercat de valors en lloc d’en actius més segurs?

La prima de risc de la renda variable (ERP) és la diferència entre la rendibilitat d’un índex de renda variable i el tipus d’interès lliure de risc. En altres paraules, és la prima que compensa el risc més gran per invertir en accions, en lloc d’invertir en un actiu lliure de risc. Com vam dir al principi s’utilitza com a actiu lliure de risc, generalment, un bo a llarg termini d’un estat “segur”.

Precisant el que dèiem abans de forma més general, la prima de risc de la renda variable és equivalent al preu que els inversors assignen al risc de les accions.

Es la prima que quieren que se les pague por invertir en acciones en lugar de en activos libres de riesgo.

La magnitud de la prima de risc de la renda variable depèn del risc percebut de la renda variable com a classe d’actiu i del grau d’aversió al risc dels inversors.

La prima de risc de la renda variable ha estat històricament entre el 4% i el 8% als EUA

Aquesta prima és bastant alta en comparació amb el que pot considerar-se una compensació justa pel risc de la renda variable dins de la situació macroeconòmica actual.

El fet que aquesta prima sigui més alta del que es podria considerar raonable es coneix com el “equity premium puzle” (traduït literalment el trencaclosques de la prima de risc de la renda variable), ja que implica un grau molt alt d’aversió al risc per part dels inversors.

Això pot haver-se del fet que els inversors avaluen les seves carteres amb freqüència, encara tenint un horitzó temporal molt llarg. A llarg termini, les accions s’han comportat bé i, en general, mostren una tendència natural alcista. És per això que en realitat es podria arribar a considerar que el risc de les accions a llarg termini és relativament baix. Però com els inversors operen com si tinguessin un horitzó d’inversió d’un any, fan pujar la prima que requereixen per a invertir en accions (relacionat amb el que es denomina aversió al risc miop).

Quina és la prima de risc històrica de la renda variable?

Per a determinar-la ens basarem en el mercat estatunidenc, ja que ens permet disposar de més dades històriques i homogenis.

La prima de risc de la renda variable és definida per la diferència entre la rendibilitat mitjana de la renda variable i la rendibilitat mitjana de l’actiu lliure de risc.

Hem de definir quin tipus d’actiu lliure de risc considerar

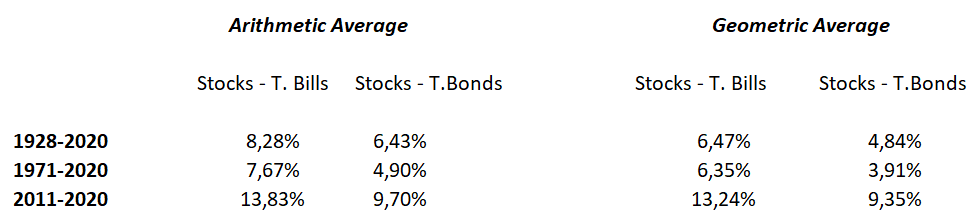

Si observem la taula a continuació, és clar que si triem els T. Bills (Treasury Bills o lletres del tresor) com l’actiu lliure de risc obtindrem una prima de risc de la renda variable més alta que si triem els T. Bonds (bons del Tresor).

A més, hem de decidir si volem considerar mitjanes aritmètiques o geomètriques. Si considerem mitjanes aritmètiques obtindrem una prima major que si considerem rendiments geomètrics. Aquestes diferències no són trivials com es veu en la taula i la diferència entre usar l’una o l’altra són substancials.

La convenció més comuna és utilitzar bons del govern com a actiu lliure de risc i rendiments geomètrics. Si considerem el període més llarg 1928/2020, la prima sobre els bons de l’Estat per invertir en renda variable ha estat del 4,84%. En un període més recent, 2011/2020, aquesta s’ha disparat fins al 9,35% i com s’observa aquesta vària segons sigui el període considerat.

Per què és tan important la prima de risc de la renda variable?

La prima de risc de les accions és important perquè té una forta relació amb els preus dels actius. Es pot determinar el preu de QUALSEVOL actiu financer com el valor present dels seus fluxos d’efectiu futurs.

Això significa que per a calcular el preu d’un actiu podem prendre els seus fluxos de caixa futurs i definir quant valen avui, és a dir el seu valor present.

La suma dels valors presents de tots els fluxos d’efectiu esperats és el valor de l’actiu.

El valor actual dels fluxos de caixa es calcula utilitzant una taxa de descompte que té en compte el risc de la inversió. La taxa de descompte correspon al rendiment que els inversors esperen de l’actiu.

Com més gran sigui el risc de l’actiu, major serà el rendiment esperat, major serà la taxa de descompte, i per tant menor serà el valor present dels fluxos de caixa.

Quin és el rendiment esperat d’una inversió?

El rendiment esperat és causat pel rendiment de l’actiu lliure de risc més una prima que reflecteix la quantitat de risc incorregut. La prima de risc de les accions és exactament aquest segon component del rendiment esperat d’una inversió en accions.

Si la prima de risc de les accions és alta, significa que els inversors exigeixen un preu alt per assumir el risc. Per tant, estan disposats a pagar un preu baix per un determinat conjunt de fluxos d’efectiu futurs (si exigim un rendiment més alt, el valor present dels fluxos de caixa és menor), i viceversa.

Quan és baixa, els inversors estan disposats a pagar un preu més alt pel mateix flux d’efectiu.

Com veiem, la prima en general i especialment la prima de risc de la renda variable són elements clau en el món de la inversió.

En un altre post revisarem la prima de risc dels bons incloent el deute dels estats on aprofundirem en les circumstàncies que van ajudar a fer més popular el concepte de prima de risc.

Si vols saber com es calculen les primes de risc de la renda variable, segueix en l’annex més a baix.

Apèndix

Com es calcula la prima de risc de la renda variable?

Bàsicament, hi ha dues maneres de calcular la prima de la renda variable.

- Prima de risc de la renda variable històric

- Prima de risc de la renda variable implícit

HISTÒRIC: segons aquest enfocament, les TAE històriques de llarg termini es comparen amb les TAE dels actius lliures de risc, generalment bons del govern. La diferència, de TAE, és la prima de risc de la renda variable.

El supòsit és que la prima de risc de la renda variable és constant en el temps i que la prima històrica és la millor estimació de les primes futures.

És raonable això?

Bé, si usem un període històric llarg, existeix el perill que els mercats puguin ser estructuralment diferents avui. Pel que, la prima requerida per a assumir riscos sigui diferent del passat.

La consideració de dades històriques també podria generar un efecte procíclic. En el sentit que les primes de risc passades podrien semblar massa altes al final d’un mercat alcista prolongat, i viceversa.

IMPLÍCIT: aquest altre enfocament analitza les primes de risc que estan implícites en els preus de mercat i assumeix que les primes varien amb el temps. El preu de l’actiu expressa implícitament el que els inversors requereixen com a rendiment esperat d’aquest actiu.

Si el preu d’un actiu és el valor dels seus fluxos d’efectiu futurs descomptats a avui al rendiment esperat, coneixent els fluxos d’efectiu, el preu de mercat de l’actiu i la taxa lliure de risc.

Podem aplicar enginyeria inversa a la prima de risc d’accions utilitzada en el càlcul pels inversors.

Suposem que un actiu té un flux de caixa esperat de 10 € a l’any a perpetuïtat i que el seu preu de mercat actual és 100.

Considerant que el valor present d’una perpetuïtat ve dau per:

Valor present una perpetuïtat = D/R

On D és dividend perpetu o cupó i R és el rendiment exigit.

Això significa que la taxa de rendiment esperada és del 10% (10/100). Per tant, a partir del preu de mercat de l’actiu, derivem el rendiment esperat.

Ampliem això a un model simple de valoració d’accions, com el model de descompte de dividends. En el qual se suposa que els dividends creixen a una taxa estable.

En aquest cas el valor del patrimoni està donat per:

Valor de les accions = Dividend esperat l’any vinent/ (Retorn requerit sobre les accions-Taxa de creixement esperada)

Atès que generalment coneixem el preu de mercat, el dividend esperat i la taxa de creixement esperada dels dividends, podem calcular la taxa implícita de rendiment del capital.

Si restem el tipus d’interès de l’actiu lliure de risc, obtenim la prima de risc de la renda variable implícita.

Les primes de risc implícites poden canviar amb el temps. Generalment, l’aversió al risc dels inversors augmenta en els mals temps i augmenta la prima requerida per a invertir en accions. Per contra, durant els bons temps, l’aversió al risc disminueix i la prima disminueix.

Aquest enfocament sembla ser molt més realista que considerar la prima de risc de la renda variable constant al llarg del temps.