Les expectatives més generalitzades eren que l’economia caigués en recessió el primer trimestre del 2023. Com sol ocórrer, les expectatives no s’estan complint i les últimes dades econòmiques apunten a una economia més resistent del que s’esperava.

Això es deu principalment a aquest efecte retardat dels estímuls fiscals que van implementar els governs durant la pandèmia i a una fortalesa considerable del mercat laboral, on les empreses són poc inclinades a acomiadar a treballadors no especialitzats que s’han convertit en difícils de trobar durant els últims anys.

No obstant això, l’objectiu d’aquest post no és explicar les causes econòmiques d’una economia més forta, sinó investigar l’efecte diferent d’aquestes circumstàncies en la Cartera Estalvi i en una cartera de bons convencional.

Índex de contingut

ToggleEls tipus d’interès del BCE esperats són ara més alts

La suma d’unes dades econòmiques més fortes, juntament amb dades d’inflació també més altes de l’esperat, han produït un augment en el nivell dels tipus d’interès esperats futurs.

En general, quan augmenta la inflació, els bancs centrals augmenten els tipus d’interès. Això tendeix a alentir l’economia i la consegüent disminució de la demanda sol contenir la pressió alcista sobre els preus.

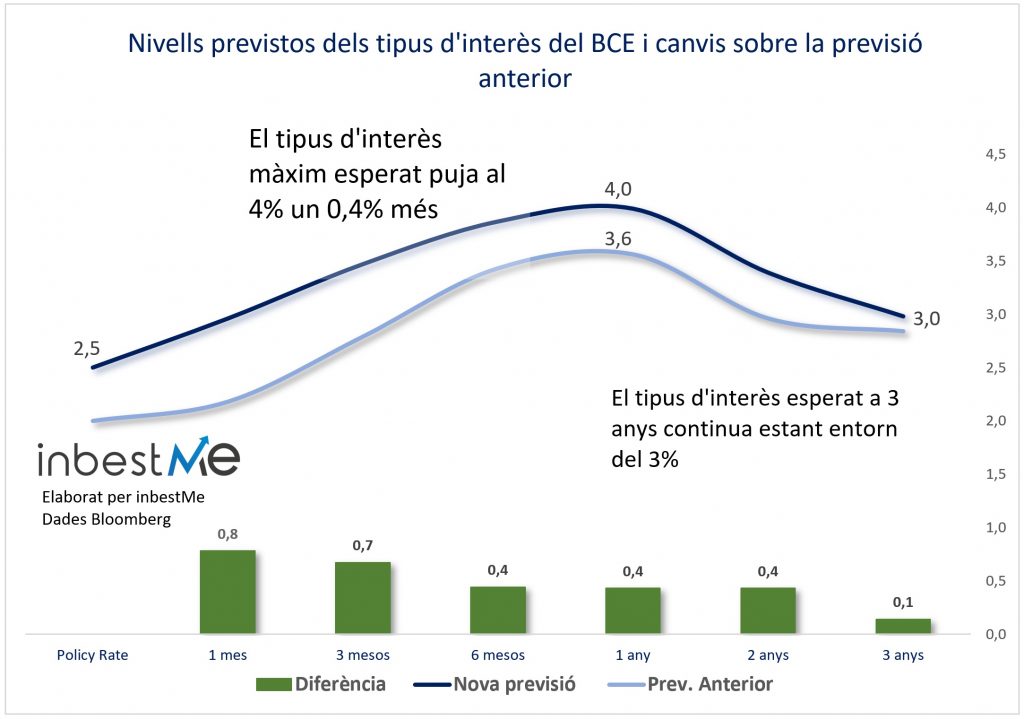

El següent gràfic mostra els tipus d’interès oficials del Banc Central Europeu (BCE) esperats avui (blau fosc) en comparació amb els tipus d’interès que s’esperaven a l’inici de l’any (en blau clar) i en barres verdes la diferència.

Així doncs, s’espera que els tipus d’interès oficials fixats pel Banc Central Europeu pugin en el futur, i una mica més de l’esperat fins a un topall del 4% (un 0,4% més). I també, per tant, la TIR esperada mitjana que pugui obtenir la nostra Cartera Estalvi en els pròxims anys seguint l’estimació anterior de la TIR variable de la Cartera Estalvi en Euros 2023/2025 que ja descrivim.

| Conceptes/Anys | 2023 | 2024 | 2025 |

| Nivell de tipus d’interès implícit mitjà del BCE (1) | 3.00% | 3.75% | 3,25% |

| TIR variable estimada mitja Cartera Estalvi (x any) (2) | 2.50% | 3.25% | 2.75% |

| Rendibilitat acumulada (3) | 2,50% | 5.83% | 8.74% |

| Març 23 estimació TIR mitjana a final de cada any (4) | 2,50% | 2,87% | 2,83% |

| Desembre 2022 estimació TIR mitjana a final de cada any (4) | 1,50% | 2,39% | 2,47% |

| Diferència sobre estimació anterior (5) | +1,00% | +0,48% | +0,36% |

Com veiem en la taula superior, la TIR mitjana de la nostra Cartera Estalvi en els tres anys (2023, 2024, 2025) podria aconseguir un 2,83% contra el 2,47% estimat abans. És a dir, un 0,36% més.

Una pujada de tipus d’interès significa normalment que els preus dels bons baixen a causa de la relació inversa entre els preus dels bons i els tipus d’interès. La caiguda del preu ve definida per la durada del bo, que mesura la seva sensibilitat als moviments dels tipus d’interès. Normalment, els bons amb venciments més llargs cauen més davant un augment dels tipus d’interès.

Sovint ocorre que el rendiment dels bons amb venciments més llargs (durades més llargues) no es mou exactament en línia amb els tipus oficials dels bancs centrals. Però, de totes maneres, com a regla general, tipus d’interès més alts signifiquen preus més baixos dels bons, per la qual cosa una cartera convencional amb alt pes en bons podria veure disminuir el seu valor.

Les Carteres Estalvi d’inbestMe no tenen risc d’interès

Què ocorre amb les Carteres Estalvi d’inbestMe? Aquestes carteres es construeixen amb instruments que tenen una durada bàsicament nul·la o, en qualsevol cas, molt curta. Això significa que una pujada de tipus té un impacte mínim en els preus dels instruments que componen el fons. Quan els bancs centrals pugen els tipus, significa simplement que els comptes obtindran una major rendibilitat (per tenir una TIR variable). Dit d’una altra manera, la pujada de tipus d’interès no té cap efecte advers sobre el preu, sinó que simplement s’acumularà un major tipus d’interès.

En definitiva, les Carteres Estalvi no tenen risc de tipus d’interès, que és el que es produeix per la pèrdua de valor que tenen els bons quan els tipus pugen i que és més alt com més durada té el bo.

Què ocorre amb les carteres de bons?

Significa tot l’anterior que hem de vendre els nostres bons convencionals en cartera quan es prevegi una pujada de tipus i passar-nos a les carteres d’estalvi?

No: ja que les carteres tradicionals estan pensades per a inversors a llarg termini. Pot ocórrer que uns tipus d’interès més alts exerceixin una certa pressió sobre els preus dels bons, però les carteres a llarg termini han de tenir un percentatge de bons per a estar ben diversificades. Sí que és cert que ara mateix s’espera que els tipus d’interès pugin alguna cosa més, però les condicions econòmiques canvien constantment i és impossible preveure el futur. Per tant, els inversors a llarg termini necessiten una cartera equilibrada i ajustada al seu perfil.

La Cartera Estalvi és ideal per a un fons d’emergència

Què ocorre llavors amb les Carteres Estalvi d’inbestMe?

Són els comptes ideals per a mantenir aquells estalvis que considerem un fons d’emergència o on deixem un matalàs de seguretat per a les nostres finances. A més de les carteres tradicionals a llarg termini, l’objectiu de les quals és fer créixer el patrimoni a llarg termini, es recomana encaridament a totes les famílies que mantinguin una espècie de compte de seguretat que hauria de ser suficient per a cobrir un cert període, diguem mínim sis mesos i que pot variar segons les circumstàncies de cadascun. Davant qualsevol imprevist, hauríem de tenir un compte que sigui fàcil de liquidar i que no estigui exposada a la volatilitat del mercat.

Considerem la situació econòmica actual, en la qual els tipus podrien continuar pujant.

Des del punt de vista d’una cartera d’inversió a llarg termini, això no suposarà un gran problema. Sí, podríem veure que els preus baixen una mica, però això serà irrellevant a llarg termini. El més important és mantenir una cartera ben diversificada que sigui capaç de fer front a totes les situacions econòmiques a les quals ens enfrontarem al llarg dels anys.

Per al fons d’emergència és diferent. Es tracta de diners que puc necessitar si m’ocorre una cosa inesperada a mi o a la meva família. No vull exposar-me a la possibilitat d’haver de liquidar aquests fons quan el seu valor sigui inferior a causa de la pujada dels tipus d’interès. Això es traduiria en una pèrdua real. Per això, mantenir el teu fons de seguretat en un compte que ara et doni una rendibilitat atractiva i no estigui exposada als vaivens del mercat pot ser una molt bona idea. Sobretot sabent, que la seva TIR prevista pot ser ara més alta i aconseguir una mitjana per sobre del 2,5% (2,83%) en els pròxims tres anys si es compleixen les previsions que hem revisat més amunt.

El risc més important és no complir els teus objectius financers.

Annex I: més detalls sobre els conceptes utilitzats en la nova taula de l’estimació de la TIR de la Cartera Estalvi:

- Nivell de tipus d’interès implícit (BCE): aquest és el tipus d’interès implícit de la política monetària del banc central europeu (BCE).

- TIR variable estimada mitja Cartera Estalvi (x any) : equival a (1) – 0,5%. Estimem que el 0,5% hauria de cobrir tots els costos i desviacions a poques setmanes dels canvis en els tipus i és la nostra referència objectiu. Aquest 0,5% podria ser una mica superior si això no és així.

- Rendibilitat acumulada: és la rendibilitat acumulada al final de cada any. És a dir al final del 2025, per exemple Rendibilitat acumulada 2025=(1+TIR 2023) X (1+TIR 2024) X (1+ TIR 2025) -1.

- Estimació TIR mitjana a final de cada any, nova i anterior: Per exemple, a final del 2025, la TIR mitjana a final de cada any = (1+Rendibilitat acumulada 2025)^(⅓)-1.

- Diferència sobre estimació anterior: és la diferència entre l’estimació feta al desembre de 2022 i la nova estimació. Ambdues estan subjectes a canvis amb base en els interessos fixats definitivament pel BCE.

En aquest enllaç pots consultar la TIR actualitzada de les Carteres Estalvi.