Índex de contingut

ToggleTER i cost total d’un fons indexat

En una altra ocasió ja parlem de què és el cost total d’un fons indexat. En resum, la forma més fàcil de determinar el cost total d’un fons indexat és comparar la TAE del fons indexat comparada amb la TAE de l’índex en un període. Continua llegint per a veure que inbestMe és el roboadvisor amb els costos totals reals més baixos.

La diferència entre la TAE de l’índex i del fons és la millor manera de saber quin és el cost total (també denominat a vegades cost total de tinença), ja que ens indica que pèrdua de rendibilitat obté respecte a l’índex, a causa de tots els components que afecten la gestió del fons indexat.

La forma més fàcil de mesurar el cost total és observant la “tracking difference” o diferència de rèplica entre l’índex i el fons indexat o ETF analitzat.

També es pot considerar aquesta diferència com el cost d’oportunitat d’usar un fons respecte a l’índex. Des d’aquesta perspectiva compararem costos d’oportunitat dels diferents fons i sabrem quin és millor (cost d’oportunitat) per a obtenir la rendibilitat de l’índex: aquest és l’objectiu de la indexació.

El Ter no és sempre un indicador fiable del cost total

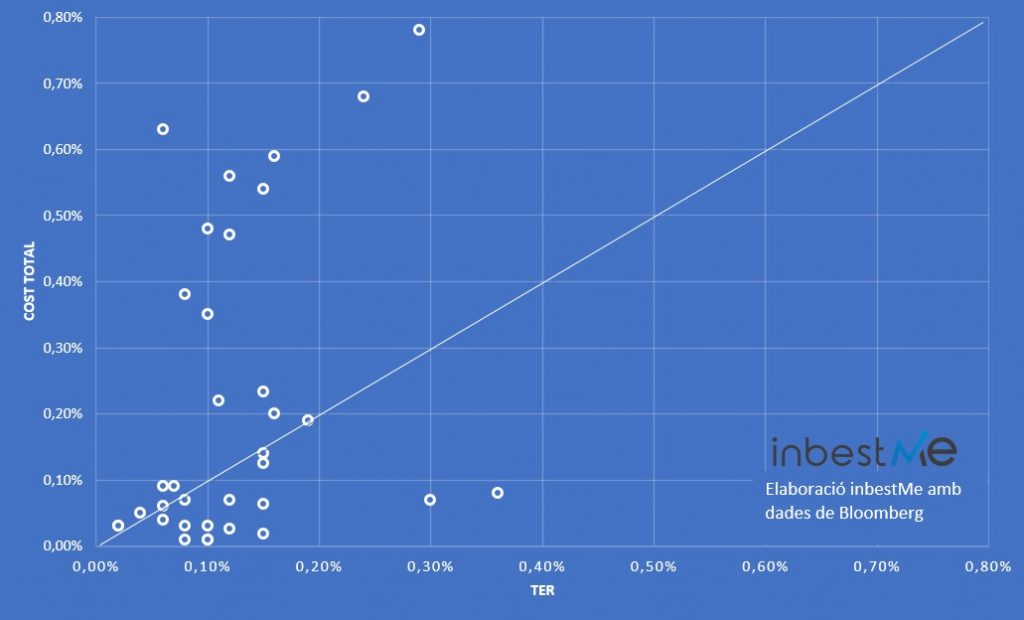

Si prenem una llista de fons indexats i ETFs i intentem relacionar TER i cost total, el més lògic seria observar una relació directa entre totes dues dades i obtenir una línia que uneixi els diferents punts.

Com veiem en el gràfic superior, aquest no és el cas.

Sí que és cert que hi ha alguns punts al voltant de la línia esperada, però la gran majoria de punts estan fora de la línia i alguns d’ells molt allunyats.

D’acord amb la mostra triada, veiem que la relació entre TER i cost total no és lineal, no és directa, i, per tant, podem concloure que el TER és un mal indicador del cost total d’un fons o en tot cas no és sempre fiable.

En la mesura que la mostra triada sigui representativa, seleccionar fons indexats basant-nos en el TER ens pot fer prendre decisions errònies. Com s’observa en el gràfic, la majoria dels punts estan per sobre de la línia, indicant que en la majoria de casos el cost total és superior al TER.

El cost total de les carteres de fons indexats d’inbestMe són molt més baixos que els serveis tradicionals

Ja hem vist que l’objectiu d’un fons indexat és obtenir o estar el més a prop possible del rendiment d’un índex. La desviació entre l’u i l’altre, és el cost total o dit d’una altra forma el cost real o d’oportunitat.

El Ter és una dada immediata facilitada per les gestores. En canvi, el cost total és una dada més difícil d’obtenir i almenys una vegada a l’any la revisem. En inbestMe, quan analitzem el cost dels fons indexats que seleccionem, ens fixem principalment en el cost total. Òbviament, som sensibles també a la dada del TER, som conscients que és la xifra més coneguda pels inversors, però en inbestMe no tenim dubtes a triar un fons indexat amb un cost nominal més alt (el TER és un cost nominal o teòric), si el cost total és més baix.

En les nostres conclusions sobre el servei de comparador de fons i plans de pensions vam poder confirmar que la diferència en costos dels nostres serveis respecte als serveis tradicionals se situa en mitjana entorn del 1,5%.

Hem analitzat alguns dels serveis de Robo Advisor llançats per alguns dels bancs. Inicialment, sembla que els costos d’aquests gestors automatitzats són més ajustats, però continuem veient a vegades una certa falta de transparència, i a vegades veiem com els costos reals estan molt allunyats dels costos nominals.

Dos exemples són:

| Smart Money/Caixabank | Nominal | Real |

| Costos de gestió | 0,73% | 0,73% |

| Custòdia | 0,02% | 0,02% |

| TER fons | 0,34% | 0,70% |

| Total | 1,09% | 1,45% (+33%) |

| Invertim per tu/*Openbank | Nominal | Estimació |

| Costos de gestió | 0,42% | 1,03% |

| Custòdia | n/d | n/d |

| TER fons | n/d | 0,63% |

| Total | 0,42% | 1,66% +(295%) |

El cost total de les carteres de fons indexats d’inbestMe són els més baixos del mercat

Hi ha alguns dels nostres competidors en el sector dels Robo Advisors que basen els seus missatges que els seus costos són els més econòmics. Però aquest missatge, com hem vist, pot ser erroni si està basat usant el TER.

| Carteres de fons indexats | Indexa Capital Perfil 7 | My InvestorCartera Rock | inbestMePerfil 7 |

| TER ponderat | 0,09% | 0,11% | 0,14% |

D’acord amb la taula superior, semblaria que inbestMe té el cost dels fons indexats més alts davant de, per exemple, My Investor o Indexa Capital dos dels Robo Advisors que s’han barallat públicament per aparèixer com els més barats del mercat espanyol.

Si el TER és un mal indicador del cost total d’un fons indexat, el TER ponderat d’una cartera és també un mal indicador del cost total dels fons que componen una cartera.

| inbestMe Perfil 7 | Indexa Capital Perfil 7 | My InvestorCartera Rock | |

| TER | 0,14% | 0,09% | 0,11% |

| Cost total | 0,17% | 0,19% | 0,44% |

Això es pot comprovar en la taula superior que ens dona una realitat molt diferent, on veiem que la foto real mirant el cost total és diferent de la del TER:

- El cost total dels fons indexats que usa inbestMe és del 0,17% i són un 11% més econòmics que els d’Indexa Capital, que tenen un cost total del 0,19%.

- El cost total dels fons indexats que utilitza inbestMe, recordem el 0,17% són un 61% més econòmics que els de My Investor que són els més alts amb un 0,44%.

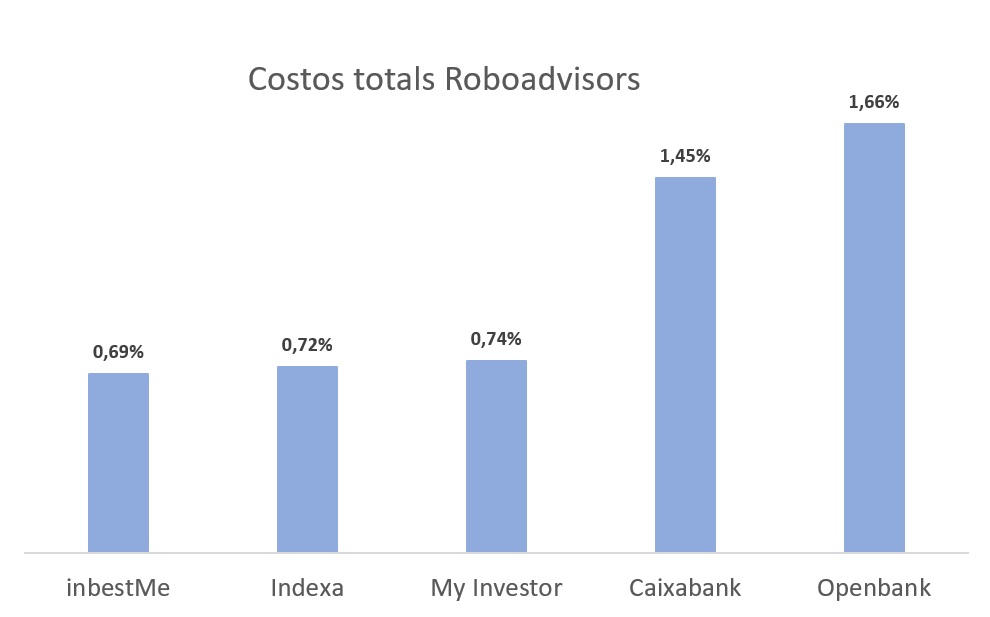

inbestMe és el Robo Advisor amb els costos totals reals més baixos

En la taula següent veiem com queden els costos que suporten les carteres de cada servei, si substituïm el TER pel cost total (el real) dels fons ponderats de les carteres i sumant costos de gestió i custòdia per a la cartera comuna amb el tiquet més baix:

| Robo Advisor | Cost gestió | Custòdia | Subtotal | Cost total fons | Total |

| inbestMe | 0,41% | 0,11%(1) | 0,52% | 0,17% | 0,69% |

| Indexa | 0,41% | 0,12% | 0,53% | 0,19% | 0,72% |

| My Investor | 0,15% | 0,15% | 0,30% | 0,44% | 0,74% |

| Caixabank | 0,73% | 0,02% | 0,75% | 0,70% | 1,45% |

| Openbank | 1,03% | 0,0% | 1,03% | 0,63% | 1,66% |

Taula ordenada de menys a més segons el cost total considerant el cost total dels fons indexats ponderats de cada servei. (1) 0,108%.

No ha estat mai la nostra obsessió aparèixer com el Robo Advisor amb el cost (nominal) més baix, més aviat ens hem focalitzat a oferir el millor servei.

Sí que ens hem preocupat, entre moltes altres coses, que els nostres costos siguin competitius: som conscients que impacten (o poden impactar) en la rendibilitat final de les carteres dels nostres clients.

Per això ens hem preocupat de controlar el cost total dels fons, però això sí controlem el cost real, no el TER.

Una anàlisi una mica més profund mostra que inbestMe és clarament el servei de gestió de carteres automatitzat més complet i més personalitzat, la nostra principal preocupació, però alhora el més competitiu en carteres de fons indexats.

A més, el cost ponderat real del cost de gestió tenint en compte les promocions actuals (1 any sense comissió) i descomptes (pla amic) es redueix del 0,41% al 0,25%. Molts dels nostres clients accedeixen al descompte del pla amic recomanant-nos.

No et deixis enganyar pels titulars

Com veus és convenient assegurar-te que analitzes tots els costos.

Normalment i com a mínim això ha d’incloure:

- costos de gestió de la cartera

- costos de custòdia (encara que algunes entitats les poden incloure dins de la gestió)

- TER dels fons indexats o ETFs utilitzats en la cartera. Com hem demostrat aquí, el millor és observar el cost total o real.

Hem vist falta de transparència en els serveis bancaris. Però també hem observat que a vegades es fan servir nomenclatures que poden donar lloc a confusions.

Paraules en els fons com, “Plus” o “Institucional” poden confondre a l’inversor. Estan pensades per a donar-los una connotació de millor i alguns ho usen per a relacionar-ho amb l’accés limitat o exclusiu i a un millor cost. Això no té per què ser veritat, a vegades ho és, a vegades no ho és.

En altres ocasions es fan servir paraules associades a la intel·ligència (Smart en CaixaBank). En realitat és poc intel·ligent invertir en un fons indexat que s’allunya tant de l’índex i que a més és gestionat pel propi banc amb un clar conflicte d’interessos.

No solament som el gestor automatitzat de referència a Espanya per la personalització, també tenim els costos totals reals més baixos, almenys entre els serveis que hem analitzat en aquest article.

Et recomanem que analitzis els detalls dels costos i en el cas dels fons indexats i ETFs implica analitzar el cost total o real d’aquests.

En el nostre cas, hem decidit incloure el cost total dels fons i ETFs com a informació addicional en les pròximes revisions de la nostra plataforma, alhora que mantindrem el TER com una indicació a aquesta dada. Aquesta dada no és fàcil d’obtenir per a un particular, ja que és necessari tenir accés a informació detallada del comportament del fons/ETF enfront de l’índex.