Moltes vegades pot ser interessant comparar i mesurar la relació existent entre dues variables numèriques. L’estudi de la correlació és una de les tècniques més utilitzades per predir el comportament d’una variable segons els resultats d’una altra.

Concepte

La correlació és una associació entre dues variables numèriques que avalua la tendència (augment o disminució) a les dades.

Quan una variable ens proporciona informació sobre una altra variable, diem que totes dues variables estan relacionades. En canvi, quan no hi ha correlació, l‟augment o la disminució d‟una variable no ens diu res sobre el comportament d‟una altra variable.

El concepte de correlació es fa servir en finances per descriure en quin grau dos actius tendeixen a moure’s en la mateixa direcció. La correlació generalment es resumeix en un nombre que varia entre -1 i 1.

- -1 significa correlació negativa perfecta

- 0 vol dir que no hi ha correlació

- 1 significa correlació positiva perfecta

Els actius amb correlació positiva tendeixen a moure’s en la mateixa direcció la major part del temps. En canvi, els actius amb correlació negativa tendeixen a moure’s en adreces oposades.

Molt rarament la correlació és perfectament positiva o negativa; la majoria de vegades el valor de la correlació es troba en algun punt entre -1 i 1.

El 1952, Harry Markovitz, en aquell moment un estudiant recent graduat de 25 anys, va publicar “Portfolio Selection”, un article de 14 pàgines que va canviar la història de les finances i pel qual va obtenir el premi Nobel el 1990.

Markovitz va descriure en una fórmula matemàtica el benefici en termes de risc / rendiment col·locar en una cartera valors que es mouen de manera independent fins a cert punt..

El sentit comú sempre ha reconegut els beneficis de la la diversificació, de no posar tots els ous a una cistella. Això intuïtivament també era cert en les finances, però cap teoria ho havia descrit de manera matemàtica fins aleshores. Markovitz va ser el primer a descriure el benefici de la diversificació de manera quantitativa.

La clau és trobar actius que es moguin de manera independent entre si fins a cert punt. Com més petita sigui la correlació entre els actius, més grans seran els beneficis de la diversificació.

Com més gran sigui el grau en què els actius es mouen de manera independent, menor serà el risc que la cartera pateixi grans fluctuacions de valor.

Com podeu veure, aquest concepte que pot semblar simplement estadístic, s’utilitza molt en el món de les finances. Ens permet comparar el moviment de certs actius pel que fa als altres. De fet, l‟anàlisi de la variació d‟un actiu amb altres és crucial per a la construcció de carteres de valors.

La correlació a la inversió

Intuïtivament, una cartera composta per un cert nombre d’actius que es mouen cap amunt o cap avall alhora serà més riscosa que una cartera on alguns actius es mouen cap amunt quan altres es mouen cap avall.

En el primer cas, l’inversor tindria una cartera amb correlació positiva i, per tant, és probable que el valor total de la inversió oscil·li molt més que el valor de la segona cartera.

En canvi, en aquest segon cas, l’inversor tindria una cartera amb correlació negativa, els guanys obtinguts dels valors que pugen compensaran almenys parcialment les pèrdues dels valors que baixen. Per tant, estareu invertint amb un grau de diversificació més elevat que la primera.

En general, l’inversor prefereix que les fluctuacions siguin limitades.

Exemples del que significa la correlació d’actius al món real

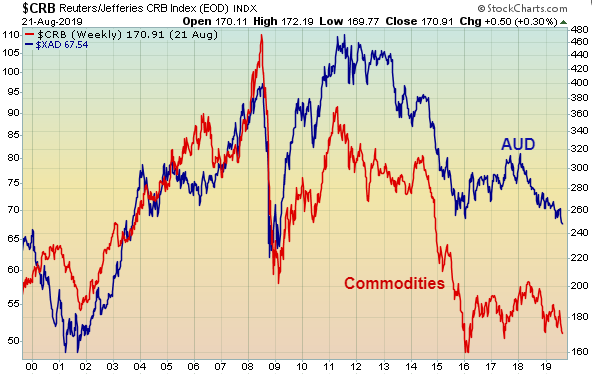

Vegem, per exemple, l’índex del preu dels productes bàsics (en vermell) i el valor del dòlar australià (en blau).

Austràlia és un productor de productes bàsics (coure i mineral de ferro en particular), per la qual cosa és probable que el valor de la moneda estigui influenciat per les fluctuacions dels preus d’aquests productes bàsics.

Del gràfic anterior, és evident que tendeixen a moure’s de forma sincronitzada. En termes tècnics, diríem que estan positivament correlacionats.

Anteriorment, a la publicació per què invertir en or expliquem com l’or i els tipus d’interès sovint tendeixen a moure’s en adreces oposades.

En el siguiente gráfico, es fácil ver que muchas veces el oro aumenta cuando los tipos de interés caen.

En termes tècnics, diríem que estan correlacionats negativament.

A tall de resum, amb aquesta publicació busquem donar als nostres lectors una idea de com és d’important analitzar el perfil de risc d’un actiu no de manera aïllada, sinó en el context de tota la cartera.

També evitar la concentració en inversions que estan altament correlacionades ajuda a reduir la volatilitat de la cartera i manté les fonts de riscos ben diversificades.