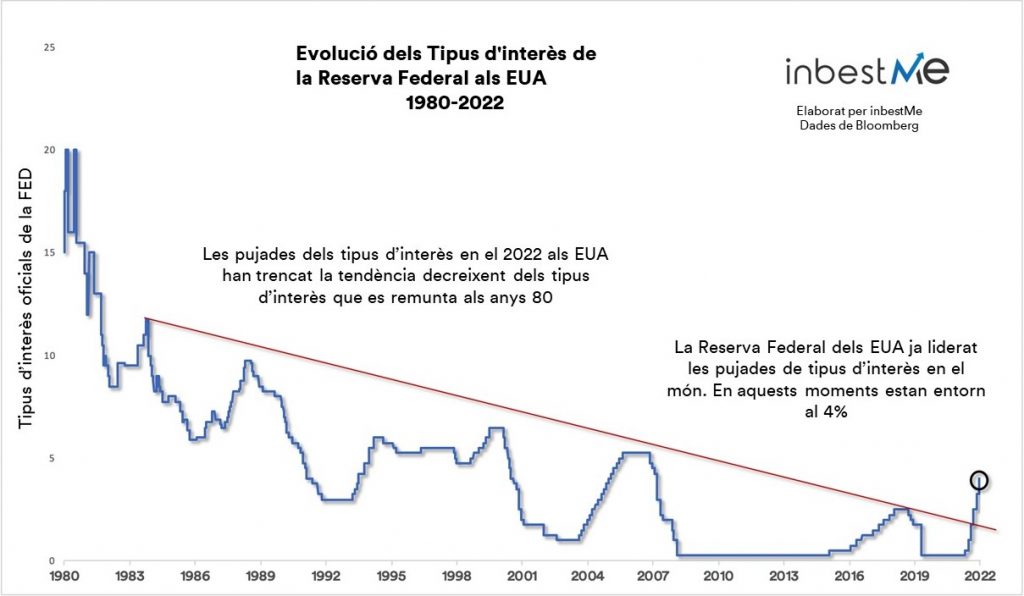

Després d’un període de baixos tipus d’interès, els bancs centrals de tot el món estan pujant-los agressivament per a contenir la inflació.

La Reserva Federal ha liderat aquestes pujades.

En aquesta publicació, igual que ho vam fer per als tipus oficials i bancaris a Europa, examinarem la mecànica de com la Reserva Federal (la FED l’equivalent del Banc Central) fixa els tipus d’interès i quins són els principals tipus disponibles per a la inversió a curt termini que mantenen una relació intrínseca.

La Reserva Federal té dos objectius principals: l’estabilitat de preus (control de la inflació) i la màxima ocupació. El Federal Open Market Committee (FOMC traduït literalment com a Comitè de Mercat Obert) de la reserva federal estableix la política monetària que creu que és la millor per a aconseguir preus estables i la màxima ocupació.

La política monetària s’implementa principalment a través del control dels tipus dels Fons Federals (FED FUNDS rate).

El tipus d’interès dels fons federals és l’interès que els bancs es cobren entre si per a manllevar reserves en el mercat de fons federals. Els canvis en el tipus dels fons federals tendeixen a generar canvis en el nivell dels tipus d’interès que afecten el cost dels préstecs per a les empreses i els consumidors i la quantitat total de diners i crèdit en l’economia.

Bancs comercials estan legalment obligats a mantenir una quantitat mínima dels seus actius en comptes de reserva en el Banc Central. Els bancs tenen un compte en el banc central que s’utilitza per a complir amb els seus requisits de reserva i liquidar pagaments amb altres bancs.

Índex de contingut

ToggleImplementació de la política monetària abans de 2008

Abans de 2008, es deia que la política monetària operava en un règim d’escassetat de reserves. Això significava que, atès que les reserves bancàries no generaven interessos, els bancs tendien a mantenir el just i necessari i poc més del que es necessitava per a complir amb les seves obligacions. En aquest règim, la FED controlava els tipus d’interès ajustant el nivell de reserves en el sistema bancari mitjançant què es denomina operacions de mercat obert.

Si la FED volia baixar els tipus dels fons de la FED, comprava valors governamentals en el mercat obert. La Fed pagava els valors acreditant electrònicament els comptes de reserva dels bancs que venien els valors. D’aquesta manera, l’augment en l’oferta de reserves pressionava a la baixa els tipus dels fons federals.

Per contra, si la FED volia augmentar el tipus dels fons de la FED, venia valors governamentals, pagant amb sortides dels fons dels comptes de reserva dels bancs. La reducció resultant en l’oferta de reserves feia pujar els tipus dels fons federals.

Implementació de la política monetària després del 2008

Després del 2008 (crisi financera), la situació va canviar per complet, ja que la FED va canviar a un sistema de reserves “àmplies”. Durant els programes quantitatius, la FED va comprar de fet una gran quantitat de valors governamentals i hipotecaris dels bancs. Com sempre, el banc central va pagar per aquests valors abonant electrònicament els comptes de reserva dels bancs. Aquesta activitat va augmentar enormement el nivell de reserves (pujant a diversos bilions de dòlars enfront d’uns 30.000 milions de dòlars abans de 2008). Les operacions de mercat obert ja no eren suficients per a controlar el preu de les reserves i la FED va començar a utilitzar altres eines.

Com implementa la FED les seves decisions de política monetària en termes del nivell de les taxes d’interès?

En primer lloc, la Reserva Federal decideix un rang dins del qual vol mantenir els tipus d’interès dels Fons Federals.

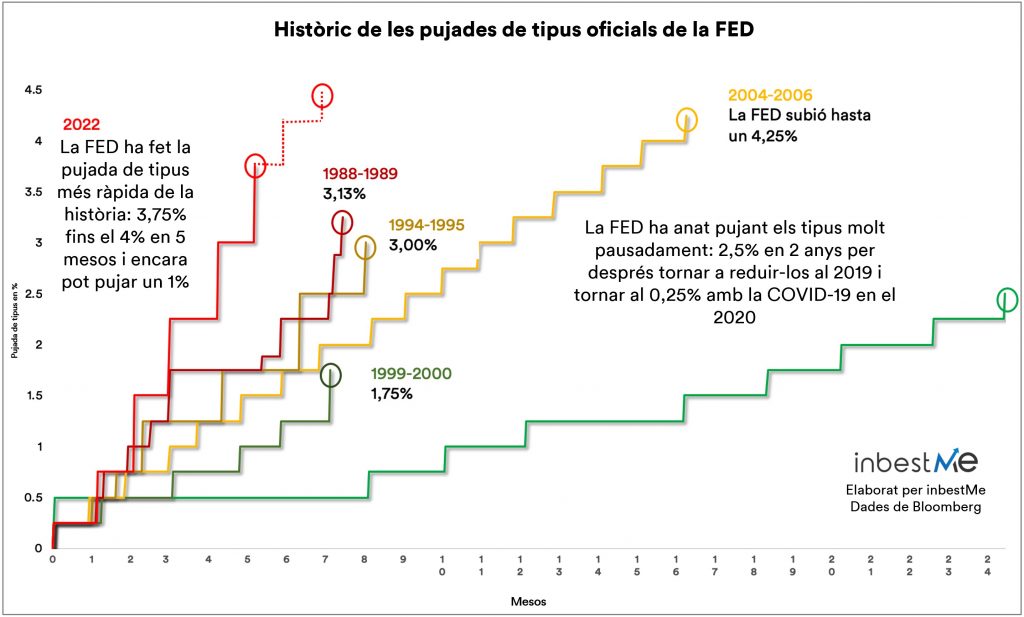

En el moment d’escriure aquest post, el rang és 3,75% (límit inferior) – 4,00% (límit superior). La pujada de tipus d’interès de la FED ha estat la més ràpida de la història segons veiem en el gràfic següent.

Com aconsegueix mantenir la FED el tipus dels fons federals dins d’aquest rang (FED FUNDS Rate o FFR)?

Per a mantenir el FFR dins del rang, la FED utilitza el que es denomina dos tipus administrats.

En primer lloc, existeix un tipus, anomenat IORB (Interest On Reserve Balances, o interès en els Balanços en la Reserva) que és el tipus que paga la FED sobre les reserves bancàries (tant les requerides com les excedents). Pensem, que és molt poc probable que els bancs prestin reserves en el mercat de fons federals a tipus inferiors a aquest tipus perquè poden obtenir el tipus IORB de la FED que bàsicament significa invertir sense risc.

Ara aquest tipus està en 3,90%. Aquest és el nivell més baix en el qual els bancs estan disposats a acceptar prestar els seus fons.

El problema és que no totes les institucions financeres poden tenir un compte en la FED en la qual puguin obtenir el tipus IORB del 3,90%. Això deixa la possibilitat que estiguin disposats a prestar per sota d’aquest nivell i que les taxes a curt termini caiguin per sota del IORB.

És per això que, en 2014, la FED va crear la Overnight Reverse Repo Facility (ON RRP Facility o traduït Línia Nocturna de Repo Inversa). Aquesta és una línia de crèdit en la qual les entitats no bancàries, com els fons del mercat monetari, per exemple, que no poden mantenir un compte en la FED, poden dipositar diners durant la nit en la FED. Bàsicament, aquestes entitats no bancàries compren valors de la FED (diners d’inversió) amb l’acord de tornar a vendre’ls l’endemà (recuperar els diners) i obtenir un determinat tipus, que és el tipus ON RRP. Per tant, en poder invertir sense risc en la FED al tipus ON RRP, fins i tot les entitats no bancàries que no tenen un compte en la FED prestaran diners per sota del tipus ON RRP.

Aquest tipus (ON RRP) està actualment en el 3,80%.

Per sobre d’aquests tipus, està el tipus de descompte, que és el tipus a la qual la FED presta als bancs si no poden manllevar. De totes maneres, manllevar a la FED en la finestreta de descompte es percep com un estigma perquè demostra que altres fonts privades no estan disponibles i que els bancs prefereixen no fer-ho.

El tipus de descompte de la Fed es troba actualment en el 4%.

Sobre la base del mecanisme anterior, el denominat Effective Funds Rate (o el Tipus Efectiu dels Fons), és a dir, la mitjana de les transaccions dels FED FUNDS (fons de la FED) a un dia, es manté actualment en el 3,83%.

Tipus d’interès de curt termini lligats als de la Reserva Federal

Com vam dir al principi, en controlar el nivell dels FED FUNDS rates, el banc central dels EUA pot controlar el nivell de tots els altres tipus d’interès. No obstant això, la influència és més forta en els venciments curts, mentre que els de llarg termini estan més aviat fixats per les expectatives d’inflació i del creixement econòmic.

A continuació, esmentem alguns dels principals tipus d’interès a curt termini.

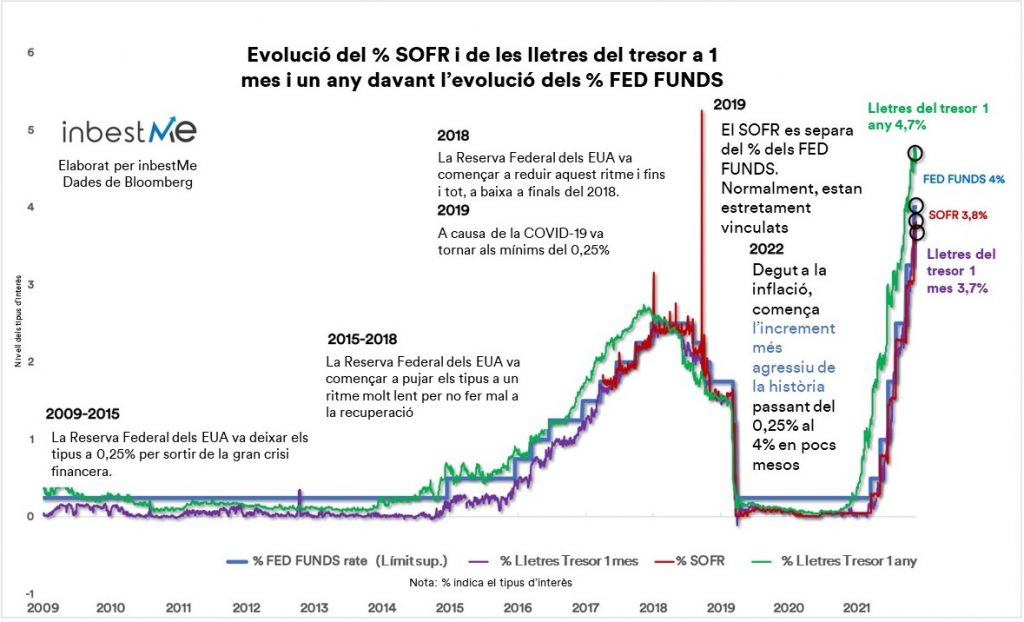

En el gràfic superior veiem alguns dels tipus que esmentem a continuació comparat amb els FED FUNDS rates (en el seu límit superior) i la seva evolució històrica des del 2009 (sortida de la gran crisi financera).

SOFR (Secured Overnight Financing Rate): és el tipus d’interès garantit durant la nit i representa el cost d’obtenir fons prestats durant la nit utilitzant valors del Tresor com a garantia. En el moment de redactar aquest informe, el SOFR és del 3,80%.

Com veiem en el gràfic superior, el SOFR està intrínsecament vinculat als FED FUND rates. No obstant això, a mitjan setembre de 2019 va haver-hi uns esdeveniments que van fer que aquest es disparés fent-ho desviar substancialment. L’explicació d’aquests esdeveniments excedeix el propòsit d’aquest article i et suggerim que si vols aprendre més sobre el tema, llegeixis l’explicació aquí: “The Fed- What Happened in Money Markets in 2019”.

Per a venciments superiors a un dia, es calcula una sèrie de tipus de dipòsit que indiquen el tipus anualitzat a la qual els bancs prestaran o manllevaran durant un venciment específic. Per exemple, els tipus d’interès ara estan al voltant del 4,15% (de mitjana) per a manllevar i prestar sense tenir un col·lateral com a garantia i al voltant del 3,82% per a manllevar i prestar amb un col·lateral.

A més, existeixen Lletres del Tresor a curt termini (Short Term Treasury Bills). Si una institució financera vol invertir en una lletra del Tresor, probablement obtindrà un tipus més baix que si prestés diners a una altra institució financera, ja que els bons del Tresor pràcticament no tenen risc. Per exemple, a dia 18/11/2022, en el moment d’escriure aquest post, el tipus d’interès de les Lletres del Tresor a 1 mes (TBills 1 Month) és del 3,76%. El tipus d’interès de les Lletres del Tresor a 1 any (TBills 1 year) és del 4,72%.

Podem veure tots alguns d’aquests tipus en el gràfic superior on es pot observar perfectament la seva relació i que agressiva ha estat la pujada de tipus actual de la FED, que ha estat la més ràpida de la història.

Tipus d’interès dels bancs

Amb la pujada de tipus d’interès oficials és d’esperar que es comencin a veure ofertes de dipòsits bancaris amb un interès positiu, cosa no vista des del 2009.

Però també és probable que aquesta estratègia sigui lenta i condicionada per les pressions dels bancs centrals, que poden voler evitar una guerra pel “passiu”. Els bancs són reticents per raons òbvies a compartir el que guanyen pels nostres dipòsits.

Per a entendre això hem d’entendre abans quina és la principal font dels bancs amb un focus en la banca comercial o orientada al consum. Els bancs són les úniques institucions autoritzades a captar diners (sense contraprestació) i cobrar pels préstecs. La remuneració dels diners que dipositem en el banc és opcional, i des de 2009 ens hem acostumat al fet que aquesta remuneració sigui zero.

Dit d’una altra manera, els bancs (comercials) usen els nostres dipòsits per a donar préstecs. No hi ha res dolent en això, per a això van ser creats els bancs.

És a dir, els seus marges i beneficis estan determinats principalment per l’interès en préstecs als consumidors. Aquests préstecs poden ser hipoteques (tipus ajustats), préstecs al consum, incloent-hi quan utilitzem la targeta de crèdit amb pagaments diferits (tipus més alts). El marge i, per tant, bona part del benefici que guanya un banc, és la diferència entre l’interès que cobra per donar préstecs menys l’interès que paga (si és que el paga als dipòsits).

Per a un banc, els diners que capta dels seus clients (i d’altres fonts) és la seva matèria primera. Com més baix sigui el cost dels diners, més alt, potencialment serà el seu marge i el seu benefici si aconsegueix col·locar-lo en forma de préstecs.

Compta Estalvi inbestMe

L’objectiu d’inbestMe està alineat amb el dels nostres clients: ajudar-los a obtenir el màxim pels seus diners. Amb el llançament de la Cartera Estalvi d’inbestMe volem contribuir al fet que els nostres clients puguin optimitzar els seus estalvis al més aviat possible i no s’hagin d’esperar que el seu banc traslladi aquestes pujades de tipus als seus estalvis.

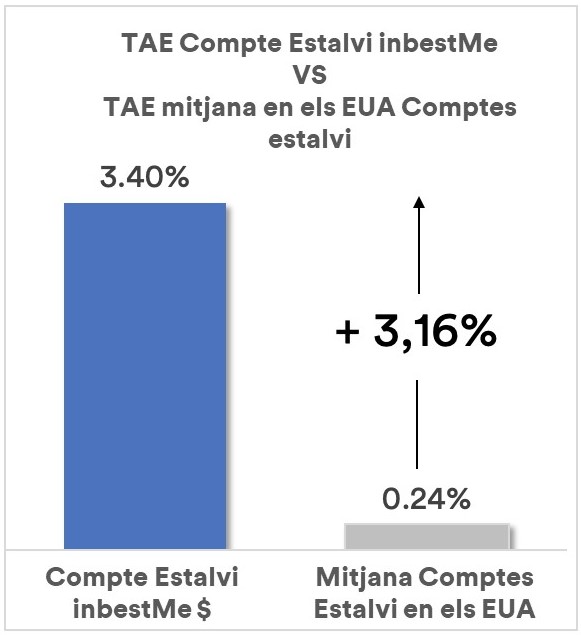

La TIR variable per a una Cartera Estalvi en dòlars a data 1/12/2022 és del 3,4% segurament una de les remuneracions més altes que podràs trobar ara mateix en el mercat en dòlars. Aquesta TIR no és un tipus promocional, i no està lligada a cap contraprestació i evolucionarà en funció dels tipus d’interès oficials, especialment i seguint l’explicació que hem fet dels diferents tipus d’interès, a l’evolució del SOFR (Secured Overnight Financing Rate). Com hem vist, el SOFR està lligat als tipus dels fons federals.

En el moment d’escriure aquest post, per exemple, la TIR mitjana dels dipòsits bancaris als EUA és del 0,24%, per tant, el diferencial és del 3,16% a favor de la nostra Cartera Estalvi en dòlars.