Índex de contingut

ToggleSobre el focus en la gestió indexada a llarg termini.

Les nostres carteres estratègiques estan pensades per a inversors a llarg termini. Es construeixen sobre la base de relacions a llarg termini entre classes d’actius i no s’ajusten* tàcticament sobre la base de canvis en els mercats a curt termini.

S’ha demostrat clarament que la gestió indexada a llarg termini de baix cost generalment supera a la inversió activa d’alt cost. Hi ha proves clares d’això. Creiem que no hi ha molt a agregar a aquesta evidència que és concloent. Per tant, el nostre model d’inversió se centra a diversificar les carteres amb índexs globals utilitzant instruments passius altament efectius en costos amb el format de fons indexats (per a les carteres de fons indexats) o ETFs (per a les carteres de ETFs o dins dels plans de pensions d’inbestMe).

La gestió indexada significa gestionar carteres utilitzant instruments que reprodueixen un índex sense tractar de superar-lo mitjançant el timing del mercat o seleccionant accions (estoc picking). Com es va dir anteriorment, l’evidència ha demostrat que la gestió activa és un joc perdedor. Obtenint el rendiment de l’índex, ja implica obtenir rendibilitats millors que la gran majoria dels fons d’inversió actius.

* Fem servir la paraula ajustos quan canviem la distribució, és a dir, canviem els pesos dels actius de la cartera. Això és per a diferenciar-ho dels rebalancejos periòdics que serveixen perquè la cartera es torni a alinear de nou als pesos establerts d’una cartera quan aquests es desvien.

La gestió indexada no implica absència d’opcions

La gestió indexada, en la nostra opinió, no ha de confondre’s amb l’absència d’opcions o l’absència de gestió. Una altra manera de dir-ho és que un gestor de carteres, fins i tot sent indexat, està obligat a gestionar i no gestionar és també una decisió activa.

Fins i tot l’elecció dels índexs en els quals invertir ja és una elecció de gestió de cartera, en una certa manera “activa”, fins i tot si s’implementa a través d’instruments passius.

El nostre paper “actiu” en la creació i gestió de carteres va un pas més enllà. Alguns pretenen que la gestió indexada sigui poc més que la reproducció dels pesos dels índexs globals en una cartera utilitzant instruments passius i/o mantenir-la fixa.

Enfront d’això, el comitè d’inversió d’inbestMe creu que en la gestió indexada pot fer falta un ajust addicional quan els riscos involucrats en una cartera global totalment indexada van massa en contra de l’inversor. El treball d’un gestor de carteres no és pronosticar un futur que, per definició, està condicionat per la incertesa, sinó assignar a cada inversor la cartera adequada que s’adapti al seu perfil de risc i que, a llarg termini, permeti el millor ajust entre els seus objectius i la seva tolerància al risc.

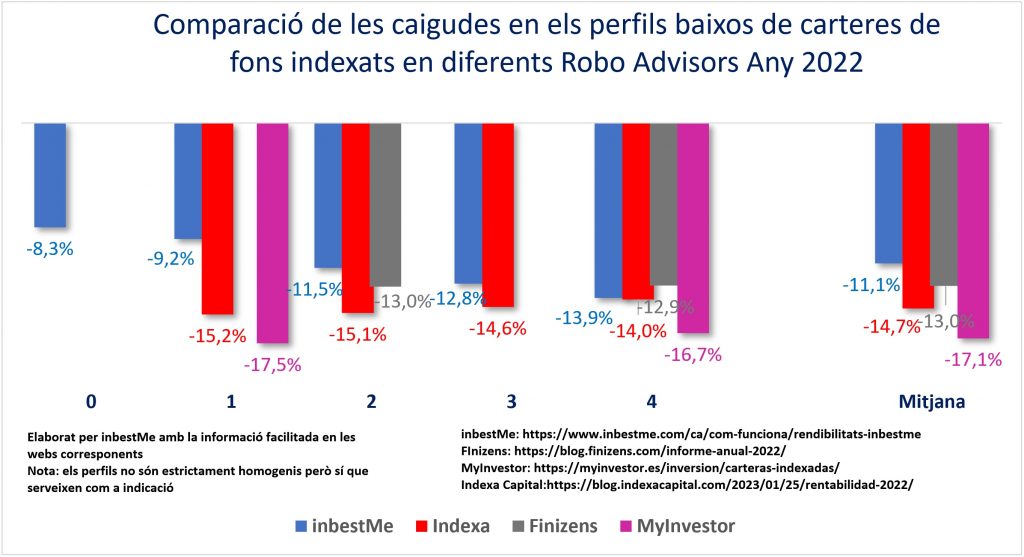

Dediquem especial atenció als riscos, especialment per als clients que tenen una baixa tolerància al risc (perfils baixos). Això ha fet que en el 2022 (recordem un any molt difícil per la caiguda correlacionada entre renda fixa/renda variable) els nostres clients en fons indexats amb perfils baixos estiguessin molt més protegits que en altres Robo Advisors.

En el gràfic superior s’observa que la caiguda mitjana en els perfils baixos ha estat molt inferior per a les carteres d’inbestMe, de l’11,1% en mitjana, mentre que en Indexa Capital han estat del 14,7%, del 13% en Finizens i del 17,1% en MyInvestor.

També ha ocorregut una cosa similar en els plans de pensions en el 2022.

Principals ajustos sobre els índexs globals

Les dues principals correccions a una cartera globalment diversificada que fem per a les nostres carteres pensant en els nostres inversors són:

- mantenir la durada una mica més curta que els índexs, especialment per a perfils baixos, i

- mantenir sota control l’exposició al dòlar.

L’any passat es va demostrar que si es manté una durada igual (és a dir, l’exposició al risc de moviments adversos als tipus d’interès) a la dels principals índexs de bons, pot significar massa risc per als inversors amb una baixa tolerància al risc. Creiem que aquest risc encara és present, per la qual cosa preferim mantenir una durada més curta que els índexs. Així, protegim els clients amb més aversió al risc, les carteres del qual solen contenir un alt percentatge de bons (perfils del 0 al 4).

Ja hem parlat del tema de la cobertura de divises en altres ocasions. La teoria financera diu que l’inversor a llarg termini no ha de cobrir el risc de divisa, ja que els tipus de canvi (normalment) tendeixen a tornar a la mitjana a llarg termini. La realitat, no obstant això, és que el pes del dòlar en els índexs ha augmentat substancialment en els últims anys pel creixement del pes relatiu de les mega empreses als EUA (Mega Caps), i una cartera invertida en accions globals podria tenir ara una exposició del voltant de 70% al dòlar.

Podem dir que aquest percentatge és apropiat per a un inversor basat en euros, fins i tot si a llarg termini els tipus de canvi deurien (en teoria) tornar a la mitjana? Creiem que, per a un inversor establert en Europa, això podria exposar-ho a oscil·lacions excessives en el valor de l’euro de la seva cartera. Veure oscil·lacions del tipus de canvi del 10-20% en un any no és tan rar. Per tant, optem per mantenir controlada l’exposició al risc de tipus de canvi, de manera coherent amb la quantitat de volatilitat que l’inversor està disposat a suportar.

Canvis en les carteres estratègiques

A més d’aquests biaixos estructurals en les nostres carteres indexades globals, revisem i podem ajustar anualment les carteres d’acord amb alguns temes que creiem que podrien tenir un impacte a mitjà i llarg termini, diguem un o dos anys.

Enguany hem fet dos ajustos:

1) Hem augmentat el pes dels instruments del mercat monetari en les nostres carteres. Són instruments que inverteixen en la part molt curta de la corba de tipus d’interès. Durant els últims anys vam tenir tipus negatius a Europa i tipus molt baixos en la resta del món.

La situació ha canviat radicalment i en aquests moments tenim tipus del 4,5% als EUA i 2,5% a Europa. En un entorn on la incertesa continua sent molt alta, creiem que són una molt bona opció per a invertir en fons amb un risc molt baix i amb una rendibilitat acceptable. Aprofitem per a recordar que, per a inversors que no vulguin assumir riscos, llancem recentment els Comptes d’Estalvi.

El procés de reduir durades en la renda fixa va començar a l’abril 2021. Com hem vist més amunt, ha servit per a controlar millor els riscos en perfils baixos.

2) Hem canviat part de l’exposició a bons a més llarg termini per bons vinculats a la inflació. Aquests són bons que haurien de protegir contra la inflació. Per ser directes, els bons lligats a la inflació són animals bastant estranys. De fet, l’any passat, quan es va disparar la inflació, van acabar l’any amb pèrdues. La dinàmica del seu moviment és, de fet, bastant complexa d’entendre i l’expliquem aquí. Ofereixen una rendibilitat real que es fixa per endavant, sigui com sigui la inflació. La forma en què estan construïts implica que es mouen inversament amb els tipus d’interès reals (tipus nominals menys inflació). Això significa que, si els tipus d’interès reals pugen, el seu preu baixa. Per això van caure l’any passat quan els tipus reals es van disparar. De totes maneres, els tipus d’interès reals a llarg termini d’equilibri de l’economia són bastant baixos i, en l’etapa actual, creiem que els tipus nominals enfront de la inflació esperada són prou alts per a fer atractiva una inversió en bons vinculats a la inflació.

Aquests canvis es van fer per a les carteres de fons indexats, tant estàndard com ISR, entorn del 25 de gener del 2023 i durant la primera setmana de febrer del 2023 per a les carteres de ETFs. Com sempre, sense càrrec addicional per als nostres clients.