En una publicación anterior, abordamos el concepto de Tasa Anual Equivalente (TAE) como una medida de rentabilidad anualizada. Asimismo, en nuestras comunicaciones y análisis, también hacemos referencia frecuente a la Tasa Interna de Retorno (TIR). En este artículo, profundizaremos en estos términos, sus diferencias y también introduciremos un tercer concepto: la Tasa de Retorno Efectiva (TRE).

Índice de contenido

ToggleTasa Anual Equivalente (TAE): rentabilidad anualizada ex-post

La TAE (Tasa Anual Equivalente) representa la tasa de crecimiento compuesto anual de una inversión. Aunque ya hemos discutido ampliamente este concepto cuando analizamos qué es la TAE o la rentabilidad anualizada, es importante recordar algunos puntos:

- Cálculo Ex-post: La TAE se calcula a posteriori, con base en la rentabilidad acumulada al final de un periodo.

- Gastos Incluidos: Generalmente, la TAE se calcula, normalmente, descontando todos los gastos asociados con la inversión (y así lo hacemos en inbestMe)

- Regulación y Préstamos: La TAE es un término regulado, especialmente en el ámbito bancario. Aunque se usa muy habitualmente para indicar el coste total de un préstamo (en términos anuales), en realidad no es el coste total ya que no se incluyen gastos como timbres, costes de registro y notario (es decir los gastos no bancarios).

Tasa Interna de Retorno (TIR): proyectando rentabilidades

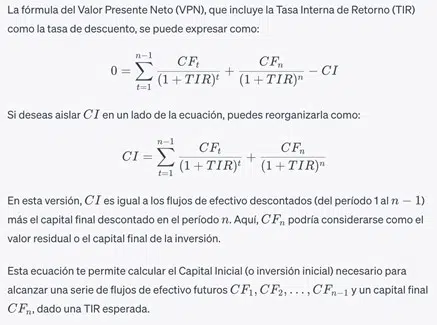

La TIR se calcula a priori y sirve para evaluar la rentabilidad esperada de una inversión, bono o proyecto empresarial. Se basa en la misma matemática financiera que la TAE y se calcula mediante la siguiente fórmula:

Esta fórmula es aplicable tanto para evaluar un proyecto de inversión como para analizar el rendimiento de un bono, en cuyo caso el rendimiento (TIR) sería el porcentaje que iguala el pago de los cupones y del capital final descontados en el tiempo.

Tanto la Tasa Anual Equivalente (TAE) como la Tasa Interna de Retorno (TIR) son métricas anualizadas. Esto las convierte en herramientas sumamente valiosas para comparar la rentabilidad de diversas inversiones en un periodo temporal uniforme, específicamente un año.

Las principales características/diferencias de la TIR vs. la TAE, por tanto, son:

- Cálculo a Priori: La TIR se calcula (normalmente) antes del inicio de la inversión y, por lo tanto, conlleva un nivel de incertidumbre.

- Cálculo Anualizado: Al igual que la TAE, la TIR es una tasa anualizada, lo que facilita la comparación entre diferentes tipos de inversiones.

De TIR a TRE (o TAE): cuando la proyección se materializa

Una vez transcurrido un periodo, la TIR proyectada se convierte, usando la terminología más precisa, en una Tasa de Retorno Efectiva (TRE), que es la rentabilidad real y efectiva alcanzada. La TRE podría ser superior o inferior a la TIR previamente estimada, dependiendo de diversos factores.

Por ejemplo, cuando publicamos la Tasa Interna de Retorno (TIR) variable para nuestras Carteras Ahorro, hacemos un cálculo a priori. Cada vez que hay un cambio en las tasas de interés oficiales establecidas por los bancos centrales, evaluamos la TIR de los fondos monetarios que constituyen la cartera. A continuación, ponderamos estos valores para calcular una TIR ponderada de la cartera ahorro, tomando en cuenta todos los costes asociados. Hemos elaborado anteriormente una guía completa que detalla cómo calculamos la TIR variable de la Cartera Ahorro y comunicación de las variaciones, la cual está disponible para aquellos que deseen profundizar en el tema.

Las particularidades de nuestras Carteras Ahorro nos permiten realizar estimaciones iniciales de la TIR con un alto grado de precisión. Nuestro comité de inversión tiene la capacidad de actualizar la TIR de las Carteras Ahorro con precisión, en función de cada ajuste en las tasas oficiales. Esto es posible gracias a nuestro conocimiento detallado de las TIR de los fondos que la componen y de los gastos a los que están sujetos.

En contraposición, las estimaciones que hacemos para nuestras carteras de inversión se presentan como expectativas de rentabilidad a largo plazo. Es importante señalar que estas estimaciones están sujetas a fluctuaciones significativas de un año a otro, debido a la volatilidad inherente de los mercados financieros. Esto es posible gracias a nuestro conocimiento detallado de las TIR de los fondos que componen la cartera y de los gastos a los que están sujetos.

Recientemente, efectuamos una revisión de la Tasa Interna de Retorno (TIR) de nuestras Carteras Ahorro, con datos hasta el cierre de junio de 2023. Esta revisión confirmó que las rentabilidades acumuladas de nuestras Carteras Ahorro basadas en fondos indexados en euros coincidieron exactamente con nuestras previsiones (léase las TIR publicadas). Además, en el caso de los ETFs denominados tanto en euros como en dólares, las rentabilidades superaron ligeramente nuestras expectativas.

Si hubiéramos optado por anualizar estos resultados, podríamos haber comparado la TIR con la Tasa de Retorno Efectiva (TRE). Planeamos llevar a cabo este análisis más detallado una vez que haya transcurrido un año completo. Cabe señalar que este cálculo será más complejo, ya que la TIR de nuestra Cartera Ahorro es variable y sujeta a cambios en función de los tipos de los bancos centrales…

En inbestMe usaremos habitualmente TAE (o rentabilidad anualizada) para referirnos a la TRE de nuestras carteras ahorro para ser consistentes con las demás carteras: ya hemos visto en este artículo que es el mismo cálculo. Otra razón adicional es que las siglas TRE son más desconocidas que TAE.

Preguntas frecuentes sobre la TIR en nuestras Carteras Ahorro

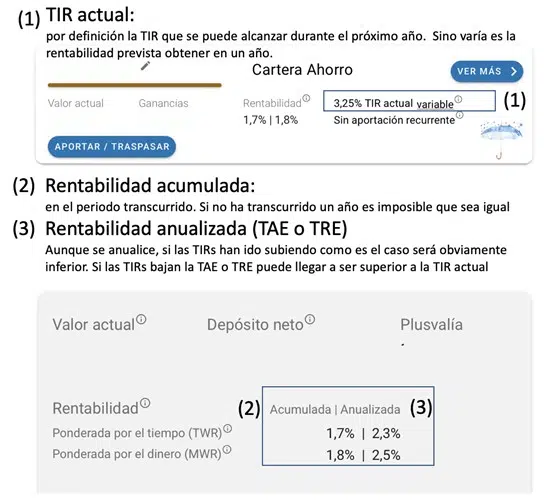

Con el objetivo de brindar una mayor transparencia y facilitar el seguimiento a nuestros clientes más interesados en detalles, hemos incorporado recientemente la métrica de rentabilidad anualizada en nuestras Carteras Ahorro, incluso cuando aún no ha pasado un año completo desde su lanzamiento.

En cambio, en el caso de nuestras carteras de inversión, optamos por no mostrar la Tasa Anual Equivalente (TAE) cuando el período es inferior a un año, dado que podría resultar poco representativo. Sin embargo, en el contexto de las Carteras Ahorro, esta métrica adquiere mayor relevancia y fiabilidad debido a la baja variabilidad en sus rendimientos. Conforme a la terminología expuesta en este artículo, la rentabilidad anualizada también podría referenciarse como Tasa de Retorno Efectiva (TRE).

Aprovechamos para comentar algunas preguntas frecuentes sobre las TIRs de nuestras Carteras Ahorro aprovechando la terminología aquí expuesta:

- Diferencia entre Rentabilidad Acumulada (2) y TIR Actual(1): Esta discrepancia ocurre principalmente porque el periodo de un año aún no ha transcurrido.

- Divergencia entre Rentabilidad Anualizada (3) (TAE o TRE) y TIR Actual (1): Esto es totalmente lógico y se debe a que las TIRs han variado con el tiempo (subiendo), y, por tanto, la rentabilidad anualizada alcanzada (TRE o TAE) es inferior, ya que es una combinación de ellas (menores a la actual en el momento de escribir este post). Esto puede ser lo opuesto en un contexto de bajada de tipos, por ejemplo en el 2024 si los bancos centrales deciden empezar a bajar los tipos de interés.

Nota adicional

Los cálculos de TIR, TAE y TRE suelen realizarse antes de impuestos, ya que la situación fiscal varía entre los inversores y complicaría mucho los cálculos. Cada inversor debe considerar el impacto fiscal en su caso específico. La fiscalidad es un factor importante a tener en cuenta y es por ello que cada inversor debe analizar el componente fiscal adicionalmente. Por ejemplo, nuestra cartera ahorro es fiscalmente más eficiente (ya que se acumulan rentabilidades brutas y se difieren impuestos) que una cuenta remunerada, un depósito o las de un bono o letra del tesoro.