Aunque pueda parecer un poco complejo, la TAE es un concepto simple de entender. Veamos un ejemplo. Imagínate que inviertes 10.000 € durante 10 años y, al final de los 10 años, acumulas 15.000 €. En este caso habrás obtenido una rentabilidad total acumulada del 50%, pero realmente ¿qué rentabilidad anual hemos obtenido?

Esta rentabilidad anual es la TAE, o Tasa Anual Equivalente. Podemos definir TAE como el interés anual compuesto de cualquier producto financiero. La Tasa Anual Equivalente permite comparar de manera homogénea los tipos de interés, rentabilidades o rendimientos, de múltiples operaciones financieras con períodos de capitalización distintos, usando a una misma base temporal anual. Permite homogeneizar diferentes tipos nominales, gastos, comisiones, periodos de liquidación, etc, para cualquier producto financiero o inversión.

Para convertir una tipo de interés nominal a TAE nos valdrá con la fórmula del interés compuesto. Necesitamos conocer el interés nominal (TIN) y la frecuencia de pagos/cobros de intereses:

TAE = (1 + TIN / frecuencia) ^ frecuencia – 1

Para una definición más completa, la Tasa Anual Efectiva (TAE) es la tasa de crecimiento anual compuesta; es decir, un número que describe la tasa a la que una inversión habría crecido si hubiera crecido a la misma tasa cada año y las ganancias se reinvirtieran de forma compuesta.

Por otro lado, si queremos conocer la TAE de una rentabilidad acumulada del 50% en 10 años, tan solo debemos aplicar la siguiente fórmula:

[(1 + rentabilidad acumulada) ^ (1 / ((Fecha final – Fecha inicial)/365))] -1 * 100

Ej: [(1 + 0,5)^(1/10)] -1 = [1,50^(0,1)] -1 * 100 = 4,13% de TAE

Para ser absolutamente precisos, la TAE es el mejor indicador cuando tienes que medir el crecimiento de tu inversión anualizado cuando el período es más de un año.

Usando el ejemplo anterior, la tasa anual equivalente (TAE) del 4,13% nos lleva a conseguir en 10 años el 50% de rentabilidad acumulada. Podemos comprobar cómo componiendo esa tasa para 10 años obtenemos de nuevo la tasa acumulada de la que partíamos. Los cálculos para nuestro ejemplo serían:

(1+TAE) ^años -1 = Tasa acumulada

Ej: (1+4,13%) ^10 -1 = 50%

¿Cuál es la diferencia entre la Tasa Anual Equivalente (TAE) y el Tipo de Interés Nominal?

A menudo los bancos ofrecen incentivos tales como «obtén un 3% de rentabilidad por traer tu plan de pensiones». Aunque esta rentabilidad nominal puede parecer interesante para un inversor que busca una rentabilidad relativamente segura, se debe tener en cuenta lo que realmente significa para tu inversión, especialmente cuando se requiere mantener el depósito durante un predeterminado de tiempo.

Si, por ejemplo, te ofrecen un incentivo del 3% de rentabilidad con la condición de que deposites tu inversión durante un mínimo de 5 años, la rentabilidad efectiva puede ser considerablemente inferior. Esto a veces se dice de forma encubierta en la letra pequeña. Por tanto, la TAE equivalente puede ser bastante inferior a la esperada, o deseada.

En este segundo ejemplo, el tipo de interés nominal (TIN) es en realidad una tasa acumulada para 5 años, por lo tanto, si aplicamos la fórmula anterior:

Ej: (1+3%)^1/5-1 = 0,59%

Es decir, el 3% de rentabilidad nominal en 5 años se convierte en apenas un 0,59% anualizado.

Lo que inicialmente parecía ser una inversión buena con una rentabilidad del 3%, vemos cómo se convierte en una rentabilidad anualizada del 0,59%. Esta rentabilidad puede ser baja si la comparas con la rentabilidad que se podría obtener invirtiendo en cualquiera de nuestras carteras en inbestMe aunque, para ello, deberás asumir algo de riesgo según tu plan de inversión.

Dónde ver la TAE, o la rentabilidad anualizada en tus cuentas de inversión en inbestMe

Como ya hemos visto, conceptualmente el cálculo de una TAE consiste en calcular una rentabilidad “media” compuesta anual o dicho de forma correcta la rentabilidad anualizada compuesta. En el mundo de la inversión es preferible utilizar las palabras rentabilidad anualizada para este cálculo, en vez de TAE. La razón es que el público en general acostumbra a asociar las siglas “TAE” a préstamos o depósitos en el sector bancario. Afín de evitar cualquier confusión en nuestro contenido evitamos el uso de TAE y verás que nos referimos al mismo concepto como Rentabilidad Anualizada.

Cuando hablemos Rentabilidad Anualizada siempre nos estaremos refiriendo a la Rentabilidad Anualizada Compuesta es decir el cáculo que tiene en cuenta la fórmula del interés compuesto, tal como se hace con la TAE. Siempre reportamos las rentabilidades netas de comisiones. Por tanto siempre que utilicemos la contracción Rentabilidad Anualizada siempre nos estaremos refiriendo a Rentabiidad Anualizada Compuesta Neta es decir al cálculo que tiene en cuenta la fórmula del interés compuesto y siempre neta de comisiones.

Para aquel inversor que lleve más de un año en inbestMe podrá observar la TAE implícita de su plan de inversión en su área de cliente dentro de cada cuenta.

Por ejemplo en el gráfico de su plan verá este “Tooltip” o recuadro de información:

En el ejemplo superior vemos en verde una rentabilidad acumulada del 54,5% (vs en azul una esperada del 47%) y una rentabilidad anualizada del 7,5%.(vs 6,6% esperado).

En todas las tarjetas de cada cuenta también se muestra esta información como vemos más arriba en el ejemplo.

Hemos visto, por lo tanto otro ejemplo de la aplicación del concepto de TAE, en este caso en una cartera de inversión en inbestMe: aunque el título que utilizamos es «rentabilidad anualizada» o simplemente «anualizada» o «anual» cuando no hay espacio suficiente, el cálculo en matemática financiera es exactamente el mismo.

Aunque este cálculo se puede hacer incluso con pocos días o semanas, hemos decidido solo incorporarlo en la información de cada cuenta en inbestMe, una vez transcurrido un año, donde empieza a tener representatividad. En periodos cortos puede ser poco representativo.

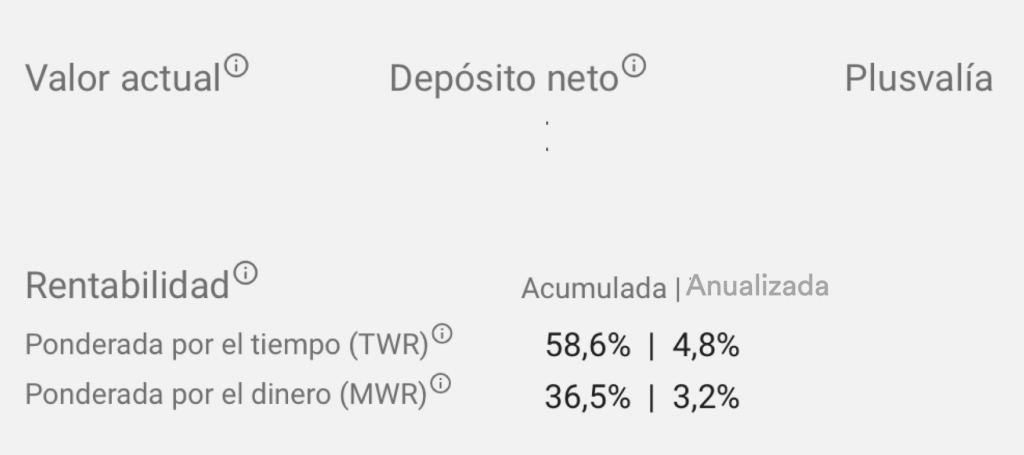

Una vez lleves un año en inbestMe, podrás comenzar a ver la rentabilidad anualizada (o TAE) tanto en la versión de rentabilidad ponderada por el tiempo (TWR o Time Weighted Return) como la rentabilidad ponderada por el dinero (MWR o Money Weighted Return en tu área cliente.