Una de las preguntas más habituales entre los inversores es saber si la rentabilidad que marca su cartera es correcta o no.

Índice de contenido

ToggleRecordemos las diferentes fórmulas de calcular la rentabilidad

Asumimos que calcular la rentabilidad de una cartera es un proceso muy simple. La mayoría tenemos claro cómo calcular la rentabilidad simple, utilizando esta simple ecuación:

(Valor final – Valor inicial) / Valor inicial = rentabilidad simple

o lo que es lo mismo

Valor final/Valor inicial -1 = rentabilidad simple

Ejemplo: (108.000 – 100.000)/100.000 = 8%

Con esta fórmula en mente, cuando hacemos este cálculo y no obtenemos este (simple) resultado podemos pensar que hay un error en el cálculo de la rentabilidad de nuestra cartera.

Y es que calcular la rentabilidad de una cartera puede volverse más complicado cuando se agregan flujos de efectivo (entradas o salidas).

Dicho de otra forma, el cálculo de la rentabilidad simple solo sirve si no hay cambios en el valor inicialmente invertido. Aplicada al caso habitual donde hay flujos de efectivo da resultados que pueden parecer correctos, pero que si reflexionamos un poco veremos que su aparente validez es engañosa.

Para agregar un poco más de complejidad a este tema, cuando hay flujos de efectivo hay dos tipos de metodologías de cálculo de rendimiento que se pueden utilizar: la rentabilidad ponderada por el tiempo (“TWR”) y la rentabilidad ponderada por el dinero (“MWR”).

La rentabilidad ponderada por el tiempo (TWR) es la más usada por los profesionales de la inversión y la que única que permite comparar entre diferentes inversiones.

Pero esto no quiere decir que sea la única y en determinadas situaciones un inversor puede preferir referirse a la rentabilidad ponderada por el dinero (MWR).

Veremos unos ejemplos extremos que nos ayudarán a entender mejor estos diferentes cálculos. También veremos su complejidad con dos diferentes situaciones y en cuatro casos.

Diferentes ejemplos y diferentes formas de medir

Con estos diferentes ejemplos veremos que la rentabilidad puede responder a diferentes cálculos, y estos darán resultados diferentes.

Para ilustrar esto hemos simulado dos situaciones y cuatro casos para cada situación, algunos de ellos extremos.

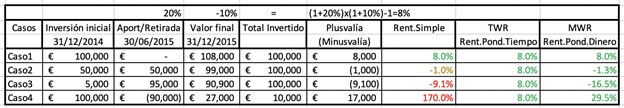

Situación 1

- Rentabilidad primer semestre 20%

- Rentabilidad segundo semestre -10%

La rentabilidad ponderada por el tiempo (TWR) nos daría según la fórmula ya analizada:

(1+20%) x (1-10%) – 1 = 8% ¹

Para ver cómo calcular el MWR consulta este otro artículo. ²

Vemos en el cuadro siguiente como este 8% se obtiene en todos los casos descritos mostrando la utilidad que tiene el TWR (rentabilidad ponderada por el tiempo) para comparar diferentes inversiones (o en este caso diferentes tiempos en la inversión).

Analicemos los dos casos que diremos probables o más normales:

Caso 1: una aportación inicial de 100.000€

En este caso todos los cálculos coinciden tal como avanzábamos (caso simple sin movimientos) y las tres fórmulas nos devuelven el mismo número: 8%

Caso 2: una aportación inicial de 50.000 € y una aportación adicional a mitad del año de 50.000 €

En este caso el MWR nos devuelve un número negativo (-1,3%). Esto nos mostraría que nuestro timing no fue acertado, ya que invertimos la mitad de la inversión cuando el mercado cayó un 10% y nos perdimos en la mitad de la inversión el 20% del primer semestre.

La rentabilidad simple (-1%) en este caso aun siendo un número no preciso sí que nos da un número similar al MWR (ya que la inversión se ha hecho al 50%). Es por ello que no lo hemos marcado en rojo, sirve como un indicador del MWR.

En este caso el inversor al ver el TWR (8%) puede pensar que su rentabilidad es incorrecta. ¿Cómo puedo tener una rentabilidad positiva cuando su rentabilidad en dinero es negativa (-1000€)?

El MWR mostraría una rentabilidad negativa , pero fijémonos que el gestor lo ha hecho igual de bien por ello el TWR muestra el mismo 8% igual que en el caso 1.

Analicemos dos casos algo más extremos pero también posibles:

Caso 3: una aportación inicial de 5.000 € y una aportación adicional a mitad del año de 95.000 €

En este caso aún se exagera más lo que ocurre en el caso 2. La rentabilidad simple nos da un resultado aparentemente correcto, pero lo hemos marcado en rojo, ya que el resultado no es realmente indicativo de la realidad.

En este caso el inversor al ver el TWR (positivo) puede pensar que su rentabilidad es incorrecta aún más que en el caso 2. El MWR puede ser más representativo para su mente.

Pero fijémonos que el gestor lo ha hecho igual de bien por ello el TWR sigue devolviendo el mismo 8%.

Caso 4: una aportación inicial de 100.000 € y una retirada a mitad del año de 90.000 €

En este caso queda claro que la rentabilidad simple (170%) no es útil para evaluar esta situación.

La MWR (29,5%) es muy superior al TWR (8%), ya que después de tener una gran ganancia 20% en el primer semestre retiramos casi todo el dinero protegiendo el valor conseguido. El MWR muy superior estaría indicando que hemos acertado el timing (o hemos tenido suerte).

En este caso el inversor después de ganar 17.000 € y viendo el TWR puede pensar ¿Cómo es que mi rentabilidad en % no es más alta?

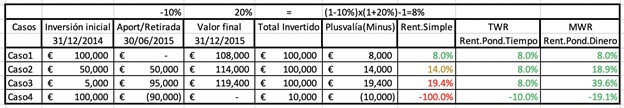

Situación 2

- Rentabilidad primer semestre -10%

- Rentabilidad segundo semestre 20%

La rentabilidad ponderada por el tiempo nos daría según la fórmula ya analizada:

(1-10%) x (1+20%) – 1 = 8%

El TWR es el mismo, 8% que en la situación 1, ya que los % obtenidos en los diferentes subperiodos son los mismos (en una progresión geométrica el orden de los factores no altera el producto).

En esta situación 2, en los casos 2 y 3 el inversor obtiene un MWR superior al tener más dinero invertido en el segundo semestre donde hay un mejor rendimiento. Sí que hay un caso especial en esta situación 2.

En el caso 4 el inversor obtendría un TWR del -10%(diferente) debido a que retira toda la inversión antes de empezar el segundo semestre. Esto es así, ya que al retirar el dinero no tiene la oportunidad de beneficiarse del sub-periodo positivo del +20%.

En definitiva el cálculo se detendría a mitad del año con lo cual no es comparativo con los demás casos.

¿Cuál es la rentabilidad correcta?

Probablemente aún te estés haciendo algunas preguntas. ¿Cuál es la forma «correcta» de calcular la rentabilidad?

¿Cómo puedo tener una cantidad de dinero menor que mis aportaciones totales y al mismo tiempo tener una rentabilidad (TWR) positiva?

¿Por qué las rentabilidades TWR y MWR son tan diferentes y que nos indican?

Lo importante a entender es que no hay una rentabilidad correcta o incorrecta.

Sí que hay que entender que la rentabilidad simple no sirve para la mayoría de casos, salvo para el caso poco frecuente que invertimos una cantidad inicial y no la modificamos en el tiempo. Pero en ese caso el TWR nos dará la misma información que la rentabilidad simple (caso 1).

El TWR es el mejor cálculo para comparar entre diferentes inversiones (cálculo por defecto en inbestMe). Es por ello que GIPS (Global Investment Performance Standards) recomienda usar el TWR.

La razón por la que recomiendan usar el TWR es porque excluye cualquier flujo de efectivo externo de forma que no penaliza ni recompensa al gestor de la cartera por la cantidad y el momento de las contribuciones sobre las que no tienen control.

También ofrece a los inversores la posibilidad de evaluar adecuadamente las decisiones de inversión del gestor, además de ofrecer un cálculo que se puede usar en todos los ámbitos para comparar con otras inversiones.

Por otro lado hay que reconocer que el MWR puede ser útil para ver cómo hemos acertado con el timing de nuestras inversiones. Puede ser más representativo en casos extremos como los que hemos visto más arriba. Esta medición puede considerarse como complementaria al TWR y responde más a cómo me ha ido a mí como inversor (con mi timing o simplemente la suerte que he tenido haciendo mis aportaciones) respecto a lo que ha hecho el gestor. (Vamos a incorporar dicho cálculo en inbestMe en breve para permitir esta comparación).

En inbestMe recomendamos olvidarnos del timing y programar aportaciones periódicas a nuestra cartera. De este modo tendrás una buena planificación de ahorro y conseguirás tu objetivo financiero.

¹ El TWR se ajusta a los flujos de caja. Esto se hace restando las aportaciones y sumando las retiradas al valor final antes de calcular el rendimiento de cada subperíodo. Cada subperíodo se vincula después geométricamente (cada uno de ellos se multiplica). Ver más aquí.

² El valor inicial de la cartera y cualquier aportación durante el período de rendimiento que se mide se añaden como valores positivos. El valor final de la cartera y las retiradas de la cartera se ingresan como valores negativos. El MWR consiste en calcular la TIR de una inversión teniendo en cuenta esos diferentes flujos de caja. Esto lo podemos hacer usando la fórmula TIR.NO.PER (XIRR en inglés) en un excel. Ver más aquí.