Cada año a finales de febrero Warren Buffett (WB) publica su ya famosa carta a sus inversores. Como siempre, la del 2021 nos aporta alguna enseñanza, aunque puede que este año sus famosas lecciones sean más limitadas y haya que leer entre líneas para destacar alguna.

Índice de contenido

Toggle1. Reconocer los errores y aprender de ellos

Creo que aunque pueda pasar desapercibido una de las mejores lecciones que nos da WB en la carta de este año es reconocer sus errores. Lo hace al reconocer su error en la estimación del valor de Precision Castparts por el que reconoce haber pagado un valor excesivo.

“I believe I was right in concluding that PCC would, over time, earn good returns on the net tangible assets deployed in its operations. I was wrong, however, in judging the average amount of future earnings and, consequently, wrong in my calculation of the proper price to pay for the business. PCC is far from my first error of that sort. But it’s a big one.”

No deja de ser aleccionador que un inversor con su experiencia y track record no tenga ningún problema en reconocer sus errores, y lo cualifique como “a big one”. Y reconocer los errores es la mejor forma para aprender de ellos.

2. ¿No invertir en bonos?

WB recomienda en estos momentos no invertir en bonos. Y resalta la caída de los rendimientos de estos. Han caído un 94% desde el 15,8% en septiembre del 1981 hasta el 0.93% a finales del 2020. Y recuerda que los tipos de interés son negativos en Alemania y Japón:

“And bonds are not the place to be these days. Can you believe that the income recently available from a 10-year U.S. Treasury bond – the yield was 0.93% at year end – had fallen 94% from the 15.8% yield available in September 1981? In certain large and important countries, such as Germany and Japan, investors earn a negative return on trillions of dollars of sovereign debt. Fixed-income investors worldwide – whether pension funds, insurance companies or retirees – face a bleak future.”

De esto se puede concluir que el inversor de hoy en día debe estar dispuesto a tomar ciertos riesgos para tener rentabilidades positivas. De eso, a decir que un inversor no debe invertir en bonos puede ser algo extremista.

Pensemos que WB es un inversor eminentemente en empresas. Un inversor particular probablemente deberá tener algo de bonos para controlar el riesgo de su cartera. Sí es cierto, que la situación de los tipos aconseja solo mantener la proporción justa de bonos necesaria, para ajustar el riesgo de nuestras carteras y poco más.

3. Mejor recomprar acciones que distribuir dividendos

En su carta del 2021 hace bastante hincapié en las ventajas de la recompra de acciones. Históricamente WB ha preferido la recompra de acciones antes que repartir dividendos.

“The math of repurchases grinds away slowly, but can be powerful over time. The process offers a simple way for investors to own an ever-expanding portion of exceptional businesses.”

4. ¡Qué difícil es batir a los índices!

La última lección la deducimos nosotros mismos de las rentabilidades obtenidas en los últimos años. En el 2020 la rentabilidad de BH se quedó en un 2,4% frente al 18,4% del S&P500 una diferencia de 16 puntos porcentuales.

Vaya por delante que en ningún momento queremos desmerecer los logros de WB y de BH. Pero si que es un hecho, que su track record reciente, nos da una indicación más de lo difícil que es para un gestor activo mantener para siempre una superioridad sobre los índices. En su día ya hicimos un análisis de esto cuando buscábamos la mejor gestión activa.

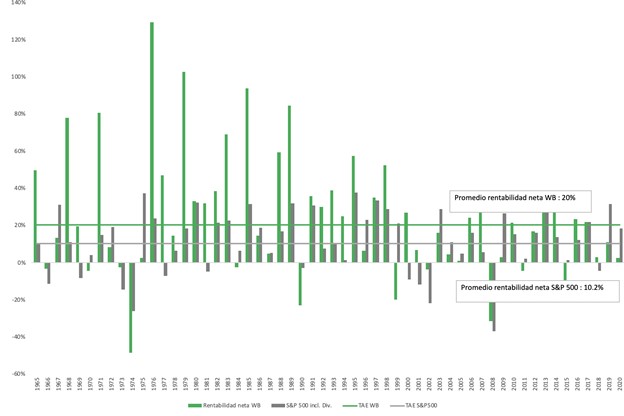

En el gráfico superior vemos como en los últimos años las barras en gris (S&P500) superan más a menudo las verdes (BH). Aun así la TAE media de BH sigue siendo superior al 20% frente al 10,2% del S&P500. Esta diferencia no hace más que reducirse en esta última década.

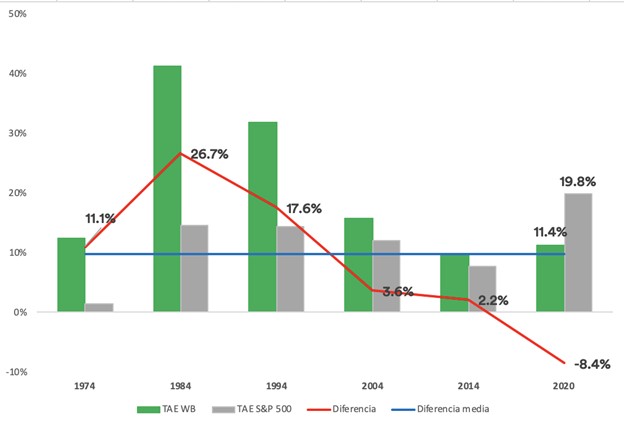

En el gráfico superior vemos como en los últimos 6 años (2014-2020) la TAE de BH ya es 8,4 puntos inferior a la del S&P500 y no ha hecho más que reducirse desde los años 2000 (en las últimas 3 décadas +3,6%, +2,2%, -8,4%). Aunque esta década aún no se ha completado está claro que en estos últimos 6 años la diferencia en TAEs medias de WB/BH vs S&P500 se ha reducido y ha sido negativa en este periodo en 8,4 puntos porcentuales. En este periodo WB ha obtenido una TAE del 11,4% mientras que el S&P500 ha tenido una TAE del 19,8%.

Se dice a menudo que uno de los problemas para batir a los índices es la dimensión. Sea por lo que sea la gestión activa es muy difícil que bata consistentemente a la gestión indexada.

WB sin duda lo ha logrado durante mucho tiempo y esto le sigue dando el honor de ser uno de los más grandes inversores de todos los tiempos, pero en el largo plazo debe estar pensando ¡Qué difícil es batir a los índices!