En diverses ocasions hem analitzat l’acompliment de la Inversió Socialment Responsable (ISR) Indexada enfront de la Inversió Indexada Estàndard.

Índex de contingut

ToggleEls índexs ISR cauen una mica més en el 2022

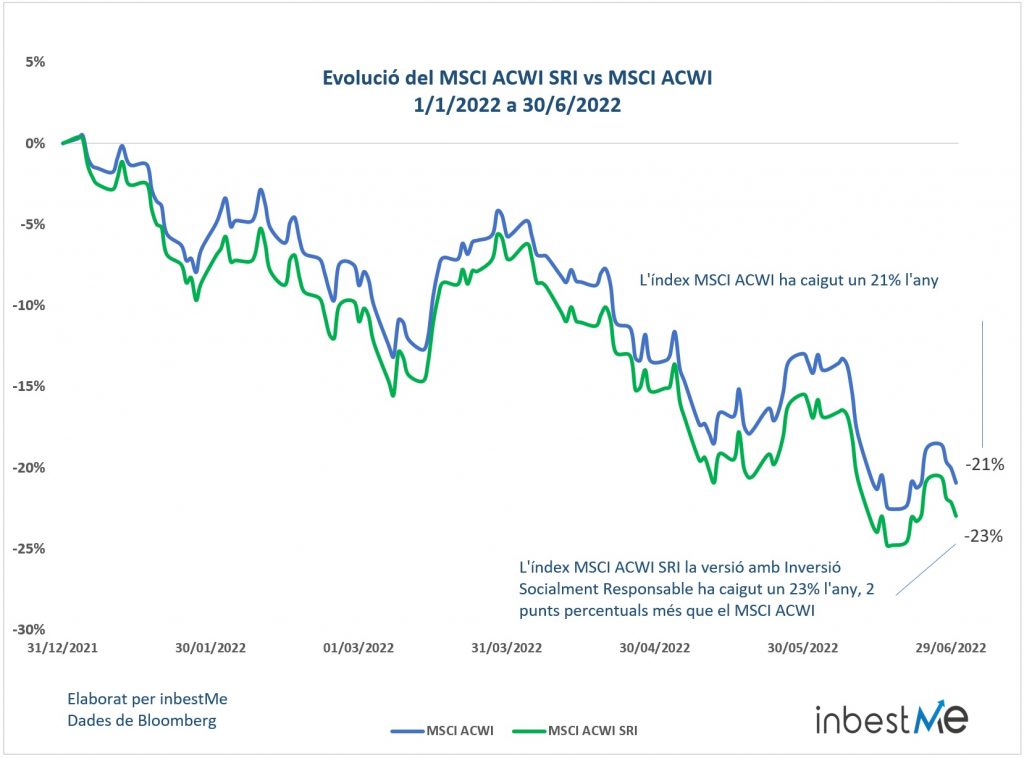

El primer semestre del 2022 s’ha caracteritzat per ser un dels pitjors inicis d’any borsari de la història.

En el gràfic superior veiem com el MSCI ACWI (All Country World) en blau, ha caigut en el primer semestre un 21%.

Veiem també com el MSCI ACWI SRI, la versió amb Inversió Socialment Responsable (ISR) de l’índex, ha caigut 2 punts percentuals més fins al 23%.

Per tant, el primer semestre de l’any 2022 no ha estat especialment bo per a la ISR de renda variable mundial.

El MSCI ACWI o All Country World, a diferència del MSCI World, inclou els mercats emergents.

Les carteres ISR cauen una mica més en el 2022

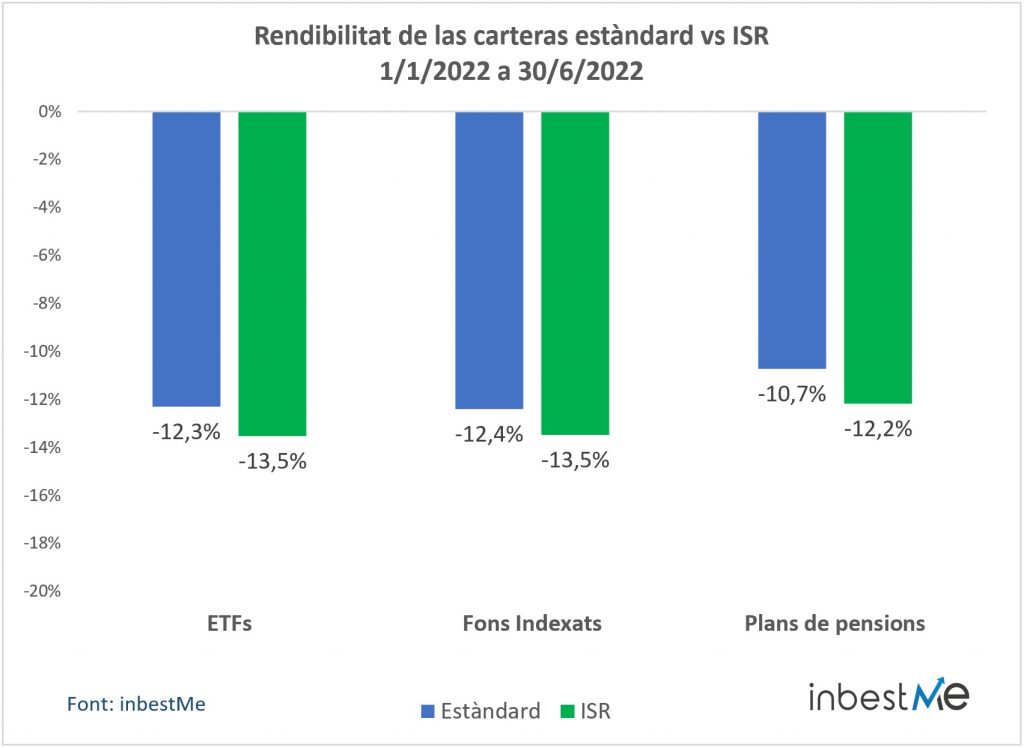

Aquest factor ha pesat en l’acompliment relatiu de les nostres carteres ISR indexades al tancament del primer semestre del 2022.

Com veiem en el gràfic superior, totes les carteres indexades ISR d’inbestMe, tant de ETFs, fons indexats i plans de pensions, ho han fet pitjor que les seves corresponents carteres indexades en el 2022.

En mitjana, les carteres ISR han caigut 1,3 punts percentuals més que les carteres estàndard.

Els índexs ISR continuen mantenint un sòlid acompliment en el llarg termini

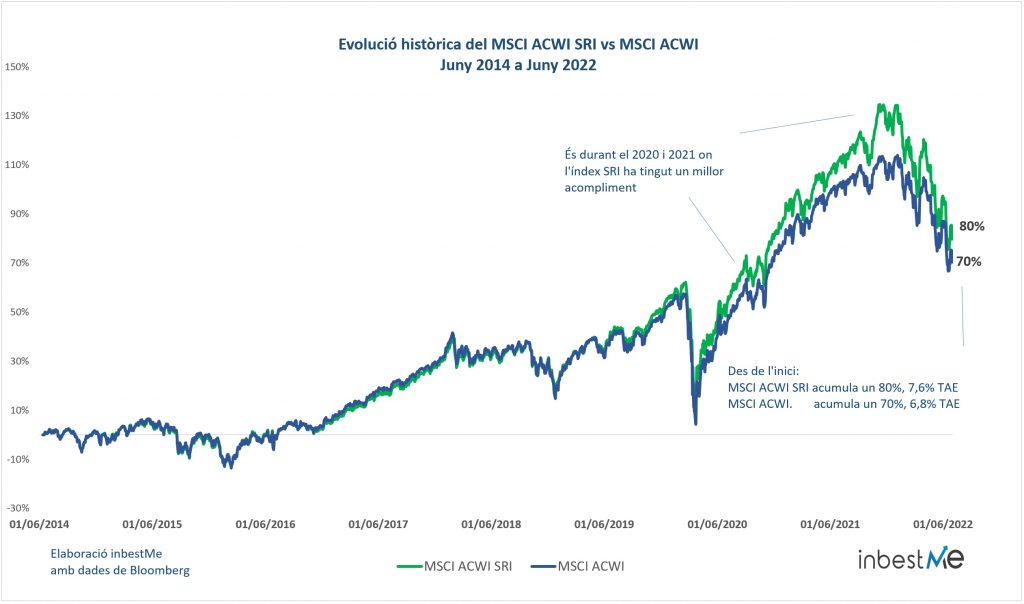

Mirant amb una perspectiva de més llarg termini, la que realment ens interessa, la situació no ha canviat massa.

Utilitzant el MSCI ACWI SRI com una indicació del que ha ocorregut en el llarg termini (vegeu gràfic superior des del 2014) veiem que aquest supera en un 10% la rendibilitat acumulada enfront de l’índex no ISR.

En termes de TAE, en aquest període, el MSCI ACWI SRI ha obtingut una TAE del 7,6%, superant en 0,8 punts percentuals el MSCI ACWI amb un 6,8%.

Observem en el gràfic que aquesta diferència és evident, sobretot en el període 2020 i 2021, mentre que, com ja hem vist en el 2022, part d’aquest diferencial s’ha perdut.

Una anàlisi més detalladament del menor rendiment dels índexs ISR es deu principalment a la seva composició sectorial, ja que els índexs ISR tendeixen a infraponderar l’energia tradicional i sobreponderar la tecnologia. La menor exposició a l’energia tradicional està relacionada precisament amb el filtratge que fan aquests índexs dels riscos ambientals, socials i de governança.

La peculiar naturalesa de l’actual crisi geopolítica va fer pujar molt més el preu de l’energia tradicional mentre que els valors tecnològics es troben entre els més penalitzats per la pujada dels tipus d’interès. Per tant, el baix rendiment de la ISR es deu en gran manera a l’assignació sectorial.

Pel costat de la renda fixa, els bons verds també tendeixen a tenir una durada més llarga que els índexs de bons convencionals i això els fa una mica més vulnerables als augments dels tipus d’interès.

Creiem que això és una situació temporal i que no ha de condicionar els avantatges a llarg termini de la inversió sostenible.

Les carteres ISR indexades d’inbestMe continuen mantenint sòlids resultats en el llarg termini

La relació entre el MSCI ACWI SRI amb les nostres carteres ISR indexades en inbestMe no és directa, ja que aquestes, a més d’exposició a renda variable, tenen exposició a renda fixa i a inversió d’impacte (no representats en el MSCI ACWI SRI).

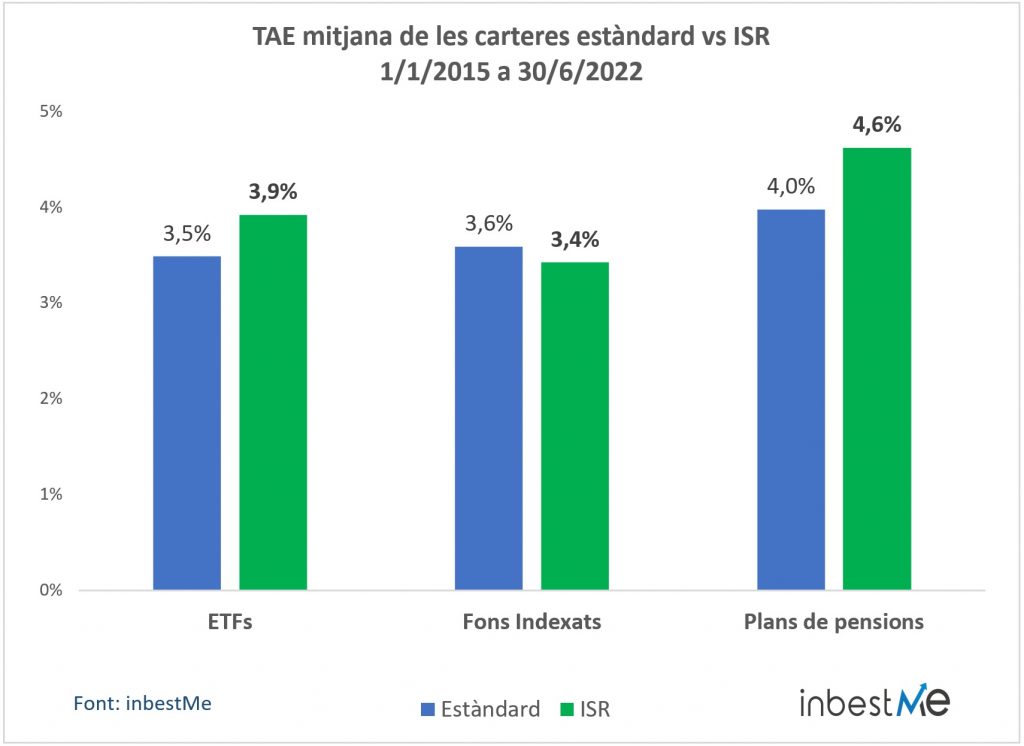

Així i tot, veiem que les TAEs de llarg termini de les carteres indexades ISR d’inbestMe són una mica superiors a les carteres indexades estàndard en ETFs (+0,4%) i en plans de pensions (+0,6%), i una mica inferiors en fons indexats (-0,2%).

Sovint els nostres clients ens pregunten quin és l’estil que tindrà un millor acompliment en el futur i, per tant, quin estil han de triar.

La resposta és sempre la mateixa: el criteri principal per a triar una cartera ISR ha d’estar lligat a les nostres preferències i/o valors, no a unes expectatives més altes de rendibilitat.

D’altra banda, sabem que la ISR ho ha fet relativament bé en els últims anys.

Però també hem vist que el 2022 no ha estat un bon any per a la ISR i això pot passar en altres períodes.

També creiem que la inversió en el llarg termini serà sostenible o no serà i que, per tant, té un brillant futur.