El risc és un concepte que per molt que intentem objectivar tindrà sempre un component subjectiu, i això és aplicable també en finances. En aquest article expliquem per què és important trobar el balanç correcte entre rendibilitat i risc per a aconseguir els nostres objectius financers.

De fet, si observem el comportament humà, observarem que la subjectivitat en la percepció del risc es pot estendre a moltes activitats. Per exemple, unes certes activitats que molts humans poden percebre com de risc, salt de pont, alpinisme extrem, travessies extremes en la mar o per terra, etc. són per a uns altres, activitats de goig extrem. A més, no deixa de ser cert que practicades després d’un correcte entrenament i prenent unes àmplies mesures de seguretat poden ser tan segures com unes altres.

Deixem per un moment la filosofia de costat i revisem les mesures del risc més utilitzades en la inversió financera. Al final tornarem a ella.

Índex de contingut

ToggleLa volatilitat és la mesura dels pros (1)

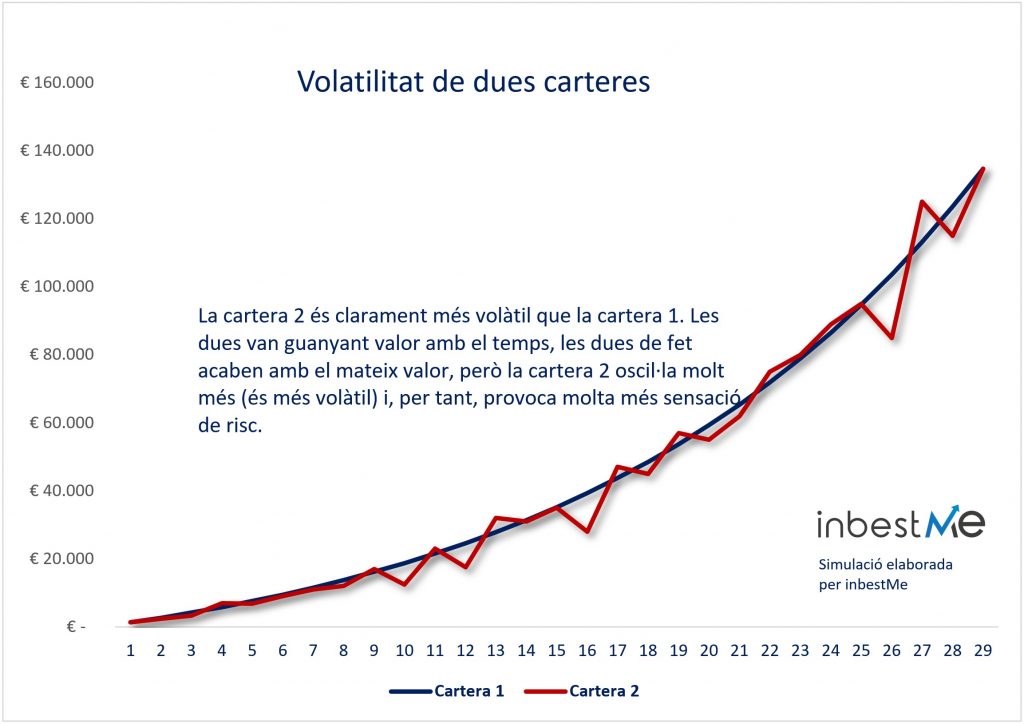

La volatilitat és la mesura preferida dels professionals en finances. A més de ser la més usada per a mesurar el risc d’un actiu o d’una cartera. La volatilitat no és més que un altre nom per al que en estadística es diu la desviació estàndard. A l’efecte d’aquest post considerarem que la volatilitat és la mesura dels PROS preferida, i per això ens referirem a ella com PROS1.

En el gràfic de més amunt veiem clarament com la cartera 2 és més variable, en termes tècnics més volàtil que la cartera 1. Totes dues van guanyant valor amb el temps i de fet totes dues acaben amb el mateix valor final. Però la cartera 2 amb més alts i baixos.

En finances s’acostuma a mesurar la rendibilitat corregida pel risc, que consisteix simplement a dividir la rendibilitat, pel risc (mesurat en aquest cas per la volatilitat). En la seva versió més sofisticada es calcula el ràtio de sharpe on es descompta la rendibilitat de l’actiu sense risc (lletres del tresor) de la rendibilitat obtinguda per la cartera.

La cartera 1 i cartera 2 obtenen la mateixa rendibilitat.

Però la cartera 1 tindria sens dubte millors ràtios que la cartera 2

Hi ha altres ràtios o mesures encara més sofisticades. Tal com el Sortino Ràtio, VAR (valor en risc) que d’una manera o d’una altra ens donen altres mesures de risc.

Aquí no pretenem entrar en totes les mesures de risc ni com es calculen. Si vols aprofundir en algun d’ells hem afegit enllaços en aquests conceptes on s’explica en més detall en què consisteixen.

Les caigudes des de màxims és una altra mesura dels pros (2) i se sent més fàcilment

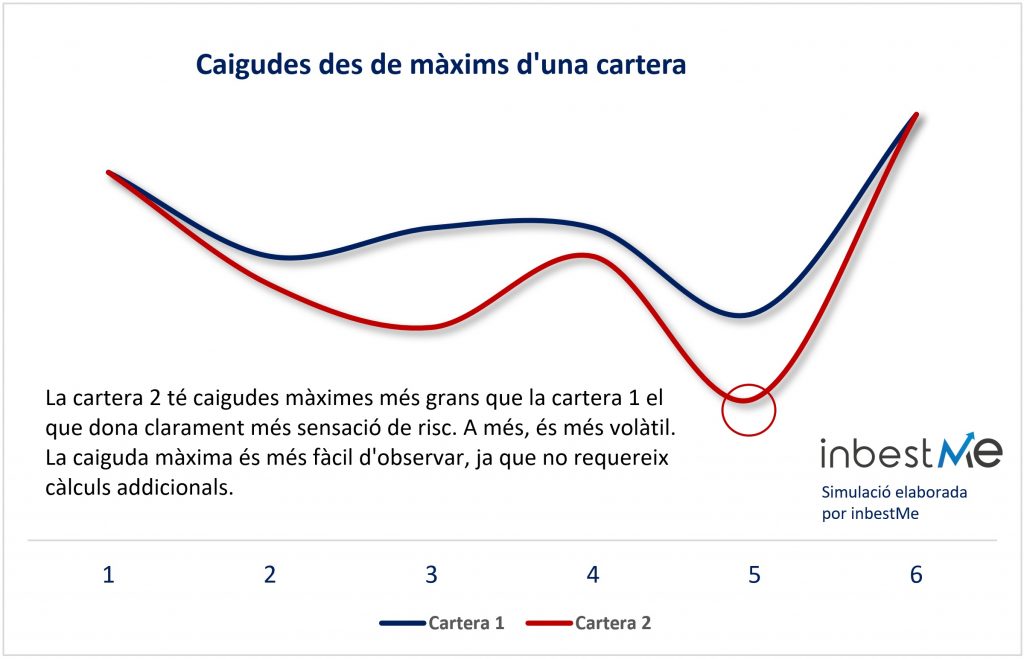

Una altra mesura molt utilitzada pels professionals és la caiguda des de màxims (máximum drawdown en anglès). A aquesta la denominarem PROS2 seguint la lògica anterior.

Dues carteres poden tenir rendibilitats similars, però si una cau més, quan cauen els mercats, probablement l’inversor individual percebrà més el risc.

Això es pot veure en el gràfic superior: La cartera 2 té caigudes màximes més grans que la cartera 1 el que fa clarament més sensació de risc. A més, en aquest cas també és més volàtil (però no té per què ser sempre així). La caiguda màxima es percep fàcilment en un gràfic de rendibilitat, per això considerem que en general és més visible per a qualsevol inversor. En canvi, per a mesurar la volatilitat hem de fer càlculs i no es veu tan clarament en un gràfic de rendibilitat.

Per tant, és fàcil concloure que la caiguda des de màxims d’una cartera (o les caigudes en general) és una mesura de risc que “sent” o “percep” fàcilment un inversor.

El risc més gran és no aconseguir els teus objectius financers

Tornem de nou a posar-nos una mica filosòfics. Les mesures de risc que hem repassat ràpidament estan totes elles basades en càlculs matemàtics que sens dubte poden ser útils per a mesurar o comparar diferents actius. D’alguna manera seran percibibles o no si es mesuren o es visualitzen, per exemple en un gràfic. Així i tot, deixar-se portar únicament per les mesures de risc dels PROS pot ser un error.

Per a il·lustrar això seguim una història fictícia de dos bessons.

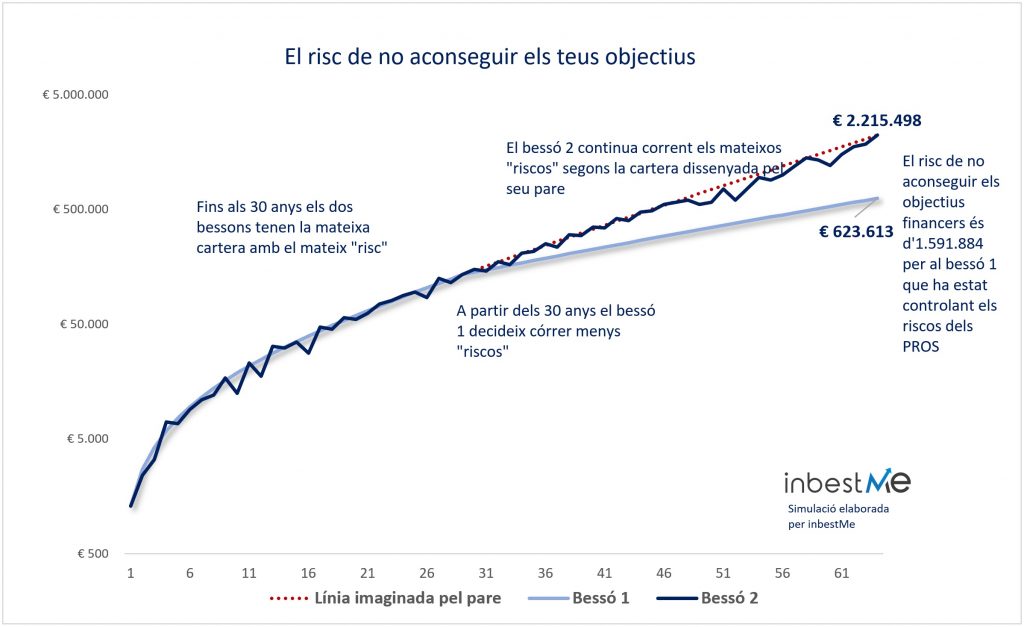

Imaginem que un pare decideix finançar un pla de jubilació idèntic per a dos bessons el dia que neixen. Com el pla és a molt, molt llarg termini, diguem que la jubilació està als 65 anys, el pare decideix, posar 100 € mensualment a cadascun, en una cartera indexada al món 100% de renda variable que té una rendibilitat esperada del 8%. El pare calcula que amb aquest 8% esperat i per l’efecte de l’interès compost acumularà per als seus fills la quantitat que ell estima necessària perquè tots dos puguin jubilar-se còmodament.

El primer bessó 1 en el moment d’aconseguir consciència financera, diguem als 30 anys, comença a observar les mesures dels “PROS del risc”, volatilitats/caigudes des de màxims i altres mesures que per la lògica financera que a més rendibilitat més risc són molt altes per al pla establert pel seu pare. Per tant, el bessó 1 està percebent constantment “el risc dels PROS” i diguem que finalment li demana al seu pare que redueixi “el risc dels PROS” en el seu pla de jubilació.

El segon bessó, d’altra banda, es dedica a viure la seva vida totalment, aliè al pla de jubilació que li finança el seu pare. La seva cartera continua passant “per alts riscos definits pels PROS” però ell ni se n’assabenta.

Per tant, no li demana al seu pare reduir en cap moment “el risc” del seu pla.

Imaginem que els dos bessons tenen un nivell de vida similar i que el pare estava encertat en el seu pla inicial. La quantitat obtinguda pel bessó 2 és la realment necessària per a tots dos per a jubilar-se còmodament, entorn de €2.2 M. Els €2.2 M és el resultat de calcular el capital final de 1200 € anuals al 8% de rendibilitat anual composta. Recordem que per l’efecte de la inflació els €2.2 M equivalen a 500.000 € en termes constants, amb una inflació del 2,25%.

Segons veiem en el gràfic, el bessó 1 per no assumir tant de “risc seguint les mesures dels PROS” ha assumit un risc molt més important per a ell: és el de no complir els seus objectius financers per a jubilar-se adequadament. Un risc molt pitjor que el que es deriva d’un número com a resultat d’una sofisticada fórmula matemàtica.

Al bessó 1, el que ha estat seguint amb total professionalitat, volatilitats, VAR i caigudes des de màxims i altres complexes mètriques, li falta més de €1.5 M per a jubilar-se tranquil·lament a seixanta-cinc anys. Sens dubte un risc molt més real que el d’una fórmula matemàtica que el bessó 2 mai ha percebut.

Encara pitjor és abandonar el nostre pla d’inversió

Sens dubte aquesta història és molt simplista.

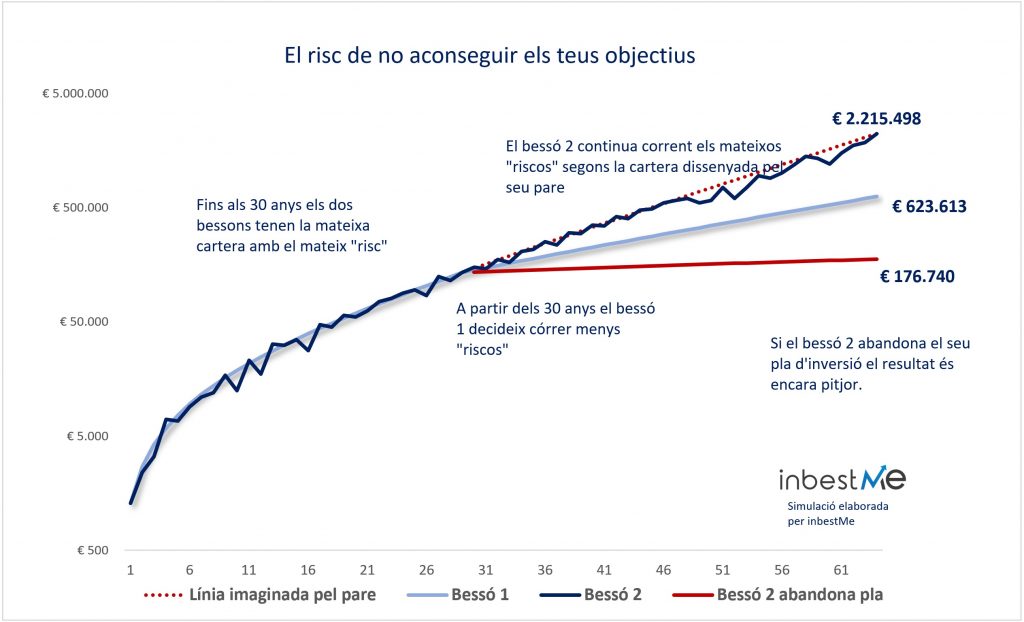

L’hem utilitzat per a il·lustrar de manera fàcil que les mesures de risc dels PROS, fins i tot sent molt útils per a mesurar i comparar diferents paràmetres d’actius i carteres, poden limitar la nostra necessitat de tenir la cartera correcta per a aconseguir els nostres objectius financers. Si això és cert, també és cert que assumir massa riscos pot tenir un efecte encara pitjor: el d’abandonar el nostre pla d’inversió.

Si el bessó 2 realment no pot suportar “els riscos” del pla dissenyat pel seu pare i no pot dormir a les nits pot arribar a cometre un error encara pitjor que és el d’abandonar el seu pla en el moment d’obtenir “consciència financera” a trenta anys. En el gràfic superior veiem quines serien les conseqüències d’aquesta decisió. En comptes d’acumular 623.613 €, acumula 176.740 €, molt més lluny encara dels €2.2 M necessaris per a jubilar-se còmodament.

Buscar el balanç correcte entre rendibilitat i risc per a la consecució dels nostres objectius financers és un dels aspectes més importants en les nostres inversions. Descobreix el teu perfil de risc.