Diciembre fue un buen mes para los mercados financieros cerrando un año 2020 increíble. Recordemos que la pandemia desencadenó en primavera una ola de ventas a una velocidad sin precedentes seguida de una fuerte recuperación que superó las expectativas de todos.

Diciembre fue el mes en el que comenzaron las vacunaciones en todo el mundo y esto se interpretó como la señal de que el mundo está listo para pasar página después de un período dramático.

En los mercados de renta variable, mientras que noviembre fue el mes del anuncio de la eficacia de la vacuna que impulsó a una rentabilidad superior en todas aquellos sectores y áreas que fueron más castigados por la crisis como Europa por ejemplo, en diciembre fueron los países asiáticos quienes mostraron un mejor rendimiento reaccionando a los signos satisfactorios de recuperación económica y también, al parecer, por estar mejor aislados de la segunda ola del virus que se estaba extendiendo por Europa y Estados Unidos.

El dólar siguió depreciándose, tras el compromiso de la Reserva Federal de mantener bajas las tasas de interés durante más tiempo y esto favoreció a los mercados emergentes que se benefician de la debilidad del dólar. Frente al euro, el dólar tocó su nivel más bajo en más de dos años.

Evolución de nuestras carteras en Diciembre 2020

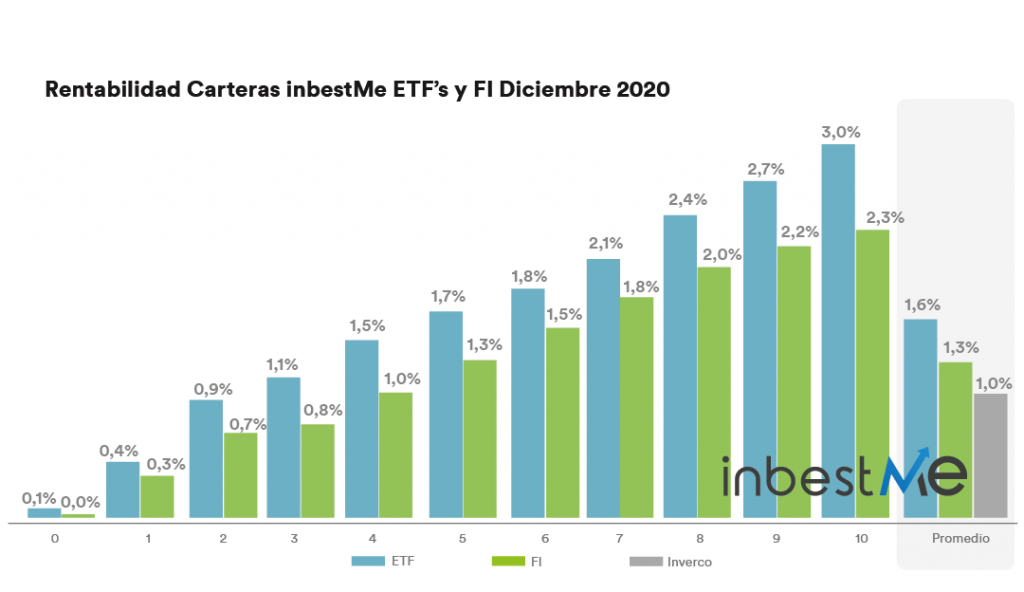

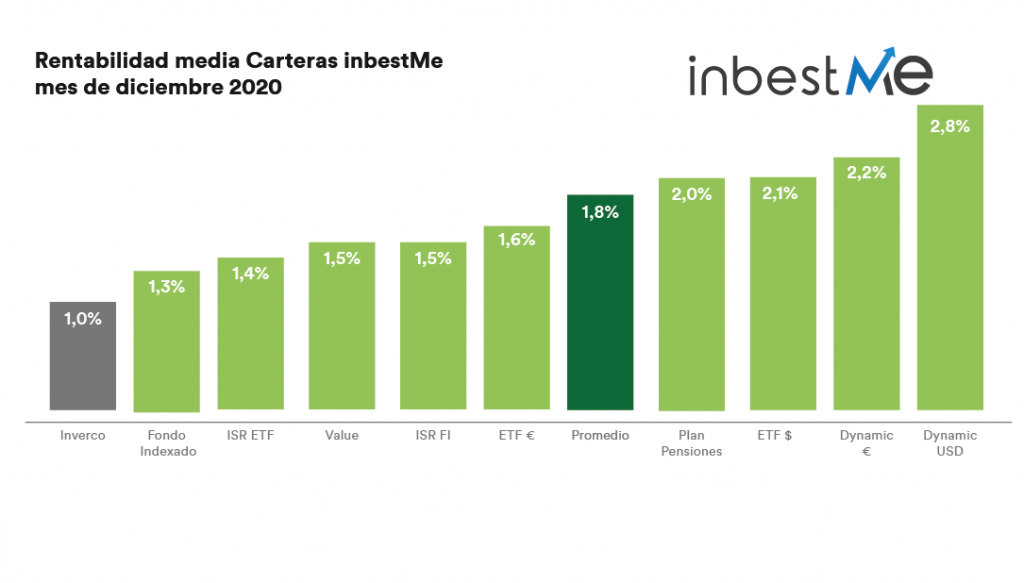

Nuestras carteras ETFs en Euros (indexadas) se beneficiaron de la fortaleza generalizada del mercado y terminaron el mes en positivo. Las ganancias se situaron entre el 0,05% y el 3% con una media del 1,6%, frente a una media del 1% para los fondos de inversión en España (según Inverco).

En este mes las carteras que más se beneficiaron fueron las carteras inbestMe dynamic (tanto en Euro como en dólar) después de los últimos cambios realizados en su distribución.

Evolución de nuestras carteras durante el 2020

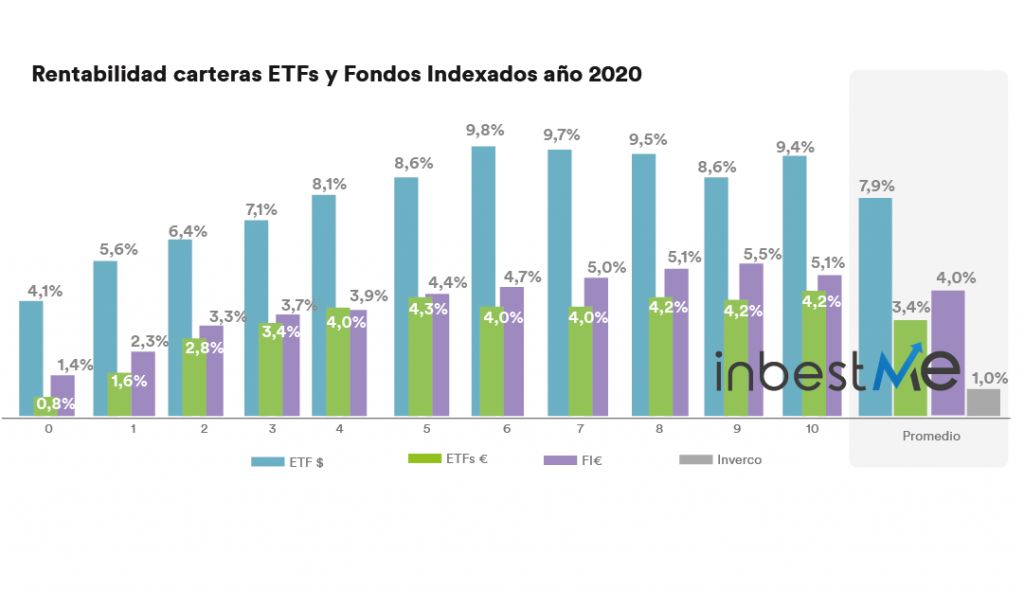

Al final de este año increíble, los resultados al cierre del 2020 de nuestras carteras ETFs en € oscilan entre el 0,8% y el 4,3% con una media del 3,4% para las carteras de ETFs o 4% para las carteras de Fondos indexados, superando en 3 o 4 respectivamente puntos porcentuales el 1 % que han obtenido la media ponderada de los fondos de inversión en España (según la estadística de inverco).

Si añadimos al gráfico anterior el desempeño de las carteras ETFs en dólares (no comparables por ser en otra divisa) vemos como estas vuelven a destacar en el año.

Las carteras en dólares se han beneficiado de nuevo en el 2020 de su mayor exposición a la renta variable de EE. UU. y también a la diferente situación en los tipos de interés, aunque bajos aún en positivo. La rentabilidad media de las carteras en dólares se eleva hasta un espectacular 7,9%, y con un rango del 4,1% hasta el 9,4%.

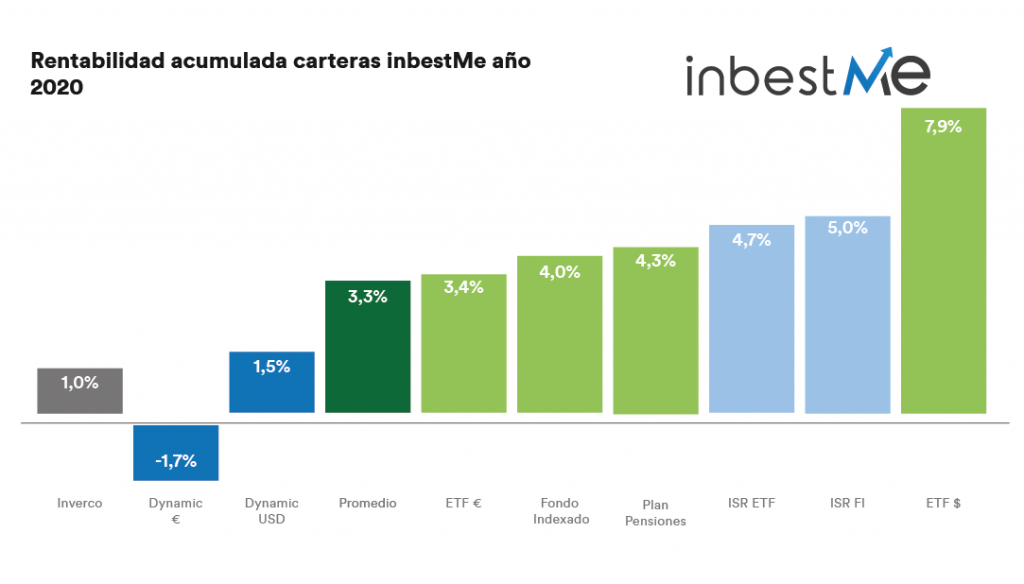

El promedio de todas nuestras carteras cierra este año tan difícil con un 3,3% esto son 3,3 veces la rentabilidad de los fondos de inversión en España. Este año se observa más dispersión en las rentabilidades dependiendo del modelo de gestión.

Durante el año 2020 vemos cómo de nuevo las carteras en dólares con una rentabilidad espectacular del 7,9% son las mejores. También destacan la rentabilidad de las carteras ISR (Inversión Socialmente Responsable) en torno a un 5% de promedio.

Las carteras Dynamic aún recuperándose en este diciembre, cierran el año 2020 en promedio en negativo para las carteras en € y con un 1,5% en positivo para las carteras en Dólares. Recordemos que las carteras Dynamic han estado bastantes meses en modo protección durante este 2020 debido a la crisis del Covid 19.

Espectacular evolución de nuestras carteras desde su inicio

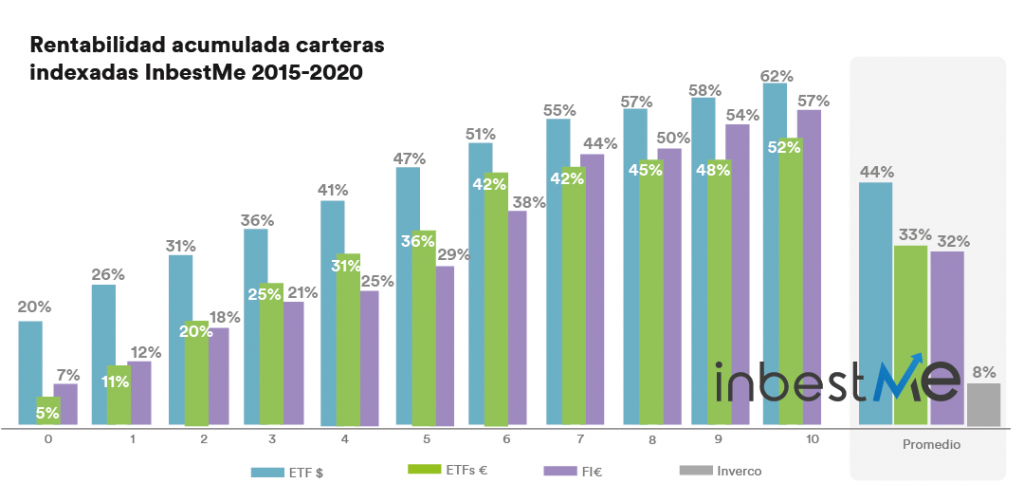

Nuestras carteras modelo indexadas ya llevan más de 6 años de historia, y ya han pasado por diferentes situaciones de mercado. Es por tanto, un buen momento para hacer un balance.

Creemos que el balance es muy positivo ahora ya en diferentes situaciones de mercado cumpliéndose las expectativas de eficiencia de nuestro modelo de inversión, basados en la indexación y la automatización.

Las carteras en Euro acumulan de promedio un 32,5% de rentabilidad o sea 4,1 veces más que la media ponderada de los fondos de inversión en España según Inverco que acumula solo un 8% en este periodo. El cliente medio en inbestMe, con un perfil 7 acumularía un 43% eso son 5,4 veces más.

Es significativo que todos los perfiles (menos el perfil 0) superan claramente la rentabilidad de los fondos de inversión en España.

Las carteras en dólares (no comparables por ser en otra divisa) acumularían aún un rendimiento más espectacular con un 44% de promedio.

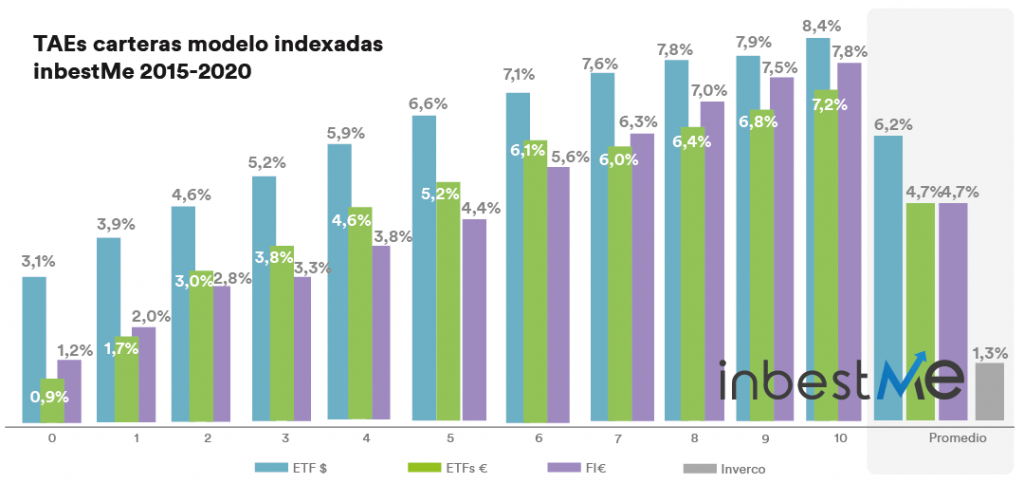

Las TAEs de nuestras carteras modelo indexadas en Euro estarían entre el 1% y el 7,5% con una TAE media del 4,7% y totalmente en línea con las rentabilidades esperadas de nuestras carteras, y todo esto a pesar de lo acontecido en el 2020. La TAE media de nuestro cliente medio (perfil 7) estaría en torno al 6%.

La TAE media de nuestras carteras en Euros es del 4,7% y supera en 3,4 puntos porcentuales la rentabilidad de los fondos de inversión en España.

Además, la TAE media del cliente medio en inbestMe (perfil 7) con 6% superaría en 4,7 puntos porcentuales la TAE media de los fondos de inversión en España.

La TAE media de nuestras carteras modelo indexadas en dólares (no comparables) alcanzarían un espectacular 6,2% de promedio.

En conclusión estamos muy satisfechos de que en este entorno tan increíble nuestras carteras hayan tenido resultados tan excepcionales y totalmente en línea con las rentabilidades esperadas de nuestras carteras.