2020 fue un año especial para los mercados financieros. Cuando en febrero la COVID-19 comenzó a extenderse fuera de China, los inversores de todo el mundo entraron en pánico y parecía que la vida económica y social nunca volvería a ser la misma en el futuro.

Los mercados ajustaron rápidamente los precios ante este nuevo escenario y fuimos testigos de la caída más pronunciada de los índices. Pero a partir de marzo, gracias también a las políticas de apoyo masivas implementadas por los bancos centrales y los gobiernos de todo el mundo, los mercados comenzaron su impresionante recuperación.

Es por ello que el año 2020 fue en efecto una especie de prueba de estrés para el proceso de construcción de carteras y las políticas de gestión de riesgos y en este artículo queremos hacer algunas consideraciones relacionadas con el comportamiento riesgo-retorno de nuestras carteras en este dramático escenario.

El propósito de este artículo es evaluar el efecto de los grandes movimientos del mercado del año pasado en nuestras carteras estratégicas en Euros (indexadas y sin ninguna temática) a largo plazo, o sea:

- Las carteras de Fondos Indexados.

- Carteras de ETFs.

- Carteras de planes de pensiones.

Si quieres ver un análisis de nuestras carteras en ETFs estratégicas en dólares clica aquí.

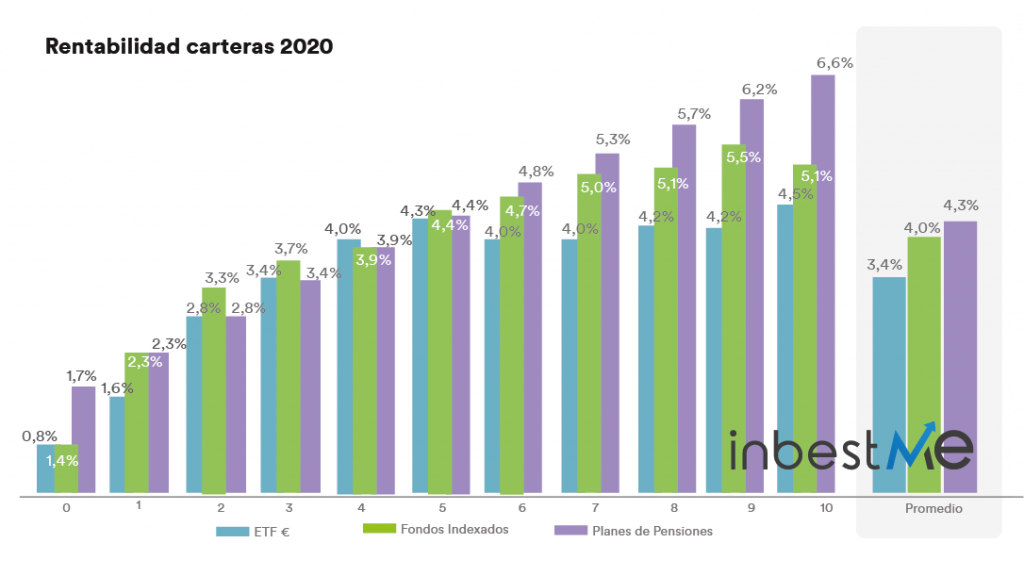

Tras la caída de principios de año, a finales de año todas lograron terminar en positivo, aunque durante el año todas las clases de activos registraron niveles de volatilidad sin precedentes. Este es sin duda un buen resultado, totalmente inesperado durante los peores días de la crisis.

El principal problema durante la caída del mercado de 2020 fue que, en un determinado momento, todas las clases de activos tendían a moverse en la misma dirección. Esto hizo menos efectiva la reducción del riesgo dada por la diversificación. Este es un problema que ha ocurrido en otros momentos de estrés que puede reproducirse también en el futuro, ya que la mayor parte de la clase de activos depende de los mismos estímulos monetarios, por lo que podrían tender a moverse de una manera más correlacionada que en el pasado.

Índice de contenido

ToggleAnálisis del índice S&P 500

Para poner las cosas en perspectiva, podríamos mirar lo que sucedió con el índice S&P 500, el índice de acciones más seguido en el mundo. A continuación, se representa un gráfico a largo plazo del índice y su “drawdown”, es decir, la caída máxima desde el punto más alto anterior.

Como puede observarse, la reducción de 2020 fue la más pronunciada, pero también se absorbió de nuevo con bastante rapidez. La principal diferencia con las anteriores recesiones del mercado fue que el escenario más gris de la pandemia se reflejó tan rápido en las cotizaciones que los inversores ni siquiera tuvieron tiempo de darse cuenta de lo que estaba pasando. A los efectos de estas consideraciones, debemos tener en cuenta que el mercado estadounidense fue uno de los más rápidos en recuperarse. Para los mercados europeos, la situación empeoró aún más.

Análisis del mercado de bonos

En determinado momento, la presión también se trasladó a los mercados de bonos. Como puede verse en el siguiente gráfico, las caídas en los bonos de grado de inversión de EE. UU. (el tipo de bonos corporativos de menor riesgo) fue incluso peor que en 2008, que recordemos fue una crisis del crédito en todos los aspectos.

Ese sector del mercado de bonos, en un momento dado, quedó completamente sin liquidez, y fue solo la intervención de la FED con el anuncio de un programa de compras lo que empezó a tranquilizar a los mercados.

Análisis bonos del Tesoro

Pero echemos un vistazo a lo que sucedió con los bonos del Tesoro a largo plazo, probablemente los activos más defensivos cuando caen los mercados de valores.

En los días más dramáticos de marzo, incluso los bonos del Tesoro a largo plazo cayeron (marcado en el gráfico con un círculo naranja).

Es cierto que el gráfico muestra reducciones más pronunciadas en el pasado, pero esto suele ser en el contexto de rendimientos crecientes y no en medio de una crisis cuando los inversores suelen buscar activos de calidad como los bonos del Tesoro de EE. UU.

Nuestras carteras han pasado por esta prueba

Todo este escenario del 2020 fue una gran prueba de estrés para nuestras carteras. No duró mucho tiempo, ya que los mercados se recuperaron rápidamente, pero la situación se vio agravada por el hecho de que durante cierto tiempo todos los activos tendieron a caer juntos. En otras palabras, los activos, durante un corto período de tiempo, tendieron a moverse de forma correlacionada positivamente.

Veamos ahora el efecto en las carteras. Para simplificar las cosas, tomamos como referencia las rentabilidades de nuestras carteras de fondos indexados (las 3 carteras indexadas tienen un comportamiento muy parecido) para ver cuál es el comportamiento de los diferentes perfiles de riesgo en un escenario de crisis como el que vimos en 2020. Creemos que esta es una prueba de estrés válida y real para evaluar el nivel de riesgo que pueden soportar los inversores.

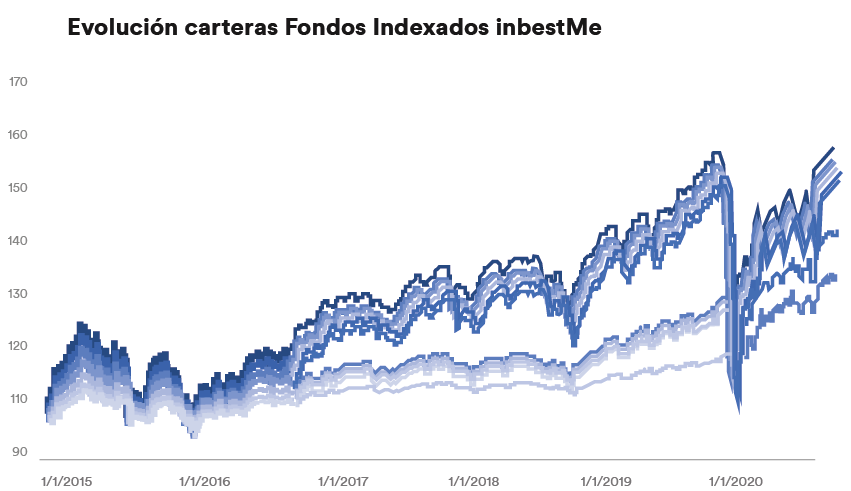

El siguiente gráfico representa el valor de las carteras en el tiempo, y los colores más oscuros representan las carteras con más riesgo (los perfiles con número más alto).

Como es bastante evidente, las carteras con más riesgo (aquellas en las que el peso de los activos más volátiles es mayor) consiguen con el tiempo las mejores rentabilidades a costa de una mayor variabilidad de las rentabilidades. Esto significa más altibajos en el valor de la cartera, pero una tendencia a aumentar más con el paso del tiempo.

Drawdowns carteras de Fondos Indexados inbestMe

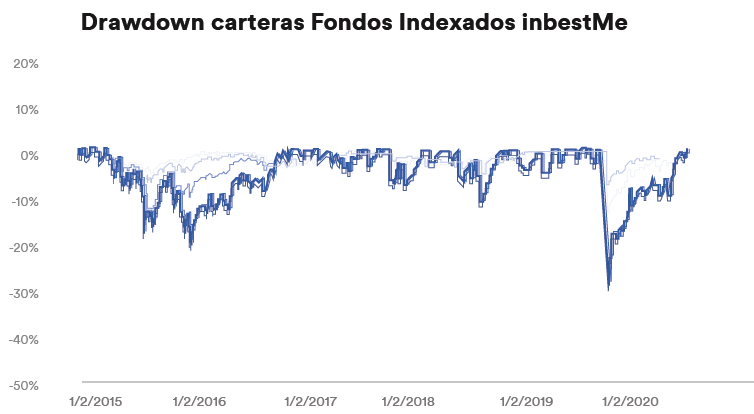

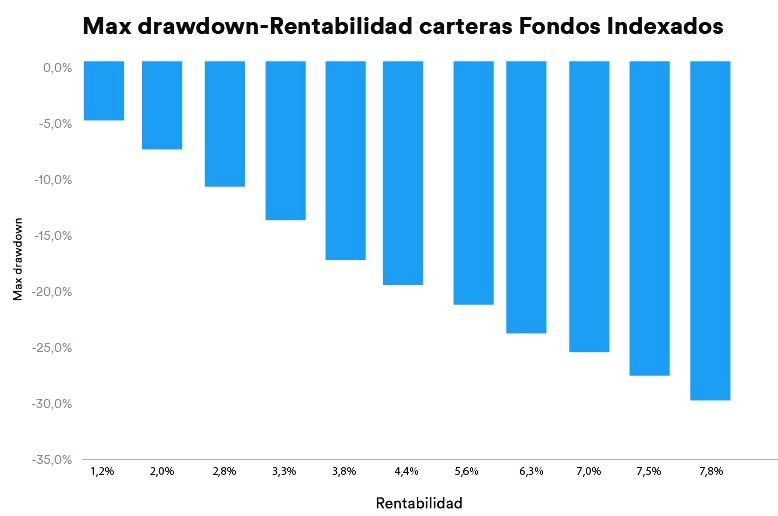

El siguiente gráfico representa los “drawdowns” de las carteras, es decir, la caída máxima desde el máximo anterior.

Nuevamente, las carteras con más riesgo (líneas más oscuras) tienden a mostrar las caídas más pronunciadas en los momentos de caídas. Lo excepcional durante este 2020, es que incluso las carteras más cuidadosamente diversificadas, experimentaron la reducción más rápida y profunda de los últimos años.

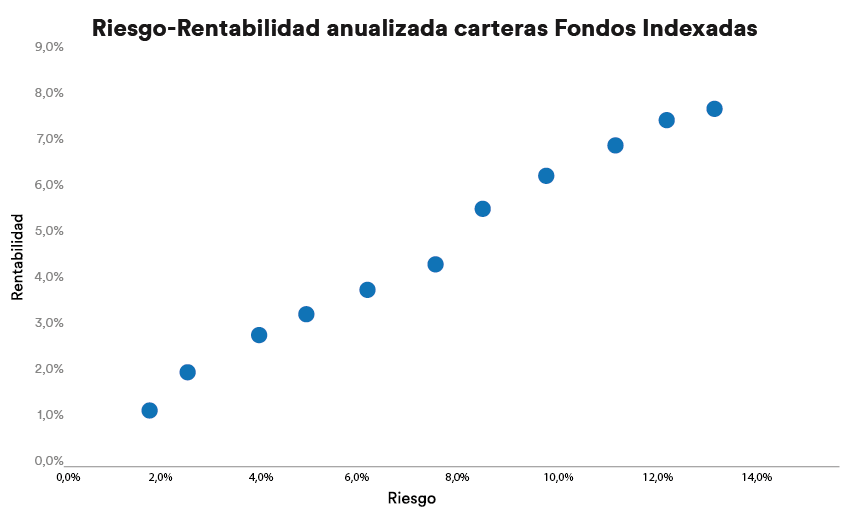

Relación riesgo-rentabilidad carteras Fondos Indexados inbestMe

El siguiente gráfico muestra la relación entre el riesgo de y la rentabilidad anualizada de nuestras carteras modelo desde su inicio (01/01/2015). Solo como recordatorio, en la teoría de una cartera, el riesgo se mide en términos de variabilidad de los rendimientos: cuanto más oscilación de las rentabilidades con el tiempo, más riesgoso se considera el activo o la cartera. La otra cara de la moneda de esta regla es que el mercado tiende a recompensar a los inversores que pueden soportar mayores niveles de riesgo con mayores rentabilidades a largo plazo.

En la industria financiera hay la convención de medir el riesgo a través de la volatilidad de las rentabilidades. Pero seguramente, para un inversor más que la volatilidad, lo que más le impacta es el “drawdown”, es decir la disminución del valor de una cartera desde un valor máximo anterior. El “drawdown” mide el riesgo real de pérdida en el que podría incurrir el inversor si se ve obligado a vender.

Las carteras de mayor riesgo (perfil más alto) tienden a mostrar reducciones temporales mayores que las carteras de bajo riesgo. ¿Tiene esto Importancia para el inversor?

Pues esto depende, por eso el proceso de perfilación del riesgo y el proceso de planificación de riesgo que precede a la asignación del perfil de riesgo a un inversor es un proceso de crucial importancia.

Si miramos el primer gráfico del valor de las carteras de Fondos Indexados podemos ver que, incluso atravesando períodos muy duros, las carteras tienden a seguir con el tiempo la tendencia natural al alza de los mercados. El comportamiento más recomendado es mantener el rumbo, no estar supervisando el valor de la cartera todo el tiempo y dejar tiempo a los mercados para que trabajen por ti.

¿Cuándo toma importancia una caída desde máximos?

Es claro, que las reducciones son importantes si tu horizonte temporal es corto y tienes que vender durante una recesión del mercado. De esta manera, te verás obligado a realizar tu pérdida sin beneficiarte de la siguiente recuperación del mercado.

Si hubieras estado obligado a vender en marzo, la caída de tu cartera se habría traducido en una pérdida permanente. Es por eso que, en nuestra evaluación de perfil de riesgo, evaluamos cuidadosamente tu posible necesidad de tu dinero en el tiempo. Si tu horizonte de inversión es corto, no te asignamos una cartera que pueda experimentar una reducción significativa, porque es posible que no tengas tiempo para recuperarte.

Pero si no necesitas los fondos en el corto plazo, la volatilidad y las caídas de mercado no deberían ser un gran problema. Es en ese caso que te podemos asignar una cartera más arriesgada que generalmente te garantiza una mayor rentabilidad a largo plazo.

2020 ha sido probablemente uno de los más dramáticos en la historia de los mercados financieros. Pues incluso después de pasar por este año tan difícil, vemos que en realidad es solo ruido si se tiene en cuenta la tendencia natural a largo plazo de las economías a crecer y de los mercados a subir.

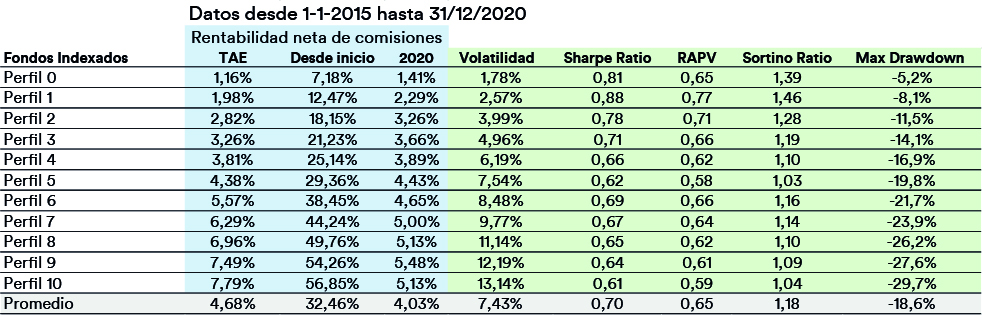

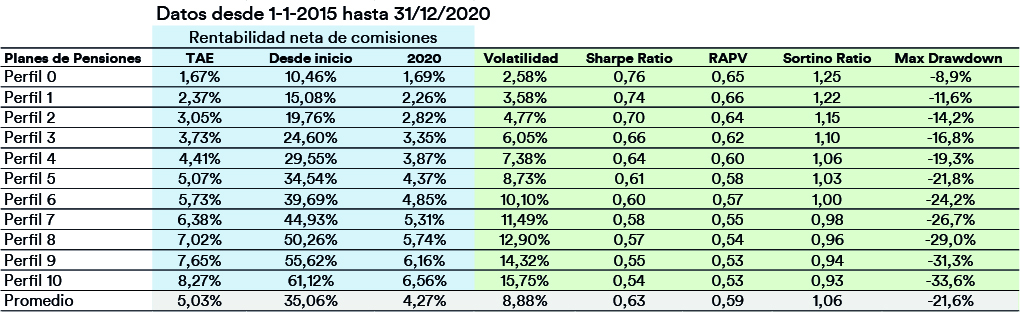

Anexo: métricas carteras Fondos Indexados, ETFs y Planes de Pensiones inbestMe

Nota importante: El modelo de inversión de inbestMe se estableció en el 2015 con carteras de ETFs. A principios del 2019 el modelo y una distribución similar se extendió a carteras de fondos indexados y carteras de planes de pensiones. Los históricos de nuestras carteras modelo son una combinación de datos históricos y de un backtest. Las rentabilidades pasadas no son garantía de resultados futuros. Los mercados en el corto plazo pueden ser muy volátiles (la volatilidad es una medida del riesgo), a largo plazo los mercados tienen una tendencia alcista. Las rentabilidades de nuestros clientes pueden diferir de las aquí mostradas por efecto de entradas y salidas de capital y de estar sometidas a condiciones de comisiones diferentes. Las rentabilidades no tienen en cuenta el efecto de los impuestos.