Primer año invirtiendo para nuestros clientes y primer gran año de satisfacción.

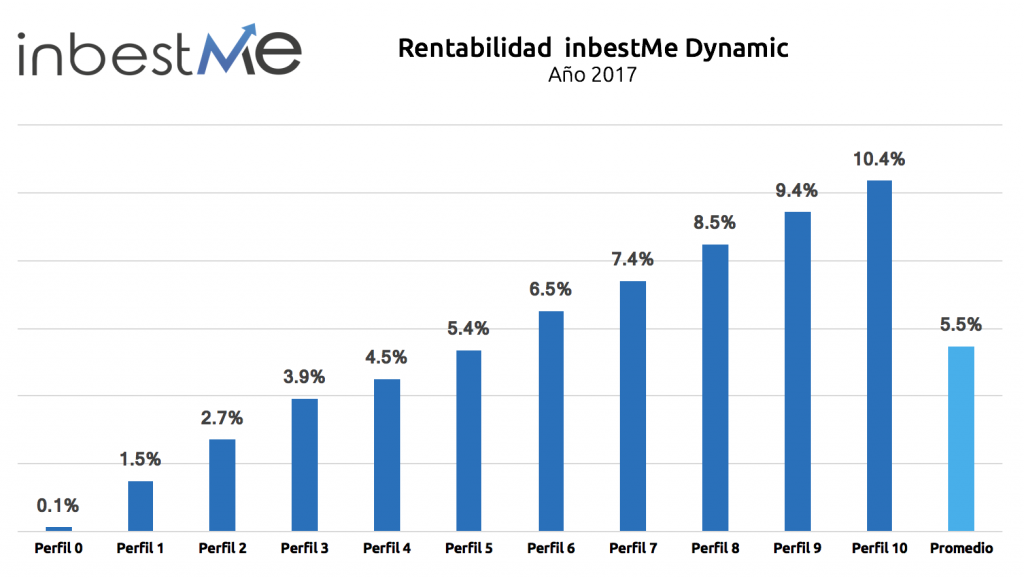

Cerramos 2017 con unas rentabilidades que cualquiera de nosotros hubiera firmado a principios de año. En nuestras carteras en euros, hemos obtenido retornos que van desde el 0,1% en el perfil más conservador (aquel sin renta variable y con renta fija muy conservadora) al 10,4% en el perfil más arriesgado, con una rentabilidad promedio incluyendo todos los perfiles del 5,5%. Las rentabilidades en las carteras en dólares han sido excepcionales situándose el promedio en torno al 12%.

Para ver más detalles de las rentabilidades al cierre del 2017 de todas las carteras clica aquí.

Índice de contenido

ToggleRecordemos antes el rol del comité en las carteras inbestMe Dynamic

Antes de entrar en detalle, recordemos cuál es el rol del comité en la gestión de las carteras inbestMe Dynamic. Las carteras Dynamic combinan el 50% de las carteras inbestMe Strategic (totalmente indexadas) y un 50% de gestión táctica. Es decir el comité tiene la potestad de cambiar parte de la distribución de la cartera si lo estima oportuno para ajustarse a la situación de los mercados. Pongamos un ejemplo: imaginemos que el comité observa que la renta variable americana está muy cara. Pues podría decidir rebajar parte del peso en el mercado americano e incrementar parte del peso en otro mercado de renta variable. Pero cualquier cambio estará limitado al 50% de la cartera. Veamos más en concreto lo que ha hecho el comité durante el 2017

¿Qué resumen podemos hacer del 2017?

En cuanto al peso que tiene la renta variable en cada uno de nuestros perfiles tenemos que diferenciar dos períodos. En los dos primeros trimestres del año nuestro comité prefirió estar indexado, es decir, no modificar el peso que corresponde a cada uno de los perfiles, decisión acertada pues no tuvimos ninguna corrección significativa durante ese período. Fue en el tercer trimestre del año donde el comité se mostró más activo pues fue reduciendo, aunque muy ligeramente, el peso de la renta variable conforme avanzaba el año. El objetivo, proteger la rentabilidad acumulada en el año ante una posible corrección originada por un endurecimiento de las políticas monetarias por parte de los bancos centrales, en especial un cambio de discurso del BCE que al final no se acabó produciendo. No obstante, la muy pausada rebaja de peso en renta variable junto al posicionamiento geográfico de la misma, reduciendo peso en Europa, EEUU y sobreponderando Emergentes y Japón, ha dado un resultado positivo.

Por lo que hace a la renta fija, el conjunto del año se ha caracterizado por un posicionamiento muy prudente. Nuestro comité entendía que, con el nivel de tipos de interés que teníamos y el entorno macroeconómico en que nos movíamos, tomar posiciones arriesgadas en renta fija conllevaba un riesgo asimétrico que prefirió evitar. Es por ello que se ha mantenido todo el año con inversiones a muy corto plazo en general. Por activos prefirió el crédito (bonos de empresas) al sector púbico (bonos de gobiernos y similares) y bonos flotantes frente a bonos con cupón fijo.

En cuanto a las materias primas, la primera mitad del año el comité decidió estar algo infraponderado en oro ante un escenario en que no preveía un incremento de la aversión al riesgo ni un repunte relevante de la inflación. En la segunda mitad esta infraponderación se corrigió acabando el año siendo un activo sobreponderado respecto a su índice de referencia en cada perfil. Por lo que hace al petróleo, el comité ha utilizado un ETF que invierte en compañías de este sector. Tras no tener posiciones en el mismo más allá de las que se recogen en cada uno de los índices bursátiles, en la última parte del año se fue subiendo paulatinamente el peso en el sector del crudo hasta ser una de las grandes apuestas del momento.

¿Y qué esperar del 2018?

Iniciamos un año en el que pensamos vamos a tener un crecimiento económico sólido del que participaran todas las regiones con una inflación que se incrementará suavemente. Así pues, dejando aparte conflictos geoestratégicos que puedan surgir y que siempre son casi imposibles de predecir, el principal riesgo para los mercados podría venir por un endurecimiento más allá de lo esperado por parte de los bancos centrales. En este entorno es de esperar un retorno positivo para la renta variable, especialmente en los primeros meses del año, y un año complicado para la renta fija donde el riesgo de pérdida no es nada descartable. En resumen, esperamos un año mucho más volátil junto a un fin de ciclo de más de 30 años para la renta fija.

Posicionamiento actual carteras Dynamic

Nuestro posicionamiento actual sigue siendo de máxima prudencia con los activos de renta fija, especialmente en las carteras euro, sobreponderando los bonos con tipo de interés flotante (aquel que se revisa periódicamente y evita las pérdidas por una subida de tipos de interés) e infraponderando o incluso eliminando los bonos con cupón fijo.

En cuanto a la renta variable, estamos algo infraponderados aunque nuestra distribución sectorial y geográfica compensa parte de esta infraponderación. Creemos que en momentos de euforia como el actual hay que aprovechar para recoger parte de las ganancias a la espera de volver a subir el peso un poco más adelante.

En cuanto a nuestra posición de sobreponderación en oro queremos mantenerla como protección de la cartera.

Nota importante:

Las rentabilidades anteriores al 24/2/17 son resultado de un backtest. Los resultados del pasado no son garantía de resultados futuros. Cualquier retorno previsto o proyecciones hipotéticas, pueden no reflejar resultados reales futuros. Destacar que los resultados del pasado pueden reflejar rentabilidades de activos por un tiempo limitado, o debidos a un periodo de una actividad extrema o peculiar. TODA INVERSIÓN IMPLICA RIESGO Y ESTÁ SUJETA AL RIESGO DE PERDER DINERO. No puede asegurarse que una inversión o que cualquier proyección o rentabilidad real mostrada se conviertan con certeza en rentabilidades reales o predecibles. No se puede asumir que los inversores vayan a experimentar retornos en el futuro tales como los expresados. Las rentabilidades que se muestran aquí son las rentabilidades de nuestras carteras modelo inbestMe Strategic, después de descontar los costes implícitos de los ETFs (0.22% de media) y los gastos de gestión de inbestMe Strategic realmente soportados del 0.41% anual en el primer año y del 0.55% en el resto. No contempla promociones especiales si estas se aplicaran las rentabilidades serían más altas.Las rentabilidades aquí expresadas corresponden a la de nuestras carteras modelo inbestMe Strategic en el periodo indicado, y por tanto no tienen porque coincidir con ninguna cartera real de nuestros clientes.