¿Por qué suben y bajan los mercados? ¿Los movimientos de precios están siempre justificados por cambios en el valor de los activos financieros que componen el mercado?

La respuesta es no. Muchas veces, los mercados financieros están impulsados por decisiones emocionales de los inversores que tienen muy poco que ver con el valor fundamental de los activos que compran y venden. En este contexto, el análisis del sentimiento de los inversores a menudo ayuda a explicar los movimientos del mercado.

El sentimiento describe cómo se sienten los inversores sobre los mercados financieros, cuál es su estado de ánimo, si son pesimistas u optimistas sobre el futuro.

Las teorías financieras tradicionales suponen que los inversores siempre toman decisiones perfectamente racionales. Pero las personas no son máquinas y sus decisiones son muchas veces impulsadas por las emociones en lugar de la racionalidad.

La historia del mercado financiero ofrece un montón de ejemplos de inversores que entran en pánico y venden a precios muy bajos o compran en la cima pensando que el mercado subiría para siempre. Durante estos extremos de pesimismo u optimismo, la percepción del valor real de una inversión se ve afectada por las emociones.

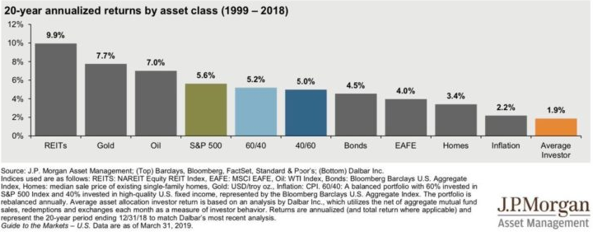

Las decisiones de inversión basadas en la emoción y el momento oportuno generalmente producen para el inversor un rendimiento más bajo que el rendimiento de los mercados en los que invierte. El gráfico a continuación compara el rendimiento promedio del inversor en con una de las clases de activos más comunes.

Dado que las decisiones impulsadas por las emociones a menudo son incorrectas, los buenos inversores utilizan los extremos contrarios. En la jerga financiera esto se llama un enfoque a contracorriente.

Warren Buffet, probablemente el mejor inversor vivo, solía decir: “Ten miedo cuando otros son avariciosos y avaricioso cuando otros tienen miedo”.

Pero, ¿cómo podemos medir el sentimiento del mercado? ¿Hay alguna manera de juzgar si los inversores están en pánico o están demasiado eufóricos?

Existen bastantes indicadores que los inversores utilizan para juzgar el estado de ánimo colectivo del mercado. Entre ellos podemos mencionar volatilidad, encuestas de opinión, flujos, etc.

Veamos uno de ellos, solo para tener una idea de cómo las emociones dan forma a los movimientos del mercado.

Cada semana, la Asociación Americana de Inversores Individuales (AAII) hace a sus miembros esta simple pregunta: «¿Sientes que la dirección del mercado de valores en los próximos 6 años será positiva, negativa o sin cambios»? Las respuestas a esta pregunta se definen respectivamente como alcistas (arriba), bajistas (abajo) o neutrales. Todas las semanas, puede ver esta encuesta aquí mismo.

El porcentaje promedio histórico de inversores que son optimistas sobre el futuro es del 38%, el promedio de los inversores neutrales es del 31.5%, el promedio de los inversores pesimistas es del 30.5%. Por lo tanto, en promedio, los inversores alcistas son el 8% más que los inversores bajistas.

Sin embargo, a veces, el estado de ánimo del mercado cambia considerablemente y la diferencia entre los inversores alcistas y bajistas oscila de un lado a otro.

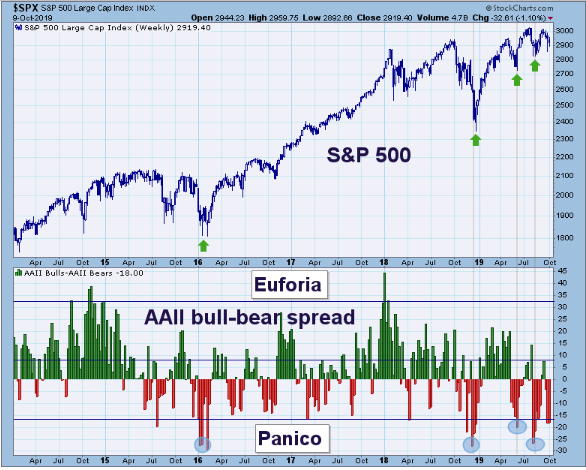

Es interesante notar que los períodos de pánico, cuando la gran mayoría de los inversores son negativas, tienden a coincidir con las caídas del mercado. Por el contrario, cuando los inversores están demasiado eufóricos, eso podría anticipar una caída del mercado.

En el gráfico a continuación, hemos representado el índice S&P 500 y, en el panel a continuación, la diferencia entre el porcentaje de inversores alcistas y bajistas (lo que se denomina spread Bull-bear).

Todo lo anterior muestra claramente la importancia de mantener el rumbo, apegándose a objetivos a largo plazo sin seguir a la multitud. En finanzas, los excesos emocionales por seguir la multitud son equívocos la mayor parte del tiempo.

Nuestras carteras están diseñadas y gestionadas para ayudar al inversor a superar el peligro de la toma de decisiones emocionales. Se construyen con objetivos a largo plazo en mente, y se hacen rebalanceos siguiendo reglas estrictas, establecidas de antemano. Tener un conjunto claro de reglas y una estrategia a largo plazo nos permite evitar decisiones irracionales y reequilibrar las carteras en beneficio del cliente en especial en momentos de stress máximo en los mercados.

Artículos relacionados:

5 razones para hacer crecer tu dinero al invertir en fondos indexados

5 razones para hacer crecer tu dinero al invertir en fondos indexados

Resultados de las carteras de planes de pensiones hasta Octubre de 2021: Excelentes resultados de inbestMe

Resultados de las carteras de planes de pensiones hasta Octubre de 2021: Excelentes resultados de inbestMe

Dejar de invertir en momentos de incertidumbre es un error

Dejar de invertir en momentos de incertidumbre es un error

¿Qué es un mercado alcista?

¿Qué es un mercado alcista?

¿Qué hacer frente a la volatilidad actual de los mercados?

¿Qué hacer frente a la volatilidad actual de los mercados?