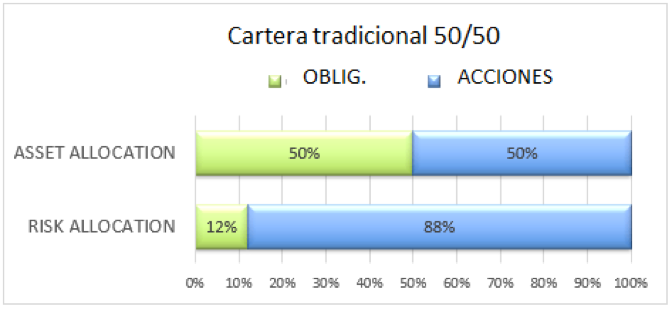

Una cartera compuesta por el 50% de las acciones y el 50% de los bonos, ¿está bien diversificada?

Ciertamente, desde el punto de vista de la asignación de capital, parece que sí, pero ¿también lo está en términos de asignación de riesgo? Si calculamos la contribución de riesgo de los activos individuales en una sencilla cartera 50/50, encontramos que aproximadamente el 88% del riesgo se debe al componente de renta variable y solo el 12% al componente de bonos (suponiendo que la volatilidad de las acciones es del 15%, el de las obligaciones del 5% y su correlación es igual a 0.1). Una cartera 50/50 tiene una correlación de alrededor de 0,85 con el rendimiento del componente de renta variable y, por lo tanto, está fuertemente influenciada por ella.

La contribución al riesgo en una cartera equilibrada tradicional se puede atribuir principalmente al activo más arriesgado. Si cambiamos el peso de las acciones y los bonos dentro de nuestra cartera para ver cómo varían las contribuciones al riesgo de acciones y bonos para diferentes posibles asignaciones de activos (consulte el apéndice para ver una ilustración del método de cálculo de la contribución al riesgo).

Como podemos ver, la parte del riesgo atribuible a las acciones se convierte inmediatamente en preponderante tan pronto como su peso comienza a crecer.

Índice de contenido

Toggle¿Qué es el Risk parity?

Por Risk Parity se entiende una familia de técnicas cuantitativas que hace de la contribución al riesgo el criterio fundamental en la construcción de la cartera.

El origen de este tipo de estrategias se remonta a la cartera All Weather de Bridgewater.

El concepto de contribución al riesgo (risk contribution) no es nuevo en el campo financiero. Lo que cambia en un contexto de paridad de riesgo (risk parity) es que a partir de un instrumento utilizado predominantemente ex post en términos de gestión de riesgos, la contribución al riesgo asume un papel central en la construcción de la cartera.

Para los defensores del risk parity, una cartera diversificada es una cartera en la que los activos contribuyen al riesgo por igual. Podríamos definirlo como una cartera igualmente ponderada en la que los pesos se refieren al riesgo en lugar del capital.

Se puede demostrar que la contribución porcentual al riesgo es cercana en relación a la contribución porcentual a la pérdida en el caso de los rendimientos negativos de la cartera (véase este paper). Esta es una de las motivaciones teóricas para respaldar un enfoque de tipo de riesgo cuantitativo. Cuando ocurre una pérdida en la cartera, esto se puede atribuir en gran medida al componente más arriesgado.

Las estrategias de paridad de riesgo permiten una mejor diversificación con respecto al riesgo que genera mayores retornos ajustados al riesgo.

Entre las ventajas del enfoque risk parity está el hecho de que no se requiere una estimación de los rendimientos futuros y no se utiliza un procedimiento de optimización. Comparado con un enfoque tradicional, esto implica una reducción en la sensibilidad con respecto a la definición de los input del modelo.

El cálculo de los pesos en la metodología Risk Parity

Existen principalmente dos criterios para calcular los pesos de los activos en una estrategia de risk parity:

– El primero en el que se asigna la misma volatilidad a cada activo. El peso del activo es simplemente inversamente proporcional a su varianza. En este caso, las correlaciones no se tienen en cuenta.

– El segundo en que se iguala la contribución al riesgo de la cartera. En este caso, también deben considerarse las correlaciones entre los diferentes activos.

En la vasta familia de estrategias cuantitativas que comúnmente se conocen como risk parity, existe confusión entre estos dos enfoques también porque coinciden en el caso de una cartera de dos activos (ver este post para un análisis más detallado).

De una manera muy intuitiva, podemos decir que, desde el punto de vista de la paridad de riesgo, cuanto mayor es la volatilidad de un activo más pequeño el peso, mayor es la correlación, menor es el peso.

Diferencias entre una cartera tradicional y una cartera risk parity

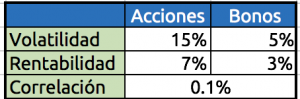

Volvamos al caso anterior de una cartera que consta de solo dos activos con las siguientes características en términos de riesgo y rentabilidad:

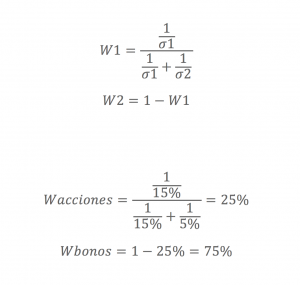

Para construir una cartera risk parity, asignamos la misma volatilidad a los dos activos dentro de la cartera (como ya se mencionó, en el caso de dos activos, esto también corresponde a la misma contribución al riesgo).

Para obtener los pesos de los dos activos usamos la fórmula:

Como se puede ver, al activo más arriesgado, las acciones, se le asigna un peso menor en la cartera de paridad de riesgo en comparación con la cartera 50/50.

Por lo general, las carteras de paridad de riesgo tienen una asignación de renta variable mucho menor que las carteras tradicionales.

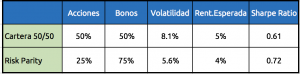

Veamos cuáles son las diferencias en términos de rentabilidad y volatilidad entre la cartera risk parity con las ponderaciones que acabamos de definir y una cartera tradicional de 50/50.

Como podemos ver, la cartera risk parity tiene una volatilidad más baja y una ratio de Sharpe más alta, pero con un rendimiento más bajo.

Por lo tanto, hemos creado una cartera más equilibrada, pero nos encontramos con un rendimiento nominal inferior.

Apalancamiento en una cartera risk parity

Es en este punto que las estrategias risk parity, visto que el rendimiento esperado de la cartera no es suficiente, recurren al apalancamiento para aumentar la rentabilidad.

En una cartera tradicional, para aumentar el rendimiento esperado hay que incrementar el peso de los componentes de riesgo. En un enfoque de risk parity, se prefiere mantener el equilibrio de la cartera en términos de riesgo y apalancarlo hasta que se logre la combinación de riesgo y rentabilidad deseados.

Entre los dos riesgos, la concentración y el apalancamiento, se prefiere el riesgo de apalancamiento. Se apalanca sobre la cartera mejor en lugar de centrarse en el activo de más riesgo.

El concepto de apalancamiento no es nuevo en la teoría financiera. Lo que ha estimulado el desarrollo de estas estrategias en los últimos años ha sido el desarrollo de mercados de futuros líquidos y la reducción de los costos de financiación.

Supongamos que aplicamos a la cartera risk parity un apalancamiento para conseguir la misma volatilidad que la cartera 50/50. Por lo tanto, aplicamos un apalancamiento de 1.46 (8.1% / 5.6%).

Como podemos ver, obtenemos una cartera con un rendimiento mayor que la cartera 50/50 pero con la misma volatilidad. El ratio de Sharpe es igual con respecto a la cartera risk parity no apalancada.

Aquí mencionamos solo el coste del préstamo. Un coste del 0.5% tendría el efecto de reducir el rendimiento esperado de la cartera apalancada al 5.6% y el ratio de Sharpe a 0.69.

Para concluir, resumimos los puntos centrales comunes en las estrategias risk parity:

– las estrategias risk parity apuntan a construir carteras equilibradas en términos de contribución al riesgo de los diversos activos

– se pretende lograr la diversificación en términos de riesgo y no solo de capital asignado a los diversos activos

– se asigna menos peso a los activos de más riesgo que en el enfoque tradicional

– Una vez que se ha construido una cartera de riesgos equilibrada, el apalancamiento se usa para lograr la combinación de riesgo y retorno deseada

¿Quieres saber más sobre el Risk Parity?

Para aquellos interesados en obtener más información, recomendamos estos documentos:

Understanding Risk Parity – AQR

Risk parity: why we lever – AQR

Risk parity and Diversification – Qian

Our thoughts about risk parity – Bridgewater

An introduction to risk parity – Kazemi

En inbestMe seguimos este tipo de estrategia, entre muchas otras ,para enriquecer nuestro arsenal de alternativas en nuestra gestión en inbestMe Dynamic.