De la inversión ética a la inversión socialmente responsable

¿Es posible invertir de manera ética y responsable y, al mismo tiempo, obtener buenos rendimientos? En inbestMe estamos firmemente convencidos de que la rentabilidad de la inversión socialmente responsable puede ser muy interesante. Es por eso que hemos sido el primer Robo Advisor en España en presentar carteras ISR (Inversión Socialmente Responsable).

Durante décadas, los inversores se han adherido a lo que se denomina teoría del valor de los accionistas según la cual la única responsabilidad de las empresas es maximizar el valor de los accionistas. De acuerdo con esta teoría, la búsqueda del beneficio de los accionistas es el único objetivo de la empresa.

Pero el objetivo de maximizar el rendimiento de los accionistas puede volverse peligroso si la compañía solo se enfoca en maximizar las ganancias a corto plazo e ignora los intereses de los empleados, clientes, proveedores, distribuidores, la sociedad, el medio ambiente.

La inversión socialmente responsable primero se desarrolló al excluir de los activos invertibles a aquellas compañías e industrias que no cumplían con determinados criterios. Por ejemplo, tiene mucho sentido que la mayoría de las personas excluyan de sus inversiones a los productores de armas, alcohol o tabaco, las empresas que violan los derechos humanos o que utilizan el trabajo infantil, que causan la contaminación ambiental, etc.

La inversión responsable ha evolucionado a lo largo de los años, pasando de una mera exclusión de empresas cuyos valores no estaban alineados con el del inversor a un enfoque en el que la selección sistemática de los criterios de ESG se convierte en parte integral del proceso de selección de inversiones, junto con criterios financieros tradicionales.

El acrónimo ESG significa Entorno, Social y (buen) gobierno. Los criterios ambientales son, entre otros, el impacto en el medio ambiente, las políticas de cambio climático, el control de las emisiones, el uso de energías renovables, y las tecnologías amigables con el medio ambiente. Los criterios sociales comprenden el trato de los empleados, la relación y la protección al cliente, el tratamiento de la diversidad, la inclusión, tener un elevado propósito social de empresa, etc.

Los criterios de buen gobierno comprenden la política de compensación, la gestión del riesgo corporativo, la estrategia fiscal, la independencia de los directivos, tener una contabilidad transparente, la forma de enfrentar el fraude y la corrupción, etc.

En un marco ESG, los factores ambientales, sociales y de gobernabilidad se analizan activamente al analizar las empresas. Esto se basa en el supuesto de que el cumplimiento de los criterios de ESG tendrá un impacto importante en el futuro comportamiento de riesgo / rendimiento de la inversión.

Por lo tanto, lo que comenzó como una especie de inversión ética resultó ser también una mejor inversión en términos de desempeño financiero a largo plazo. ¿Cómo es esto posible? En general, cuando una empresa deja de buscar beneficios a corto plazo y toma en consideración las necesidades de un grupo más amplio de todas las partes interesadas, puede construir una relación leal con los empleados, retener clientes satisfechos, gestionar mejor los riesgos, buscar innovaciones que tengan un impacto positivo en el mundo.

Entonces es cuando la ESG se convierte en una fuente de ventaja competitiva a largo plazo donde el valor se crea a través de una integración adecuada de los intereses de los empleados, los clientes, el medio ambiente y la sociedad. Esto no contradice con la creación de valor de los accionistas, sino solo con una visión miope de la misma que solo busca la maximización de las ganancias. Al establecer una cultura ESG dentro de la organización, la creación de valor de los accionistas se vuelve sostenible a lo largo de un horizonte de tiempo prolongado.

Existe una evidencia creciente de que las compañías con altos estándares ESG tienden a mostrar un mejor desempeño financiero que las compañías con bajos estándares ESG.

Las nuevas generaciones tienden a prestar especial atención a los valores de invertir de manera responsable y, en inbestMe, quisimos responder a estas instancias que compartimos.

Evolución de nuestras Carteras inbestMe ISR primer semestre del 2019

En octubre de 2018, pusimos a disposición un nuevo plan de carteras que se basa en la idea de invertir de manera responsable. La mayoría de los instrumentos financieros que utilizamos para construir estas carteras seleccionan solo a las compañías que son las mejores de su clase en términos de criterios ambientales, sociales y de gobierno.

¿Resultó en bajos resultados de inversión este enfoque en los criterios de ESG? ¿Tuvimos que sacrificar la rentabilidad para sentirnos bien con nosotros mismos y con el mundo en el que vivimos?

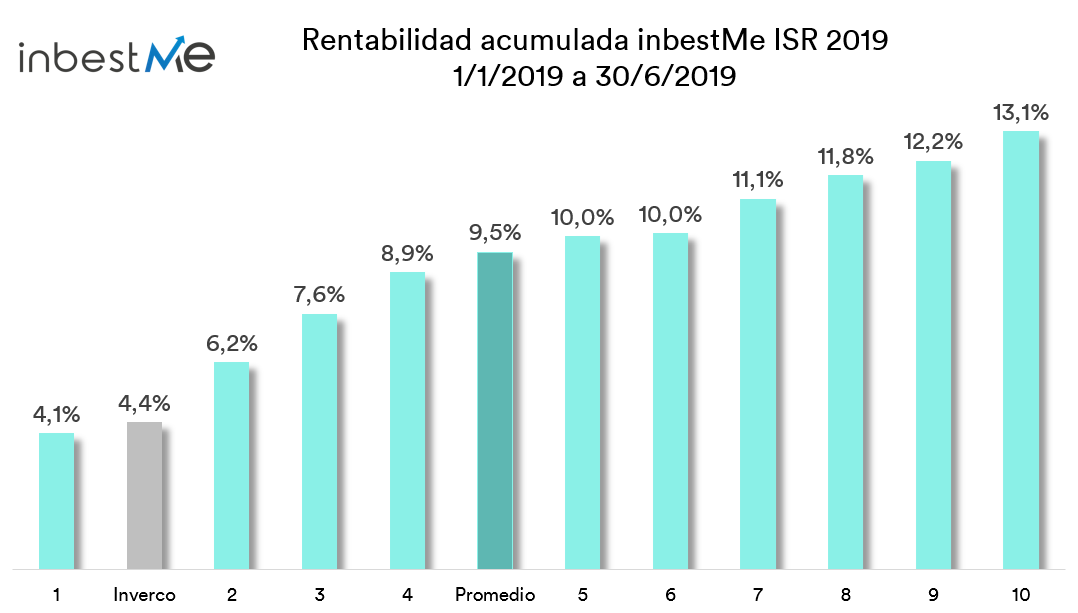

Bueno, no parece que sea así en absoluto. Estos son los resultados acumulados de nuestras carteras ISR para el primer semestre de 2019. La rentabilidad promedio de todos los perfiles es igual al 9,50%. Esto se compara bien con el rendimiento promedio que el inversor medio español ha obtenido al invertir en fondos de inversión que ha sido del 4,4%. ¡No está nada mal!

InbestMe es el único Robo Advisor en España y de los primeros en Europa en el que encontrarás carteras socialmente responsables totalmente gestionadas y con muy bajos costes. Abre tu cuenta inbestMe ETFs ISR directamente desde aquí.