inbestMe fue pionera en España y en Europa en lanzar carteras indexadas ISR. En estos momentos tenemos centenares de clientes que invierten en este tipo de carteras y el volumen gestionado en ellas representa cerca del 40% del total.

En línea con nuestra preocupación por ofrecer el mejor servicio en esta temática hemos hecho recientemente una encuesta entre los clientes con ISR para tener su opinión en determinados aspectos y que nos parece interesante compartir, ya que es probable que existan pocas encuestas al respecto en España.

Aunque nuestros clientes sostenibles han apostado por la indexación muchas de las conclusiones nos parecen generalizables para entender mejor lo que busca un inversor socialmente responsable y su grado de conocimiento de los diferentes aspectos de la sostenibilidad.

Índice de contenido

ToggleLa exclusión es imprescindible

Una de las conclusiones más esperadas y nada sorprendente es que todos los encuestados conocen bien lo que es la exclusión de las industrias controvertidas (armas, alcohol, pornografía, etc.). No solo eso, sino que casi el 100% de los encuestados confirma que es un factor indispensable (81%) o interesante (17%) en una cartera sostenible.

Nuestra conclusión en este aspecto es que una cartera sostenible debe asegurarse que no integra ninguna industria controvertida en su composición tal como hacemos en inbestMe.

Recordemos que ya nos hemos referido a esto en otros posts y lo identificamos con una «X» en el fondo o ETF y en la cartera indicando esa exclusión.

El filtrado ESG es también muy importante

El conocimiento de las siglas ESG es más limitado. Un 55% dice conocer el significado de las siglas y más de un 40% dice no conocer su significado. Hemos tratado en detalle en otros posts el significado de las siglas ESG. Recordemos brevemente aquí que las siglas se refieren a:

- E: es el entorno y es el filtrado de las mejores empresas que tienen más en cuenta aspectos relacionados con el entorno o medio ambiente.

- S: es la sociedad y es el filtrado de las empresas que tienen más en cuenta aspectos relacionados con temas sociales.

- G: es la gobernanza corporativa y es el filtrado de las mejores empresas que tienen más en cuenta aspectos relacionados con la buena gobernanza en la empresa y de las relaciones con sus stakeholders.

Eso sí una vez definimos el significado de las siglas casi el 100% de los encuestados valoraron como indispensable (74%) o interesante (25%) la inclusión de las mejores empresas en puntuación ESG en una cartera sostenible.

Otra conclusión pues es que una cartera sostenible debe escoger las mejores empresas en puntuación ESG. inbestMe escoge en sus carteras los fondos o ETFs con la más alta selección ESG disponible.

La inversión de impacto, es también indispensable

La inversión de impacto es aquella que busca tener un impacto positivo y medible en alguno o varios de los objetivos de desarrollo sostenible (ODS) definido por las naciones unidas.

El conocimiento del concepto es también más limitado: un 56% dicen conocerlo y un 40% lo desconocen.

De nuevo, una vez le recordamos el concepto al encuestado, el 100% valoraron el concepto como indispensable (67%) o como interesante (33%).

Otra conclusión pues es que, aunque es el concepto menos valorado, una cartera sostenible debe integrar también elementos de inversión de impacto, ya que un 67% lo consideran indispensable.

Nuestra intuición nos dice que probablemente a medida que el conocimiento de este concepto aumente este será cada vez más indispensable en una cartera que se quiera considerar sostenible.

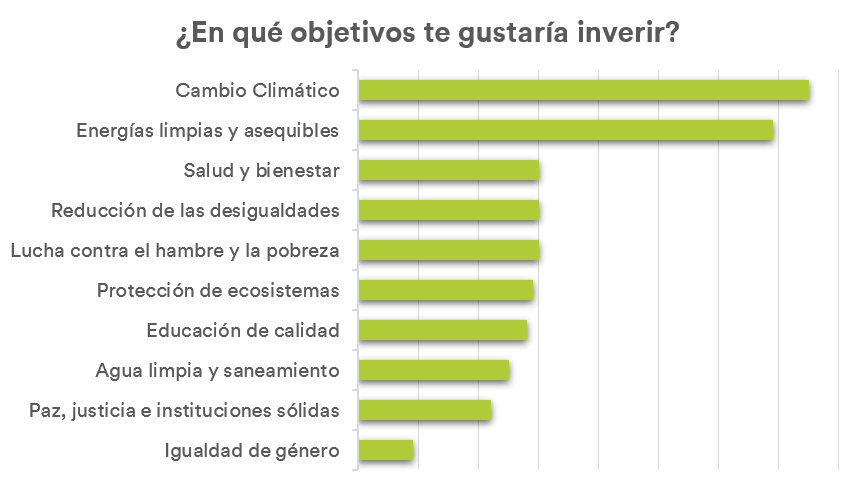

¿Qué temas son los que más preocupan?

Una vez recordados todos los conceptos anteriores, preguntamos cuáles son los temas que más preocupan para el inversor. De todos ellos, podemos destacar dos como los más populares:

- El cambio climático.

- Energías limpias y asequibles.

Aunque hay otros aspectos que preocupan, como son:

- Salud y bienestar.

- Reducción de las desigualdades.

En menor grado también se nombran:

- Paz justicia e instituciones sólidas.

- Igualdad de género.

En cierta medida creemos que nos anticipamos bastante bien a estas preocupaciones. En las carteras de inbestMe hemos ido incluyendo inversión de impacto vía bonos verdes, y con fondos y ETFs sobre el cambio climático.

En las carteras de ETFs, además tenemos uno de impacto global y hemos incorporado recientemente un fondo (activo) también de impacto global en las carteras de fondos indexados. En las carteras de ETFs también incorporamos un ETF de bonos para proyectos en países subdesarrollados.

De la encuesta desprendemos que el movimiento que hemos ido haciendo hacia carteras más sostenibles ha sido el correcto y que deberemos seguir observando oportunidades de más incorporaciones en inversión de impacto.

La sostenibilidad es más importante que el coste

Una de las preguntas que nos interesaba más conocer es la sensibilidad del inversor sostenible frente al dilema sostenibilidad y coste.

El 69% de los encuestados antepone el grado de sostenibilidad al coste.

Por lo tanto, el inversor sostenible es más sensible al grado de sostenibilidad que al coste de la inversión.

En las carteras indexadas de inbestMe el coste es un aspecto relevante, y es uno de los motivos de apostar por la indexación. Aun así cuando diseñamos las carteras ISR tuvimos claro que debíamos anteponer en el proceso de selección de los fondos y ETFs a escoger el grado de sostenibilidad antes que el coste.

¿Por qué se invierte en un plan de inversión socialmente responsable?

Esta es obviamente la pregunta más abierta de todas y las respuestas son muy variadas. Aun así nos parece que un buen resumen sería que el inversor responsable es consciente de las limitaciones que tiene su inversión en cambiar el mundo, pero aun así muestra su compromiso y la importancia en aportar su granito de arena en el proceso de hacer una sociedad mejor y proteger el planeta.

Una parte importante incluso expresa que prefiere anteponer esos ideales antes que la rentabilidad de sus inversiones. Hecho que no es necesario, ya que la inversión ISR también es rentable como hemos visto en otros post comparando los índices ISR vs no ISR.

Rentabilidad vs. sostenibilidad

En estos últimos años no ha sido necesario prescindir de rentabilidad para seguir unos ideales de sostenibilidad. En otras ocasiones ya hemos comentado que en los últimos años un inversor responsable no ha tenido por qué renunciar a rentabilidad y que:

- Los índices de renta variable ISR se han comportado mejor que sus índices de referencia.

- Y que esto se ha trasladado en general a nuestras carteras ISR siendo de las más eficientes de nuestras carteras, en varios periodos.

Pero esto puede cambiar en el futuro y es importante que un inversor sostenible lo sepa. Esto parece que no es un problema para los encuestados, ya que una parte importante expresa que prefiere anteponer esos ideales de sostenibilidad a la rentabilidad de sus inversiones.

En todo caso, inbestMe seguirá apoyando la inversión sostenible indexada por varios motivos. Primero porque forma parte de nuestra misión, segundo porque creemos que es una “megatendencia” que puede durar décadas y tercero porque creemos que la inversión será sostenible o no será.

Esta encuesta nos ha servido para elaborar una radiografía del inversor socialmente responsable, confirmar algunas de nuestras suposiciones y nos sirve para tener un camino más claro de futuro.

Artículos relacionados:

¿Qué es el rating de sostenibilidad?

¿Qué es el rating de sostenibilidad?

Carteras inbestMe Fondos Indexados ISR ahora aún más sostenibles

Carteras inbestMe Fondos Indexados ISR ahora aún más sostenibles

Características de los ETFs ISR: Maximiza tu inversión

Características de los ETFs ISR: Maximiza tu inversión

ETFs Value de inbestMe: ¿A qué perfil de inversor va dirigido?

ETFs Value de inbestMe: ¿A qué perfil de inversor va dirigido?

Grado de sostenibilidad e impacto incrementado en las carteras de Fondos Indexados ISR

Grado de sostenibilidad e impacto incrementado en las carteras de Fondos Indexados ISR