Índice de contenido

ToggleUn fondo de inversión tiene costes para el inversor

Esta afirmación parece gratuita pero no lo es. Muchos inversores o ahorradores desconocen el coste que soportan sus inversiones. Los costes en nuestras inversiones pueden tener un impacto negativo definitivo.

En otras ocasiones ya hemos hecho referencia a cuáles son los costes implícitos y explícitos de una cartera de inversión: el coste de los activos que la componen es parte de ellos, por ejemplo los fondos de inversión.

Son diversos los costes relacionados con la inversión y aún hay muchos ahorradores que son desconocedores de que un fondo de inversión tiene unos costes implícitos (que no son visibles): técnicamente se les denomina costes implícitos porque están (en cierta manera escondidos) descontados del valor liquidativo del fondo. Es decir, el coste está descontado diariamente del precio al cual se valora nuestra posición.

Si vamos más al detalle podemos establecer esta ecuación para que se entienda mejor:

Valor liquidativo bruto – comisiones o gastos = valor liquidativo neto de comisiones o gastos = valor de nuestra posición en el fondo de inversión.

(Nota: el valor liquidativo es el precio por acción del fondo)

Aquí vamos a tratar en detalle cómo saber lo que te cuesta realmente un fondo de inversión, o sea, siguiendo la nomenclatura de más arriba, la diferencia entre el valor liquidativo bruto (antes de comisiones y gastos y que no se publica) y el valor liquidativo neto (el que se publica y por el cual se multiplica nuestra posición en el fondo).

Para ilustrar esto usaremos un fondo como ejemplo:

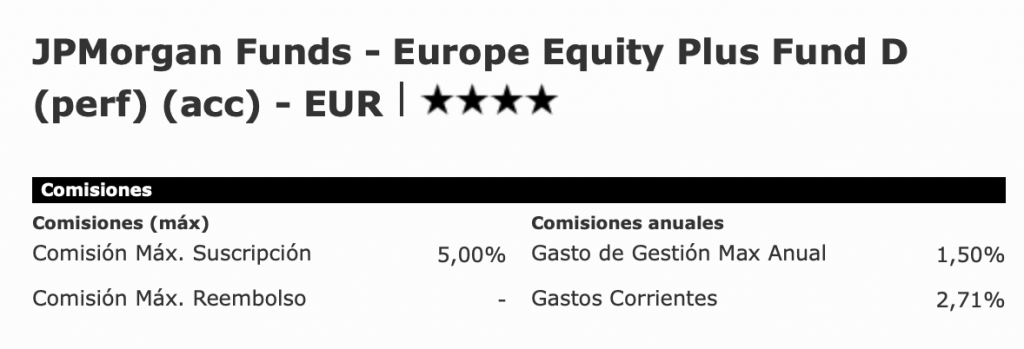

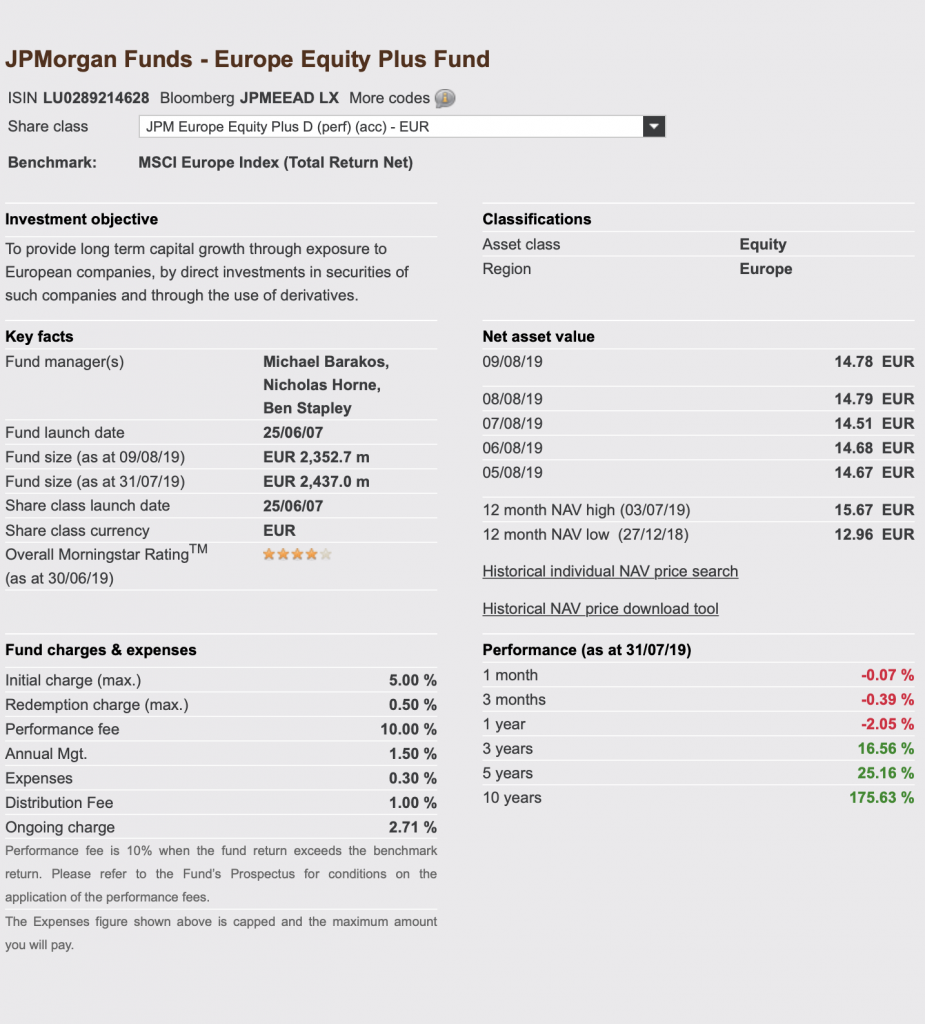

JPMorgan Funds – Europe Equity Plus Fund D:LU0289214628 (1)

(1) Hemos escogido este fondo por: 1- Tener un volumen razonablemente alto (2.350 millones de Euros). 2- Obviar la renta variable americana donde los costes de los fondos indexados o ETFs están cercanos a 0. 3- Excluir fondos de autor que pueden haber tenido años malos. 4- Un fondo con una mejor rentabilidad que su índice (aunque este no es un tema generalizado en los fondos de inversión tal como hemos visto en otras ocasiones). Ver al final del artículo.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: la comisión de gestión?

Una vez descubrimos que nuestro banco y la gestora están compartiendo una comisión se trata de saber a cuánto asciende tal gasto.

Uno de los gastos más evidentes es la comisión de gestión o siguiendo la nomenclatura que vemos más arriba en Morningstar “gasto de gestión Max Anual” y que en este caso es del 1,5%.

Esta es la comisión que cobra la gestora en este caso “JPMorgan Funds”.

Es la comisión que cobra la gestora y que en parte va destinado a los gestores del fondo y otra parte va a la gestora para cubrir sus gastos (comerciales, legales, administrativos, etc.).

En realidad es bastante común que esta comisión se reparta a partes iguales, entre el banco o el servicio financiero que lo comercializa y la gestora.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: gastos corrientes?

Descubrir la comisión que pagamos a nuestro gestor de fondos es el primer paso. Si vamos más allá descubriremos que además de la comisión de gestión pueden haber otros gastos que son los que realmente soportaremos como inversores.

En este caso vemos que los “Gastos corrientes” son del 2,71%. Este es el coste total que está soportando realmente nuestra inversión.

A menudo en vez de ver el dato como gastos corrientes, se usan las siglas TER o “Total Expense Ratio” lo que traducido es el porcentaje total de gastos.

El dato de gastos corrientes o TER es el dato más significativo y lo que nos sirve para saber lo que te cuesta realmente un fondo de inversión y por tanto es el dato que más nos interesa conocer.

Los gastos corrientes incluyen no solo la comisión de gestión, sino también todos los costes que soporta el fondo para su gestión. Es decir, la comisión de gestión, más los costes de administración, auditoría, costes de transacción y cualquier otro coste adicional que se repercuta en el fondo y que irá en detrimento del valor liquidativo neto y por tanto de nuestra rentabilidad.

En este caso vemos como además de la comisión de gestión del 1,5% hay un 1,21% de otros gastos lo que sumados hace el 2,71% total.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: custodia, gastos de suscripción?

Además de los gastos corrientes un fondo de inversión puede tener:

- Costes de custodia (no incluidos en los gastos corrientes). En el ejemplo no constan y dependería de la entidad custodia, por lo tanto los excluimos del análisis para simplificar.

- Costes de suscripción: en este caso consta un 5%. Es decir, cuando suscribimos el intermediario (nuestro banco o servicio financiero) puede cargar opcionalmente este coste.

- Costes de reembolso: es más frecuente el que exista un coste de reembolso, parece que no es así en este caso, (esto se hace para desincentivar la salida del fondo).

¿Cómo saber lo que te cuesta realmente un fondo de inversión: gastos de reembolso, éxito?

Cuanta más información contrastemos de un fondo de inversión mejor. A veces nos podemos encontrar con sorpresas:

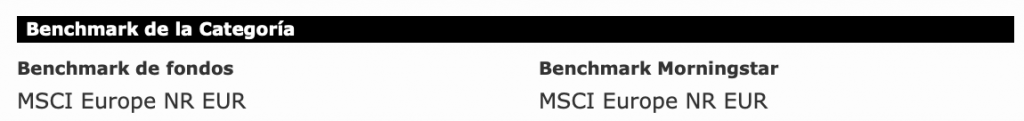

Vemos que el “expense ratio” según Bloomberg es muy similar al que nos da Morningstar : 2,8% vs 2,71%.

El “front load fee” o comisión de suscripción coincide en el 5%.

Pero nos aparece un “back load” o comisión de reembolso del 0,5%.

También nos aparece una “performance fee” del 10%. Esta se aplica de la siguiente manera: 10,00% anual sobre la rentabilidad cuando el fondo obtenga una rentabilidad por encima del índice de referencia (MSCI Europe Index Total Return Net).

En todo caso vemos que para saber exactamente los costes conviene contrastar todas las fuentes.

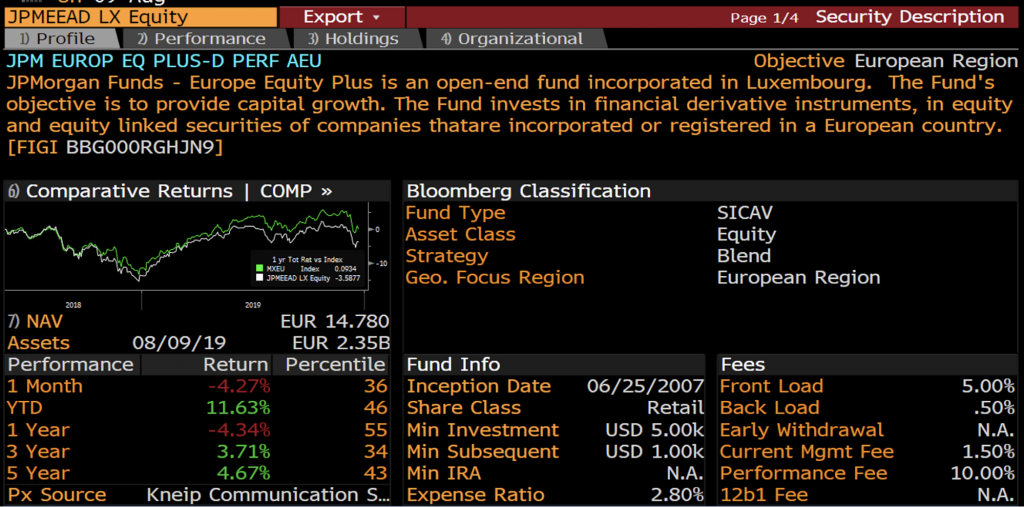

Para aclarar estas divergencias nos vamos a la gestora para contrastar de nuevo las cifras y estar seguros de que no nos olvidamos de ningún componente:

Vemos que además de lo anterior aparece una “Distribution fee” o comisión de distribución.

Para el resto de cálculos asumiremos que la comisión de distribución no se aplica

La razón por la que Bloomberg informa unos gastos corrientes del 2,80% puede ser porque se trata del máximo que puede repercutir la gestora. El 2,71% es el último dato disponible de gastos corrientes. Como la diferencia es mínima tomaremos el 2,71% como válido.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: coste total?

Si hacemos el cálculo del coste total (simplificado) con los datos de la gestora que hubiera soportado un inversor en este fondo digamos en cinco años, teniendo en cuenta el coste de suscripción y reembolso sería (omitiendo la comisión de distribución):

2,71%+(5%/5 años+0,5%/5)= 2,71%+1,1%=3,81%

Como vemos no es 0% como algunos ahorradores se pueden pensar, ni tan siquiera el 1,5% sino más del doble, un 3,81% si nos hubieran aplicado un coste de suscripción al inicio y lo reembolsamos en 5 años.

Pero es que además le tendríamos que sumar un 10% de éxito en caso de que este supere al índice, como veremos más abajo.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: coste de oportunidad de no utilizar un fondo indexado o ETF?

En economía hay el concepto de “coste de oportunidad” que una vez se entiende es muy útil y que sirve para comparar rentabilidades o costes entre diferentes opciones (en el caso que nos aplica activos).

Por ejemplo el coste de oportunidad de dejar nuestro dinero en una cuenta corriente al 0% o invertirlo digamos al 4% sería del 4%.

Es decir:

4% que obtengo por invertir – 0% por dejarlo en un depósito = es mi coste de oportunidad por no decidir/poder invertir.

Otra forma de entender este concepto aplicado a este caso sería: dejando el dinero en un depósito me cuesta un 4% respecto a invertirlo. Es decir el coste de oportunidad sería en este caso lo que dejaríamos de ganar por no invertirlo.

Pues bien, siguiendo con este concepto podemos analizar cuál sería el coste de oportunidad de utilizar este fondo de inversión en vez de otro instrumento.

Hay múltiples ETFs y algún fondo de inversión indexado que siguen el MSCI Europe NR EUR.

El coste de los ETFs que siguen este índice europeo están en torno al 0,10% con lo cual el coste de oportunidad estaría en:

3,81%%-0,10%= 3,71% (excluyendo el 10% de éxito)

El coste de un fondo indexado está en torno al 0,20%, el coste de oportunidad sería en este caso del 3,61%.

Es decir por el uso de este fondo de inversión podemos dejar de ganar algo más del 3,5% salvo que este fondo lo haga mucho mejor que el índice, cuestión bastante improbable según las estadísticas.

Pero analicemos si esto es así para este fondo de inversión.

¿Cómo saber lo que te cuesta realmente un fondo de inversión: coste de oportunidad medida por la rentabilidad?

Otra forma de medir el coste de oportunidad es tener en cuenta la rentabilidad (neta) obtenida por el fondo de inversión respecto a su índice.

Tal como decíamos en el proceso de selección hemos escogido un fondo de inversión activo con buena rentabilidad respecto a su índice de forma predeterminada.

Este fondo de inversión ha obtenido desde su origen una rentabilidad anualizada equivalente del 3,29% mientras que el índice correspondiente un 2,88%. Es decir, a pesar de sus altos costes habría superado el índice en un 0,41%. Esto es bastante inusual, ya que en general el 70% o el 80% de los fondos de inversión gestionados no baten a su índice. Spiva reporta estos datos de forma consistente.

De hecho, podemos ver en el gráfico cómo desde el 2007 al 2012 el fondo no batió a su índice y es solamente a partir del 2012 donde este consigue batir al índice. Es probable que haya otras ocasiones que el fondo se quede por debajo de su índice: con un alto coste fijo esto es muy probable.

Pero además, el cálculo de rentabilidad no tiene en cuenta el coste de suscripción y reembolso (que aplica el comercializador) y que hemos visto que para 5 años es del 1,1% lo que dejaría esta diferencia positiva en nada o negativa en el caso que nos aplicaran estos costes.

Si además tenemos en cuenta que la comisión de suscripción tal como se indica en inglés es anticipada (“front load”) el efecto compuesto en nuestro ejemplo de 5 años sería claramente aún más negativo.

Por lo tanto el coste de oportunidad por rentabilidad en caso que nos carguen comisiones de suscripción y reembolso sería cercano a 0 o algo negativo teniendo en cuenta el coste de oportunidad medido por el diferencial de comisiones.

Las comparaciones anteriores en realidad deberían hacerse entre el fondo y un ETF (o fondo indexado) que replique el índice (ya que un índice no es invertible).

En el gráfico superior vemos como al hacer esto nos aparece una foto diferente. Tanto el índice como el ETF (+5,51% anualizado) han superado al fondo (3,54%). Esto es debido a que el ETF tiene una historia más restringida (2016) y en ese periodo en concreto, tal como avanzábamos, la situación puede cambiar.

¿Cómo saber lo que te cuesta un fondo de inversión indexado o un ETF?

En general los costes de los fondos indexados o los ETFs (fondos de inversión indexados cotizados) son muy simples y consisten en el TER que oscila normalmente entre un 0,05% y un 0,25%. Normalmente no aplican, costes de suscripción, reembolso, comisión de éxito, por lo cual son fáciles de entender.

Solo se debería tener en cuenta (y esto vale para todo tipo de instrumento) añadir los costes de entrada y salida y los costes de custodia.

Los costes de custodia los hemos obviado explícitamente.

En cuanto a los costes de entrada y salida sí que pueden aplicar más a los ETFs que a los fondos indexados, mientras que normalmente los ETFs tienen un TER inferior a los fondos indexados.

Esperamos que este post sirva para entender mejor los costes de los fondos de inversión y ver cuáles son los costes totales, sobre todo el coste de oportunidad de utilizar fondos de inversión con altos costos explícitos y/o implícitos.