Te recordamos los cambios fiscales en planes de pensiones de 2021:

El Gobierno introdujo para el 2021 una disminución de los límites máximos de reducciones fiscales a Planes de Pensiones individuales (PPI) y a Planes de Previsión Asegurados (PPA). Esto ha generado cambios fiscales en Planes de Pensiones.

La Ley de Presupuestos Generales del Estado-PGE para 2021, que entró en vigor el 1 de enero de 2021, incluyó estos cambios que afectan a todos los partícipes de Planes de Pensiones.

Índice de contenido

ToggleLos principales cambios fiscales en los Planes de Pensiones en 2021

Se redujo a un máximo de 2.000 euros anuales el límite conjunto de reducciones por un mismo contribuyente (en territorio común) por todas las aportaciones a los sistemas de previsión social: Planes de Pensiones individuales, PPAs, Planes de Pensiones de empleo, planes de previsión social empresarial y mutualidades de previsión social.

Recordemos que hasta el 31/12/20 este límite era la cifra menor entre 8.000 euros anuales o el 30% de los rendimientos netos de trabajo y de actividades económicas.

Por otro lado, el límite en 2021 de reducción de 2.000 euros puede incrementarse hasta 8.000 euros adicionales (hasta 10.000 euros) por contribuciones del empleador a favor del empleado. Todo ello a través de instrumentos de previsión social empresarial (Planes de Pensiones de empleo, planes de previsión social empresarial y mutualidades de previsión social).

En este caso, también tendría que cumplir que como máximo sea el 30% de los rendimientos netos del trabajo. Así pues, sumando estos 8.000 euros adicionales, el límite máximo podrá alcanzar los 10.000 euros.

En el caso de aportaciones a planes de pensiones en los que el titular sea el cónyuge (si este no obtiene rendimientos netos del trabajo ni de actividades económicas o los obtenga en cuantía inferior a 8.000 euros anuales), el límite máximo de aportación también se redujo en 2021, pasando de 2.500 a 1.000 euros anuales.

Previsión de cambios fiscales en Planes de Pensiones para el 2022

La previsión de cambios fiscales empieza para el IRPF.

En primer lugar, los presupuestos contemplan la minoración del límite general. Reducción aplicable a la base imponible por aportaciones y contribuciones a Planes de Pensiones desde los 2.000 a los 1.500 euros.

En segundo lugar, recogen el incremento del límite de reducción por aportaciones a planes de pensiones de empleo desde los 8.000 a los 8.500 euros, no solo mediante la realización de contribuciones empresariales, como ya sucede, sino también con aportaciones del trabajador al mismo instrumento de previsión social, siempre que estas aportaciones sean de igual o inferior importe a la respectiva aportación del empresario.

Con dos objetivos: la mejora de la progresividad del impuesto, promover el esfuerzo compartido entre trabajadores y empresas y el impulso de los Planes de Pensiones de empleo.

El “segundo pilar” del modelo de pensiones según acuerdo del Pacto de Toledo:

Los Presupuestos Generales del Estado del 2022 incluyen una nueva rebaja de la limitación hasta los 1.500 euros desde los 2.000 euros actuales. Por lo tanto, probablemente el año que viene volverá a traer novedades fiscales para los inversores y ahorradores de cara la jubilación.

¿Conviene invertir en un plan de pensiones?

Una vez detallados los cambios fiscales en planes de pensiones, conviene seguir ahorrando para complementar nuestra jubilación futura. Otra cosa es el vehículo escogido que puede ser más o menos interesante para cada inversor. Recordemos que los planes de pensiones tienen ventajas casi imbatibles desde el punto de vista fiscal por las deducciones que obtenemos.

Pero es cierto que implican inmovilizar una parte de nuestro patrimonio en un vehículo más ilíquido que otras alternativas, como las carteras de fondos de inversión. Mientras este porcentaje no sea excesivo, por ejemplo entre un 10%-15% parece razonable aprovechar dichas ventajas.

Los cambios en el máximo de la deducción en realidad no afectan a estos componentes y si acaso incentivan a aprovechar lo más posible de acuerdo a nuestras circunstancias los 2.000 € del 2021, ya que en 2022 estos pueden limitarse a 1.500 €.

Adicionalmente, conviene más que nunca analizar si ya tenemos otros planes de pensiones para comprobar su eficiencia y, si no lo son, traspasarlos a una opción más eficiente.

Recordemos que los Planes de Pensiones son traspasables sin coste y sin perder las ventajas fiscales.

En este sentido nuestras carteras de Planes de Pensiones estándar o con Inversión socialmente responsable son una excelente opción. Esto es gracias a distintos factores:

- Sus bajos costes.

- Buena rentabilidad.

- Su capacidad de adaptarse a cualquier circunstancia personal y a la cercanía de nuestra jubilación adaptando el perfil de inversión.

- La composición de la cartera.

- Riesgo adaptado al perfil inversor.

Alternativas a los Planes de Pensiones

Ante la nueva situación de las deducciones conviene revisar qué opciones nos pueden servir para compensar nuestra jubilación además de los PPIs.

Los Planes de Previsión Asegurados (PPAs)

La alternativa natural a los planes de pensiones son los Planes de Previsión Asegurados. Recordemos primero que los PPA están sometidos a los mismos límites, por lo tanto, no nos permiten incrementar la deducción.

¿Cuáles son las diferencias?

Pues que los planes de previsión asegurados se integran en una póliza de seguros. Mientras que los Planes de Pensiones están instrumentalizados en un fondo de pensiones.

Los planes de previsión asegurados tienen que tener una rentabilidad garantizada mediante técnicas actuariales. Es otra diferencia con los planes de pensiones tradicionales, los cuales pueden tenerla (caso de los planes garantizados) o pueden no tenerla.

Una forma de verlo es que en cierto modo un PPA se podría asimilar el plan de previsión asegurado con un plan de pensiones garantizado.

Esto último que se puede percibir como una ventaja nos parece más bien una desventaja. Tiene poco sentido tener un PPA para una inversión finalista, es decir, que tiene un horizonte en general largo.

La garantía del capital se traduce en que obtendremos una muy baja rentabilidad, por debajo de la inflación. Por tanto, limitará la capacidad de generar realmente una pensión complementaria.

Hay quien defiende los PPA para cuando estamos cerca de la jubilación o jubilados para asegurar el capital.

Pero incluso para estas situaciones nos parece más útil tener la flexibilidad que nos da tener una cartera de Planes de Pensiones. Puedes ajustar el perfil según tus circunstancias específicas y tu capacidad de asumir o no riesgos.

Conviene bien evaluar este punto y, una vez comprendido, ver si tiene sentido traspasar nuestro PPA a un modelo más eficiente. Recordemos que un PPA también se puede traspasar a un plan de pensiones. Si tienes dudas en como hacerlo no dudes en contactar a nuestro Servicio de Atención al Cliente.

Las Carteras de fondos de inversión indexadas

Una cartera de fondos de inversión indexados puede ser una alternativa a los planes de pensiones, tanto para el exceso de ahorro que podamos dedicar a nuestra jubilación o como sustitutivo si no queremos la iliquidez del PPI.

Es cierto que no tendremos la deducción anual, pero sí mantenemos la ventaja del diferimiento fiscal y el traspaso (mientras que los fondos escogidos tengan más de 500 partícipes).

En este sentido nuestras carteras de fondos indexados son una gran alternativa con 11 perfiles de riesgo para adaptarse a cualquier circunstancia personal. La combinación de nuestros bajos costes y la eficiencia de la indexación permite obtener una muy buena relación entre riesgo/rentabilidad.

Por un lado, no optamos a la deducción fiscal, pero por otro no perdemos liquidez, ya que las carteras no tienen ningún tipo de permanencia.

Los Planes Individuales de Ahorro Sistemáticos (PIAS)

Un producto algo más desconocido es el PIAS. Si estamos interesados en maximizar las ventajas fiscales puede ser un producto a considerar para los inversores más sofisticados.

Un PIAS es un seguro de vida de ahorro a largo plazo enfocado a complementar la pensión pública de jubilación mediante el cobro de una renta vitalicia a la jubilación y que en caso de fallecimiento garantiza un capital asegurado adicional al saldo acumulado a esa fecha.

Es decir, es un producto al que vas aportando un dinero, que se va invirtiendo y que al cabo de un tiempo se rescata con ventajas fiscales.

Es importante aclarar en primer lugar que a diferencia de los Planes de Pensiones las aportaciones realizadas a PIAS no reducen la base imponible del IRPF.

En cambio, cuando se percibe la prestación en forma de renta vitalicia no hay que tributar por los rendimientos generados.

Condiciones de los PIAS

Las condiciones de los PIAS son:

- El importe máximo a invertir es de 8.000 euros anuales, con un límite máximo total de 240.000 euros en toda la vida del contrato.

- No rescatar el saldo acumulado antes del quinto año desde su contratación.

- Percibir el ahorro acumulado en forma de renta vitalicia.

Los rendimientos obtenidos hasta la constitución de la renta vitalicia están exentos de tributación en el IRPF.

Además, una vez que se comienzan a cobrar las rentas, estas gozan de un tratamiento fiscal especialmente ventajoso. Sobre todo para los mayores de 65 y 70 años.

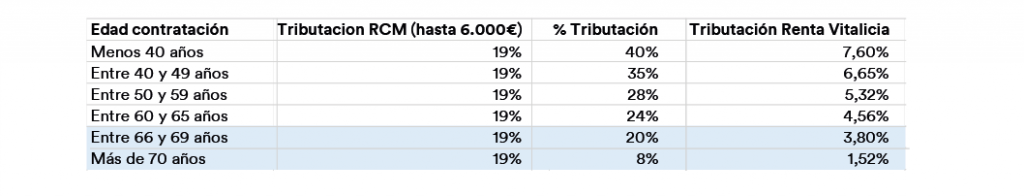

El cobro de una renta vitalicia disfruta de una reducción de la tributación en el IRPF que depende de la edad del asegurado en el momento del inicio del cobro de la renta, a mayor edad menos impuestos, de forma que es recomendable comenzar a cobrar la renta a partir de los 70 años donde el tipo fiscal efectivo es del 1,5%.

Ventajas de los PIAS

El PIAS es un producto poco conocido, pero que puede ser interesante para ese inversor que quiere maximizar las deducciones fiscales, en especial después de las reducciones recientes, ya que los 8.000 euros anuales son independientes de los 2.000 euros de deducción máxima de los PPI/PPA (o 1.500 euros para el 2022).

Es cierto que no reducen la base imponible del año fiscal en que hacemos la aportación (la ventaja más apreciada de los PPI). Sin embargo, tienen:

- Liquidez inmediata: quizás es la ventaja más relevante frente a los planes de pensiones, ya que se puede rescatar el ahorro en cualquier momento y de una sola vez.

Idealmente, no deberíamos recurrir a esta opción. Si optamos por esta otra opción de rescate habrá que tributar en el IRPF por los rendimientos de capital obtenidos.

- Flexibilidad en el cobro, para aprovechar la fiscalidad de la prestación en forma de renta solamente hay que esperar 5 años desde la fecha de la primera aportación al PIAS, ya que a diferencia de los planes de pensiones, la prestación no está ligada a la fecha de jubilación.

Artículos relacionados:

Resultados de las carteras de planes de pensiones hasta Octubre de 2021: Excelentes resultados de inbestMe

Resultados de las carteras de planes de pensiones hasta Octubre de 2021: Excelentes resultados de inbestMe

Entendiendo el sistema de pensiones en 3 minutos

Entendiendo el sistema de pensiones en 3 minutos

Reforma de las deducciones a los planes de pensiones

Reforma de las deducciones a los planes de pensiones

¿Cuáles son las ventajas fiscales de invertir en planes de pensiones?

¿Cuáles son las ventajas fiscales de invertir en planes de pensiones?

Las carteras de Planes de Pensiones: rentabilidad del primer semestre 2022

Las carteras de Planes de Pensiones: rentabilidad del primer semestre 2022