Índice de contenido

ToggleEn inbestMe ofrecemos 4 tipos de carteras

1. Strategic

Las carteras Strategic son carteras indexadas con una distribución pensada para que se comporten muy bien en el medio y largo plazo. La distribución de estas carteras aun así se revisan una vez al año. La última revisión se hizo a principios del año 2019. Durante el mes de enero del 2020 se procederá a su revisión y se procediera algún cambio, se ejecutarán en ese momento.

Disponemos de carteras Strategic en dos formatos, con ETFs (en €/$) y con Fondos Indexados (solo en €).

2. Temáticas

Las carteras temáticas están basadas estructuralmente (en su distribución) en las Strategic y se ofrecen solo en formato ETFs:

- Carteras ISR (inversión socialmente responsable)

- Carteras Value (inversión en valor)

3. Personalizadas

A partir de 100.000€ un cliente Plus puede pedir con base en cualquiera de nuestras carteras y de su perfil una personalización adicional.

4. Dynamic

Las carteras inbestMe Dynamic son carteras también basadas en las Strategic en ETFs y que están pensadas para adaptarse a la situación del mercado con el objetivo de reducir la exposición al riesgo cuando la tendencia del mercado se vuelve negativa mientras que cuando es positiva reforzar la exposición a los activos más fuertes.

En este sentido son carteras adaptativas o “semi gestionadas” en su distribución. Puedes ver más detalles en el post de Metodología inbestMe Dynamic y conocer con más profundidad este modelo de inversión.

Después de cinco años de histórico vamos a hacer un repaso del comportamiento de estas últimas (Dynamic) respecto a otros modelos similares en Europa ya que el modelo adaptativo es el que más se impone en Europa.

Nuestras carteras Dynamic las mejoras de Europa

En España no conocemos que ningún Robo Advisor ofrezca un modelo similar. Por lo tanto, tenemos que ir a buscar lo que hacen otros Robo Advisors Europeos

En Europa que conozcamos, todos los Robo Advisors basan precisamente sus modelos de carteras especialmente en modelos adaptativos (Nutmeg dispone también de una versión de nuestras carteras Strategic que denomina de distribución Fija).

Hemos ido a visitar a las webs de estos Robo Advisors y hemos extraído las rentabilidades de sus carteras para hacer un balance.

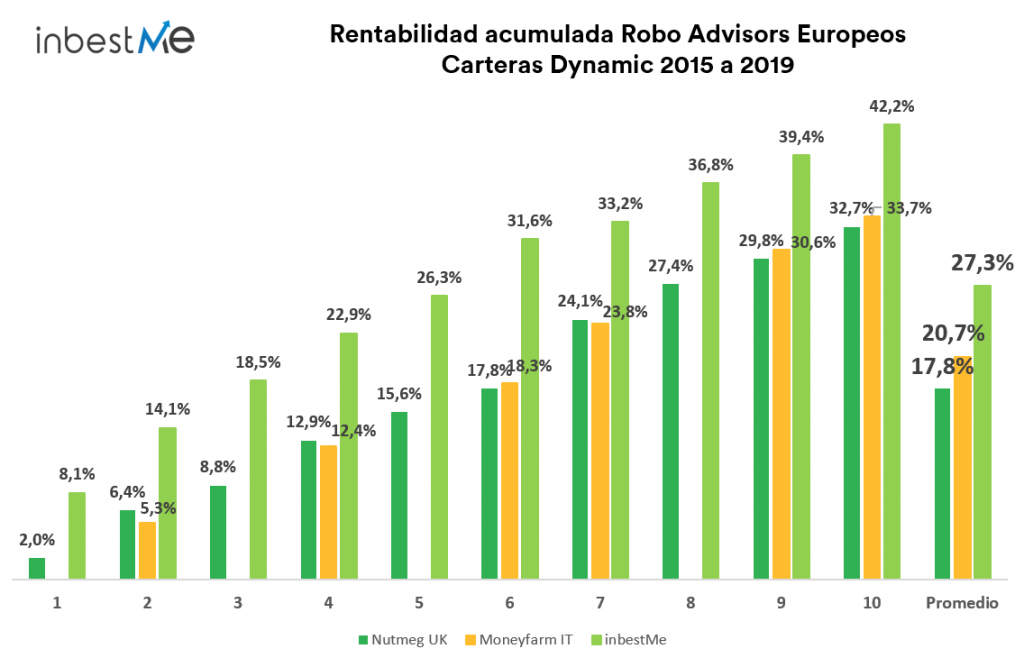

Scalable Capital no ha publicado sus rentabilidades históricas a cierre del 2019 pero si disponemos de las rentabilidades de Nutmeg y de Moneyfarm (Italia) de estos 5 últimos años que hemos resumido en el gráfico superior.

En primer lugar, hay que recordar que la comparación puede no ser del todo homogénea. Por ejemplo, Moneyfarm solo dispone de 6 perfiles y Nutmeg de 10, mientras que inbestMe dispone de 11. Además, las carteras de Nutmeg están denominadas en libras esterlinas con lo cual esto puede condicionar y distorsionar claramente los resultados y la comparación.

Hecha esta aclaración inicial, hemos agrupado los perfiles de acuerdo a la rentabilidad y hecho un promedio. A pesar de las limitaciones, sí parece que nuestras carteras Dynamic parecen comportarse claramente mejor que nuestros competidores europeos.

En todos los perfiles, nuestras carteras destacan por su rentabilidad y si tomamos el promedio como indicador vemos como las carteras inbestMe Dynamic acumulan en promedio un 27,3% quedando por encima de las de MoneyFarm IT (1) que han acumulado en estos últimos años un 20,7% y muy por encima de las de Nutmeg con un 17,8%.

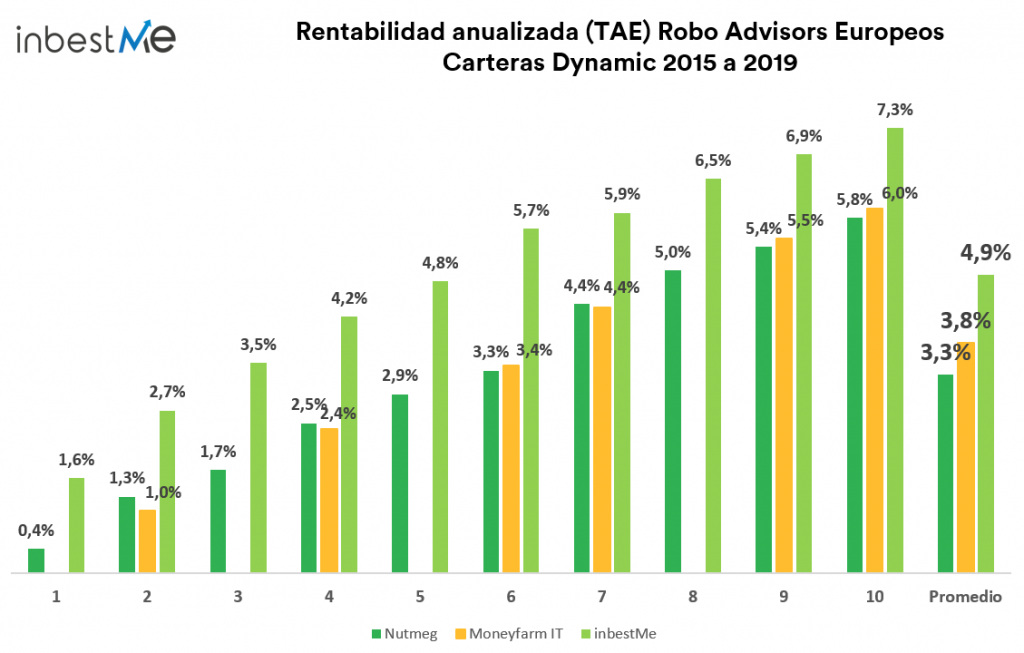

A continuación, en el siguiente gráfico anualizamos estas rentabilidades:

Las carteras inbestMe Dynamic han acumulado una rentabilidad anualizada (TAE) del 4,9%, 1,1 punto porcentual más que las carteras de MoneyFarm y 1,6 puntos porcentuales más que Nutmeg.

A falta de disponer de los datos de Scalable Capital y salvando las limitaciones de la comparación parece que nuestras carteras inbestMe Dynamic son las mejores carteras de Europa en rentabilidad con una distribución adaptativa, al menos por lo que respecta al periodo 2015 a 2019.

Nota (1): hay que tener en cuenta que las rentabilidades de Moneyfarm son brutas de las comisiones de gestión. Las rentabilidades netas serían inferiores (se reducirían entre un 0,4%/ 0,7% anualmente).

Artículos relacionados:

La eficiencia de la inversión indexada en valor vs fondos de inversión en valor (edición septiembre 2019)

La eficiencia de la inversión indexada en valor vs fondos de inversión en valor (edición septiembre 2019)

¿Dónde invertir 50.000 euros este 2020?

¿Dónde invertir 50.000 euros este 2020?

Las carteras inbestMe Strategic en dólares lo baten todo

Las carteras inbestMe Strategic en dólares lo baten todo

Nuestras carteras Value siguen batiendo los fondos value, edición marzo 2021

Nuestras carteras Value siguen batiendo los fondos value, edición marzo 2021

¿Dónde invertir 20.000 euros?

¿Dónde invertir 20.000 euros?