Las rentabilidades de nuestras carteras modelo en general se están comportando de forma excepcional y tal como estaba previsto. Es de especial mención nuestras carteras denominadas en $ (dólares).

Nuestras carteras Strategic $ baten las de Betterment

Nuestras carteras modelo ya han cumplido cinco años. Afín de poner a prueba nuestras carteras inbestMe Strategic $ hemos buscado más referencias o benchmarks internacionales para ver la validez de nuestro modelo de inversión.

Para ello nos hemos atrevido a comparar el desempeño de nuestras carteras desde el 2015 al cierre del 2019 con uno de los Robo Advisors más conocidos y de más dimensión en EEUU y en el mundo, Betterment (gestiona más de 20.000 millones de dólares).

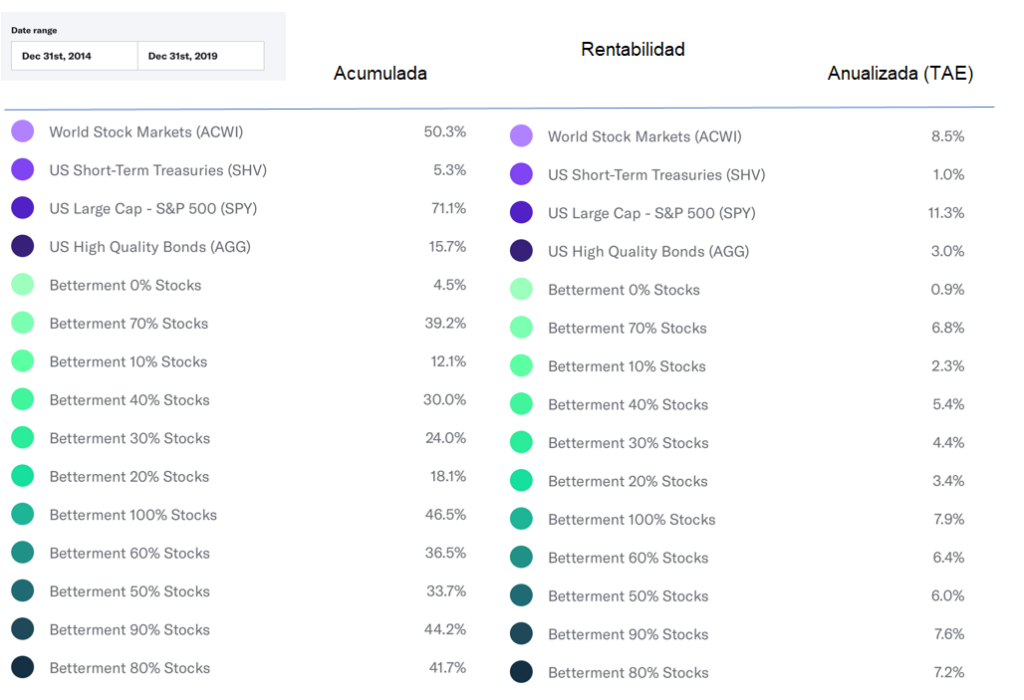

Para ello, hemos extraído la rentabilidad de las carteras del gigante americano de la gestión automatizada que vemos en el cuadro de arriba.

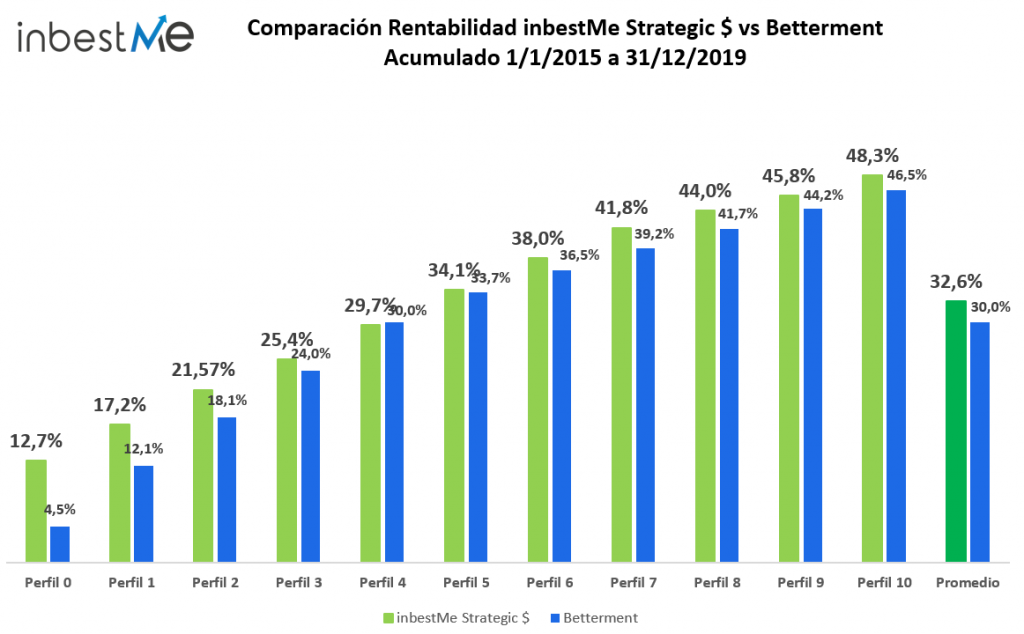

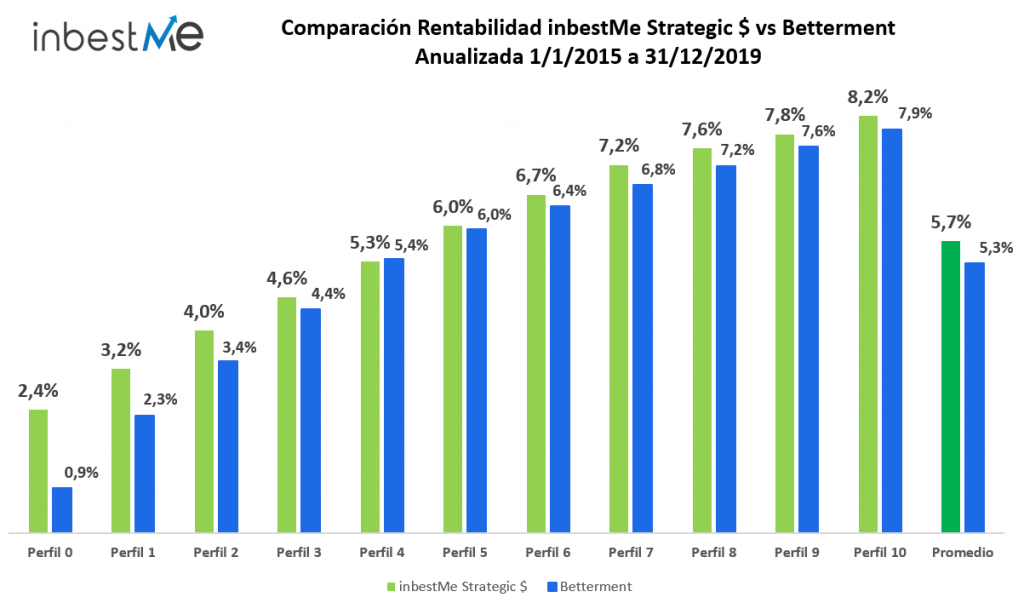

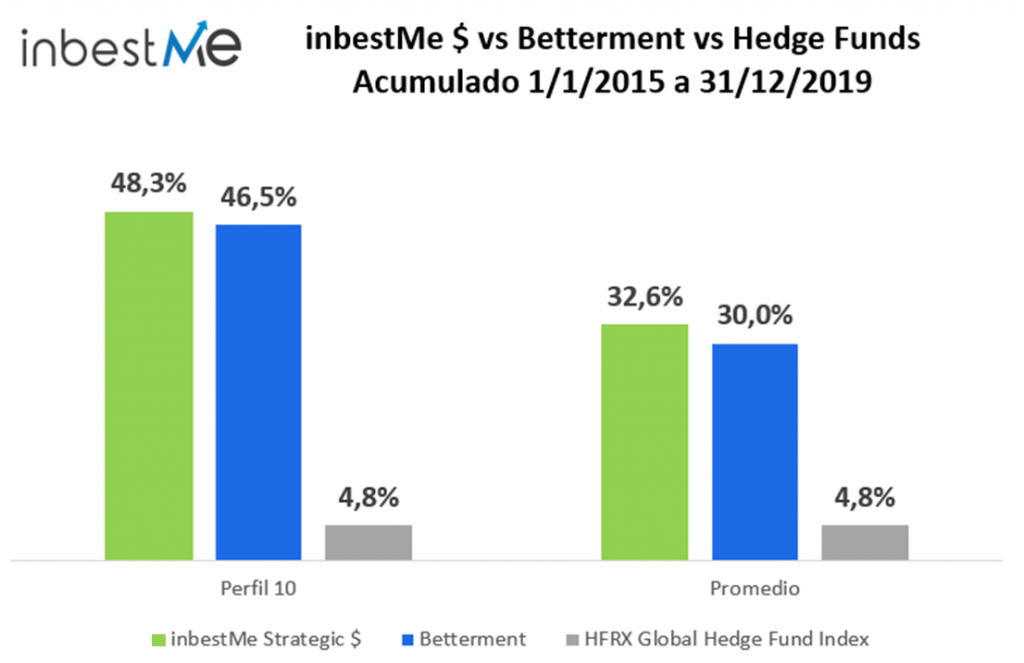

En los gráficos siguientes comparamos las rentabilidades acumuladas y anualizadas:

Según observamos TODAS las carteras inbestMe Strategic $ baten todos los perfiles comparables de Betterment y en promedio acumulan 2,6 puntos porcentuales más, es decir un 32,6% vs 30%.

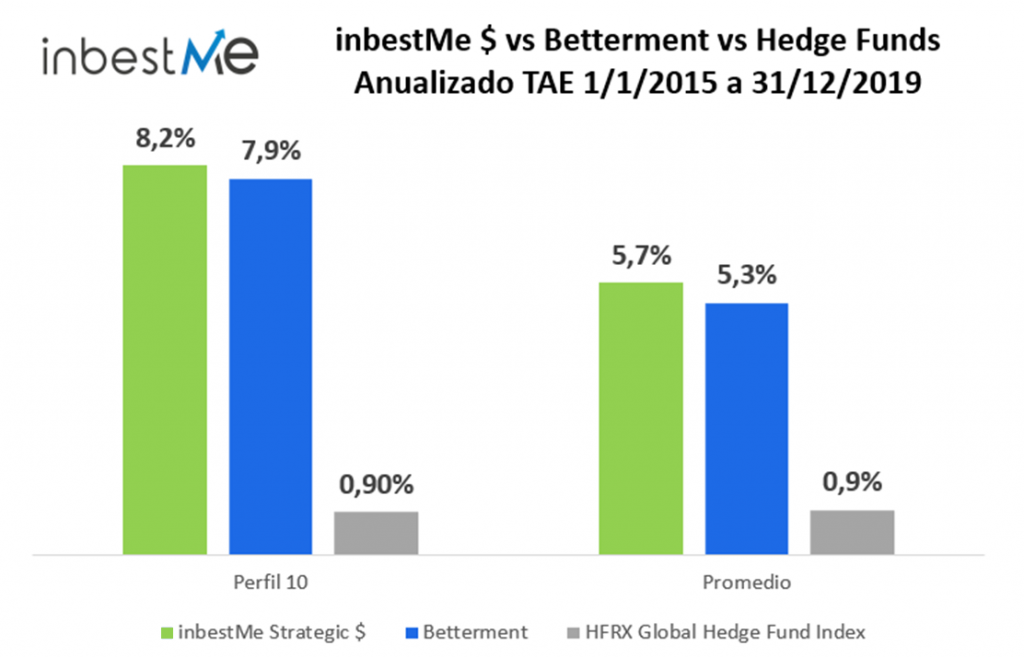

Las carteras inbestMe Strategic $ obtienen una rentabilidad anualizada (TAE) del 5,7% o sea 0,4% más que las de Betterment, que obtienen un 5,3%.

Nuestras carteras Strategic $ frente a índices en $

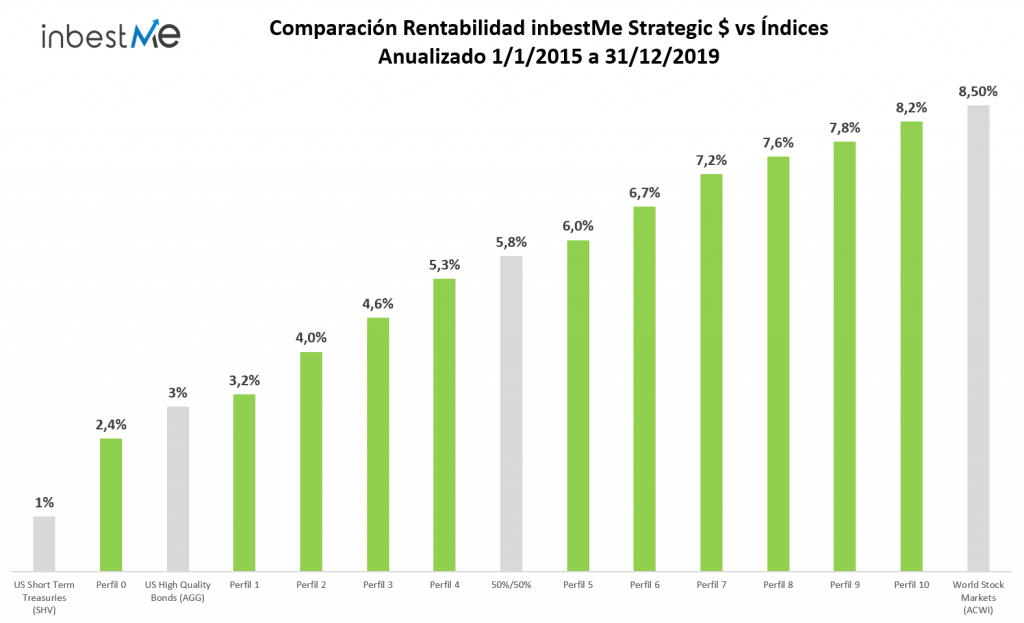

Nuestras carteras inbestMe Strategic $ también tienen un excelente comportamiento frente a índices denominados en $:

El perfil 0 (2,4%) supera claramente los bonos gubernamentales a corto plazo (1%).

Los perfiles 1(3,2%) y 2 (4%) superan los bonos agregados americanos (3%).

En el otro extremo los perfiles 9 (7,8%) y 10 (8,2%) se acercan al rendimiento del ACWI (renta variable mundial con un 8,5%). Recordemos que nuestra distribución no se corresponde exactamente y es además una cartera gestionada que soporta unos gastos (un índice no es invertible).

En el centro del gráfico vemos como las carteras balanceadas, perfil 5 (6%) y perfil 6 (6,7%) superan claramente un índice que combina 50%AGG/50%ACWI que hubiera alcanzado un 5,8%.

Nuestras carteras Strategic $ superan los Hedge Funds

Ya hemos reportado varias veces que la gestión pasiva supera en el largo plazo la gestión activa.

Aún es más sorprendente ver como la gestión pasiva también supera a los hedge funds tal como reportamos recientemente.

En el 2019 el índice HFR Global Hedge Fund Index se vuelve a quedar muy rezagado de los índices mundiales con un 7,31% y muy por debajo de las rentabilidades obtenidas por las carteras inbestMe (y Betterment).

En los gráficos siguientes mostramos las rentabilidades acumuladas y anualizadas (TAE) de las carteras inbestMe Strategic $, Betterment y el HFRX Global Hedge Fund Index.

Como vemos en los gráficos, las carteras inbestMe (en verde) destacan sobre todas las demás.

La rentabilidad anualizada (TAE) desde el 2015 a cierre del 2019 de inbestMe Strategic $ es del 5,7% casi 5 puntos porcentuales por encima del índice de global de los Hedge Funds. La rentabilidad del perfil 10 la superaría en más de 7 puntos porcentuales.