Si has ido siguiendo nuestras publicaciones no debería ser nuevo para ti que somos unos grandes defensores de la gestión pasiva.

En diferentes ocasiones hemos comentado lo complicado que es encontrar gestión activa eficiente para nuestras inversiones incluso en las estrategias más sofisticadas.

En nuestra búsqueda incesante de fórmulas de inversión eficientes no dejamos de investigar. Parte de nuestra búsqueda, también consiste en ver qué estrategias de inversión están funcionando en la “buena” gestión activa: entendemos que por “buena” gestión activa eficiente y rentable para nuestras inversiones, debemos buscar idealmente las siguientes cosas:

- Batir un índice, o batir “el mercado” (después de comisiones)

- Hacerlo de forma recurrente

- E idealmente en cualquier situación de mercado

Para hacer todo esto es necesario tener lo que en inglés se denomina un “edge”, una ventaja competitiva.

En realidad, para buscar el gestor activo ideal debemos buscar el gestor que tiene esa ventaja competitiva y entender cual es para poder valorar si será perdurable en el tiempo o si tiene la capacidad de ir adaptándose a nuevas situaciones.

A continuación, os contamos diferentes ejemplos de gestores que encontraron su ventaja competitiva en su momento.

Índice de contenido

ToggleUn hombre para todo los mercados: Edward O. Thorp

Edward O. Thorp (ET) tuvo una vida excitante. Como matemático se interesó primero en establecer metodologías para batir a los casinos en el Black Jack. Después inventó el primer ordenador portátil para ganar a la ruleta. Cansado de que lo echaran de los casinos dejó el juego y se adentró en el mundo de la inversión.

Pero no lo hizo hasta que descubrió una ventaja competitiva (un “edge”). Y la encontró.

Básicamente estuvo usando la fórmula de Black-Scholes durante 15 años antes de que tres economistas—Fischer Black, Myron Scholes y Robert Merton publicaran en 1973 un papel, «The Pricing of Options and Corporate Liabilities,» publicado en The Journal of Political Economy por el cual obtuvieron un premio nobel.

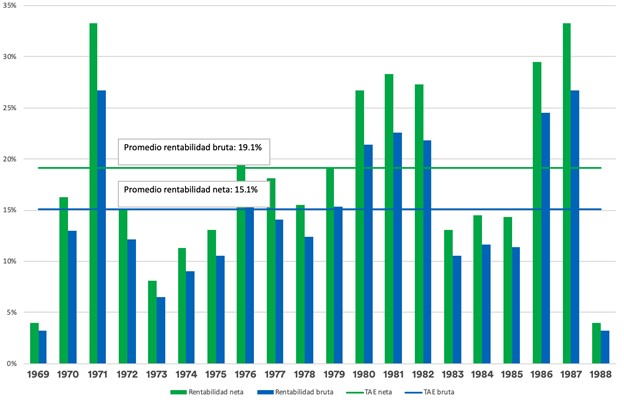

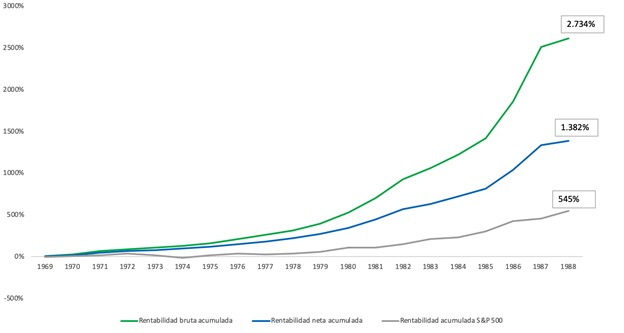

El hecho de haber descubierto esa fórmula le permitió tener una ventaja competitiva que usó durante casi 20 años obteniendo unas rentabilidades excepcionales según se observa en el gráfico siguiente.

La rentabilidad anualizada bruta (TAE) fue del 19,1% y la neta 15,1% superando claramente la TAE del S&P 500 que fue del 10,2%. Como se puede observar no hubo ningún año en negativo mientras que el S&P 500 tuvo 4 años negativos (1969, 1973, 1974, 1977).

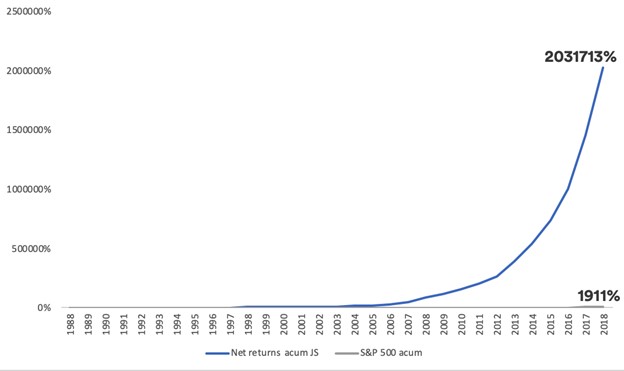

En el gráfico superior se pueden ver las diferencias tan significativas acumuladas del fondo de ET brutas y netas comparadas con el S&P 500.

ET cumple los 3 requisitos que definimos en nuestra introducción.

La lectura del libro de ET nos ilustra lo importante que son para tener éxito en la inversión estos aspectos:

- El uso de datos

- Identificar una ventaja competitiva

- Tener un método sistemático

ET nos cuenta por qué hoy en día no podría hacer lo mismo que hizo en su día, básicamente porque la ventaja competitiva que tuvo durante unos años desapareció, y lo difícil que es hoy en día tener estas ventajas.

Curiosamente, él mismo en el libro, sugiere la gestión pasiva como la mejor solución para la mayoría de inversores por la dificultad de encontrar en el mercado gestión activa eficiente con una ventaja competitiva recurrente.

El hombre que sabe encontrar el valor: Warren Buffett

Sin duda Warren Buffett (WB) es uno de los inversores más exitosos de todos los tiempos sino el que más.

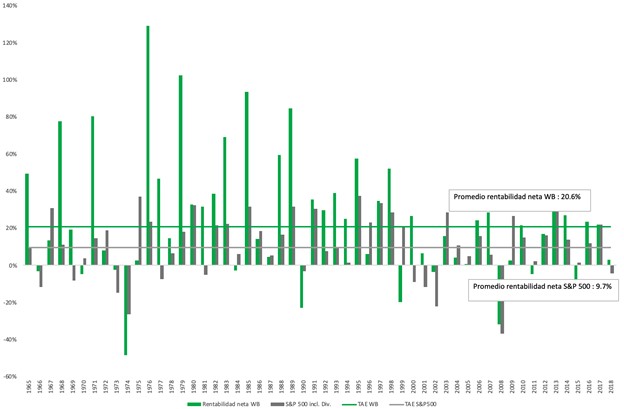

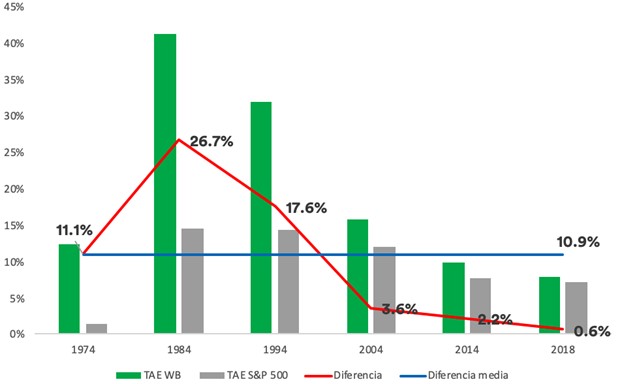

En el gráfico superior vemos sus rentabilidades anuales netas comparadas con el S&P 500. Desde el 1965 hasta el 2018 la rentabilidad de las acciones de su compañía han registrado una rentabilidad anualizada (TAE) del 20,6%, casi el doble de la que ha obtenido el S&P 500 con 9,7%.

Lo más espectacular del caso de WB es el largo periodo en el que ha estado activo, 54 años y aún está al pie del cañón. Gracias a su excelente rentabilidad y el tiempo transcurrido y la magia del interés compuesto, si alguien hubiera invertido con él 1.000 €, habría acumulado casi 2.5M de Euros.

Claramente hay una clara recurrencia y persistencia de su modelo de inversión basado en la inversión en valor. Sin menospreciar, ni mucho menos su modelo, vemos sin embargo que hay algunas características algo diferentes al caso anterior. Se cumple el requisito 1, el de batir el mercado, en media un 10,9% anual (TAE). Y como vemos, también el punto 2 de la recurrencia pero con matices:

- En el caso de WB nos encontramos con años en negativo cosa que no ocurría con ET.

- Y lo menos bueno, es que en los últimos años la diferencia entre la rentabilidad de WB y el S&P 500 se ha ido reduciendo.

Esto se puede observar en el siguiente gráfico.

Para elaborar el gráfico hemos calculado por décadas la diferencia de rentabilidad entre WB (en verde) y la del S&P 500 (en gris) y que se observa expresada en la línea en rojo. Vemos como la diferencia que en media ha sido del 10,9% esta se obtuvo mayormente hasta el año 95.

Desde entonces esta diferencia ha ido decreciendo a valores, aunque aún significativos, mucho más reducidos.

En el último periodo medido es del 0,6% (este último dato no es una década sino desde el 2015 al 2018). En la última década esta ha sido del 1,4%.

Esto puede ser debido a lo que se conoce por el efecto dimensión de un fondo. Cuando un fondo adquiere una dimensión muy grande es más difícil obtener una ventaja competitiva (ya que es una parte más importante del “mercado”).

Es cierto, que respecto al caso de ET, el periodo analizado para WB es mucho más largo. Esta sería otra razón: es muy difícil mantener en un largo periodo de tiempo una ventaja competitiva.

Los “Warren Buffett españoles”

No vamos a entrar en detalle a analizar a los llamados “Warren Buffett españoles”, ya que su track record es mucho más corto y no comparable a los otros casos que analizamos aquí. En todo caso, los últimos años de algunos de ellos tampoco han sido muy exitosos.

El hombre que resolvió los mercados: Jim Simons

Hemos dejado para el final de nuestra búsqueda el caso de Jim Simons (JS) y su fondo (cerrado) Medallion.

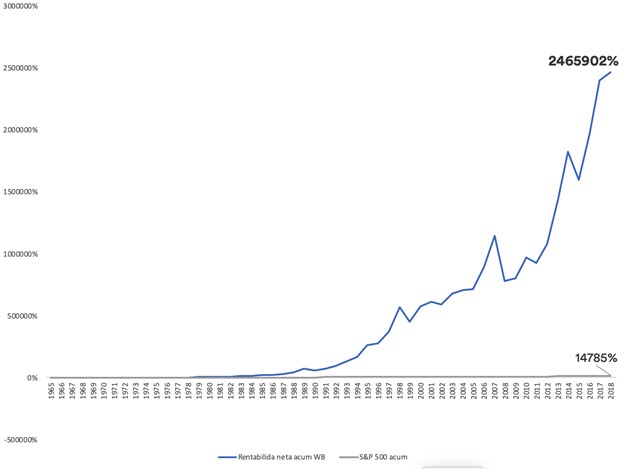

Este gráfico explica ya por sí solo el éxito de este fondo.

Un cliente que hubiera invertido 1.000 € con JS desde el principio hubiera acumulado más de 2M de Euros.

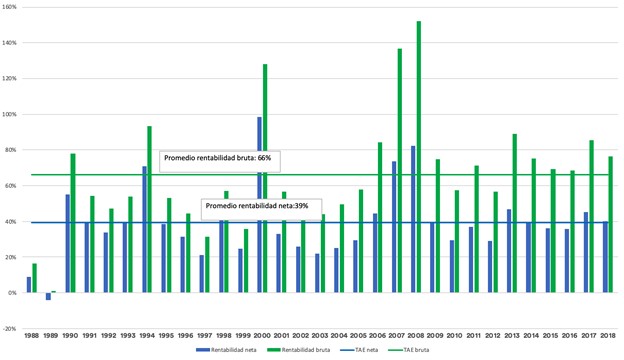

- Jim Simons con su fondo Medallion ha alcanzado una rentabilidad excepcional anualizada (TAE) del 66% antes de comisiones 39% después de comisiones.

- Hay una clara recurrencia y persistencia: desde el año 1988 de forma recurrente ha obtenido resultados excepcionales. Solo un año (1989) ha tenido resultados ligeramente negativos (al principio de su andadura).

- Y esto se ha producido en cualquier situación de mercado.

Por ejemplo, en el 2000 el fondo Medallion obtuvo una rentabilidad excepcional del 128% antes de comisiones. En la última crisis financiera el fondo obtuvo un 136% en el 2007, y un 152% en el 2008. Sin ir tan lejos en el 2018 cuando todas las clases de activo dieron rentabilidades negativas obtuvo un 76%.

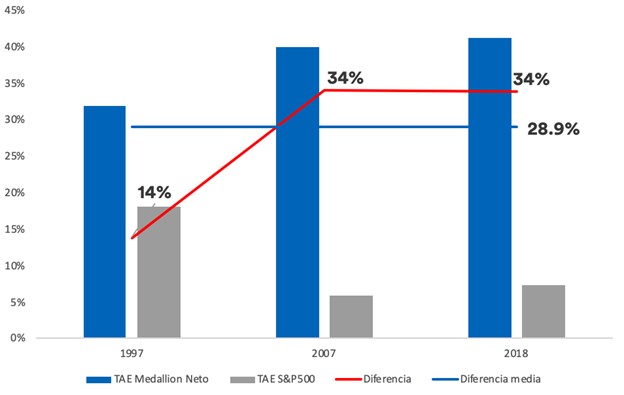

No se observa ninguna tendencia de que en los últimos años esta ventaja competitiva haya decrecido, sino más bien al contrario, la tendencia parece ser ligeramente al alza, según el gráfico siguiente:

Si bien es cierto que el periodo de la vigencia de este fondo (31 años) no es tan larga como de la de WB (54 años) los datos no pueden más que definirse como de espectaculares.

Los inversores profesionales usan el Sharpe ratio como medida de eficiencia. Un Sharpe ratio por encima del 0,5 ya empieza a ser eficiente, acercarse al 1 es muy difícil. Pues bien, el fondo Medallion estuvo en los 90s con un Sharpe Ratio de 2.0 y en el 2003 alcanzó la cifra de 6 y en 2004 7,4 veces.

En este caso se cumplen los 3 requisitos que definimos al principio y algunas características similares a ET.

Jim Simons y su equipo han creado una máquina de hacer dinero basado en métodos cuánticos. Fueron también los primeros en amasar un ingente volumen de datos.

Sin duda Medallion es de los primeros fondos en aplicar big data, computarización y seguramente están aplicando desde hace tiempo lo que hace relativamente poco denominamos inteligencia artificial. Obviamente hay mucha opacidad en las fórmulas y algoritmos usados por Medallion (no lo publican claro) pero parece que una de sus virtudes es estar constantemente evolucionando sus algoritmos.

¿Cuál es el problema con el fondo Medallion? Pues que está reservado en exclusividad a socios y empleados. ¡Es decir, no podemos tener acceso a invertir fácilmente en él! No solo eso, sino que el tamaño del fondo está limitado. Si reflexionamos un poco, esto tiene toda la lógica: si tienes algo único entre las manos y has conseguido el volumen óptimo para gestionarlo, lo lógico es limitar el acceso a muchos, ya que si no te conviertes en demasiado grande y tu ventaja competitiva se reduce tal como le puede estar pasando a WB.

InbestMe hace ya un tiempo está investigando en cómo sacar partido a la inteligencia artificial y a modelos cuánticos.

Hacerlo tu mismo (DIY)

Ante la dificultad de encontrar una gestión activa eficiente y rentable y/o que esté accesible, nos queda la opción de hacerlo uno mismo en inglés (Do It Yourself).

Por un lado, hay que saber que un inversor particular puede ganar a un gestor profesional simplemente porque no tiene limitaciones.

Puede que muchos lo desconozcan, pero un secreto en la inversión es que los gestores de fondos no practican el “buy&hold” (comprar y mantener), no porque no quieran, sino porque a veces no pueden. Es decir, si lo hicieran los podrían llegar a despedir por aferrarse a compañías perdedoras en el corto o medio plazo que después pueden tener un largo y exitoso recorrido.

Además, tienen limitaciones impuestas por la política de inversión del fondo y restricciones en el peso de una acción en el fondo. Imaginemos que un gestor comprara Amazon o Netflix al principio de su historia. Cuanto más exitosa es una pequeña empresa, más rápido se convierte en mediana y luego en grande.

El gestor de un fondo puede estar obligado a vender una inversión de éxito precisamente por su éxito. Es por ello, que es posible que un inversor particular pueda batir a un gestor profesional. Eso no quiere decir que debamos lanzarnos sin más. ¿Por qué? Por que por otro lado antes de embarcarse a invertir directamente en acciones deberemos asegurarnos que:

- Tenemos unos mínimos conocimientos

- Obtenemos fuentes de información directas o indirectas de calidad contrastada

- Tenemos el tiempo para dedicar a nuestras inversiones

- Establecemos una metodología de inversión eficiente, rentable y recurrente

- Y sobre todo, tenemos la correcta psicología financiera, es decir, tenemos el control de nuestras emociones.

Sin todo esto, como mínimo, no tiene ningún sentido ni empezar a plantearse la inversión directa.

Conclusión

Hemos visto en este post:

- Lo difícil que es encontrar gestión activa eficiente, rentable y recurrente

- Lo difícil que es, que lo anterior esté basado en ventajas competitivas que no tengan límites en el tiempo

- Que si hay algo realmente diferente y especial probablemente no será público o tenga un acceso limitado

- También hemos visto la complejidad y dedicación necesaria para el DIY

- Los modelos cuánticos que evolucionan con inteligencia artificial parecen ser un modelo a seguir para los más inquietos.

En inbestMe seguiremos buscando y mejorando nuestros modelos. Mientras tanto, la gestión pasiva es una fórmula eficiente y de éxito frente a una gestión activa a menudo ineficiente. La gestión pasiva ha ido tomando cada vez más relevancia en el mundo y delegarlo a un gestor automatizado como inbestMe (Robo Advisor) es una opción a considerar, ya que lo que es fácil de entender puede no ser tan sencillo de ejecutar.