Las expectativas de una recuperación de la economía global una vez que se levanten las restricciones de Covid han impulsado el rendimiento de los activos de riesgo frente a los activos más “seguros” durante el primer trimestre de 2021.

Los bonos del gobierno y el oro han sufrido caídas mientras que las acciones, y en particular los sectores más cíclicos, han tenido altas revalorizaciones como podemos observar en el gráfico siguiente.

El mejor desempeño de la renta variable en dólares también se debió a un fortalecimiento del dólar del 4,5% frente al euro en los primeros 3 meses del año (después de un fuerte debilitamiento el año pasado) como se observa en el gráfico siguiente.

Expresados en moneda local, los activos de riesgo en euros también se han comportado bastante bien en términos relativos, especialmente durante las últimas semanas, gracias a las características más cíclicas de los índices Europeos.

El gran foco de los inversores durante este primer trimestre del 2021 fue el aumento del rendimiento de la deuda pública en todo el mundo.

Las expectativas de una recuperación económica impulsaron de hecho las expectativas de inflación y las tasas de interés al alza.

En EE. UU. las expectativas de inflación derivadas de los bonos ligados a la inflación subieron hasta el 2,4% a 10 años y la rentabilidad de los bonos del Tesoro a 10 años alcanzó el 1,75%, con un alza de 80 puntos básicos en el trimestre.

En Europa, aunque en menor grado que en EE. UU. la rentabilidad de la deuda pública también aumentó.

Por lo tanto, el trimestre fue particularmente difícil para los bonos y los activos refugio en general, mientras que fue bueno para la renta variable.

Traducido a los diferentes perfiles de riesgo de las carteras, esto significa que los perfiles muy conservadores, en los que el peso de los bonos es más alto, fueron relativamente penalizados, mientras que los perfiles de mayor riesgo disfrutaron del repunte de los activos de riesgo.

Recientemente redujimos estratégicamente la duración de las carteras de bajo riesgo para disminuir la pérdida potencial de la parte de renta fija en caso de que las tasas de interés sigan subiendo en el medio/largo plazo.

Rentabilidades de las carteras en el primer trimestre del 2021

Concentramos nuestro análisis en esta sección, en el desempeño de las 3 principales carteras de inbestMe (carteras con una distribución estratégica a largo plazo): carteras inbestMe ETF, las carteras inbestMe Fondos Indexados y las carteras de Planes de Pensiones que comparten una distribución de activos similar.

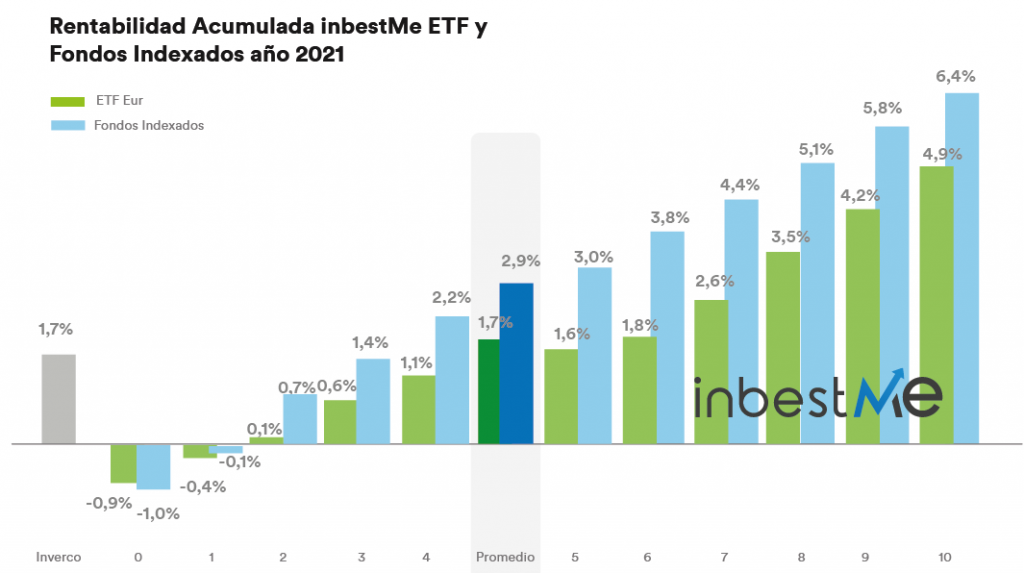

La rentabilidad de las carteras ETFs en euros osciló entre el -0,9% y el 4,9%, para una media del 1,7%, la misma que la media ponderada de los fondos de inversión en España (según la estadística de Inverco).

Los rendimientos de nuestras carteras de Fondos Indexados durante el primer trimestre oscilaron entre el -1% y el 6,4%, con un promedio del 2,9%.

La arquitectura de las carteras ETFs en euros y las carteras de Fondos Indexados es bastante similar, pero a veces los dos tipos diferentes de instrumentos de inversión no permiten replicar perfectamente las ponderaciones de las clases de activos o la exposición a divisa.

En particular, este trimestre, el mejor desempeño de los fondos indexados se debe principalmente a la exposición global a bienes raíces de las carteras de fondos indexados y al hecho de que las carteras de ETF tienen una asignación al oro, que como ya hemos visto, restó rentabilidad durante los últimos meses. Recordemos que las carteras de fondos indexados no tienen una asignación al oro.

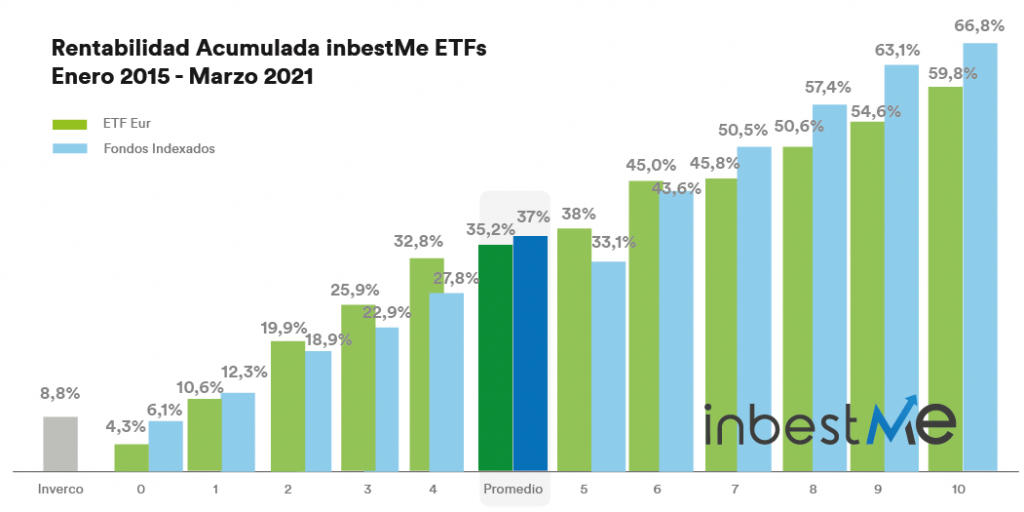

Desde su inicio en enero de 2015, nuestras carteras modelo inbestMe ETFs han obtenido una rentabilidad acumulada entre el 4.3% y 59.8% con un promedio del 35.2%. Las carteras de Fondos Indexados entre 6.1% y 66.8% con un promedio del 37%. Durante el mismo período, los fondos de inversión en España según la estadística de Inverco han acumulado un 8,8%.

Por lo tanto nuestras carteras siguen acumulando, de media, una rentabilidad 4 veces superior a la de los fondos de inversión en España.

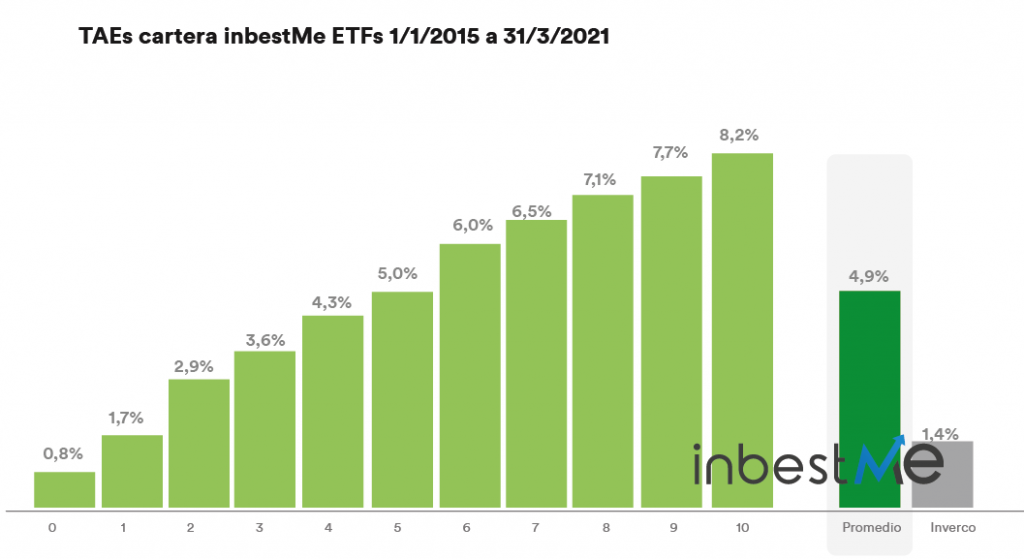

Las TAEs desde el 2015 a cierre de marzo del 2021 de nuestras carteras ETFs siguen en línea con la rentabilidad esperada de largo plazo y que oscila entre el el 1% y el 7,5%. Actualmente la TAE media de nuestras carteras ETFs se sitúa en casi el 5% (4,9%) y varía del 0,8% del perfil 0 al 8,2% del perfil 10 en estos momentos algo por encima de lo esperado.

Durante este periodo, la TAE de los fondos de inversión en España ha sido el 1,4%. Por lo tanto, la TAE promedio de nuestras carteras ETFs sigue superando claramente y sistemáticamente entre 3 y 4 puntos porcentuales la de los fondos de inversión en España.

Esto es especialmente significativo, ya que en este periodo nuestras carteras ya han pasado por diferentes circunstancias de mercado, incluida las grandes caídas asociadas a la COVID-19.

Evolución de las carteras de planes de pensiones en el primer trimestre del 2021

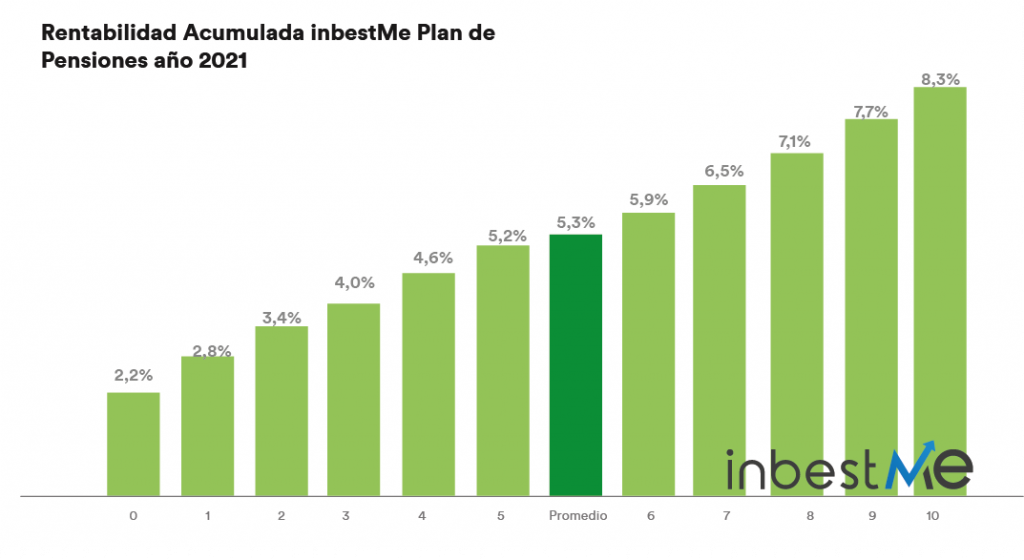

En cuanto a las carteras de planes de pensiones, estas han tenido el mejor desempeño y todas las carteras cierran en positivo en el 2021, siguiendo con el muy buen comportamiento que han tenido durante su primer año.

Las rentabilidades de las carteras de planes de pensiones han variado del 2.2% a 8.3% y un promedio del 5.3%.

Aprovechamos para recordar que hemos hecho recientemente un cambio en la asignación de activos en el inbestMe Renta Fija PP que esperamos ayude a mejorar el comportamiento de nuestras carteras de planes de pensiones en el largo plazo.

Rentabilidades de las otras carteras indexadas inbestMe durante el primer trimestre del 2021

Aparte de las 3 carteras principales de largo plazo (ETF, Fondos indexados y Planes de Pensiones), las carteras Value tuvieron el mejor desempeño durante este trimestre. La inversión en valor viene de un largo período de bajo rendimiento, ya que en los últimos años las acciones de crecimiento tecnológico (en inglés growth) han tenido un rendimiento superior.

Las expectativas de recuperación económica y la subida de tipos de interés que ha provocado, han favorecido a las acciones de valor desde finales del 2020. Esto ha ayudado al buen comportamiento de nuestras carteras de valor, cuya rentabilidad media se sitúa en el 4,4%.

El desempeño al peor promedio de este trimestre ha sido para las carteras en dólares principalmente por el mayor incremento de los tipos de interés estadounidenses frente a las del euro y por la apreciación del dólar que hace que la exposición a divisas impacte negativamente en el desempeño de las carteras.

Esto no anula el hecho que las carteras en dólares vienen de un largo periodo donde han tenido el mejor desempeño entre nuestras carteras y que se traduce en una TAE más alta promedio que alcanza el 6,1%, esto es en torno a 1% por encima de las carteras en Euro.

En general las carteras ISR tanto en ETFs como en Fondos Indexados siguen teniendo un comportamiento ligeramente mejor cerrando el primer trimestre del 2021 con un promedio del 2,5% y el 3,3% respectivamente. Se sigue confirmando que hoy en día se puede invertir de forma sostenible sin renunciar a rentabilidad.

Artículos relacionados:

Análisis de nuestras carteras después de este año 2020

Análisis de nuestras carteras después de este año 2020

Rentabilidades Carteras inbestMe noviembre 2020

Rentabilidades Carteras inbestMe noviembre 2020

Las carteras inbestMe $ siguen siendo más rentables a cierre del 2020

Las carteras inbestMe $ siguen siendo más rentables a cierre del 2020

Rentabilidades marzo 2022: Resumen primer trimestre

Rentabilidades marzo 2022: Resumen primer trimestre

Resumen del 2022: Un año excepcionalmente malo, pero no olvides que los mercados suben más que bajan

Resumen del 2022: Un año excepcionalmente malo, pero no olvides que los mercados suben más que bajan