Índice de contenido

ToggleEl Value Investing en el 2021

En nuestro anterior informe sobre el Value Investing ya comentábamos que parecía que algo estaba cambiando en el 2021. El año 2021 se ha caracterizado por un “moderado despertar” del Value Investing. A continuación, os vamos a mostrar como han funcionado las carteras indexadas Value de inbestMe.

En el gráfico superior vemos como en el año 2021 el MSCI Value Index (+31,9%) ha superado en 0,5% al índice general (+31,4%) y ha superado al MSCI World Growth Index (30,4%) en un 1,5%. Esta rentabilidad moderadamente mejor es un cambio positivo de tendencia para este factor, después de muchos años de un pobre desempeño.

Como vemos en el gráfico superior esto puede ser un cambio de tendencia después de muchos años de todo lo contrario:

- Desde el 2000 hasta el 2021 el MSCI Growth (7,2% TAE) ha superado claramente al MSCI Value (5,3% TAE) en un 1,9% TAE

- Desde el 2010 hasta el 2021 el MSCI growth ha superado el MSCI Value en un impresionante 5,1% TAE.

En otra ocasión ya recordamos que

“El premio Nobel Eugene Fama y el investigador Kenneth French, ex-profesores de la Escuela de Negocios Booth de la Universidad de Chicago, intentaron medir mejor los rendimientos del mercado y, a través de su investigación, identificaron que las acciones de valor superan en rendimiento a las acciones de crecimiento en el largo plazo”

Pero esto claramente, como hemos visto, hace muchos años que no se produce. Por eso algunos ven en lo ocurrido en el 2021 un posible cambio de tendencia para la inversión en valor. La explicación sería, aparte de la ya conocida reversión a la media, que las potenciales subidas de tipos de interés previstas para el 2022 perjudicarían a los valores Growth y favorecerían a las empresas Value.

Nuestras carteras indexadas Value han tenido un muy buen comportamiento en el 2021

Nuestras carteras indexadas value en ETFs también se han comportado relativamente mejor que las carteras estándar en ETFs durante el 2021 según vemos en el gráfico siguiente:

En promedio las carteras inbestMe indexadas value han tenido una rentabilidad del 10,5% vs un 9,7%, o sea un 0,8% más.

Es sobre todo en los perfiles más altos donde esta diferencia es más manifiesta superando las carteras Value en 2 a 3 puntos porcentuales las carteras estándar.

Nuestras carteras indexadas Value siguen batiendo en rentabilidad a los fondos Value

Como ya anticipamos en marzo 2021 los fondos value que hemos ido siguiendo en nuestros informes recurrentes han tenido un muy desempeño durante el 2021, algunos de ellos recuperándose fuertemente de años anteriores.

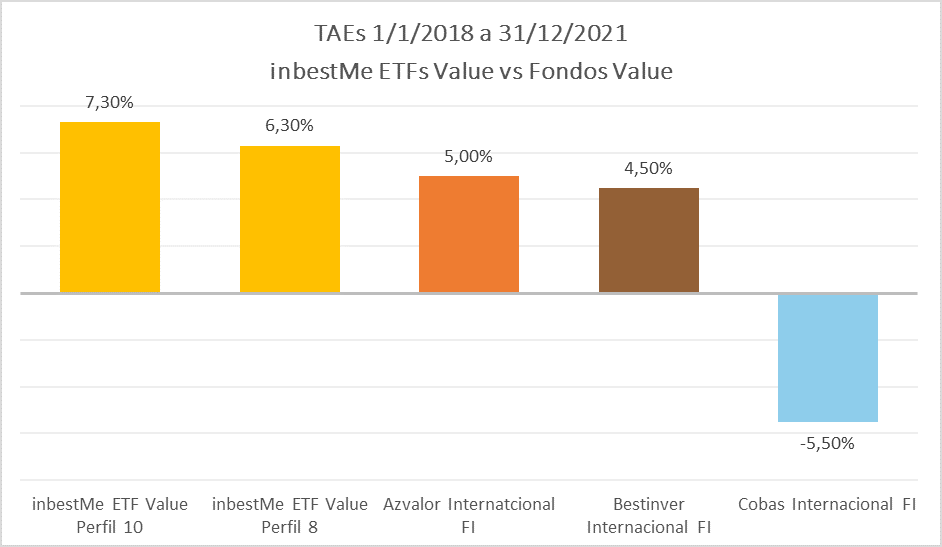

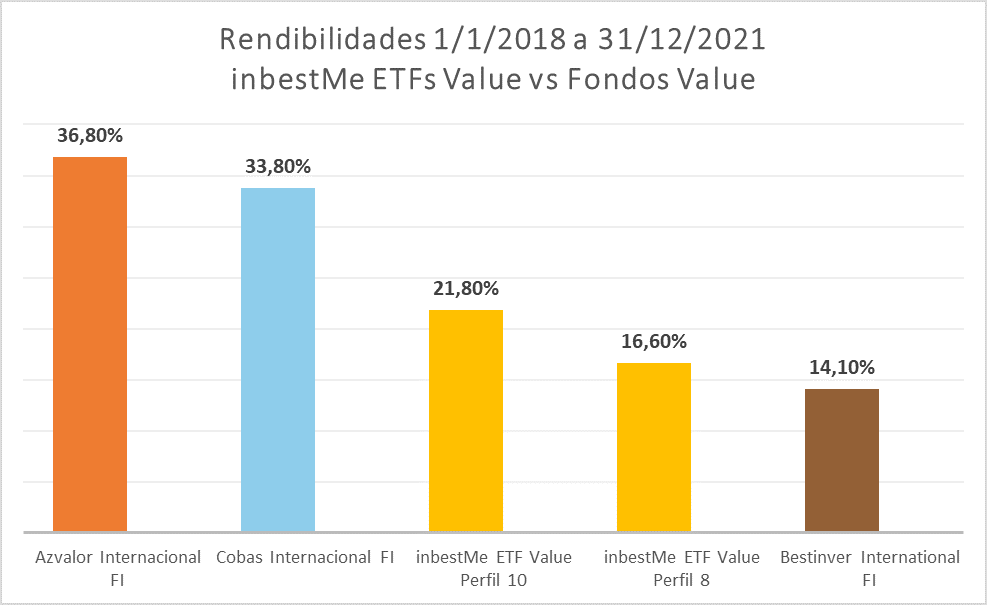

En el gráfico superior comparamos, tal como hemos ido haciendo periódicamente, las TAE de los fondos de autor seleccionados, y nuestras carteras inbestMe Value. Ahora extendemos este análisis, desde el 1/1/2018 (año de lanzamiento de nuestras carteras inbestMe Value) hasta el 31/12/2021.

A pesar de las grandes recuperaciones de algunos de estos fondos durante el 2021, vemos claramente en el gráfico superior que nuestras carteras indexadas Value tienen un excelente comportamiento relativo en comparación a los fondos de autor, batiendo claramente a todos durante estos 4 años

Resultados de nuestra cartera

Más en concreto, nuestra cartera inbestMe Value 8 obtiene una TAE del 6,3% superando en:

- 11,8 puntos porcentuales a Cobas Internacional FI (TAE -5,5%)

- 1,8 puntos porcentuales a Bestinver Internacional FI (TAE 4,5%)

- 1,3 puntos porcentuales a Azvalor Internacional FI (TAE 5,0%)

Hasta la fecha, en nuestras comparaciones anteriores hemos sido prudentes en la valoración relativa de nuestras carteras por el poco tiempo transcurrido.

Pero ahora ya podemos empezar a ser más contundentes y decir que para el que quiera seguir invirtiendo en valor nuestras carteras indexadas Value son una gran alternativa que han batido claramente en rentabilidad en estos 4 últimos años a los fondos Value de autor y que lo más probable es que lo sigan haciendo gracias al poder de la indexación.

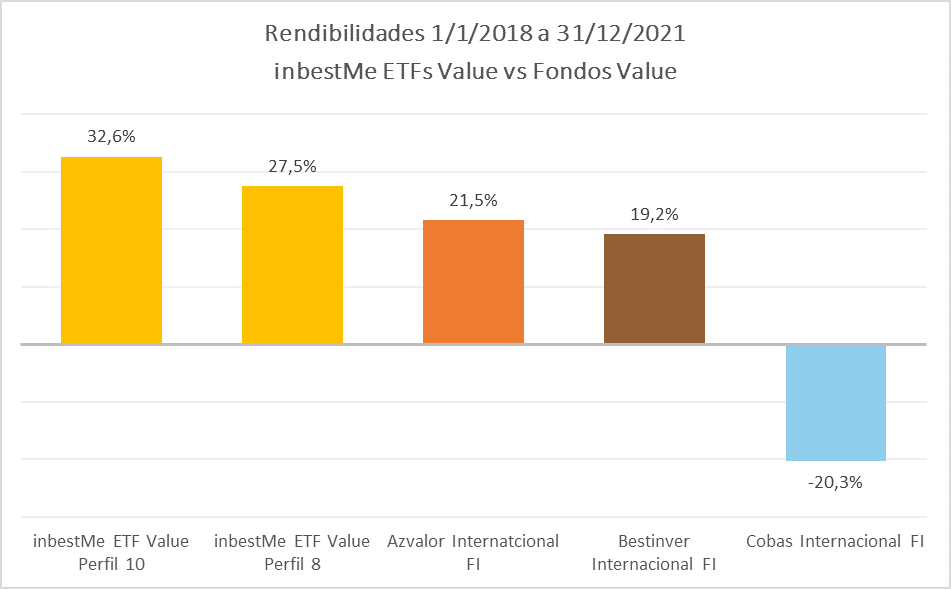

Las diferencias en rentabilidad acumulada respecto a los fondos value de autor, con el tiempo, son ya muy significativas como vemos en el gráfico siguiente:

Como vemos en el gráfico superior nuestra cartera inbestMe Value 8 obtiene una rentabilidad acumulada del 27,5% superando en:

- 47,8 puntos porcentuales a Cobas Internacional FI (acumula -20,3%)

- 8,3 puntos porcentuales a Bestinver Internacional FI (acumula 19,2)

- 6 puntos porcentuales a Azvalor Internacional FI (acumula 21,5%)

- A estas diferencias habría que sumar casi 4 puntos porcentuales más si hiciéramos la comparación con la cartera inbestMe Value 10.

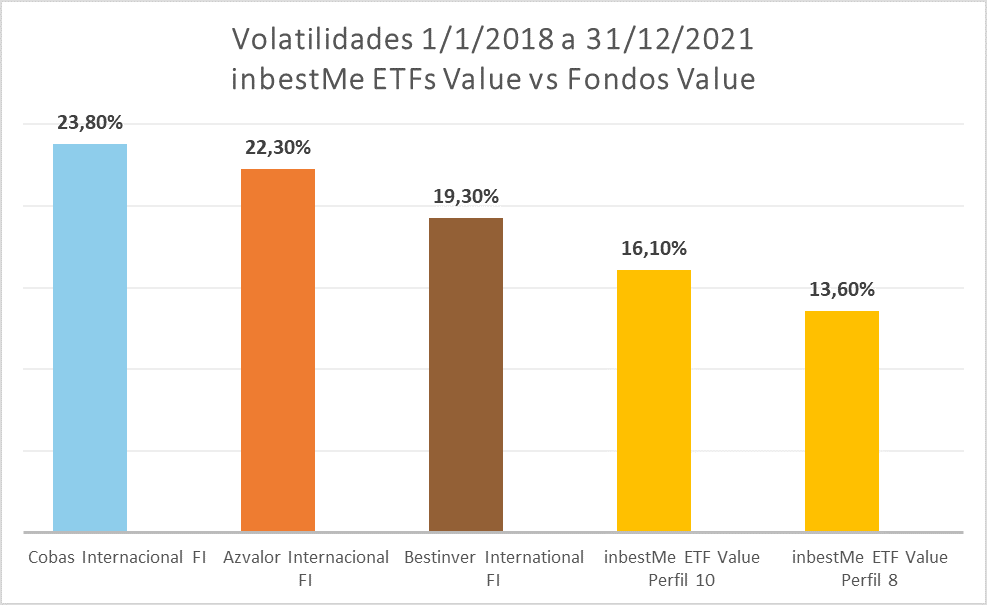

Nuestras carteras indexadas Value son mucho más eficientes que los fondos Value

Como hemos ido reportando consistentemente, más allá de la rentabilidad en una inversión debemos conviene tener en cuenta el riesgo.

Si observamos en el gráfico siguiente la volatilidad (medida del riesgo) de todos los fondos Value de autor que nos han servido como referencia en nuestros informes recurrentes sobre el tema, estos tienen una volatilidad mucho más altas (léase más riesgo) que nuestras carteras inbestMe Value perfil 8.

En el gráfico superior vemos como inbestMe value 8 destaca como la cartera menos volátil en estos últimos 4 años con un 13,6%.

El fondo Value siguiente menos volátil, a gran distancia es el Bestinver Internacional FI con un 19,3%, los otros dos superan claramente el 20% con un 22,3% para Azavalor Internacional FI, y un 23,8% para Cobas Internacional FI.

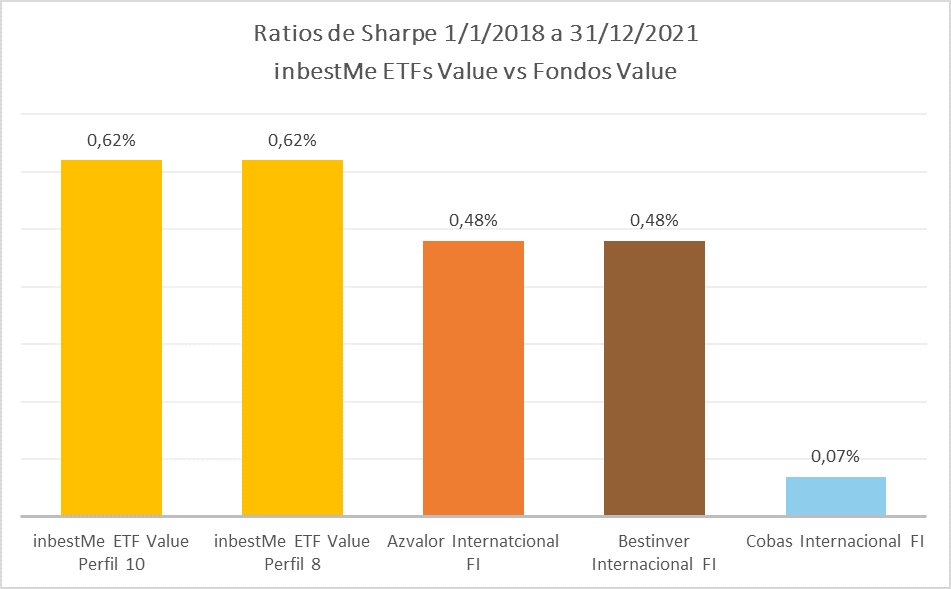

En el gráfico superior donde mostramos los ratios de Sharpe, vemos como las carteras inbestMe Value destacan claramente con un ratio del 0,62. Los fondos Azvalor Internacional FI y Bestinver Internacional FI le siguen pero ya con registros por debajo del 0,5. El Cobas Internacional FI queda muy lejos con 0,07 indicando que prácticamente no aporta rentabilidad por unidad de riesgo.

Hemos visto que nuestras carteras inbestMe Value no solo son más rentables, sino que también son claramente más eficientes en términos de rentabilidad corregida por riesgo (o ratio de sharpe).

Conclusiones

Un inversor value no tiene por qué correr riesgos tan excesivos como los que hemos observado en algunos casos siguiendo al gestor de moda value.

Hay una posibilidad que el fondo de moda Value lo haga bien un año, dos años, o durante un periodo concreto más o menos largo. Pero será difícil que lo haga consistentemente mejor que el índice a medio o largo plazo, como cualquier otra gestión activa.

Y si lo hace es probable que por el camino vaya tomando, tal como hemos visto y en especial en este tipo de fondos, unos riesgos mayores debido a apuestas concretas en compañías o sectores determinados.

Resultados extraídos

Basta con mirar el gráfico siguiente para visualizar los altos y bajos de estos fondos Value en comparación con las carteras inbestMe Value 10 y 8 (que quedan en la parte superior del gráfico).

Puede ocurrir que en algún momento alguno de estos fondos recupere parte de lo perdido, el año 2021 sería un buen ejemplo de ello, pero mientras, habrá incurrido en riesgos significativamente más altos: esto se observa en una variabilidad más alta, corroborada por los datos de volatilidad y como se observa visualmente en el gráfico superior.

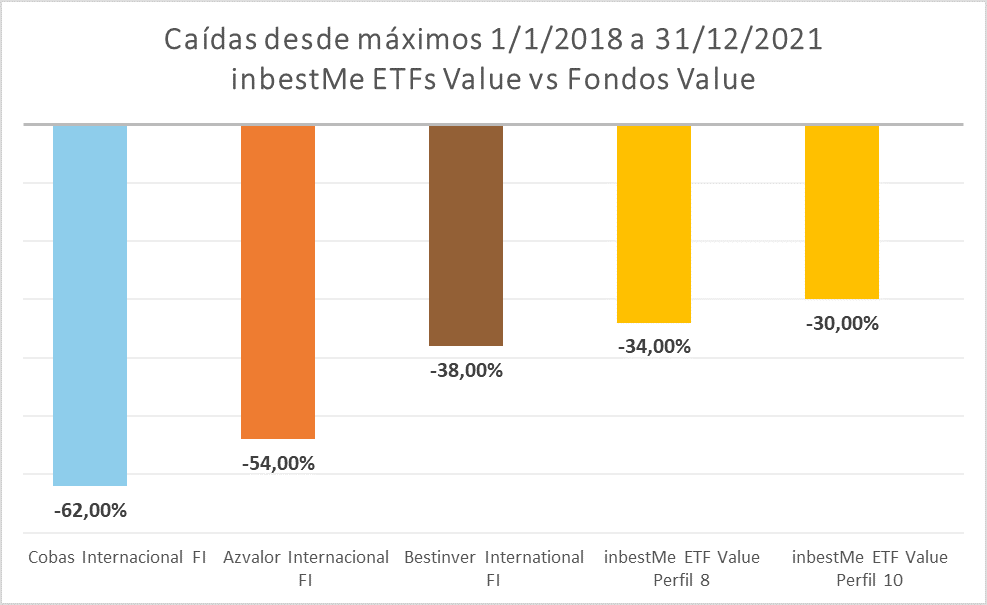

Otro parámetro que nos da una perspectiva complementaria del riesgo es la máxima caída soportada (“maximum drawdown”). Recordemos que en este periodo han tenido que pasar todos por la crisis del Covid-19.

En el gráfico superior vemos como en especial los inversores en Azvalor internacional FI (-54%) y Cobas Internacional FI (-62%) han tenido que soportar caídas muy relevantes durante este periodo. Probablemente, sean insoportables para la mayoría de ellos.

La caída desde máximos de Bestinver Internacional FI (-38%) ha sido más moderada. Aun y así, superior a inbestMe Value 8 (-30%), aunque más cercana a inbestMe Value 10 (-34%).

Como vemos en el gráfico superior algunos de los fondos Value más castigados durante los años previos (Cobas y Azvalor) se han recuperado fuertemente. Certificando que ha sido un buen año en general para el Value Investing.

Pero aun así de forma acumulada va a ser difícil que puedan competir y superar la gestión indexada Value a medio plazo como vemos en estos 4 años.

Por lo que creemos que será aún más evidente en el largo plazo.

Aceptamos el reto y prometemos seguir reportando esta información al menos una vez al año.

Estamos convencidos de que esta tendencia seguirá, ya que la historia demuestra que es muy difícil batir consistentemente a la indexación. Esto vale también para la indexación temática y nuestras carteras inbestMe Value.

A partir de este inicio de año 2022 además hemos decidido ajustar aún más y reducir los costes de estas carteras. Esto las va a hacer aún más competitivas.

En su día escogimos la cartera inbestMe Value 8 para hacer estas comparaciones. En los anexos detallamos las métricas de todas nuestras carteras value como referencia adicional en caso de querer profundizar en alguna de ellas.

Anexo: tabla de métricas de nuestras carteras inbestMe ETF Value

| Carteras inbestMe | Rentabilidades | Riesgo y otras ratios | ||||||

| ETFs Value | Anualizado | Acumulado | 2021 | Volatilidad | Shape Ratio | RAPV | Sortino Ratio | MAX Drawdown |

|---|---|---|---|---|---|---|---|---|

| inbestMe Value 1 | 1,1% | 8,1% | 0,9% | 3,2% | 0,45 | 0,35 | 0,74 | -13,1% |

| inbestMe Value 2 | 2,4% | 18,4% | 3,5% | 5,0% | 0,56 | 0,49 | 0,93 | -16,9% |

| inbestMe Value 3 | 3,1% | 23,7% | 5,0% | 6,3% | 0,54 | 0,49 | 0,91 | -19,9% |

| inbestMe Value 4 | 3,7% | 29,3% | 6,4% | 7,6% | 0,54 | 0,49 | 0,90 | -22,6% |

| inbestMe Value 5 | 4,2% | 33,4% | 8,0% | 8,7% | 0,52 | 0,48 | 0,88 | -24,6% |

| inbestMe Value 6 | 5,5% | 45,9% | 11,0% | 9,9% | 0,59 | 0,56 | 1,01 | -25,6% |

| inbestMe Value 7 | 6,1% | 51,5% | 13,4% | 11,3% | 0,57 | 0,54 | 0,97 | -27,3% |

| inbestMe Value 8 | 6,9% | 59,2% | 16,6% | 12,6% | 0,57 | 0,55 | 0,97 | -29,9% |

| inbestMe Value 9 | 7,3% | 63,3% | 18,7% | 14,0% | 0,54 | 0,52 | 0,92 | -32,4% |

| inbestMe Value 10 | 7,9% | 70,4% | 21,8% | 15,0% | 0,55 | 0,53 | 0,95 | -33,6% |

| Promedio | 4,8% | 40,3% | 10,5% | 9,4% | 0,54 | 0,50 | 0,92 | -24,6% |

Métricas de nuestras carteras inbestMe ETF Value | Tabla con desplazamiento horizontal

Nota importante:

Las rentabilidades del pasado no son garantía de rentabilidades futuras. Los datos aquí representados son una combinación de datos históricos de nuestras carteras modelo y de un backtest a partir el 2015. Las carteras inbestMe Value se empezaron a gestionar a partir de enero del 2018. Las rentabilidades aquí expresadas son netas de todas las comisiones.

Las rentabilidades de nuestros clientes pueden diferir de las aquí mostradas por el efecto de entradas y salidas de capital. Además de estar sometidas a condiciones de promociones.