Hoy en día ya empieza a ser bastante aceptada la realidad de que la gestión activa tiende a tener peor rentabilidad que la gestión indexada. La gestión activa es la pretensión de superar a un índice de referencia (benchmark) al intentar acertar el mejor momento de entrada y/o seleccionando las mejores acciones. La gestión pasiva, por el contrario, no intenta batir el benchmark, sino solo replicar su desempeño.

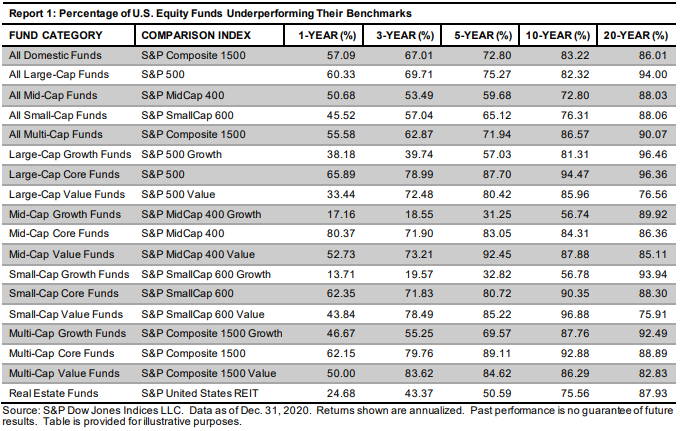

La evidencia muestra que, a largo plazo, muy raramente la gestión activa supera a su índice de referencia. La reconocida investigación de SPIVA, que se actualiza anualmente por S&P, mide la rentabilidad de los fondos gestionados activamente frente a su índice de referencia. Como puede verse en la tabla siguiente para los fondos de renta variable de Estados Unidos, el porcentaje de fondos que superan sistemáticamente a su índice de referencia es muy bajo especialmente para horizontes largos (por ejemplo para el S&P 500, un 94% no lo consiguen es decir solo un 6% lo superan en 20 años).

¿Por qué la gestión activa no supera al índice?

Podríamos preguntarnos por qué la gestión activa no supera al índice de referencia en la mayoría de los casos. A pesar de los grandes recursos y habilidades de que disponen los gestores de fondos activos.

Como hemos señalado muchas veces, una de las razones son los costes.

La gestión activa es más cara que la gestión indexada. Por lo que, los costes tienen un gran impacto en el rendimiento de la inversión a largo plazo.

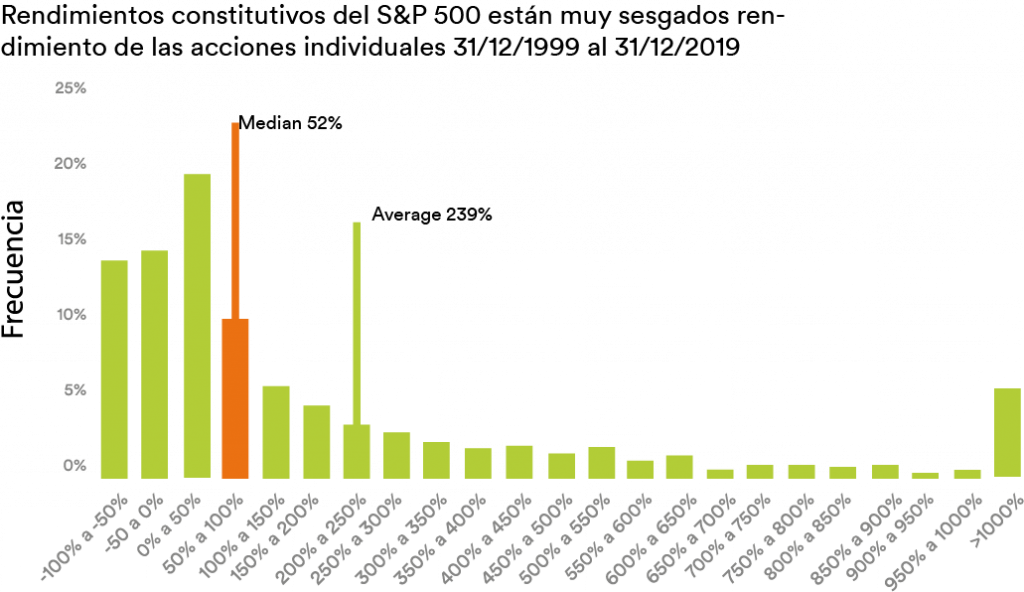

Hay otro aspecto menos conocido y algo más técnico sobre el que nos concentramos en este artículo, y que también va en contra de la gestión activa es que las rentabilidades de los componentes individuales de un índice o sea de las acciones que lo componen tienden a estar sesgados positivamente.

¿Qué significa?

Esto significa que un número limitado de acciones obtienen altas rentabilidades (el extremo derecho de la distribución). Mientras que la mayoría de las acciones caen por debajo del promedio.

En términos estadísticos, en una distribución sesgada a la derecha, el rendimiento promedio es mayor que el rendimiento mediano (el valor que divide el 50% de las observaciones hacia arriba y el 50% hacia abajo).

Por lo tanto, cuando un gestor selecciona una acción, tiene un 50% de obtener una rentabilidad superior a la rentabilidad media. Pero tiene menos del 50% de probabilidad de obtener una rentabilidad superior al promedio.

Dado que los gestores activos generalmente seleccionan una pequeña cantidad de acciones, la probabilidad de elegir las que obtienen mejores resultados que el promedio no es 50/50, sino que es menor.

Ya que, el número de acciones por debajo de la rentabilidad promedio es mayor que el número de acciones por encima del promedio.

Todo esto lo podemos ver en el gráfico siguiente:

¿Por qué la gestión indexada pone la suerte de tu lado?

Lo razonable sería pensar que las habilidades de los gestores activos les permitirían seleccionar algunas de las pocas acciones que lo hacen extremadamente bien. Pero es una evidencia clara que las rentabilidades de la gestión activa documentada por SPIVA y otros informes no respalda esta tesis.

Invertir en acciones individuales en lugar de en el promedio de acciones, es lo que proporciona invertir en un índice, pone la ley de la probabilidad en contra del gestor activo.

Es un hecho que las rentabilidades de los fondos activos no parecen demostrar que las habilidades de los gestores pueda superar esto.

Cuando un número limitado de acciones representa la mayor parte de la rentabilidad del índice, es menos probable que una cartera concentrada posea los grandes ganadores.

Hay muy pocas posibilidades de que, gracias a alguna habilidad en particular, el gestor activo pueda elegir exactamente aquellas acciones que lo hacen extremadamente bien.

Es por eso que en inbestMe solo utilizamos ETFs y fondos indexados. Ya que estos, ofrecen una ventaja en costes frente a los fondos activos y tienden a conseguir un mejor rendimiento a largo plazo debido también al hecho de que las rentabilidades de los índices heredan ese sesgo positivo.

Es por ello que invirtiendo en todo el índice, o sea la indexación, pone las probabilidades de tu lado.