Nos proponemos en este post dar una fórmula infalible de cómo controlar tu aguante al invertir. Hay un dicho popular que dice que “Ojos que no ven, corazón que no siente”, es un refrán que se refiere a que las personas no sufren por lo que no saben.

Parece que inicialmente tenía que ver con temas del amor pero hoy en día, el refrán se aplica al conocimiento o saber sobre todo tipo de asuntos o temas.

¿Es aplicable a la inversión? ¡Pues claramente sí!

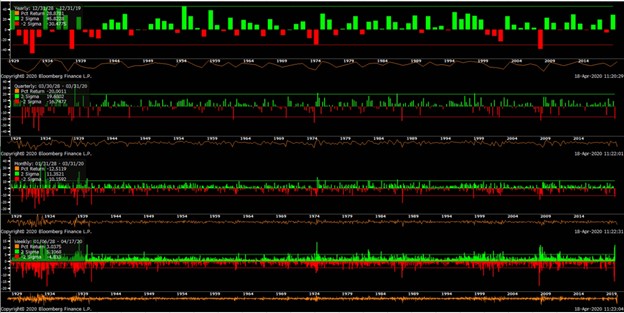

Observemos los siguientes gráficos:

Observamos cuatro gráficos. Empezando por el de más abajo, vemos la variación diaria del S&P500 que tiene cierto parecido con un electrocardiograma (ves de nuevo la conexión con el refrán).

Observamos barras muy marcadas en determinados periodos. Vemos que es relativamente fácil observar la crisis del COVID-19 (al final a la derecha), pero también se identifica fácilmente la crisis financiera del 2007/08 y, a la izquierda del todo, la gran depresión del 29.

La altura de las barras indican la variación diaria (quedando al centro de las barras verdes y rojas el 0) y vemos, en general, que a grandes barras rojas van asociadas también grandes barras verdes. Esto sería una expresión de la volatilidad de los mercados.

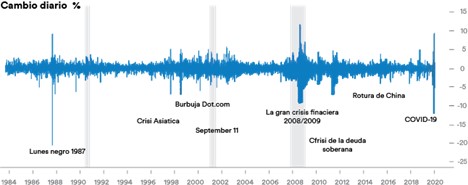

Pero no nos engañemos, cuando hablamos de volatilidad normalmente la asociamos a periodos de grandes caídas y, esto, es lo que está pasando en especial con la crisis del covid-19. Aunque como vemos en el siguiente gráfico (con un zoom desde el año 84 hasta ahora) es una situación que ya hemos vivido en otros momentos destacados de la historia bursátil.

Si vamos subiendo hacia arriba y analizando el primer gráfico, vemos dos secciones más con una representación de esa misma variación, primero mensual y después trimestral.

Vemos cómo en estas dos secciones el «electrocardiograma» se va relajando y el inversor que solo mire mensualmente o trimestralmente su cuenta tendrá menos palpitaciones.

Por último si nos fijamos en la última sección, la de más arriba, vemos esa misma variación pero representada anualmente y que reproducimos de nuevo:

Si nos fijamos en esta sección con valores anuales, observamos un gráfico mucho más relajado y aunque el rojo no desaparece, sí domina claramente el verde, es decir los años positivos. Hay una cierta concentración de rojo en la gran depresión del 29 (extremo izquierdo), pero si obviamos ese periodo, en general hay poca concentración de años negativos (solo vemos una concentración de 3 años en rojo al principio de la década de los 2000).

La analogía con el refrán se hace mucho más evidente y, podemos claramente decir que aquel inversor que se olvide del ruido diario y se centre en el largo plazo, sentirá mucho menos el sufrimiento que implica seguir los mercados cada día respecto a hacerlo de una forma más relajada, por ejemplo, anualmente.

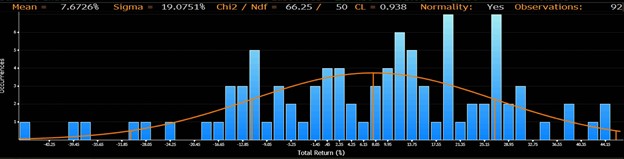

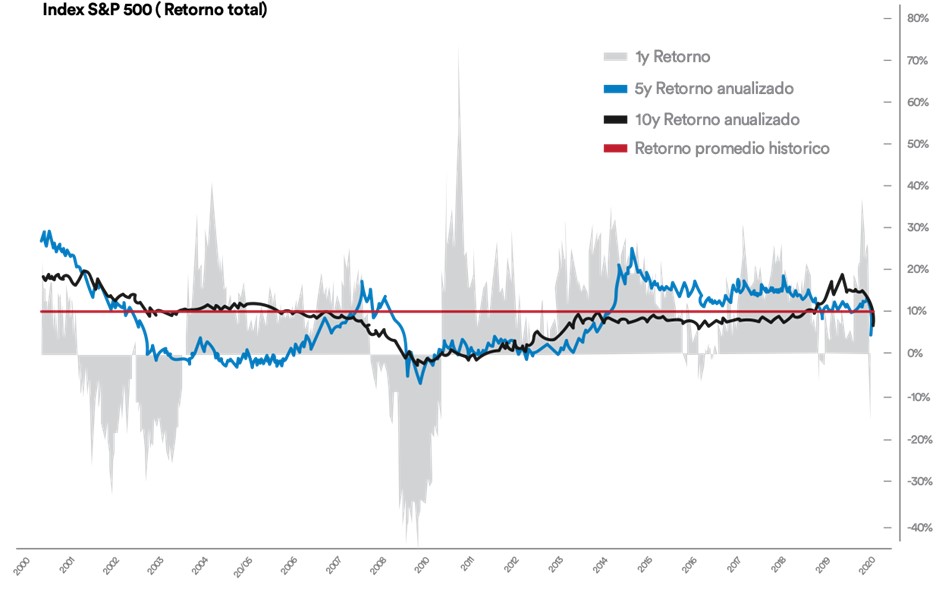

De hecho, fijémonos en el siguiente gráfico:

El promedio de rentabilidad anual desde el año 1929 es claramente positiva, del 7,62% anual (ver barra naranja vertical). Eso sí, el inversor tiene que entender que esa media es poco representativa de lo que obtendrá cada año, de hecho ningún año coincide con el promedio, y las barras se reparten alrededor de ese promedio. La probabilidad estadística más alta se reparte en valores entre el -12% y el +25%. Observamos cómo dominan los valores positivos pero también que la cola izquierda es más larga que la derecha.

Inversor que no ve, inversor que no sufre

Viendo todas estas estadísticas queda claro que podemos adaptar el refrán a inversor que no ve inversor que no sufre. Dicho de otra manera, el inversor que mire solo una vez al año su cuenta, sufrirá mucho menos que aquel que la mire cada día (si la estadística se repite).

Puede parecer una inconsciencia actuar así, pero si tienes constituido tu fondo de emergencia y estás invirtiendo el dinero que no necesitas en el corto plazo es más bien un grado de inteligencia, ya que a menudo es difícil controlar nuestras emociones en momentos difíciles. El inversor cómo sufrirá menos, tendrá más probabilidades de seguir su plan de inversión a largo plazo y de tener éxito.

Si llevamos este ejercicio un poco más lejos, veremos como el inversor que eleva su mirada más allá del año, tendrá menos posibilidades de confundirse en las ramas en el bosque de rendimientos históricos.

Si en vez de mirar rentabilidades anuales (expresadas por las barras grises en el gráfico superior), nos fijamos en retornos a 5 años (línea azul) o mejor a 10 años (línea negra) estaremos mucho más cerca del retorno promedio histórico que es cercano al 10% (desde el año 2000 en este gráfico).

Es por ello, que siempre recomendamos invertir a largo plazo. Cinco años ya empieza a ser un periodo interesante: a partir de los 5 años los rendimientos anualizados empiezan a normalizarse.

Otra forma de adecuar nuestro aguante al invertir es solo exponerse al riesgo que nos permita dormir tranquilos. Es innecesario someterse a riesgos que no podamos soportar. Por lo que conocer el perfil de riesgo que más te conviene es esencial y una vez seleccionado, te aconsejamos que te olvides de seguir tu cuenta de inversión. ¡Tendrás más posibilidades de conseguir tu objetivo a largo plazo!