Las cosas se pueden aprender en las aulas, mediante videos, seminarios, leyendo en la web, etc., pero las experiencias de la vida real son diferentes, ya que las lecciones aprendidas cuando las sufrimos en nuestra propia piel, tienden a no olvidarse.

El efecto perverso del interés compuesto cuando sufrimos pérdidas

Para la educación financiera, podemos considerar que el 2020 nos ha dado una gran e inolvidable lección sobre las leyes del interés compuesto. De forma simple, el interés compuesto es el mecanismo por el cual, si en un año obtienes ganancias, el rendimiento porcentual del año siguiente se acumulará también sobre las ganancias (el capital inicial aumentará por el rendimiento obtenido en el primer año).

Por lo tanto, si obtienes una ganancia también en el segundo año, obtendrás un efecto positivo superior por el hecho de que esto se produce sobre una cantidad mayor que el capital inicial que tenías al inicio. Este efecto es extremadamente relevante y positivo cuando se produce durante un período largo de tiempo.

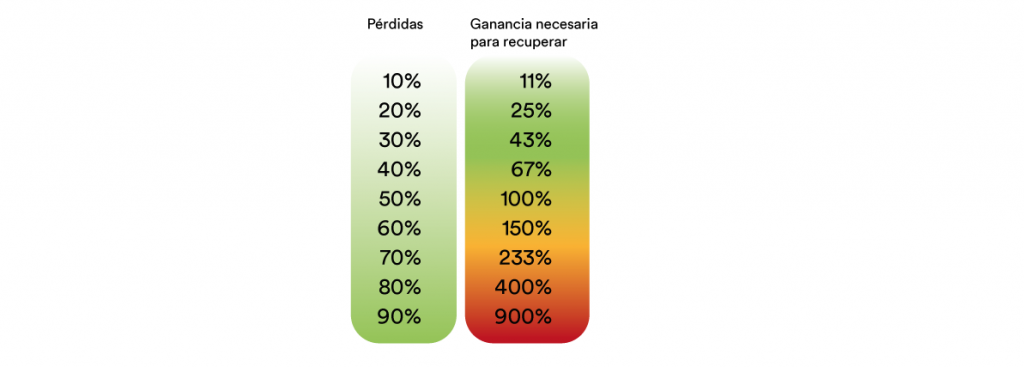

El mismo concepto se aplica al caso opuesto. Si en un año (o durante un cierto período de tiempo), incurres en una pérdida, el rendimiento del siguiente período se acumulará en un capital más pequeño. Si comienzas con un capital de 100 y pierdes el 50% durante un período, ganar el 50% no será suficiente para alcanzar el capital inicial, solo alcanzarás 75. Necesitarás una ganancia del 100% para regresar al capital de inicio.

Lo ocurrido en 2020

Esto es exactamente lo que ha sucedido durante este loco 2020.

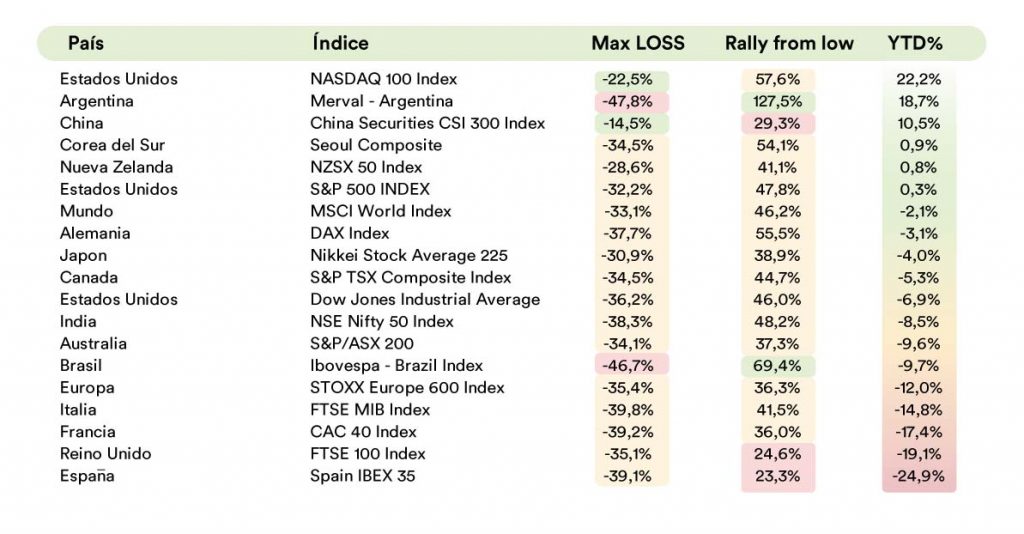

En la siguiente tabla calculamos el rendimiento porcentual desde el comienzo del año hasta el fondo del mercado en marzo para algunos de los índices más comúnmente seguidos.

Luego calculamos el porcentaje de rendimiento desde el fondo del mercado hasta ahora y luego vemos cuál es el rendimiento total desde el comienzo del año hasta ahora.

La tabla ofrece una representación práctica y perfecta de lo que hemos explicado. Si tienes un cierto porcentaje de pérdida y recuperas el mismo porcentaje, no terminarás en el mismo nivel del inicio.

Tomemos como ejemplo el índice europeo (STOXX Europe 600, quinta línea empezando por abajo en la tabla) que perdió un 35,4% hasta marzo, luego se recuperó alrededor del mismo porcentaje (36,3%), pero fijémonos en el dato del YTD% (year to date o desde principio de año) que sigue estando en negativo un 12%; este es el % en negativo desde principios de año.

El índice de Argentina perdió casi el 50%, luego recuperó más del 125%, pero el rendimiento total es de solo + 18% (no + 75%) porque el rendimiento en el segundo período se acumuló en un capital más pequeño.

¿Cómo evitar el efecto adverso de la capitalización en las pérdidas?

La mejor manera de evitar este efecto es prestar atención para no tener grandes pérdidas que amplifiquen este efecto. Por ejemplo, después de una pérdida del 90%, necesitas ganar un 900% para alcanzar el punto de equilibrio. Ver más ejemplos en la siguiente tabla:

¿Y cómo evitas hacer grandes pérdidas dado el hecho de que no podemos predecir lo que sucederá en el futuro? La mejor manera de evitar grandes pérdidas es implementar una diversificación global a tu cartera de inversión.

Al diversificar, admites que no sabes lo que te deparará el futuro y asumes que si pierdes en alguna clase de activos, probablemente ganarás, o al menos perderás menos en otras clases de activos. Por lo tanto, una cartera adecuadamente diversificada es la primera defensa que tienes contra el efecto perverso que produce el interés compuesto después de una pérdida.