Índice de contenido

ToggleLa visión a largo plazo, lo realmente importante

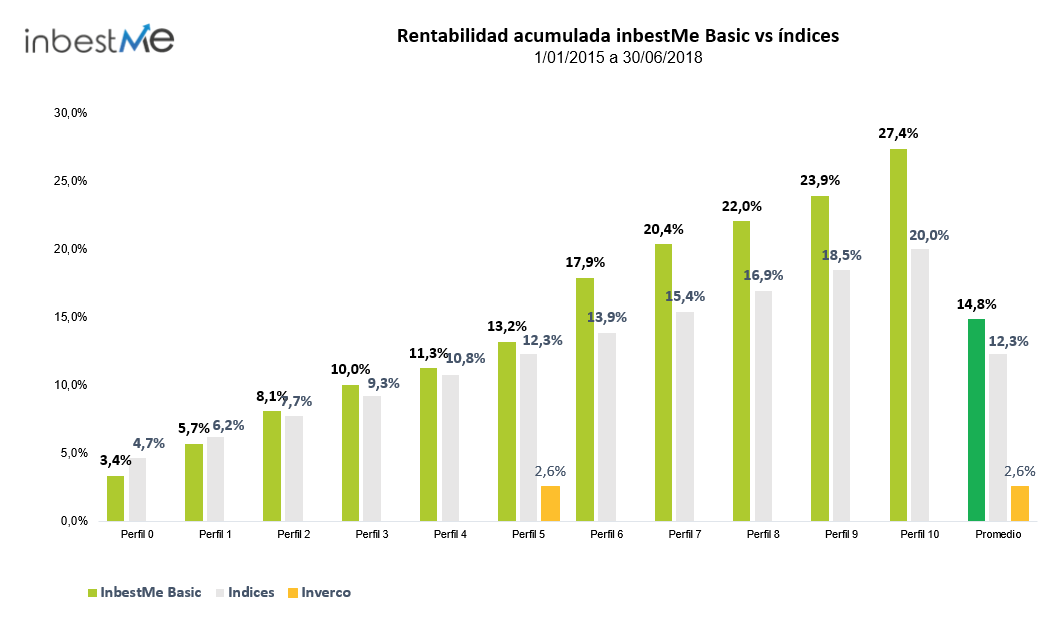

A pesar de un 2018 normalmente convulso, con rentabilidades planas o negativas en el primer semestre, la visión a largo plazo nos muestra que una cartera modelo inbestMe Strategic (Perfil 5) habría acumulado desde el 2015 una rentabilidad de casi el 15%. Este 15% superaría en más de un 12% la rentabilidad acumulada ponderada media de los fondos de inversión según Inverco (ver gráfico inferior). Incluso nuestro perfil 0 superaría el 2,6% de Inverco. Esto equivale a una rentabilidad media anualizada del 4%, lo que representa un 3,3% más que la rentabilidad media anualizada ponderada de Inverco (ver gráfico inferior).

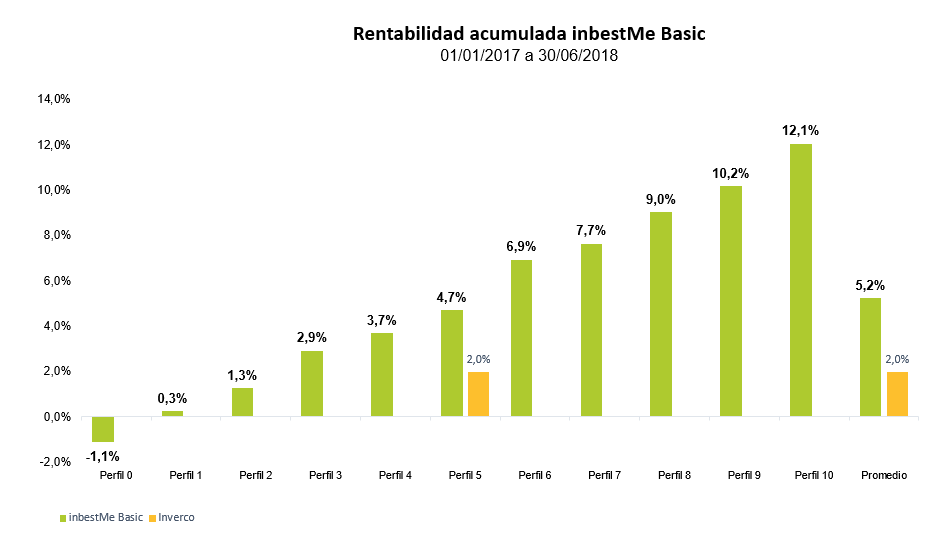

En una mirada algo más corta, de un año y medio (donde todo puede pasar) nuestras carteras modelo también han tenido un muy buen comportamiento, muy en línea con las rentabilidades esperadas de largo plazo. La rentabilidad media sería del 5,2% sacándole de nuevo un 3,2% a la estadística de Inverco. Los perfiles más comunes de nuestros clientes el 7, 8 y 9 habrían acumulado rentabilidades del 7,7%, 9% y 10,2% respectivamente. Por otro lado, perfiles más balanceados, el 4, 5 y 6 también habrían acumulado rentabilidades considerables del 3,7%, 4,7% y 6,9% respectivamente.

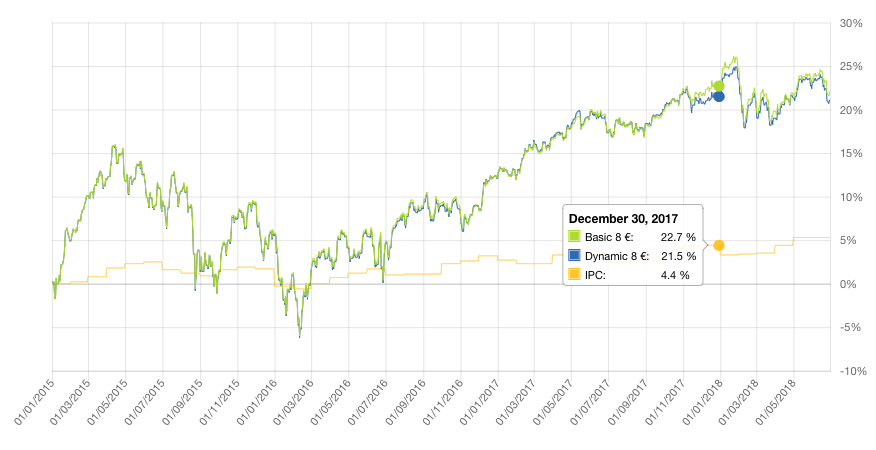

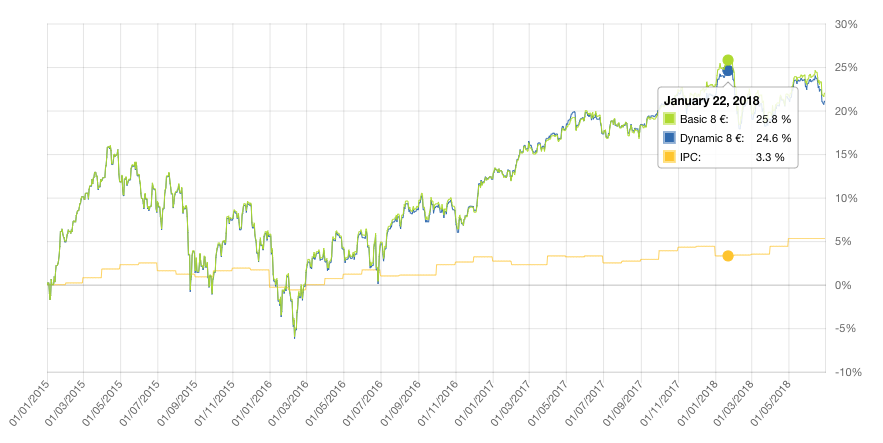

Pero una mirada más en profundidad nos recuerda que el camino hacia la rentabilidad no es una línea recta hacia arriba, el inversor debe aprender a soportar ciertos vaivenes del mercado. En los gráficos de más abajo podemos ver como por ejemplo, la cartera modelo del perfil 8, a pesar de acumular una rentabilidad del 10% en pocos meses en el 2015, estuvo en situación de ligeras pérdidas durante una corrección en el 2016, para después acumular hasta un 22,7% a finales del 2017. Durante el inicio del 2018 siguió subiendo hasta alcanzar un último máximo de 25.8% el 22/1/2018.

A partir de este máximo la evolución ha estado marcada por ciertos vaivenes acabando a mitad del año 2018 prácticamente con rentabilidad plana. Cuando adquirimos cierta perspectiva, nos empezamos a dar cuenta que lo que pasa en 6 meses es anecdótico. Aun así, repasemos qué ha pasado en este primer semestre del 2018.

Nota: para ver la evolución de otros perfiles clica aquí.

La visión de corto plazo, anecdótica pero siempre necesaria

Resumen del comportamiento de nuestras carteras en el primer semestre del 2018:

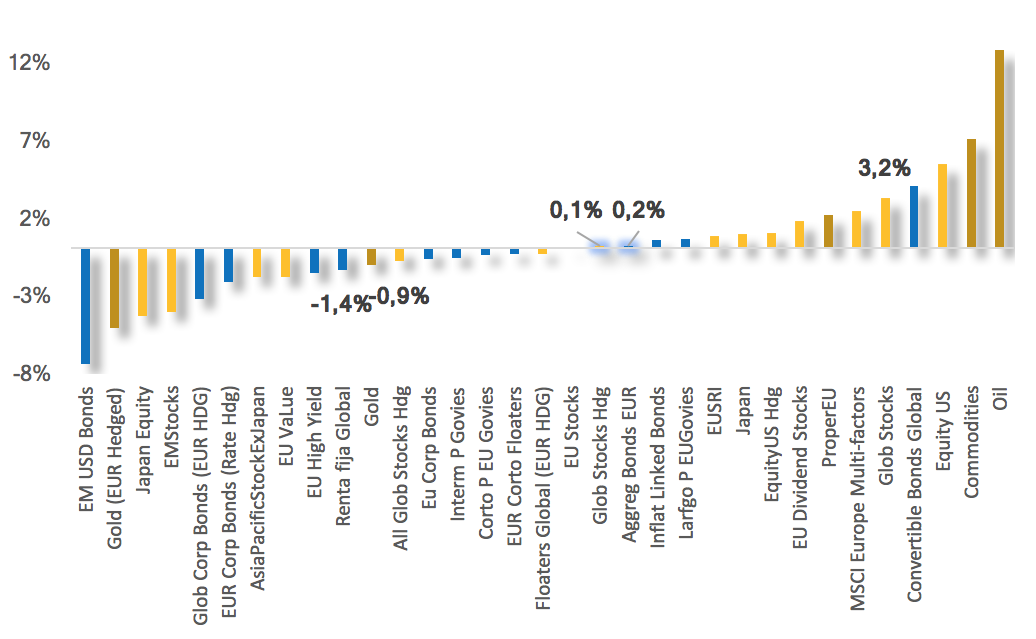

1 – La volatilidad se ha incrementado en el primer semestre del 2018. Esto ha significado volver a niveles de volatilidad normales, como ya vimos con anterioridad, más altos que la de los últimos años y en especial del nivel del 2017, el cual fue anormalmente bajo.

2 – La rentabilidad de la renta variable mundial se ha recuperado en el segundo trimestre del 2018 después de las caídas cercanas al 4% del primer trimestre. En Euros aún está cerca de un 1% en negativo.

3 – La renta variable americana impulsada por la revalorización del dólar ha impulsado esta recuperación. Sin embargo, expresada en Euros cubiertos está plana en el año.

4 – La renta variable europea también se ha recuperado en el segundo trimestre, pero también está plana en el año.

5 – En general la renta fija está en negativo en el año tirando a la baja la rentabilidad general de las carteras.

6 – Es de destacar la caída de los mercados emergentes en lo que llevamos de año. La caída ha sido muy significativa en la renta fija alcanzando caídas cercanas al 8%. En la renta variable estas han sido de casi el 5%.

7 – Destaca en positivo la evolución de las materias primas y del petróleo.

8 – A nivel geopolítico la guerra comercial iniciada por Trump, y seguida por China, ha añadido cierta incertidumbre y explica el castigo a los mercados emergentes. Los tipos de interés al alza de EE. UU. y un dólar más fuerte también influyeron en el mal rendimiento de los mercados emergentes. Todo indica que estos componentes seguirán siendo una fuente de volatilidad durante este segundo semestre. Por otro lado los beneficios empresariales creciendo fuertemente y con sorpresas positivas siguen soportando la renta variable.

9 – Siguiendo con la geopolítica en el ámbito europeo sigue latente un posible resurgimiento de las políticas anti Unión Europea en Italia. Durante el mes de mayo fue una fuente de tensión por el posible impacto en el Euro y en los mercados europeos. Aunque en las últimas semanas el tema italiano ha quedado en segundo plano puede resurgir en cualquier momento.

Evolución de las clases de activo – carteras euro

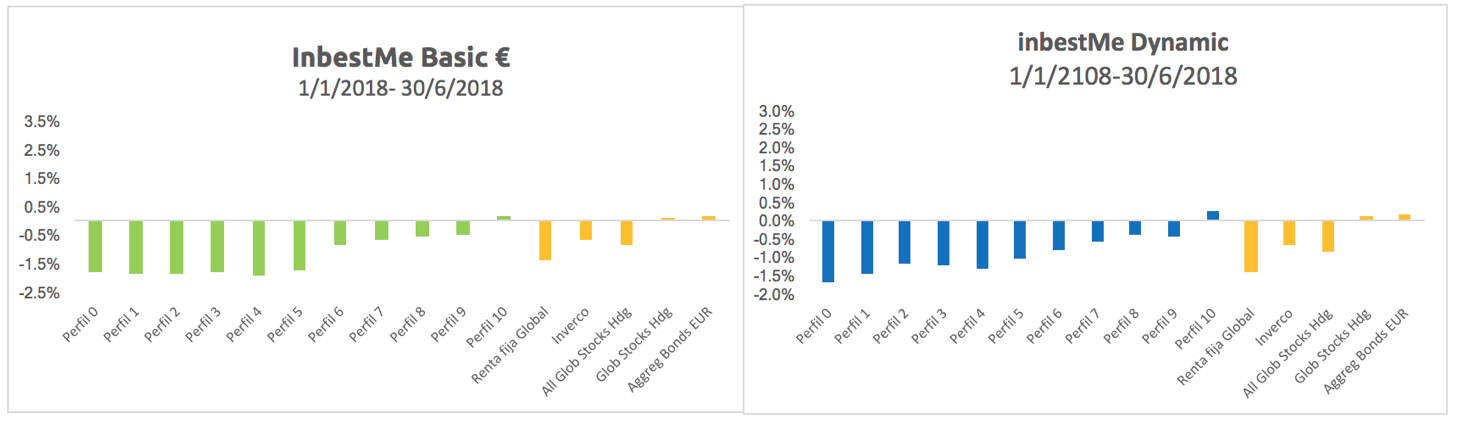

En este contexto las carteras inbestMe Strategic muestran una rentabilidad casi plana al cierre del primer semestre del 2018 en los perfiles altos, y algo negativa en los perfiles más bajos debido al mal comportamiento de la renta fija. Ver gráfico de la izquierda más abajo.

Por otro lado, con los cambios realizados en la distribución de las carteras inbestMe Dynamic (ver gráfico de la derecha más arriba) el comité de inversión de inbestMe ha conseguido mejorar muy moderadamente la rentabilidad (ver más abajo con más detalle los cambios realizados).

Durante este primer semestre, las fuertes caídas de los mercados emergentes han provocado una caída algo más pronunciada de nuestras carteras, especialmente en lo perfiles más bajos. Sin embargo, la alta diversificación de nuestras carteras contribuye en la mayoría de los casos a moderar las caídas.

Veamos más en detalle los cambios realizados en la distribución en inbestMe Dynamic.

Ajustes de las carteras inbestMe Dynamic durante el primer semestre del 2018

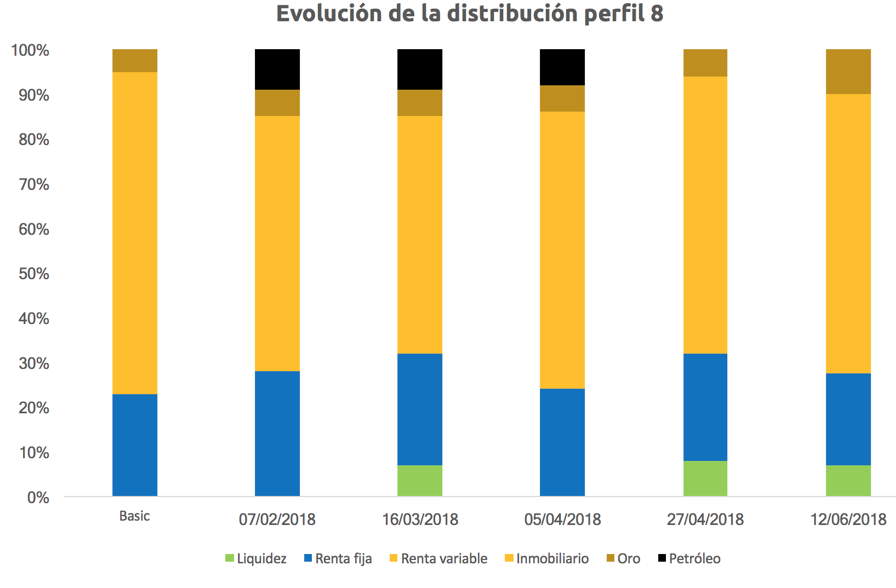

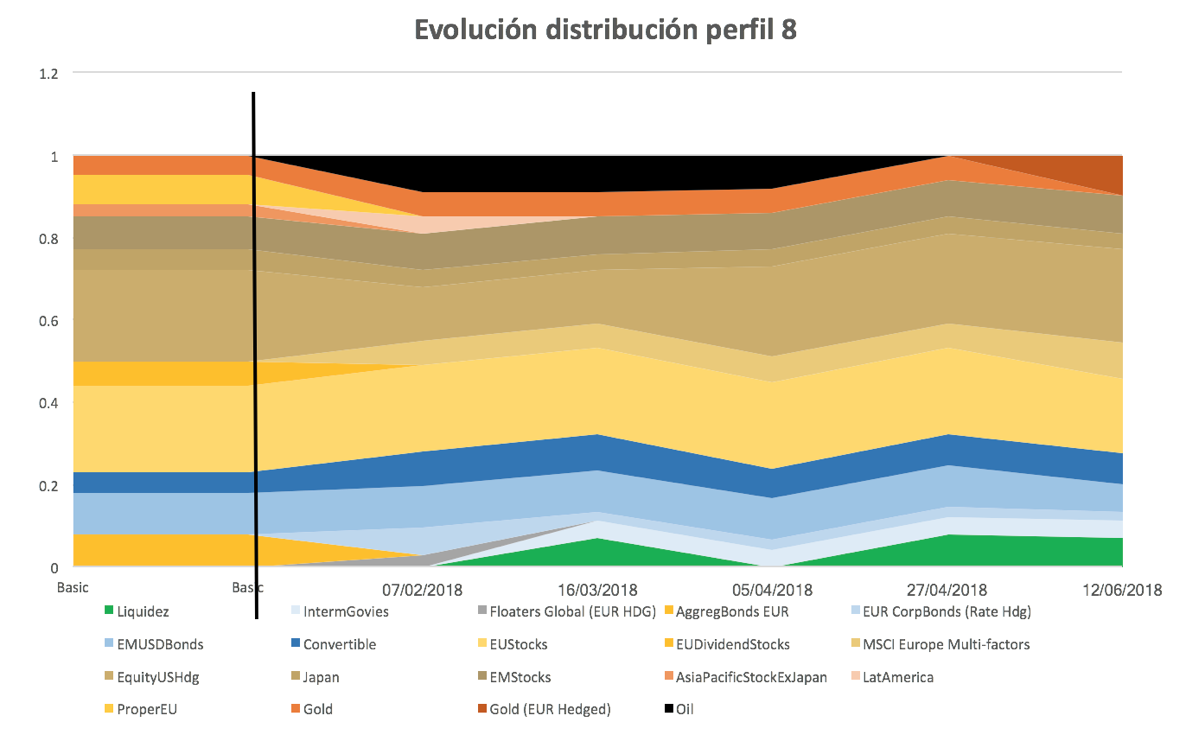

Los modelos que utilizamos como soporte a nuestras decisiones han sugerido una reducción del riesgo en diferentes momentos de este semestre y en casi todos los perfiles. La tendencia del comité de inversión ha ido en la dirección de reducir la exposición a renta variable para ajustar el riesgo de las carteras. Esto se debió en parte al aumento de la volatilidad de los mercados y en general de todas las clases de activos.

Como ejemplo vamos a comentar los cambios de la distribución en el perfil 8 (uno de los más escogidos por nuestros clientes).

Nuestro comité anticipó en cierta medida este potencial aumento de volatilidad y redujo a principios del 2018 la exposición a renta variable, desde un 8% hasta un máximo de 12%. Apostó por añadir exposición en petróleo hasta el mes de abril, lo que mantuvo la rentabilidad a pesar de la reducción en exposición total a renta variable. También se optó por introducir un ETF de renta variable europea multifactor en detrimento del de dividendo. Frente a la situación de corrección en la renta fija en algunos momentos el comité ha utilizado cierta posición momentánea en liquidez que ha mantenido a cierre del primer semestre.

Ante el aumento de riesgo en la renta fija el comité se ha decantado en este semestre a incorporar peso en renta fija con interés cubierto y convertibles.

Las acciones tomadas por el comité han ido encaminadas a situar las carteras inbestMe Dynamic en una posición de más prudencia ante el mencionado incremento de volatilidad y que se mantenían al cierre del semestre. Ya hemos visto que las acciones tomadas en inbestMe Dynamic no han incrementado la rentabilidad, pero sí que han conseguido reducir en alrededor de 1% la volatilidad (medida del riesgo).

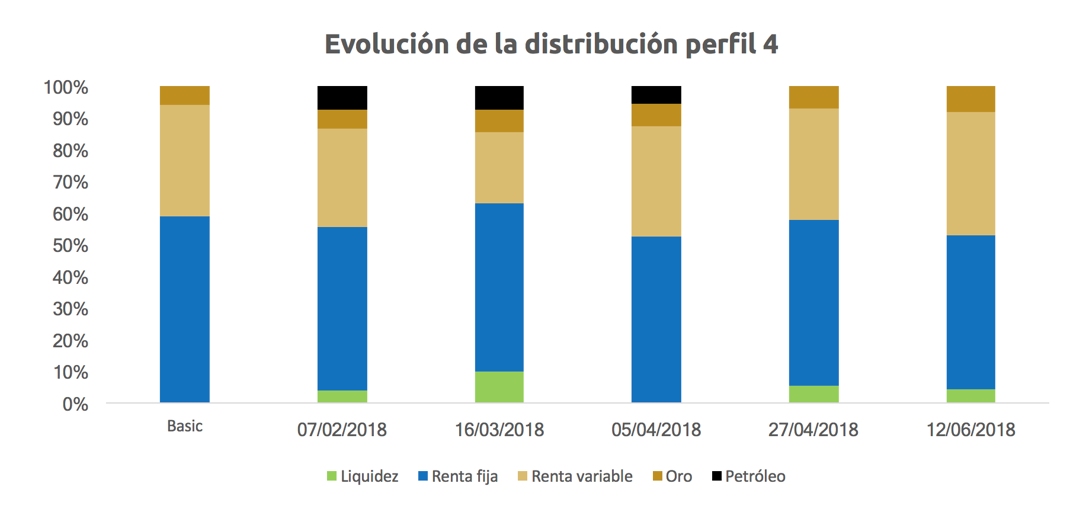

Revisemos como indicativo de los perfiles bajos los cambios realizados en un perfil 4.

A parte de las estrategias ya comentadas para el perfil 8, en la parte de renta fija el comité ha eliminado en los perfiles bajos, el High yield, a la vez que aumentaba el peso en bonos con interés cubierto, y en flotantes. También introducía un ligero peso en bonos convertibles y gubernamentales con duración media. También se ha utilizado cierto peso en liquidez como estrategia momentánea.

Nota importante:

Las rentabilidades anteriores al 24/2/17 son resultado de un backtest. Los resultados del pasado no son garantía de resultados futuros. Cualquier retorno previsto o proyecciones hipotéticas, pueden no reflejar resultados reales futuros. Destacar que los resultados del pasado pueden reflejar rentabilidades de activos por un tiempo limitado, o debidos a un periodo de una actividad extrema o peculiar. TODA INVERSIÓN IMPLICA RIESGO Y ESTÁ SUJETA AL RIESGO DE PERDER DINERO. No puede asegurarse que una inversión o que cualquier proyección o rentabilidad real mostrada se conviertan con certeza en rentabilidades reales o predecibles. No se puede asumir que los inversores vayan a experimentar retornos en el futuro tales como los expresados. Las rentabilidades que se muestran aquí no contemplan promociones especiales, si estas se aplicaran, las rentabilidades serían más altas. Las rentabilidades aquí expresadas corresponden a la de nuestras carteras modelo en el periodo indicado, y por tanto no tienen porque coincidir con ninguna cartera real de nuestros clientes.