Analizar la fiscalidad de un ahorrador o inversor es siempre una cuestión compleja, no solo por las cuestiones técnicas asociadas, sino porque además hay múltiples circunstancias personales que hacen imposible generalizar.

En inbestMe no damos asesoramiento fiscal. Las explicaciones que damos a continuación son indicativas y generalistas. Las explicaciones que aquí se comentan NO DEBEN CONSIDERARSE UN ASESORAMIENTO FISCAL. Para tener una opinión personalizada debes acudir a tu asesor fiscal.

Los ejemplos que se comentan a continuación son solo útiles para quien quiera entender cuales son los factores a considerar al comparar una cartera de planes de pensiones versus una cartera de fondos indexados.

Esta comparación se hace usando carteras de un mismo perfil en inbestMe, aunque la comparación sirve como base para otras opciones (si la rentabilidad es homogénea).

En general observaremos que hay un beneficio fiscal por contratar un plan de pensiones dadas las hipótesis contempladas en el ejemplo que utilizamos más abajo. Este beneficio fiscal se deriva principalmente del hecho de obtener una rentabilidad adicional sobre un importe “prestado” por hacienda durante un largo periodo de tiempo y que va aumentando exponencialmente por la magia del interés compuesto.

Índice de contenido

Toggle¿Qué variables hay que tener en cuenta?

Por desgracia en España no existen demasiados productos financieros que tengan cierto atractivo fiscal. Es un hecho que desde el punto de vista fiscal el plan de pensiones es uno de los que tiene más atractivos siempre y que tengamos en cuenta las siguientes variables:

- El importe que dejamos de pagar por la aportación a nuestro plan de pensiones. Esto es gracias al ahorro sobre la base imponible en función del tipo marginal.

En el ejemplo que utilizaremos haremos servir un 35% de marginal que sobre una aportación anual de 4.000 €, que implica un ahorro en la declaración de la renta de 1.400 €. - La otra variable es la diferencia entre el marginal que pagamos cuando estamos en activo versus el marginal que pagaremos cuando estemos retirados. Es importante manejar esta variable.

En nuestro ejemplo manejaremos una diferencia del 5%, es decir en vez de pagar un 35% pagaremos un 30%.

Resumen de hipótesis para el cálculo ejemplo de beneficio fiscal:

- Aportación anual base: 4.000 € durante 30 años (aunque según la versiones consideradas el tratamiento es diferente)

- Tipo IRPF marginal mientras estamos en activo: 35% (ahorro 1.400 €). Aviso: Si nuestro marginal es inferior el beneficio fiscal será inferior. [Ver anexos].

- Tipo IRPF marginal cuando nos jubilamos: 30% (por debajo de cuando estamos en activo, asumiendo una recuperación mayoritariamente como rentas anuales). Aviso: Si nuestro marginal durante la edad de jubilación es más alto y tiende a igualarse al marginal de cuando estamos en activo el beneficio fiscal se reduce. Por el contrario si la diferencia en el marginal aumenta el beneficio fiscal será superior. [Ver anexos.]

- Tipo IRPF base del ahorro: 23% (aplicada a las plusvalías en las carteras de fondos indexados). Aviso importante: Si en vez del 23% nos toca aplicar un porcentaje inferior el beneficio fiscal será inferior. [Ver ejemplos con el 19% en anexos].

- Rentabilidad cartera de plan de pensiones y de la cartera de fondos indexados 4,5%. Aviso importante: si la rentabilidad es inferior el beneficio fiscal será inferior.

Nota adicional: para facilitar el análisis calculamos en el último año el valor neto de cada opción, aunque se asume una recuperación en forma de rentas anuales.

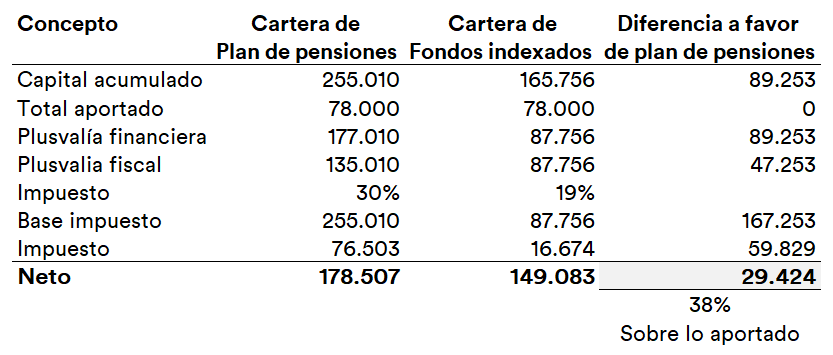

Versión 1

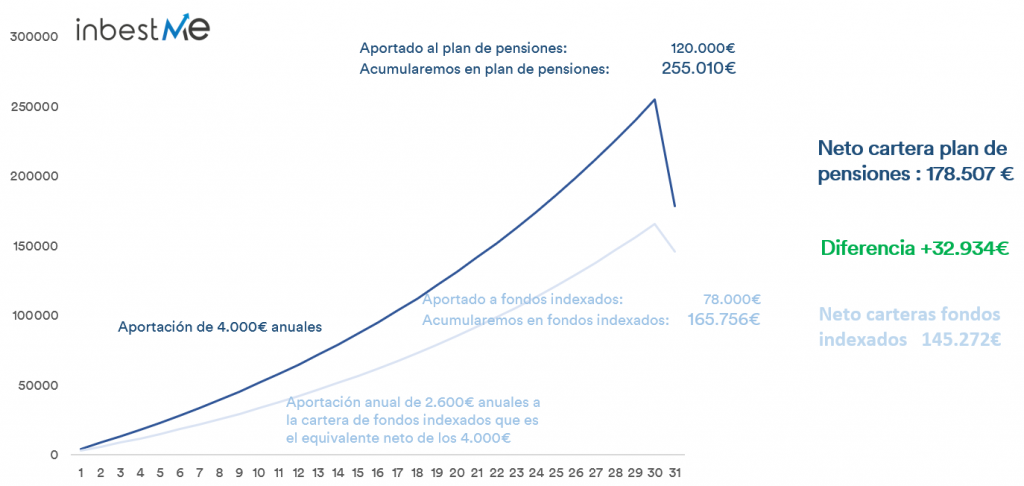

En esta primera versión del cálculo del beneficio fiscal asumimos la hipótesis que el cliente aporta 4.000 € a su plan de pensiones cada año pero en realidad aporta solo de su bolsillo 4.000 € – 1.400 € = 2.600 € ya que hacienda nos abona el 35% de lo aportado.

Para comparar con la cartera de fondos indexados, lo hacemos con los 2.600 € que aportamos de nuestro bolsillo ya que en este caso hacienda no nos ayuda con una aportación a cuenta de nuestros impuestos.

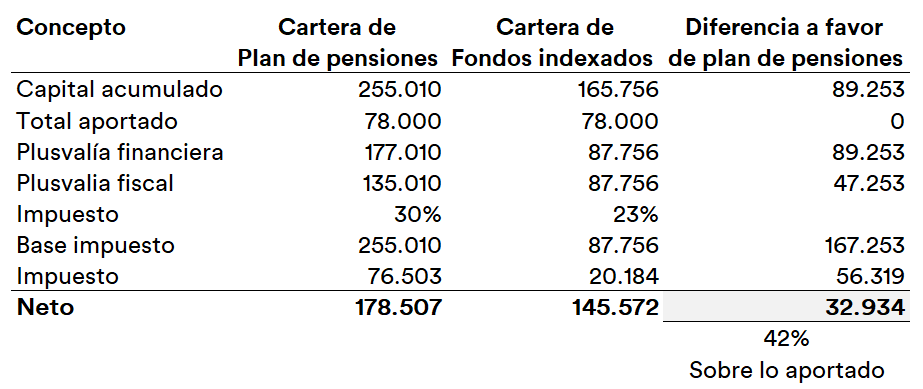

En la tabla siguiente vemos un cuadro comparativo para este ejemplo:

Como vemos en este caso, el resultado es muy favorable a la cartera de planes de pensiones siendo la diferencia neta de 32.934 € después de pagar todos los impuestos en ambos casos.

La diferencia se produce porque acumulamos un capital adicional gracias a la aportación adicional a cuenta de nuestros impuestos que nos hace hacienda.

Los 32.934 € representan un 42% sobre el capital aportado.

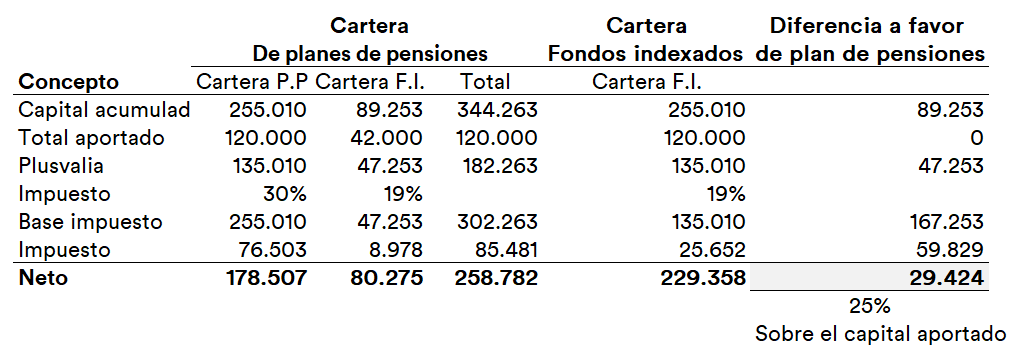

Versión 2

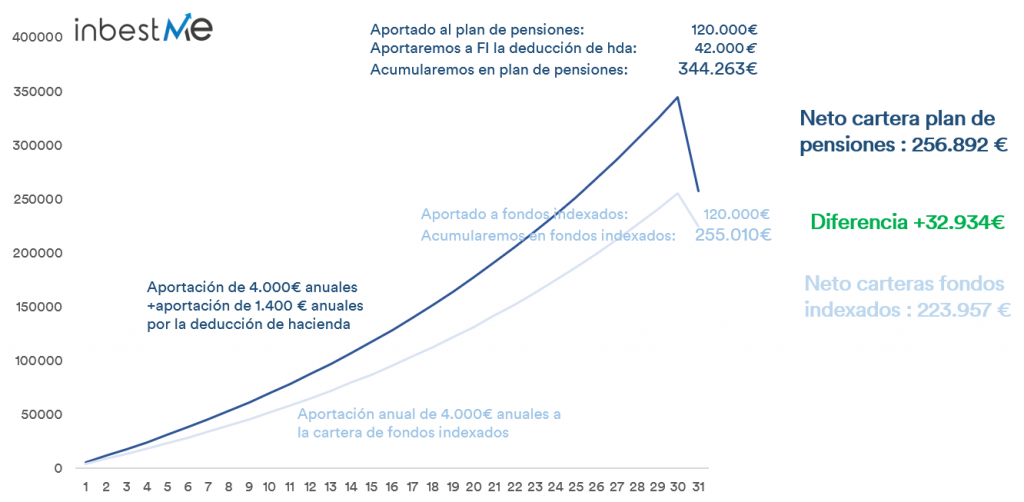

En esta segunda versión del cálculo del beneficio fiscal asumiremos la hipótesis que el cliente aporta 4.000 € a su plan de pensiones cada año y que la parte que nos ahorramos por la deducción fiscal de hacienda (de 1.400 €) la invertimos en una cartera de fondos de inversión.

Para comparar con la cartera de fondos indexados lo haremos con los 4.000 € que aportamos de nuestro bolsillo, ya que en este caso hacienda no nos ayuda con una aportación a cuenta de nuestros impuestos.

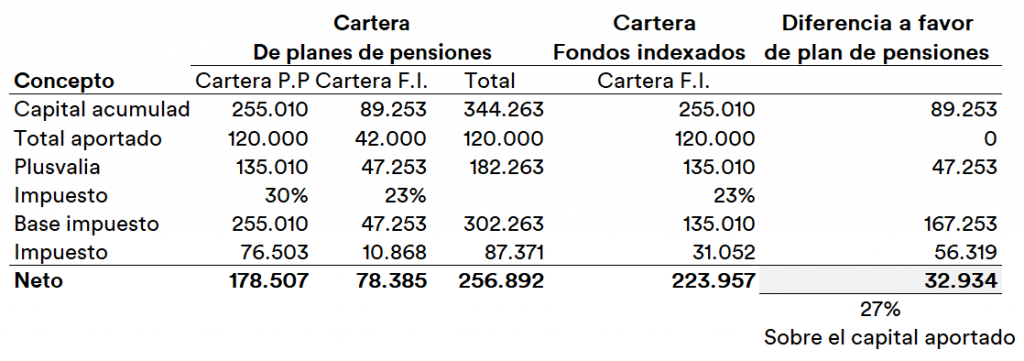

En la tabla siguiente vemos un cuadro comparativo para este ejemplo:

Como vemos en este caso, el resultado es el mismo y sigue siendo muy favorable a la cartera de planes de pensiones, siendo la diferencia neta de 32.934 € después de pagar todos los impuestos en ambos casos.

Sin embargo, el esquema mental de este caso es algo diferente. Para hacer el cálculo de la opción planes de pensiones, no solo invertimos la aportación de los 4.000 € sino que también invertimos el dinero que nos devuelve hacienda (1.400 €) y lo hacemos (en esta versión) en una cartera de fondos indexados.

En este caso, vemos que aunque la diferencia a favor de la cartera de planes de pensiones es la misma respecto a la versión 1, el porcentaje sobre el capital aportado es del 27%, ya que invertimos más (la base es más alta). Sin embargo, respecto al caso anterior, acumulamos un capital mucho más alto, (256.892 € contra los 178.507 € de la versión 1).

La cartera de fondos indexados superaría a la cartera de planes de pensiones. Pero como además, obtenemos rentabilidad sobre la desgravación que invertimos en una cartera de fondos indexados el efecto total es positivo a favor del plan de pensiones.

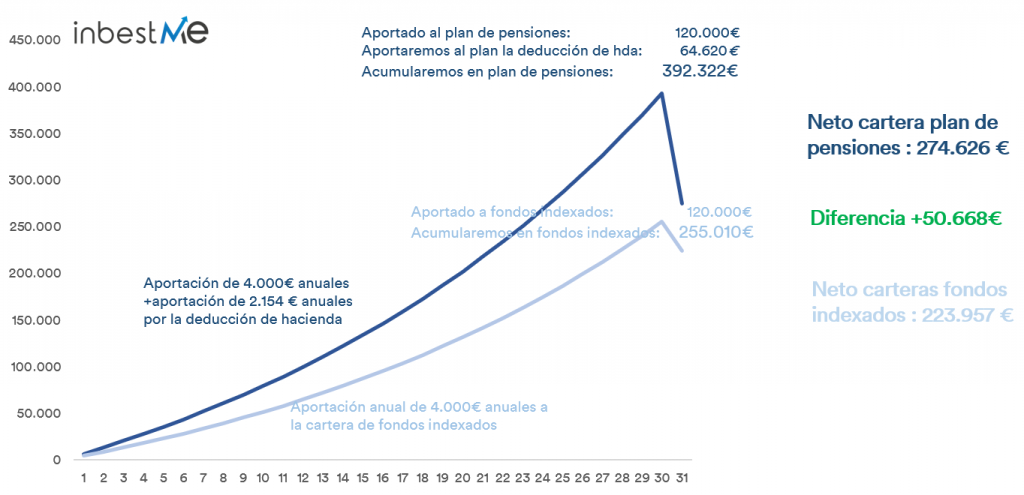

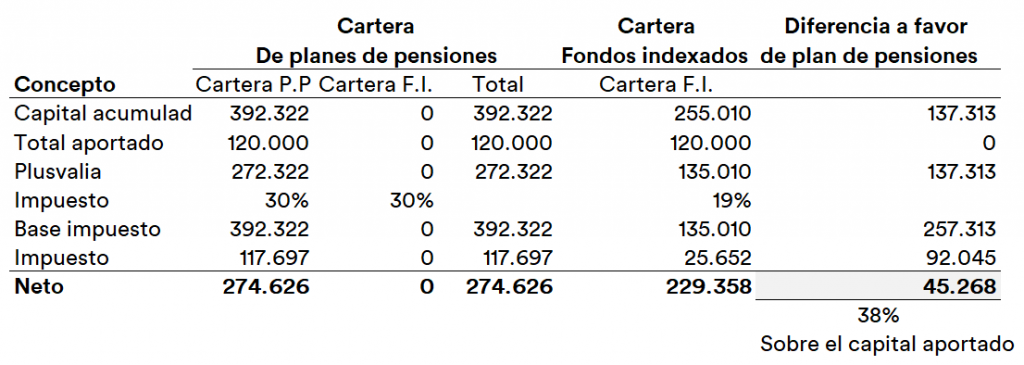

Versión 3

En esta tercera versión del cálculo del beneficio fiscal, asumiremos la hipótesis que el cliente aporta 4.000 € a su plan de pensiones cada año más la parte que nos ahorramos teniendo en cuenta la deducción fiscal anual. Con lo cual, en realidad aportamos 4.000 € / 0,65 = 6.154 € (ya que 6.154 € – 35% de desgravación = 4.000 €).

Para comparar con la cartera de fondos indexados lo haremos con los 4.000 € que aportamos de nuestro bolsillo, ya que en este caso hacienda no nos ayuda con una aportación a cuenta de nuestros impuestos.

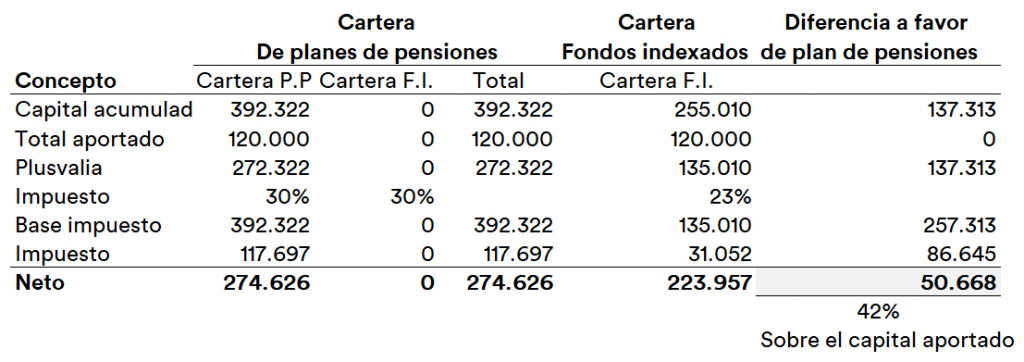

En la tabla siguiente vemos un cuadro comparativo para este ejemplo:

Como vemos en este caso, el resultado sigue siendo muy favorable a la cartera de planes de pensiones siendo la diferencia neta en este caso la más favorable, aumentando a 50.668 €.

El porcentaje se sitúa en el 42% sobre el capital invertido. Además, es el que acumula más capital para nuestra jubilación (274.626 € contra 178.507 € versión 1, 256.892 € versión 2).

El esquema mental de este caso es algo diferente. Para hacer el cálculo, no solo invertimos la aportación de los 4.000 € sino que también invertimos el dinero que nos devuelve hacienda en el mismo plan de pensiones, (aunque esta segunda cifra no la consideramos capital aportado ya que no sale de nuestro bolsillo sino del de hacienda).

Hemos dejado en blanco la cartera de FI para resaltar esta diferencia respecto a la versión 2. Para comparar con la cartera de fondos indexado, seguimos acumulando los 4.000 € anuales que salen de nuestro bolsillo (recordemos de nuevo que en este caso hacienda no nos ayuda).

Otros aspectos a considerar en la fiscalidad de una cartera de plan de pensiones y una cartera de fondos indexados

Exigir a nuestro plan de pensiones una buena rentabilidad

Para hacer estos cálculos, hemos tomado una hipótesis que no es tan fácil de conseguir: tener la misma rentabilidad para una cartera de planes de pensiones que para una cartera de fondos de inversión y que ambas sean del 4,5%.

Para nuestro caso es fácil hacer esta hipótesis, ya que esta es la rentabilidad anualizada promedio esperada tanto para nuestras carteras de fondos indexados como para nuestras carteras de planes de pensiones.

Esto no es muy habitual y a menudo nos dejamos deslumbrar por las ventajas fiscales. Debemos resaltar que estas no nos deben hacer perder de vista la importancia de obtener una rentabilidad óptima para una inversión a largo plazo.

Alerta con la iliquidez

Otro aspecto importante es la diferencia en liquidez de las carteras que hemos comparado. Hemos visto que en todos nuestros cálculos debido a las deducciones fiscales la comparación sale favorable al plan de pensiones, pero hay que recordar que esta ventaja tiene un peaje alto en forma de iliquidez tanto en el periodo de aportaciones como en el de la recuperación de la inversión (hemos asumido un retirada en rentas anuales periódicas). Aunque ahora mismo, los casos para recuperar un plan de pensiones se han flexibilizado es un aspecto a tener en cuenta antes de empezar.

Por otro lado, esta iliquidez se puede convertir en ventaja, ya que nos puede evitar tomar decisiones precipitadas con nuestro plan de inversión, sacando el dinero antes de hora por nuestra aversión al riesgo cuando vemos correcciones en los mercados. En definitiva, es operar con el mismo sesgo mental que operamos cuando invertimos en tocho: estamos aceptando que es una inversión a largo plazo y con liquidez limitada.

Por tanto, la decisión entre contratar una cartera de planes de pensiones o de fondos indexados debería responder a este balance entre beneficio fiscal e iliquidez.

En esto, cada uno debe tomar sus propias decisiones y es imposible dar una receta única, pero parecería lógico destinar al menos una parte de nuestro patrimonio (al menos aquel que creamos que no es grave) que sea ilíquido. En este sentido puede ser más que razonable tener un 10% o un 15% en una cartera de planes de pensiones viendo el beneficio fiscal que nos reporta.

Análisis personalizado y detallado

Para hacer los cálculos hemos usado unos parámetros que nos han parecido medios en cuanto a aportación anual, marginales antes y después de jubilación, años, etc.

Incluso la rentabilidad promedio del 4,5%, es asumiendo un perfil balanceado en la escala de inbestMe. Este perfil debería ser más que correcto para la mayoría de casos teniendo en cuenta que un plan de pensiones puede ser a 30 años. Puede ser más que recomendable que durante varios años fuera superior (por ejemplo los primeros 25 años), pero a muchos les puede parecer agresivo. Cuanto más alta es la rentabilidad más alto es el beneficio fiscal y al revés.

A modo de ejemplo, el beneficio fiscal para la versión 1 y 2 calculados con un 3% de rentabilidad se reduciría al 27% y 18% respectivamente.

Obviamente cambiando todos los demás parámetros, los resultados pueden ser algo diferentes, y hay que tomarse estos cálculos como indicativos y no dejaremos de insistir que para un análisis detallado de nuestra situación personal es necesario consultar un experto fiscalista para revisar nuestro caso específico.

De hecho, un impacto muy importante está en el tema de los marginales y el diferencial entre ellos mientras estamos en activo y cuando nos jubilamos. En este sentido, es importante recordar que para el beneficio fiscal, y de forma direccional, deberemos rescatar tanto como podamos nuestro plan de pensiones como una renta anual para que no se nos dispare el marginal en el periodo de jubilación.

Anexos

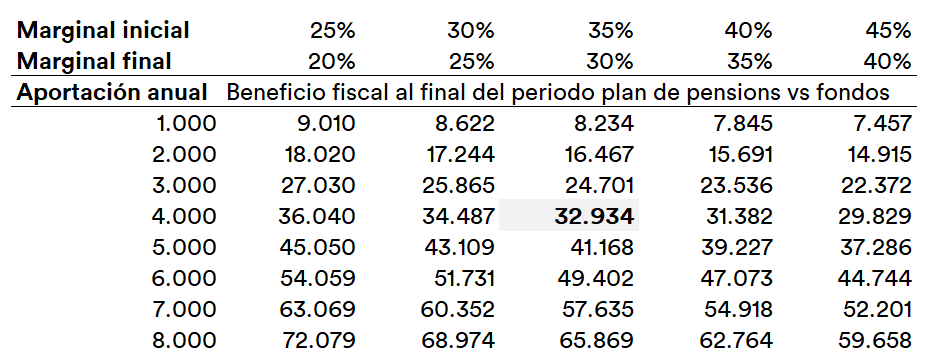

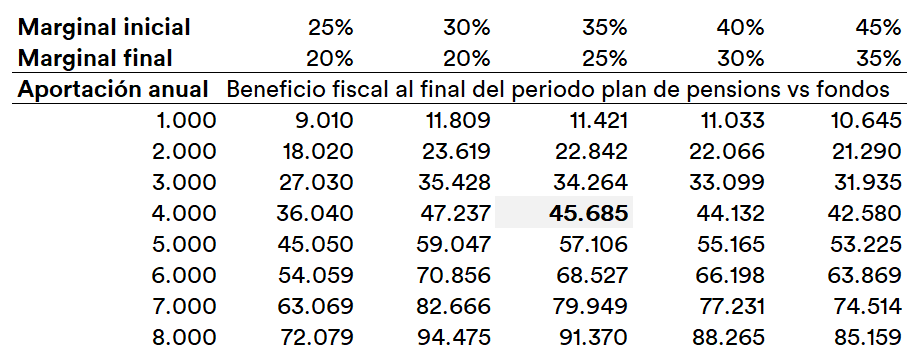

Adjuntamos varias tablas para diferentes casuísticas para que veamos cómo influyen en los cálculos para la versión 1 y 2.

- Tabla 1: según importe con diferencia en marginal del 5%.

- Tabla 2: según importe con diferencia en marginal del 10%.

En la tabla 1 hemos remarcado el ejemplo que hemos utilizado. En la tabla 2 vemos de nuevo una cifra remarcada, la cual sería el mismo ejemplo pero en este caso con un diferencial más alto en el marginal de nuestra etapa activa versus la etapa jubilado.

Como norma general vemos que:

- Cuanto más alto es el importe invertido, mayor será el beneficio final.

- Si el marginal es más alto, más alto es el beneficio final.

- Cuanto más alto es el diferencial entre el marginal inicial (en activo) y el final (jubilado) más alto es el beneficio final. Ver la diferencia entre el cuadro 1 y el 2.

Versión 1: con IRPF en fondos del 19%, en vez de 23% utilizado anteriormente.

Segunda versión: con IRPF en fondos del 19%, en vez de 23% utilizado anteriormente.

Versión 3: con IRPF en fondos del 19%, en vez de 23% utilizado anteriormente.

En los cálculos en el ejemplo utilizado hemos empleado un 23% (el máximo) para la fiscalidad de la cartera de fondos indexados. Si en vez del 23% esta fuere del 19% el beneficio fiscal se reduce. Por ejemplo, en la versión 3 se reduciría en algo más de 5.000 € y el porcentaje pasaría del 42% al 38% sobre el capital aportado.

8 comentarios

Hello to all, reading this webpage’s post on a regular basis.

It carries fastidious stuff.

Hello, thank you for your comment, we are happy that you like our blog. Best regards

This article will help the internet viewers for building up from start to end.

Hello, thank you for your opinion. Best regards.

I used to be able to find good advice from your blog posts.

Hello, thank you for your comment. Best regards.

Hello There. I discovered your weblog the use of msn. This is a very well written article. I will be sure to bookmark it and return to learn extra of your useful info. Thanks for the post.

I will definiktely comeback.

Hello, thank you. Best regards