Índice de contenido

ToggleCOMENTARIO ECONÓMICO

Por lo general, agosto es un mes volátil para los mercados y este último cumplió con las expectativas.

La volatilidad fue provocada por una nueva escalada de la guerra comercial entre Estados Unidos y China. El 23 de agosto, China anunció un aumento entre 5% y 10% sobre las importaciones por valor de 75 mil millones de dólares procedentes de los Estados Unidos. La administración de los Estados Unidos tomó represalias de inmediato ante estas medidas al aumentar al 30% los aranceles que estaban al 25% y al 15% a los aranceles que eran del 10%.

China no respondió a estos últimos aumentos de aranceles estadounidenses y los mercados lo leyeron de manera positiva.

Las tensiones comerciales entre Estados Unidos y China se reflejaron en una depreciación de la moneda china que compensó parcialmente los efectos de los aranceles (al abaratar los productos chinos en dólares).

La escalada de la guerra comercial también influyó en otros mercados europeos y, en particular en el alemán, que tiene una exposición del 15% a China y un alto peso de los sectores manufactureros.

En Gran Bretaña, el primer ministro Boris Johnson, anunció su intención de cerrar el parlamento hasta el 14 de octubre en una medida destinada a dejar menos tiempo a sus oponentes para bloquear un Brexit sin acuerdo.

En este difícil contexto, continuó la caída de los tipos de interés en todo el mundo. Los tipos de interés a largo plazo siguieron cayendo debido a las débiles expectativas económicas para el futuro. El rendimiento de los bonos del Tesoro de EE. UU. a 10 años cayó al 1,5% (estaban en el 3,3% a principios de año). En todo el mundo, alrededor de 16 mil millones de dólares en bonos, ofrecen un rendimiento negativo.

Esto significa que los inversores tienen que aumentar los riesgos (eligiendo vencimientos más largos o bonos emitidos por emisores menos solventes) para obtener algún rendimiento. Esto, junto con el hecho de que los rendimientos se están reduciendo constantemente, hacen que la recompensa que obtienen los inversores por una unidad de riesgo sea extremadamente baja.

Durante este mes de septiembre, tanto los bancos centrales de Europa como los de EE. UU. tomaron una decisión importante con respecto a la trayectoria futura de los tipos de interés. Esto probablemente implicará una mayor reducción de los tipos de interés oficiales (que en Europa ya son negativos) y un paquete de medidas que incluye un reinicio de las compras de activos por parte de los bancos centrales.

Durante el mes, el presidente Trump atacó fuertemente al presidente de la Reserva Federal, Powell, acusándolo de no hacer lo suficiente para bajar los tipos de interés a fin de estimular la economía. El presidente definió a Powell como un enemigo más grande para Estados Unidos que el presidente chino, Xi Jinping. Podemos esperar que este tipo de presión por parte de la administración sobre la Reserva Federal aumente a medida que nos acercamos a la reunión de la Fed del 17 y 18 de septiembre.

El hecho es que la economía de Estados Unidos, por el momento, no muestra fuertes signos de debilidad que justifiquen recortes sustanciales de los tipos de interés. Los riesgos provienen principalmente del extranjero en forma de una posible desaceleración económica mundial. El presidente Powell, durante su discurso en Jackson Hole, introdujo el concepto de «gestión de riesgos» como uno de los impulsores de la próxima decisión de la FED.

Esto implicaría la posibilidad de que el banco central de EE. UU. reduzca los tipos de interés para protegerse de los riesgos en la economía mundial sin depender demasiado de los datos nacionales.

DESEMPEÑO DE LA CARTERA

Agosto fue un mes excepcional para la renta fija ya que los activos de renta fija en todo el mundo cayeron sustancialmente y esto hizo que el precio de los bonos subiera (recuerde que los tipos de interés y los precios de los bonos están inversamente correlacionados, lo que significa que cuando uno baja el otro sube).

Por el contrario, fue un mes difícil para la renta variable que se vio afectada por las incertidumbres relacionadas con la guerra comercial. Los mercados emergentes y la región de Asia Pacífico se vieron particularmente afectados a raíz de sus lazos con China.

Como resultado de lo anterior, las carteras de bajo riesgo (que tienen una asignación más alta a la renta fija) tuvieron un mejor desempeño que las carteras de mayor riesgo (que tienen una asignación más alta a la variable renta). A pesar de la volatilidad durante el mes, las pérdidas fueron relativamente contenidas incluso para carteras de más riesgo.

Entre los activos alternativos, al oro le fue extremadamente bien durante el mes. De hecho, como explicamos en Porqué muchos prefieren invertir en Oro, el oro tiende a funcionar bien cuando el tipo de interés cae a medida que disminuye el coste de oportunidad de obtenerlo. En un contexto en el que todos los países imprimen dinero para sostener la economía y quieren depreciar sus monedas, a más personas les gusta almacenar su riqueza en un activo seguro como el oro. Asignamos al oro hasta el 8% de nuestras carteras.

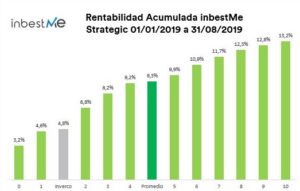

RENTABILIDADES ACUMULADAS EN EL AÑO A CIERRE AGOSTO 2019

En 2019 nuestras carteras inbestMe Strategic tuvieron un desempeño excepcional. El rendimiento hasta la fecha actual de nuestras carteras Strategic oscila entre el 3.2% y 13.2% con un promedio del 9.3% al cierre de agosto 2019.

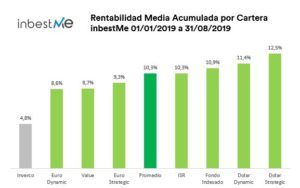

En él se puede observar como TODAS nuestras carteras (tomando el rendimiento medio) duplican o más que duplican la del inversor medio español. El inversor medio español ha sido del 4,8%. Como se ve en el gráfico de más abajo la rentabilidad promedio de todas nuestras carteras ha sido del 10,3%, o sea un 5,5 puntos porcentuales más o 2,15 veces la del inversor medio.

A niveles de estilos de inversión es de destacar nuestras carteras ISR que siguen teniendo un muy buen comportamiento con un 10,3%.

El estilo Value (inbestMe Value) acumula un 8,7% en el año, sigue quedándose rezagado siguiendo la tendencia de los últimos años.

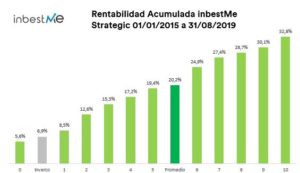

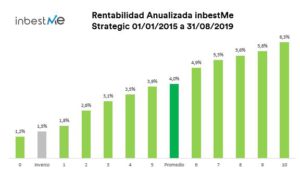

RENTABILIDADES ACUMULADAS DESDE INICIO

En inbestMe focalizamos nuestra atención en la inversión a largo plazo. En un año cualquier cosa puede ocurrir. El año 2018 fue un año difícil por el contrario los rendimientos de este año en general siguen siendo excepcionales. Es por ello que creemos que es más representativo observar la rentabilidad en varios años.

Desde su inicio (enero de 2015), el rendimiento acumulado de las carteras inbestMe Strategic varía desde el 5.6% a 32.8% con un promedio del 20.2%. El perfil medio del cliente inbestMe es un 7 que acumula un 27,4% versus el inversor medio español que acumula un 6,9%.

El rendimiento de los perfiles 2 a 10 están por debajo de lo esperado.

Por el contrario y a pesar de un año 2018 movido, desde el 2015 la volatilidad se ha quedado también por debajo de lo esperado.