En estos momentos ya casi todo el mundo es consciente de la situación inflacionaria que estamos viviendo este 2022. Dicha situación puede seguir no solo durante meses, sino también algún año. Es probable que signifique cerrar un ciclo de intereses en torno al 0% o negativos y volver a la normalidad de que el dinero tiene un coste. En este artículo te explicamos cómo proteger el dinero de la inflación.

En el momento de escribir este post (octubre 2022) la inflación en Europa ha alcanzado los dos dígitos (más del 10%) y en EEUU está por encima del 9%.

De momento, las políticas monetarias restrictivas de los principales bancos centrales no han sido suficiente para atajar la subida de precios.

Vamos a intentar con este post dar algunas reglas que te pueden ayudar en este contexto.

Índice de contenido

ToggleControla/reduce tus gastos

Esta regla puede ser contraintuitiva, ya que cuando hay subidas de precios quiere decir que el consumo de mañana es más caro que el de hoy.

Pero esto es cierto para una parte de los gastos imprescindibles o gastos fijos. Si revisamos nuestros gastos y nuestros presupuestos, seguro que encontraremos gastos superfluos de los cuales podemos prescindir. Conviene comprobar el capítulo de los gastos variables o discrecionales.

Todo lo que ahorramos en gastos superfluos nos ayudará sin duda a absorber, aunque sea parcialmente, el aumento de costes debido a la inflación. Esto nos ayudará a mantener nuestra capacidad de ahorro.

Maximiza el rendimiento de tu dinero

Sí, por un lado, es imprescindible tener al menos algo de efectivo para los gastos diarios, y además un fondo de emergencia, por otro lado, también es importante, más que nunca, tener un plan para maximizar el valor de nuestro dinero. Una manera fácil de hacer esto es asegurarse de que estemos obteniendo el mejor rendimiento de nuestro dinero, incluso para el ahorro o la inversión de corto plazo.

Hace ya unos meses que es posible obtener intereses positivos por nuestros depósitos si tenemos dólares. Después de varias subidas este año el tipo de interés interbancario (Fed Funds Rate) está ya por encima del 3%.

En Europa la subida de tipos está algo más retrasada, pero está prevista que a finales del 2022 suban para situarse en torno al 2%.

Está por ver cómo reacciona la banca ante esta situación.

En general la banca es reticente a trasladar el aumento de tipos a los depósitos y cuentas corrientes bancarias al menos de inmediato.

El comité de inversión de inbestMe ha estado muy atento a la evolución de los tipos tanto en EEUU como en Europa y recientemente hemos anunciado la posibilidad de abrir una Cartera Ahorro que tiene un interés (variable). En el momento de su lanzamiento, 29/11/2022 está en:

- 3,40% en Dólares *

- 1,05% en Euros *

Creemos que ha llegado el momento de movilizar el efectivo que no necesitas estrictamente para tu día a día a una institución financiera pionera e innovadora como inbestMe que pague un alto tipo de interés.

Obviamente, puedes ir a la caza de la última oferta bancaria.

Pero lo que te proponemos, creemos que es más eficiente para ti, ya que nuestro compromiso es trasladar las subidas de tipos de interés a esta Cartera Ahorro y darte la máxima flexibilidad.

Puedes invertir o ahorrar en esta cartera desde un mínimo de 1.000 € sin límites, y sin ningún compromiso de plazo. Y nuestro compromiso incluye ir trasladando los aumentos de tipos del mercado interbancario a esta cartera y no tenerte que esperar a beneficiarte de esta subida.

Por ejemplo, está previsto que en Europa los tipos de interés suban en torno al 2% a finales del 2022. Si este es el caso, el incremento de interés se trasladará automáticamente a tu Cartera Ahorros. De esta manera no tienes que perder tu valioso tiempo a ir a la caza de un nuevo depósito que tenga en cuenta esta subida.

El 21/12/2022 subimos la TIR de la Cartera Ahorro a 1,40% en euros y 3,60% en dólares. También te puede interesar el siguiente artículo: Cómo calcular la TIR variable de la Cartera Ahorro.

Minimiza el efectivo que no obtiene un rendimiento

Si, por un lado, es esencial tener algo de efectivo, tener un exceso es un problema, sobre todo en momentos inflacionarios.

Podemos tener la tendencia a pensar que deberíamos tener más efectivo de lo habitual durante los tiempos de incertidumbre y volatilidad. Pero también es cierto que los períodos de alta inflación son en realidad algunos de los peores momentos para mantener un montón de dinero extra. Te recomendamos que consideres estas indicaciones para asegurarte que tienes suficiente dinero en efectivo para cubrir lo siguiente:

- Dinero para cubrir los gastos del mes en curso, como alquiler, comestibles y tus otros gastos fijos.

- Un fondo de emergencia adecuado, que suele ser de 3 a 6 meses de gastos. En su día dimos unos consejos de qué importe debe tener un fondo de emergencia en función de las circunstancias de cada uno.

- Puede tener sentido mantener dinero que estemos ahorrando para objetivos totalmente comprometidos a corto plazo, digamos 3 años.

Si mantenemos más efectivo que este sin rendimiento sea excesivo. Tener demasiado efectivo es un coste de oportunidad.

Es un coste de oportunidad si tus ahorros pierden su valor debido a los efectos de la inflación.

Maximiza tu efectivo invertido

La solución es invertir, aunque la situación del mercado sea volátil en el corto plazo. Y hacerlo siguiendo el cuadrante virtuoso de la planificación financiera, en función de que nuestro ahorro/objetivos sean de corto, medio o largo plazo.

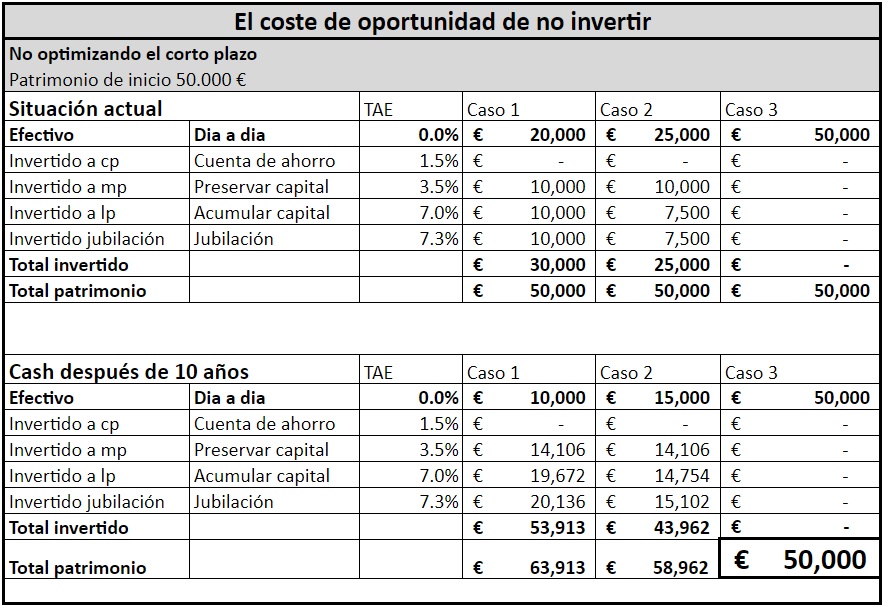

Podemos decidir no optimizar nuestros ahorros y quedarnos con 50.000€ , 25.000 € menos, o cualquiera de los escenarios que hay entre medio.

El coste de oportunidad de mantener efectivo es un problema constante al cual nos enfrentamos todos cuando ahorramos. Es especialmente problemático cuando la inflación es alta.

Aunque con la subida de tipos podemos empezar a obtener rentabilidades para nuestro efectivo de corto plazo, es poco probable que los tipos de interés de corto plazo superen la inflación, aun maximizando su rendimiento, tal como hace inbestMe.

Superar la inflación es mucho más probable, con una cartera de inversión a largo plazo. El efectivo, sin invertir, se irá devaluando y perderá capacidad de compra con el tiempo.

Dicho de otra manera, aunque tiene todo el sentido del mundo movilizar el efectivo de corto plazo que preferimos no exponer a la variabilidad de los mercados, por ejemplo en la nueva Cartera Ahorro de inbestMe, no tiene sentido dejar invertir el exceso ya que no hacerlo va a reducir nuestras posibilidades de batir la inflación y de incrementar nuestro patrimonio para conseguir nuestros objetivos financieros.

Ayer era el mejor momento para invertir, el siguiente mejor es hoy.

Este es un dicho bastante popular entre los que creen en la inversión a largo plazo, entre los que nos encontramos.

Lo vivimos cada día, en especial este 2022, muchos inversores son reacios a invertir en un momento en que puede haber una recesión en el horizonte.

Es cierto que durante este 2022 el efectivo ha sido una de las mejores clases de activo. Tanto los bonos como las acciones han caído debido a la correlación positiva entre renta variable y renta fija que se ha producido este año debido a la alta inflación.

Podemos tener la tentación de mantener más efectivo del necesario sin invertir. También podemos tener la tentación de poner más dinero en Cartera Ahorro, ahora que será posible obtener un rendimiento por nuestro dinero a corto plazo. Puede parecer la mejor opción, ahora que podemos obtener entre un 1,40% o un 3,60% antes de enfrentarnos a la posibilidad de que nuestras inversiones pierdan valor.

Este enfoque puede ser erróneo. Es preferible segmentar bien nuestros objetivos u horizontes en los que no necesitamos el dinero.

Siempre estamos tentados a acertar el mejor momento de mercado, pero ya hemos demostrado que es mejor estar invertido todo el tiempo que intentar acertar el timing de mercado.

En línea con esto, hemos tratado en anteriores ocasiones que:

- Es mejor invertir en el largo plazo que en el corto plazo

- Y cómo la inversión recurrente nos ayuda a superar un mercado bajista

Segmenta tus inversiones, la inversión por objetivos

Es inevitable, cuando la inflación es alta, tu efectivo pierde poder adquisitivo. Dado que necesitarás algo de efectivo disponible para los gastos diarios, para cubrir tus objetivos a corto plazo y un fondo de emergencia, es importante elaborar un plan para este segmento de tu patrimonio e intentar maximizar su valor.

Te recomendamos que consideres nuestra Cartera Ahorro que actualmente ofrece un tipo de interés del 1,40% al 3,60% a partir de 1.000 € y sin límites ni restricciones. El dinero es tuyo y lo puedes retirar cuando lo necesites sin penalizaciones. Sin embargo, es mejor que pienses para esta cuenta en un horizonte mínimo de 6 meses.

Pero no olvides pensar en la inversión por objetivos y también contempla tus objetivos de medio plazo y de largo plazo. Si solo piensas en el corto plazo y en no perder, probablemente no conseguirás alcanzar una buena salud financiera.

Nuestras cuentas de inversión se pueden abrir en pocos minutos y te ayudarán a conseguir tus objetivos superando la rentabilidad media en torno a un 3% sobre lo que obtiene un inversor medio en España (de acuerdo con la evolución histórica de nuestras carteras) .