Índice de contenido

ToggleEvolución de nuestras carteras ETFs Value

El value investing o la inversión en valor es una forma de invertir que popularizó entre otros muchos Warren Buffett y que consiste, de forma muy resumida, a invertir en buenas empresas, siempre y cuando su valor en bolsa esté por debajo de su valor intrínseco o valor real.

Así como el factor value es un factor que históricamente ha aportado un rendimiento adicional sobre los índices principales, en los últimos 10 o 15 años esto no ha sido así.

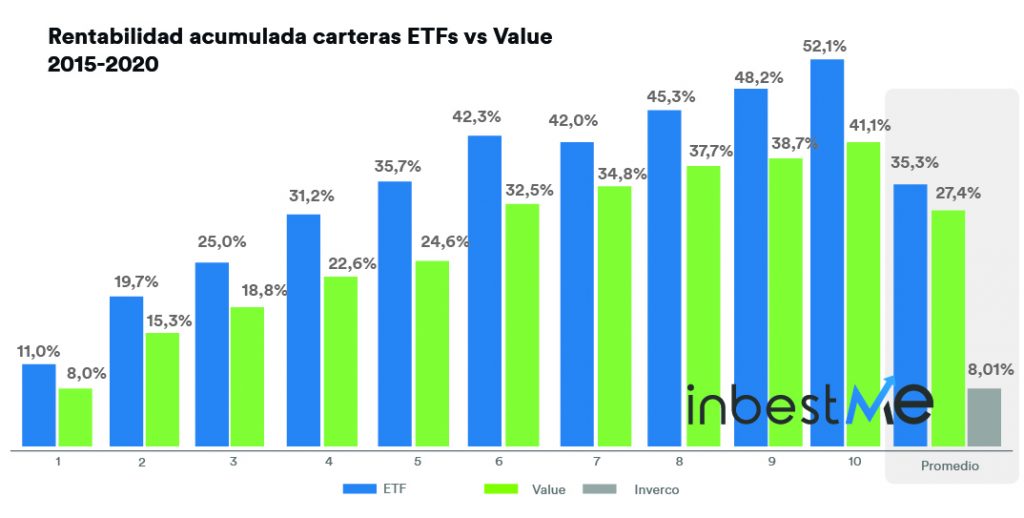

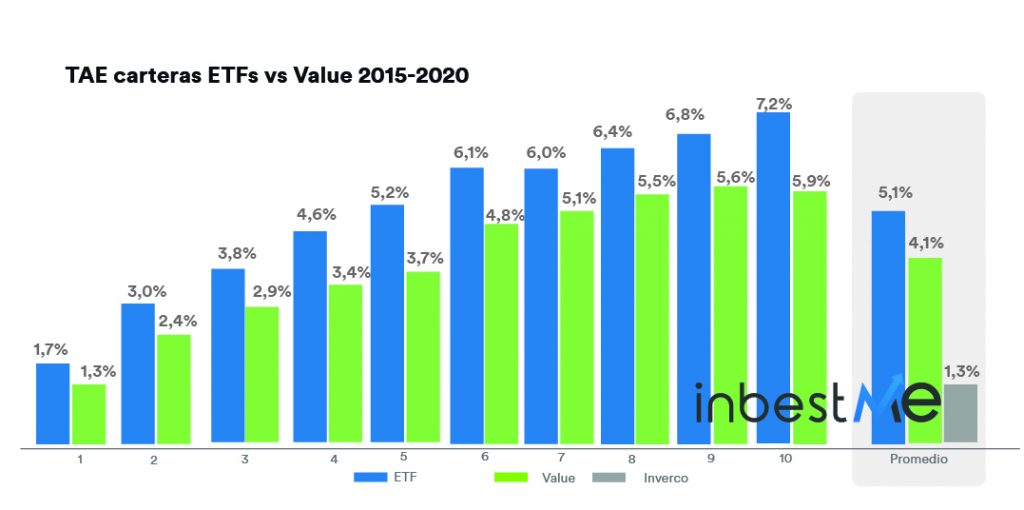

Si observamos los gráficos de más arriba donde comparamos nuestras carteras indexadas value con las ETFs, vemos que estas últimas han tenido claramente un mejor rendimiento y nuestras carteras value no han estado exentas al menor rendimiento respecto a los índices principales.

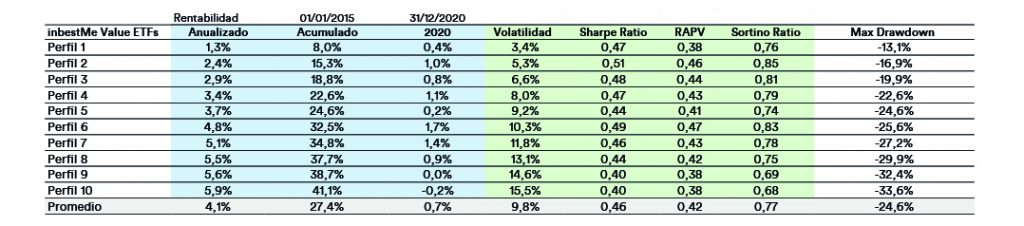

Las carteras inbestMe ETFs Value acumulan un 27,4% superando en 3,4 veces la rentabilidad de los fondos de inversión en España (según Inverco).

Las TAEs de nuestras carteras value tienen una TAE en este periodo del 4,1% o sea 2,8 puntos porcentuales más que los fondos de inversión en España.

Pero si comparamos nuestras carteras indexadas value con las ETFs, veremos que estas últimas han tenido claramente un mejor rendimiento:

- En términos de rentabilidad acumulada las carteras ETFs acumulan un 35,3% vs un 27,4% para las value (una diferencia de 7,9 puntos porcentuales).

- En términos de TAE las carteras ETFs tienen un 5,1% de promedio, o sea un 1 punto porcentual más que las Value que se quedaron en el 4,1%.

Rentabilidad cateras Value 2020

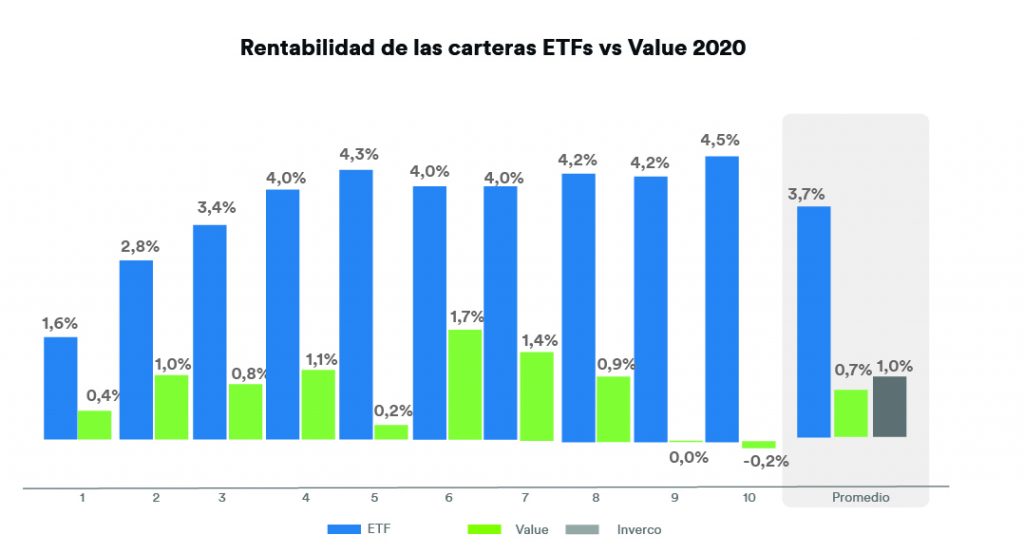

El año 2020 aunque en noviembre parecía que había un rebrote, las carteras value han tenido un rendimiento claramente por debajo de las carteras ETFs según vemos en el gráfico siguiente:

Las carteras value han tenido un rendimiento de un 0,7% promedio versus un 3,7% las carteras ETFs o sea 3 puntos porcentuales por debajo.

Los índices value siguen muy por debajo de los índices generales

Tal como decíamos en el inicio del artículo, la última década (o incluso más) ha sido una década perdida para el factor value.

Si observamos lo ocurrido en los últimos 6 años (periodo en el que medimos nuestras carteras modelo) veremos que el índice MSCI World value alcanza una TAE del 5,7% muy por debajo del 10,4% del MSCI World (en Euros).

Relativamente a los índices en los últimos 6 años nuestras carteras tienen un comportamiento muy satisfactorio. Fijémonos que nuestros perfiles 8 (5,5%), 9 (5,6%) y 10 (5,9%) se quedarían muy cerca o superarían incluso al índice (5,7%).

Si observamos lo ocurrido en este año 2020 en el gráfico inferior veremos que el índice MSCI World value se ha quedado en negativo con un -8.4% mientras que el MSCI World obtenía un 7% (todos expresados en Euros)

En el año 2020 y comparado al MSCI World value index, nuestras carteras value tienen un comportamiento muy satisfactorio, en media 0,7% versus el -8,4% del MSCI World value index.

También es significativo que todos los perfiles de las carteras inbestMe value han batido a estas referencias.

Nuestras carteras indexadas value siguen batiendo a los fondos value

Aparte del buen comportamiento relativo de nuestras carteras value respecto al índice value hemos buscado de forma recurrente y desde el lanzamiento de nuestras carteras value otras referencias.

Por ello, hemos ido comparando periódicamente su rendimiento respecto a unos fondos de referencia value en España.

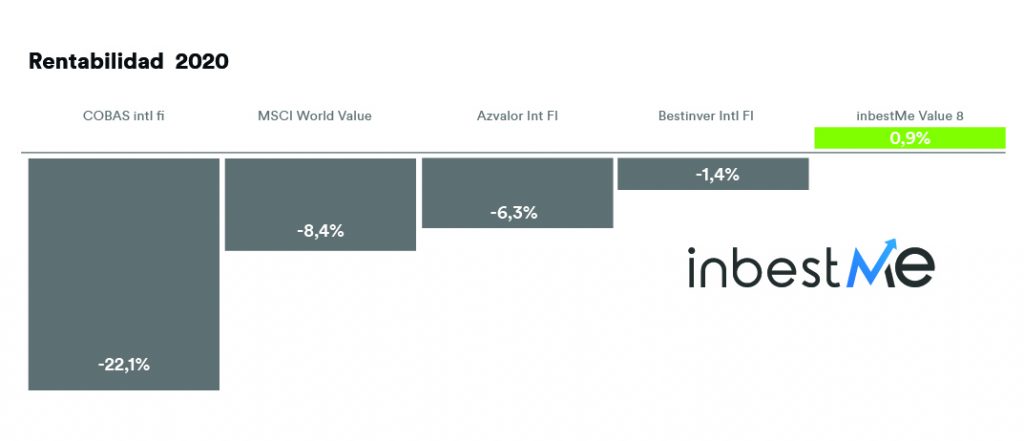

Ciertamente el año 2020, y viendo el gráfico superior, se ha demostrado que ha vuelto a ser un año difícil para el value investing.

Durante este año 2020, solo nuestra cartera value perfil 8 estaría en positivo con un 0,9%, batiendo claramente a los fondos de autor que en el año han obtenido:

- Cobas Internacional FI (-22.1%)

- Azvalor Internacional FI (-6,3%)

- Bestinver Internacional FI (-1,4%)

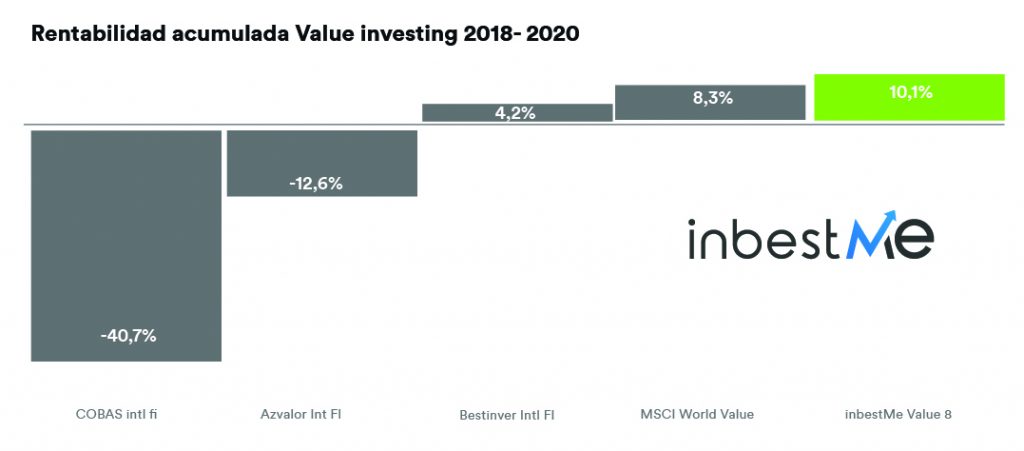

Lo que ocurre en un año puede ser anecdótico. Por eso, desde el principio quisimos analizar el máximo periodo comparable. En este caso nos ceñimos al periodo de lanzamiento de nuestras carteras en el 2018.

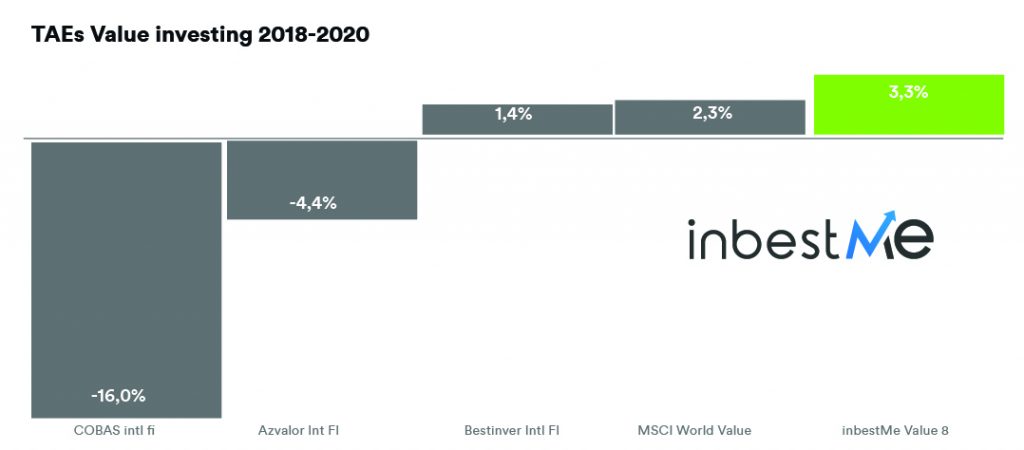

En el gráfico superior comparamos de nuevo las rentabilidades de los fondos de autor seleccionados, y el índice MSCI World Value.

Vemos claramente que nuestras carteras indexadas value tienen un excelente comportamiento relativo en comparación a los fondos de autor, batiendo claramente a todos.

En términos acumulados nuestra cartera inbestMe Value 8 acumula un 10,1% superando en:

- 50,8 puntos porcentuales a Cobas Internacional FI

- 22,7 puntos porcentuales a Azvalor Internacional FI

- 14,3 puntos porcentuales a Bestinver Internacional FI

En términos de TAEs nuestra cartera inbestMe Value 8 obtiene un 3,3% superando en:

- 19,3 puntos porcentuales a Cobas Internacional FI

- 7,7 puntos porcentuales a Azvalor Internacional FI

- 1,9 puntos porcentuales a Bestinver Internacional FI

Somos conscientes que 3 años pueden no ser significativos y es por ello que seguiremos haciendo esta comparación.

Pero mientras, sí podemos afirmar que para el que quiera seguir invirtiendo en valor nuestras carteras indexadas value son una gran alternativa que han batido claramente en estos 3 últimos años a los fondos de autor e incluso al índice MSCI World Value.

Anexo: Métricas de nuestras carteras inbestMe Value

Nota: Las rentabilidades del pasado no son garantía de rentabilidades futuras. Los datos aquí representados son una combinación de datos históricos de nuestras carteras modelo y de un backtest hasta el 2015. Las carteras inbestMe Value se empezaron a gestionar a partir de enero del 2018. Las rentabilidades aquí expresadas son netas de las comisiones. Las rentabilidades de nuestros clientes pueden diferir de las aquí mostradas por efecto de entradas y salidas de capital y de estar sometidas a condiciones de promociones.