El tiempo es un elemento fundamental para los inversores. No es lo mismo comprar y vender de forma rápida, siguiendo una estrategia de corto plazo, que dejar tu inversión madure, apostando por el largo plazo. Pero, ¿qué estrategia es mejor? Si bien no existe una respuesta única a esta pregunta, ya que depende de los conocimientos, la habilidad y los intereses del inversor, en general es mejor invertir a largo plazo. Veamos por qué.

Índice de contenido

ToggleInvirtiendo a largo plazo, casi nunca perderás dinero

El largo plazo corre a favor de los inversores. De hecho, históricamente, en periodos largos prácticamente ningún inversor ha perdido dinero, incluso aunque invierta en renta variable. Un famoso análisis de J. P. Morgan Asset Management pone de manifiesto las bondades de invertir a largo plazo. Ningún inversor habría perdido dinero en bolsa estadounidense durante periodos de al menos 20 años, ni siquiera invirtiendo en el punto más alto previo a cualquier crisis.

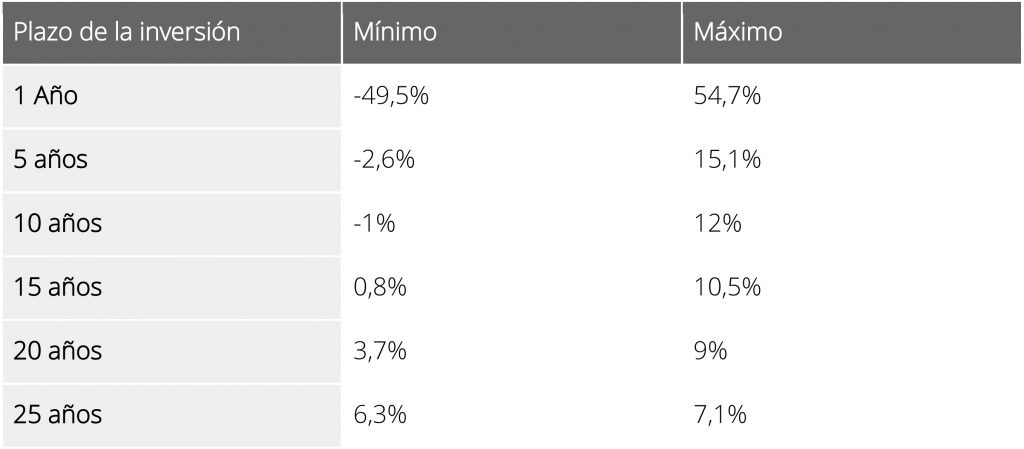

Si se toman como base los retornos de un índice representativo de todo el mundo, como el MSCI ACWI, que engloba acciones de todo el mundo, incluyendo tanto mercados desarrollados como emergentes, los datos hablan por sí solos, al menos si se atiende a diferentes rangos de la inversión.

Así, en el periodo que va desde 1989 hasta 2019, la diferencia entre las rentabilidades mínima y máxima se va estrechando conforme el inversor permanece en bolsa. Según un estudio de Bloomberg, estas serían las cifras según el periodo.

El riesgo de perderte los mejores días de mercado

A corto plazo, comprando y vendiendo continuamente, corres el riesgo de perderte los mejores días del mercado. Y esto supone pérdidas para los inversores. Según un estudio de JP Morgan Asset Management, la rentabilidad de la inversión se reduce significativamente cuando los inversores se pierden los mejores días de mercado.

De acuerdo con este análisis, para una inversión realizada con un fondo indexado al S&P 500 entre 1997 y 2017, los inversores pierden en torno a un 3,7% de rentabilidad, habiéndose perdido los 10 mejores días del mercado. Y si este comportamiento se repite para los 30 mejores días, la rentabilidad de la cartera pasa a ser negativa.

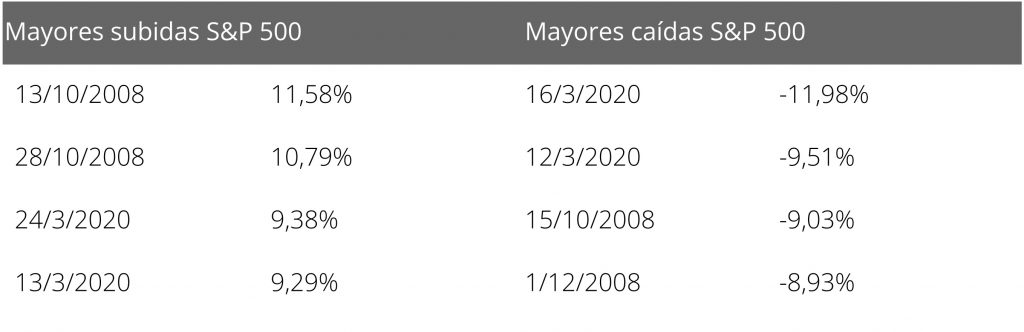

Pero hay que tener otra circunstancia en cuenta: que las mayores subidas del mercado se producen justamente en periodos de inestabilidad y elevada volatilidad, que es justamente cuando los inversores optan por vender, movidos por el efecto arrastre que provoca el pánico en los mercados.

Por ejemplo, si atendemos a las mayores subidas y bajadas del S&P 500 en los últimos 15 años, estas se han producido en un margen muy reducido del tiempo, y curiosamente, en periodos de elevada incertidumbre, tanto la crisis de 2008 como la reciente crisis del coronavirus del 2020.

Por ejemplo, y según diferentes estudios de Fidelity, un inversor que hubiese invertido 10.000 € en el S&P 500 en 1980 habría obtenido 659.515 € a 31 de diciembre de 2018. Si se le restan los cinco mejores días del mercado, el beneficio se quedaría en 426.993 €; y si se restan los 50 días mejores, el capital sería de 57.382 €, un 91% menos.

Un mejor tratamiento fiscal para tu inversión

A largo plazo, y escogiendo estratégicamente los productos en los que inviertes, podrás beneficiarte de beneficios fiscales. En concreto, podrás beneficiarte del diferimiento fiscal, y solo tendrás que tributar cuando vendas tu inversión, a largo plazo.

Esta es una diferencia importante con respecto a la inversión a corto plazo, ya que en todas las operaciones que realices de compra y venta de valores, tendrás que tributar por ellas cuando obtengas plusvalías. Y, a largo plazo, la diferencia es muy importante a favor de la inversión a largo plazo.

Invierte a largo plazo a través de inbestMe

Gracias a inbestMe, podrás invertir en una cuidada selección de productos diferentes para aprovechar todos los beneficios de invertir a largo plazo. Ya sean a través de planes de pensiones, fondos indexados, ETF o robo advisors, tendrás la oportunidad de invertir en los mejores activos del mundo y con bajos costes.