Índice de contenido

ToggleCómo y dónde invertir en 2020

Pensar en dónde invertir en 2020 no es nada fácil. En nuestro comentario de septiembre 2019 recordábamos las incertidumbres latentes. Algunas de ellas parece que se van aclarando, guerra comercial, Brexit pero surgirán otras nuevas. Los más pesimistas ya auguran la llegada de una nueva crisis. Por si llega, en otras ocasiones ya hemos tratado cómo y dónde invertir cuando se prevé una crisis.

Nosotros somos de la opinión que más allá de nuestro fondo de seguridad la mejor opción es invertir nuestro dinero con el horizonte y perfil de riesgo adecuado a nuestros objetivos financieros y olvidarse del ruido de corto plazo.

Lo que sí que es un hecho es que los bancos centrales han retomado la senda de reducciones de tipos forzando al ahorrador a seguir buscando nuevas alternativas a los tipos 0 o negativos.

Recordemos rápidamente las opciones antes de decidir dónde invertir en 2020.

Cómo invertir 2020: inversión directa

Es curioso que a menudo cuando empezamos a invertir nos lanzamos a invertir directamente en acciones o bonos de compañías o del tesoro que nos recomienda un amigo o alguna otra fuente que cae en nuestras manos.

Si bien es cierto que en estos periodos existirán oportunidades tanto en renta variable como en renta fija, la inversión directa requiere de conocimientos específicos de los activos, tener información de calidad sobre ellos y sobretodo tener tiempo. Pero además y casi lo más importante deberemos tener nuestra psicología financiera preparada para saber soportar esa volatilidad.

Esto vale también para la inversión directa en otros activos, tales como el arte o la inversión inmobiliaria o la inversión directa en Startups.

Cómo invertir 2020: inversión indirecta

A menudo se recomienda invertir a través de fondos de inversión que nos dan acceso a invertir sin necesidad de muchos conocimientos.

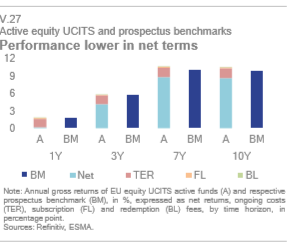

El problema es que según múltiples estudios los fondos de inversión gestionados, o sea los fondos de inversión tradicionales que nos ofrecen mayoritariamente en bancos y servicios financieros tradicionales, se han demostrado totalmente ineficientes.

Según la fuente que escojamos, se demuestra que la mayoría de los fondos gestionado (en torno al 75%/90%) no baten a sus índices. El último estudio de ESMA va en la misma dirección. Es por ello, que se está imponiendo en el mundo la llamada gestión pasiva o indexada.

En EEUU los fondos indexados o ETFs ya han superado (por ejemplo, en renta variable) los fondos de gestión activa. La inversión a través de fondos indexados o ETFs también va tomando fuerza en Europa. Algunos preferirán fondos indexados por su mejor fiscalidad otros ETFs por su mayor versatilidad.

Sea con fondos indexados o ETFs la gestión pasiva o gestión indexada cada vez tiene más defensores y los resultados lo avalan: estadísticamente una cartera media en inbestMe obtiene un 3% de rentabilidad más que el inversor medio.

[Por inversor medio nos referimos a la rentabilidad ponderada media de largo plazo según las estadísticas de inverco que se sitúa en torno al 2%.]

Dónde invertir en el 2020

Sino lo has hecho aún conviene que consideres la denominada “gestión pasiva” ahora más que nunca y antes de decidir dónde invertir en el 2020.

La inversión pasiva o indexada se basa en conceptos fáciles de entender. Si es difícil batir al índice, simplemente únete a él, síguelo, indexa tu cartera, indexa tu inversión.

También es cierto que lo fácil de entender puede no ser tan sencillo de implementar. Construir y gestionar una cartera indexada necesita al final de un mínimo de técnica y dedicación.

En base al abanico de opciones que se dispone en los fondos indexados o ETFs apoyarse con un robo Advisor tiene todo el sentido: nuestra recomendación va en la línea de diseñar una cartera personalizada que replique índices internacionales ajustadas a tu perfil de riesgo.

La idea que subyace es la gran ventaja que permite tener una cartera con múltiples activos descorrelacionados y combinados para reducir el riesgo, sea de renta fija, renta variable, inmobiliario y oro. Es decir, dentro de una misma cesta: tu cartera basada en tus características personales, totalmente gestionada y con rebalanceos periódicos de tal manera que vaya evolucionando con los años a medida que tu vida y necesidades financieras evolucionan.

Además, hoy en día hay donde escoger, puedes hacer esto de forma ultra personalizada: si tienes inquietudes con el entorno puedes tener una cartera indexada con estilo ISR (inversión socialmente responsable). Si te gusta la filosofía Value, puedes tener una cartera indexada Value con la filosofía del value investing.

Puede que no necesites tanta sofisticación y lo puedes hacer desde cinco mil euros, o en euro y/o dólar y pudiendo abrir cuenta desde España o desde fuera.

Artículos relacionados:

5 razones para hacer crecer tu dinero al invertir en fondos indexados

5 razones para hacer crecer tu dinero al invertir en fondos indexados

Ejemplos de inversiones en fondos indexados

Ejemplos de inversiones en fondos indexados

Evolución de las carteras inbestMe durante el primer trimestre del 2021

Evolución de las carteras inbestMe durante el primer trimestre del 2021

¿Dónde invertir? Todo lo fundamental según los expertos

¿Dónde invertir? Todo lo fundamental según los expertos

Pruebas de que los fondos de gestión activa no baten a sus índices

Pruebas de que los fondos de gestión activa no baten a sus índices