Más allá de dar un buen servicio a nuestros clientes, inbestMe tiene dos misiones implícitas desde su lanzamiento:

- Democratizar la inversión eficiente.

- Estimular la cultura financiera.

La reducción del importe de entrada a nuestras carteras Strategic FI a 1.000€ cumple los dos objetivos a la perfección, democratizando la inversión al máximo, ya que damos acceso a inversión super eficiente a partir de un importe más bajo, y ayudando a la cultura financiera, ya que nuestros clientes tendrán acceso a toda la información que ponemos al alcance de todos.

Índice de contenido

ToggleMuy alta diversificación

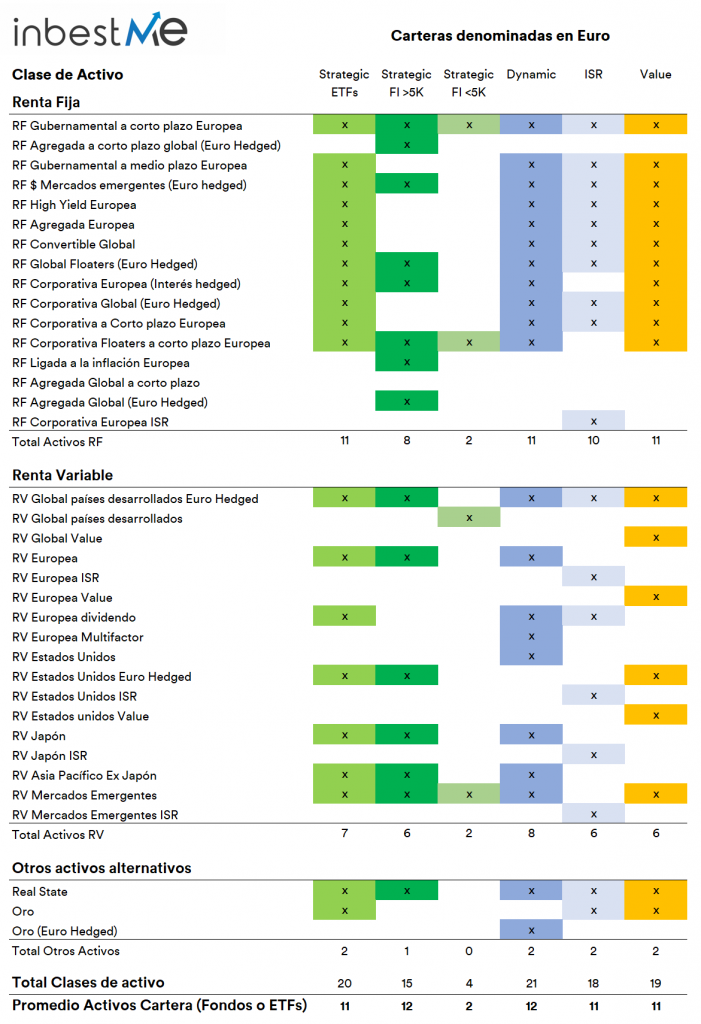

Nuestras carteras siempre se han caracterizado por su alta diversificación, sin duda la más alta en el mercado español de los Robo Advisors:

- Nuestras carteras inbestMe ETFs (fondos indexados cotizados) consideran hasta 20 clases de activo (más que ningún robo advisor en España): 11 en renta fija, 7 en renta variable y 2 activos alternativos (inmobiliario y oro).

Estas clases de activos se combinan según perfil y en promedio nuestras carteras tiene 11 activos o ETFs diferentes. - Nuestras carteras inbestMe FI (fondos indexados) consideran hasta 15 clases de activos (más que ningún robo advisor en España): 8 en renta fija, 6 en renta variable, 1 activos alternativo (inmobiliario).

Estas clases de activos se combinan según perfil y en promedio nuestras carteras tiene 12 activos o fondos indexados diferentes.

Nuestro modelo de inversión se completa con muchas más clases de activos, 36 en total para construir las otras carteras temáticas. En el siguiente cuadro resumen puedes ver las clases de activos:

Muy alta diversificación, simplificada

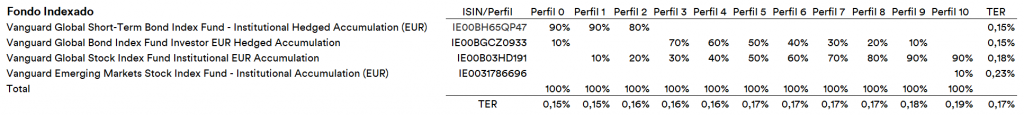

Nuestras carteras Strategic FI se complementan ahora con una versión simplificada. Donde combinamos 4 clases de activos (más que ningún Robo Advisor en España para este tipo de cartera simplificada) según el cuadro siguiente:

Por tanto, combinamos:

- Dos fondos de renta fija: uno de renta fija a corto plazo global, y uno de renta fija global (los dos con divisa cubierta) con más peso en los perfiles más bajos.

- Dos fondos de renta variable: uno de renta variable global, con más peso en los perfiles más altos, que se complementa con uno de renta variable de mercados emergentes en el perfil 10.

Hemos flexibilizado pues algunos criterios de nuestra metodología principal. Pero aún así, con estos 4 fondos conseguimos mantener la alta diversificación. La media de posiciones diferentes en las carteras es de 5.000 a través de los fondos indexados que utilizamos.

Sí que perdemos exposición a activos alternativos (inmobiliario y oro) con respecto a las otras carteras, pero aún así vemos que los parámetros más importantes se mantienen en niveles óptimos.

La simplificación no implica perder rentabilidad

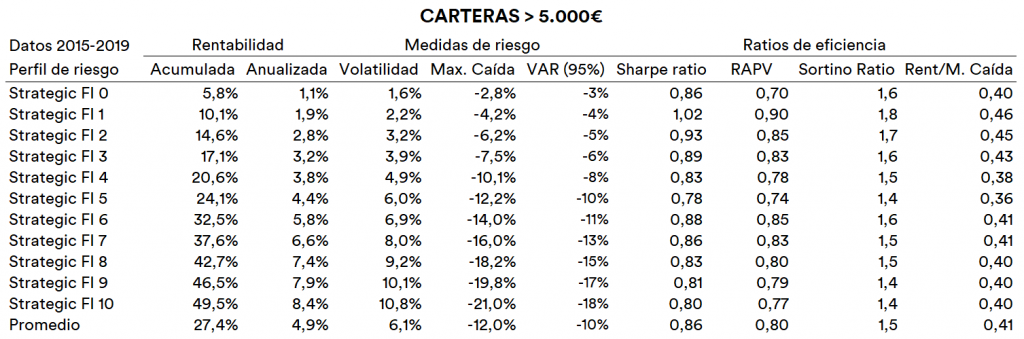

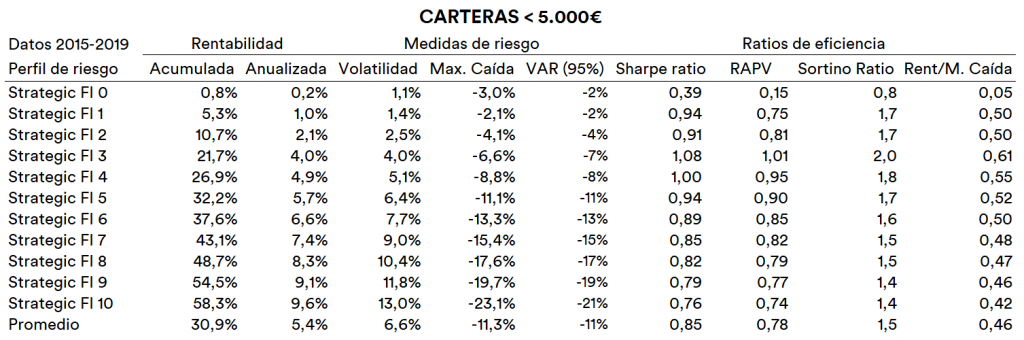

Aunque estimularemos que nuestros clientes que quieran empezar con 1.000 € hagan un “upgrade” (en nuestro caso a partir de 5.000 € ya obtienes la distribución completa de nuestras carteras), hemos verificado que estas carteras cumplieran unos requisitos similares en su rentabilidad (ver tablas completas más abajo).

Las carteras <5.000€ hubieran obtenido (en un backtest) una rentabilidad anualizada media (TAE) de un 5,4%. De hecho esta es algo superior (+0,6%) a la rentabilidad obtenida por las carteras > 5.000€ que alcanzó un 4,9%.

Estos parámetros pueden cambiar algo en el tiempo, en este periodo (2015 a 2019) las carteras de perfiles bajos son más rentables para las carteras >5.000€ mientras que en los perfiles altos esto hubiera sido al contrario, en este periodo, debido a la mayor exposición a EEUU y a dólar de las carteras <5.000€.

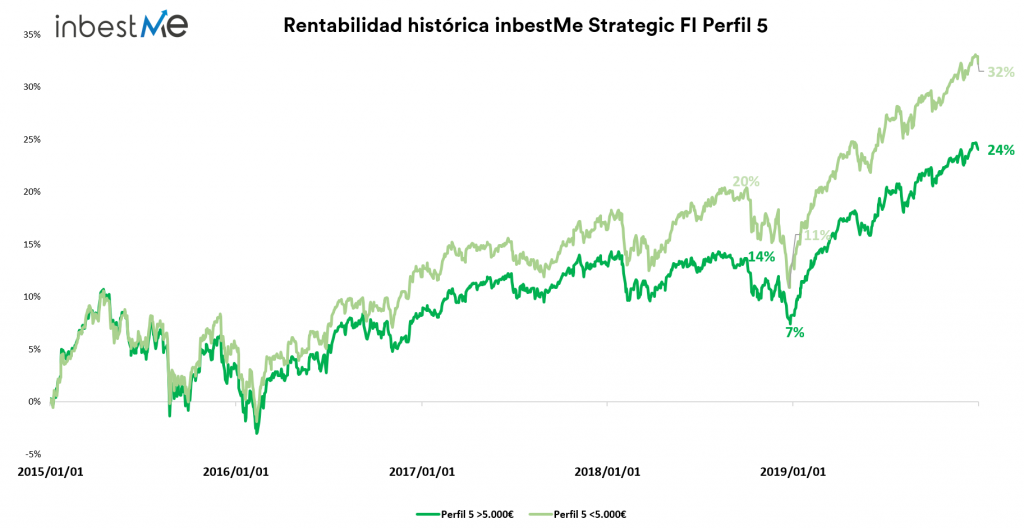

A continuación puedes ver un gráfico comparativo de la rentabilidad de un perfil 5 de cada cartera:

Como vemos el perfil 5 (<5.000 €) hubiera acumulado una rentabilidad superior en un backtest desde el 2015 al 2019. Aunque no se aprecia en los parámetros de eficiencia de más abajo (ver tablas apéndice), sí se observa en periodos de estrés un comportamiento algo peor (hemos indicado en números las caídas de finales del 2018). Como ejemplo, en esas indicaciones se observa una caída del 9% para las <5.000€ mientras que las de >5.000€ cayeron algo menos, un 7%. Esto es debido a la mejor diversificación de las carteras de >5.000€ a la que se accede de forma automática al alcanzar esa cifra. Las carteras >5.000€ también tiene un mayor control del riesgo divisa.

En cuanto a su eficiencia nos hemos asegurado que el TER de las carteras sea muy similar, de hecho el promedio es idéntico del 0,17%, igual que para las carteras >5.000 después de la rebaja de reciente del TER de los fondos indexados utilizados en nuestras carteras.

En las tablas de más abajo puedes ver también que en general tanto las medidas de riesgo como los ratios de eficiencia son muy similares:

- La volatilidad media (medida del riesgo) de las carteras es del 6,6% (simplificada) vs 6,1%.

- El Sharpe ratio de las dos en torno al 0,85 en promedio y la rentabilidad ajustada por volatilidad algo mejor para las normales que las simplificadas.

En definitiva, si quieres empezar a invertir y tienes 1.000 € sin generar rentabilidad, ahora tienes una excelente ocasión y elección para invertir mejor tus ahorros con inbestMe.

Apéndice