En una situació de mercats baixistes, els inversors més sofisticats poden optar per estratègies complexes. Apostar a la baixa dels mercats és una estratègia complexa i que va en contra de la tendència natural alcista dels mercats. Per tant, s’ha d’afrontar amb molta atenció i requereix conèixer els avantatges i desavantatges de cadascuna d’aquestes estratègies. En aquest post proposem examinar dues metodologies alternatives per a afrontar una visió baixista d’un mercat: vendre en curt o comprar un ETF invers.

Analitzarem els avantatges i desavantatges de tots dos.

Índex de contingut

ToggleVenda en curt

La venda en curt consisteix a vendre una acció que no és de la seva propietat (de l’anglès “short selling”) amb l’objectiu de tornar a comprar-la a un preu més baix i obtenir un guany. Per exemple, si venc una acció a 100 i la compro a 90, tindré garantit un benefici del 10%.

Quan es fa una venda al descobert, el bróker a través del qual es fa l’operació reté l’import recaptat juntament amb un determinat marge de garantia (per exemple, el 50%) per a protegir-se de les pèrdues en què pugui incórrer el client en cas d’un augment del valor preu de les accions.

Com està venent un títol que no és de la seva propietat, ha de manllevar-lo per a lliurar-lo al comprador. Generalment, es manlleva del mateix bróker amb el qual es fa la venda. Per aquest servei, cobrarà al client una quantitat d’interès proporcional a la taxa aplicada en el préstec dels valors i la durada de l’operació.

Cost de posició curta = Equivalent * Taxa de préstec de valors * Nombre de dies / 365

Una vegada que es tanca la transacció i es recompren els valors en el mercat, es retornen al bróker que va fer el préstec.

ETF invers

Un ETF invers és aquell que garanteix un rendiment igual a l’invers del rendiment diari d’un índex determinat. Si l’índex subjacent cau un 1%, un ETF invers sobre el mateix índex augmentarà un 1%. Per contra, si l’índex de referència puja, l’ETF invers caurà en el mateix percentatge.

S’ha de prestar molta atenció al fet que el rendiment invers es garanteix només diàriament. Es podria esperar que, si durant un període de temps determinat, l’índex cau un 20%, per exemple, l’ETF invers augmentarà un 20%. Això no és necessàriament cert, tanmateix, de fet, probablement és molt incorrecte. En períodes més llargs, com veurem, el rendiment de l’ETF invers pot ser molt diferent del de l’índex subjacent multiplicat per -1.

En comparació amb les vendes en curt, els ETF inversos tenen l’avantatge de no haver de recórrer al préstec d’accions.

Pèrdues i guanys potencials

Tant la venda en curt com la compra d’un ETF invers són estratègies que es beneficien d’una caiguda del mercat. No obstant això, existeixen diferències importants entre les dues estratègies en termes de guanys i pèrdues potencials.

En una posició curta, el benefici potencial es limita al 100% de la inversió inicial. De fet, el preu de les accions que hem venut al descobert no pot caure per sota de zero. La pèrdua és potencialment il·limitada, ja que les accions que vam vendre tenen un potencial alcista il·limitat.

Amb un ETF invers, la pèrdua es limita al 100% de la inversió inicial (si el preu de l’acció cau a zero), però el guany pot superar el 100%.

En termes de guanys i pèrdues potencials, comprar un ETF invers sembla ser una estratègia millor a la venda en curt.

No obstant això, en vista d’aquests avantatges, l’ETF invers té un rendiment pitjor o millor en funció del camí que segueix l’índex. Això significa que el seu rendiment també depèn de la mena de rendiment de l’índex durant el període de tinença de l’ETF. En particular, l’ETF invers tendeix a tenir un rendiment inferior al de les vendes en curt quan el mercat es mou dins d’un rang, especialment quan la volatilitat dins del rang és alta.

Rendiment

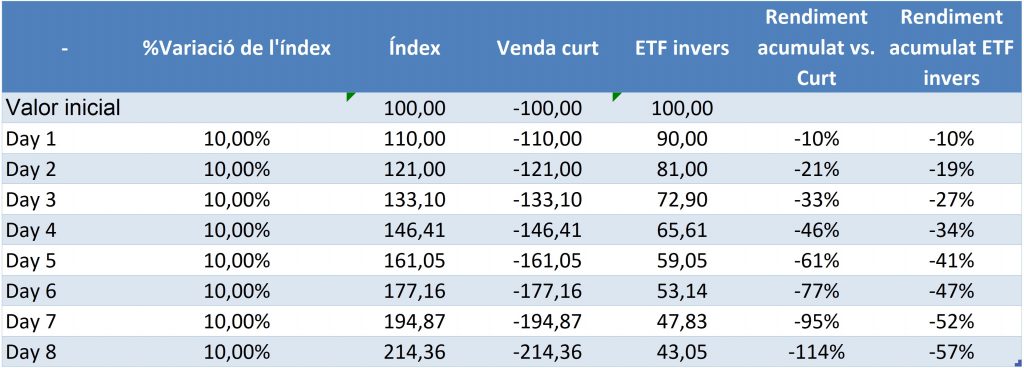

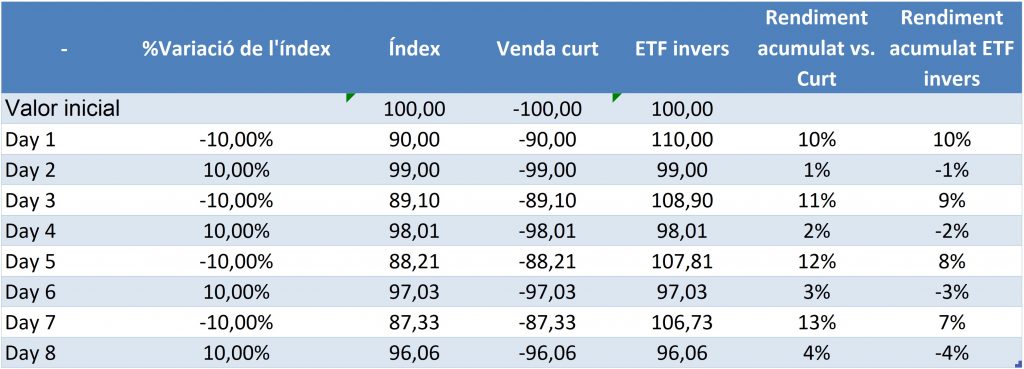

Si bé tant les vendes en curt com els ETF inversos es beneficien d’un mercat a la baixa, el seu rendiment no coincideix. Analitzem tres escenaris diferents.

El primer escenari correspon a una marcada tendència a la baixa en el mercat. Totes dues estratègies són rendibles, però l’ETF invers obté un rendiment molt major.

El segon escenari correspon a una forta tendència alcista. Totes dues estratègies mostren una pèrdua, però la de venda en curt és molt més marcada.

En el tercer escenari, el mercat es mou amb alta volatilitat dins d’un rang. En aquest cas, el rendiment de la venda en curt és millor que el de l’ETF.

Com és clar, els ETF inversos tendeixen a superar les vendes en curt quan el mercat està en tendència (alcista o baixista), mentre que tenen un rendiment inferior quan el mercat es mou dins d’un rang, especialment si la volatilitat dins del rang és alta.

Podem dir que, en el cas de les vendes en curt, el palanquejament respecte a la posició inicial disminueix en cas d’un escenari favorable (descens del mercat) mentre que augmenta en cas d’un escenari desfavorable (pujada del mercat). El contrari ocorre en el cas de l’ETF invers, en el qual el palanquejament respecte a la inversió inicial augmenta en cas de caiguda del mercat i disminueix en cas de pujada.

El guany o pèrdua de la posició curta reflecteix fidelment la diferència percentual entre el valor final i inicial de l’índex (net dels costos de préstec de valors). En canvi, el rendiment de l’ETF invers depèn no sols del valor inicial i final de l’índex, sinó també del camí o ruta que segueix el preu entre aquests dos valors. Aquesta característica es diu “path dependency” (dependència de la ruta).

La mecànica d’un ETF invers

Per a comprendre millor el concepte de dependència de la ruta, analitzem el mecanisme subjacent al funcionament d’un ETF invers.

Amb la finalitat de garantir la rèplica del rendiment invers de l’índex diàriament (-1X), l’ETF invers es reequilibra cada dia.

Diguem que volem construir un ETF invers. Contra un valor de l’índex subjacent de 100, haurem d’obrir una posició curta igual a -100 per a garantir als titulars de l’ETF l’invers del rendiment de l’índex. Podem fer-ho a través de la venda de valors en efectiu o, com sol ser el cas, amb derivats.

Així que intentem obtenir una exposició igual a -100.

Suposem que l’endemà l’índex subjacent cau un 20%. L’ETF invers haurà de tenir una rendibilitat de +20% i el seu preu haurà de pujar llavors a 120. El valor de la posició curta baixarà a 80, garantint un benefici del 20% (100-80) que ell compensarà 20% del rendiment de l’ETF.

Enfront d’un valor ETF de 120, el valor de la posició curta ara és només igual a -80. Això significa que l’exposició curta ara no serà suficient per a garantir el rendiment invers de l’índex en el fons.

De fet, suposem que el mercat encara cau un 20% més. La posició curta donarà com a resultat un guany de 16 (80 * 20%) però en el front d’ETF hauré de garantir 24 (120 * 20%). Així que no aconseguiré el meu objectiu si abans no he incrementat la posició curta en un valor equivalent a -40 portant la meva exposició curta a -120, en línia amb el valor de l’ETF.

Per tant, per a garantir que el rendiment de l’ETF sigui igual al canvi percentual invers de l’índex diàriament, hauré de reequilibrar la posició curta tots els dies.

Suposem el cas contrari en el qual l’índex puja un 20% el primer dia. Al final del dia, el valor de l’ETF invers hauria de caure a 80, mentre que el valor de l’exposició curta augmentaria a 120. Enfront d’un augment addicional del 20% en l’índex l’endemà, el preu de l’ETF hauria de caure en 16 (80 * 20%). No obstant això, en absència de reequilibri, la posició curta perdria 24 (120 * 20%), una quantitat major que la requerida per a garantir el rendiment invers de l’índex en l’ETF. Per tant, hauré de reduir la posició curta recomprant un valor de 40 i, en conseqüència, portar la meva exposició novament a -80, en línia amb el valor de l’ETF. D’aquesta manera, una pujada del 20% en l’índex produirà una pèrdua en la posició curta de 16 (80 * 0,20%), garantint un rendiment igual a l’invers de l’índex.

Aquesta activitat de reequilibri en curs fa que l’ETF vengui quan el mercat baixa i compri quan el mercat puja. Per tant, la volatilitat tendeix amb el temps a erosionar el valor de l’ETF invers.

Si hi ha volatilitat pronunciada, el reequilibri constant de l’exposició provocarà un rendiment inferior de l’ETF invers en comparació amb les vendes en curt. En cas de no reequilibrar la posició, l’ETF invers es comportaria com un curt i el guany màxim es limitaria al 100% de la inversió.

En nom de l’exhaustivitat de la informació, s’ha d’emfatitzar que els dos primers escenaris presentats anteriorment són extrems per a demostrar les propietats de les dues estratègies. Generalment, els mercats no pugen o baixen en línia recta, sinó que tendeixen a moure’s a través de fluctuacions de preus que tenen l’efecte de “consumir” el valor dels ETF inversos al llarg del temps.

Conclusions: venda en curt o ETF invers?

Per a concloure, podem dir que, encara que tant la venda en curt com la compra d’un ETF invers permeten beneficiar-se d’una caiguda dels mercats, el perfil de rendibilitat i risc de les dues estratègies pot ser significativament diferent.

L’ETF invers té avantatges quant a la senzillesa de l’operació i els costos (s’evita el préstec de valors), quant a la pèrdua màxima que es limita a la inversió inicial i el benefici potencial que pot superar el 100%. En tots els casos en els quals el mercat està en tendència, l’ETF invers tendeix a funcionar millor que la venda en curt. Donades aquests avantatges, l’ETF invers veu erosionat el seu valor per la volatilitat, especialment quan aquesta ocorre dins d’un rang.

En el cas de les vendes en curt, la rendibilitat de l’estratègia reflexa amb precisió la diferència entre el valor inicial i final de l’índex subjacent i no es veu afectada per la trajectòria seguida pels preus durant la vida de la transacció. L’erosió del valor de l’índex subjacent a causa de la volatilitat juga en aquest cas a favor de la posició en curt. Això, tanmateix, enfront d’una pèrdua potencialment il·limitada i un guany limitat.

En tot cas, totes dues estratègies les considerem molt sofisticades i d’ús limitat per a inversors que les entenguin bé i limitades en el temps.

En general, és millor oblidar-se de fer timing del mercat i estar temps en el mercat.