InbestMe bat les rendibilitats dels fons d’inversió i també als altres gestors automatitzats (Robo Advisors)

Mesurar les rendibilitats a tancament d’any, no ha de ser més significatiu que mesurar-la en altres períodes de l’any. Però és una pràctica molt estesa en el sector financer (i en molts altres) per fer un balanç del que ha passat.

Índex de contingut

ToggleUn molt bon balanç: les nostres carteres superen tots els benchmarks [1]

Després de tancar aquest, el nostre primer any (encara que no complet ja que vam iniciar la nostra operativa al públic el 24/2), no podem fer més que un balanç molt positiu del comportament de les nostres carteres.

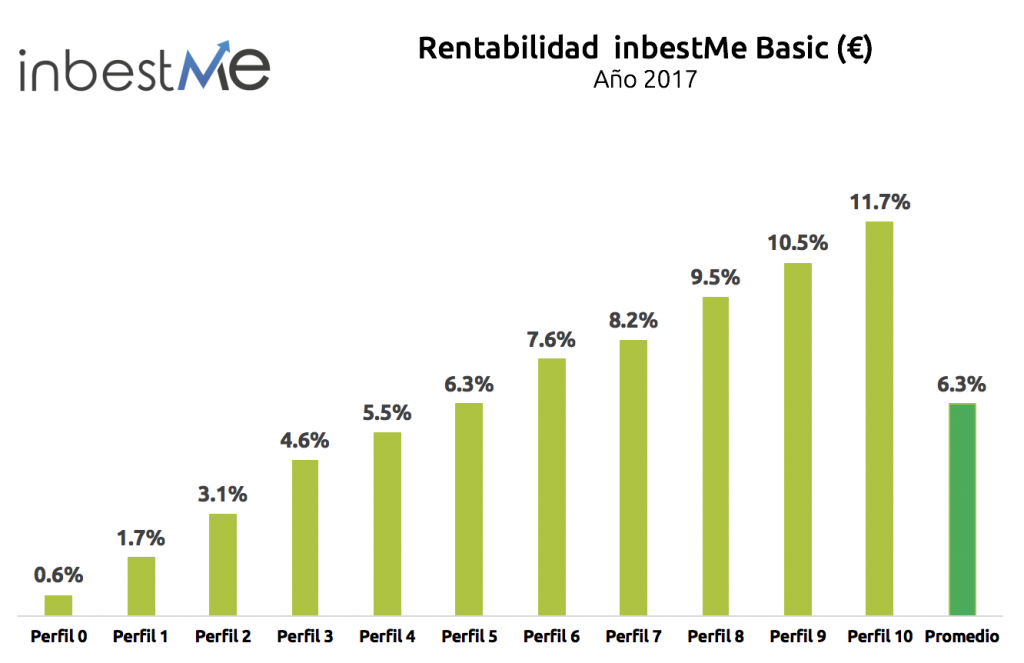

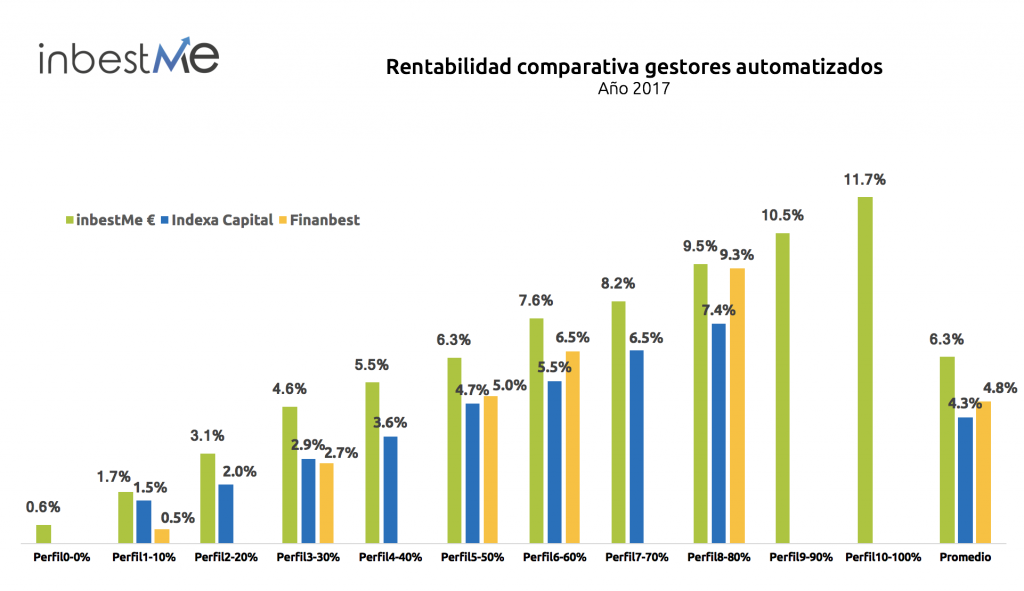

Les rendibilitats de les nostres carteres InbestMe Strategic s’han situat des del 0,6% del perfil més baix fins a un 11,7% del perfil més alt.

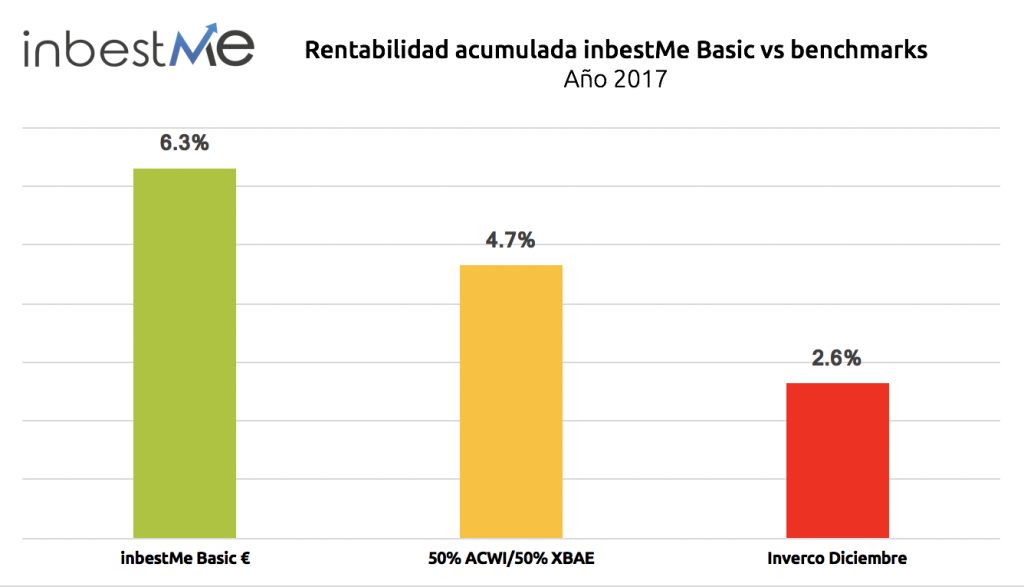

La mitjana de rendibilitat de les nostres carteres InbestMe Strategic, ha tancat en el 6,3% superant clarament la rendibilitat mitjana anual ponderada dels fons d’inversió reportada per Inverco que ha tancat l’any amb un 2.64%. Per tant la rendibilitat de les nostres carteres InbestMe Strategic, de mitjana, superen en més del doble la dels fons d’inversió, amb un diferencial de un + 3.7%. La mitjana de les carteres InbestMe Strategic també supera clarament un benchmark combinat [2] de la renda variable mundial (representat per ACWI [3]) i la renda fixa mundial (representat per XBAE [4]) que s’ha situat en el 4, 7%, per tant, un 1,6% millor. Els perfils del 4 al 10 han superat aquest benchmark, i el perfil 3 gairebé ho iguala.

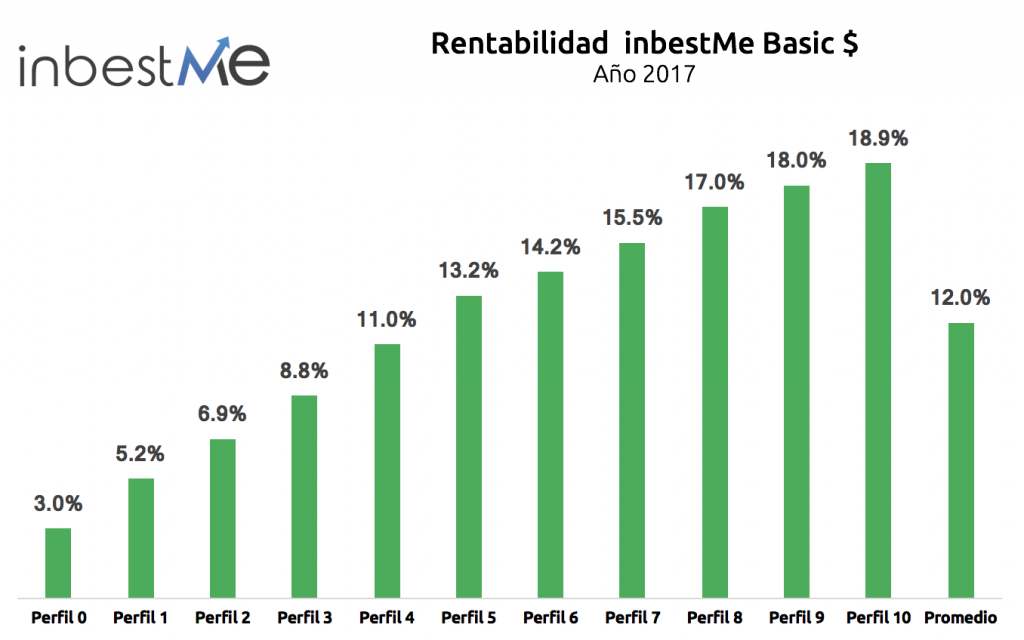

Rendibilitats InbestMe Strategic espectaculars de les carteres en dòlars

Si les carteres InbestMe Strategic en euros s’han comportat molt bé, podem dir amb tota contundència que les carteres InbestMe Strategic en dòlars s’han comportat excepcionalment bé.

La rendibilitat mitjana d’aquestes carteres s’ha tancat a finals, en el 12%, gairebé el doble de les expressades en euros. Des del perfil 4 al 10 les rendibilitats són de doble dígit des del 11% del perfil 4, fins (gairebé) el 19% del perfil 10. Això ha estat possible gràcies a l’excel·lent comportament de totes les classes d’actius, especialment de la renda variable dels països emergents i Àsia Pacífic, però també als Estats Units i Europa. Recordem que aquestes carteres només són adequades per a aquells inversors que estiguin disposats a veure l’import invertit i la seva rendibilitat en dòlars.

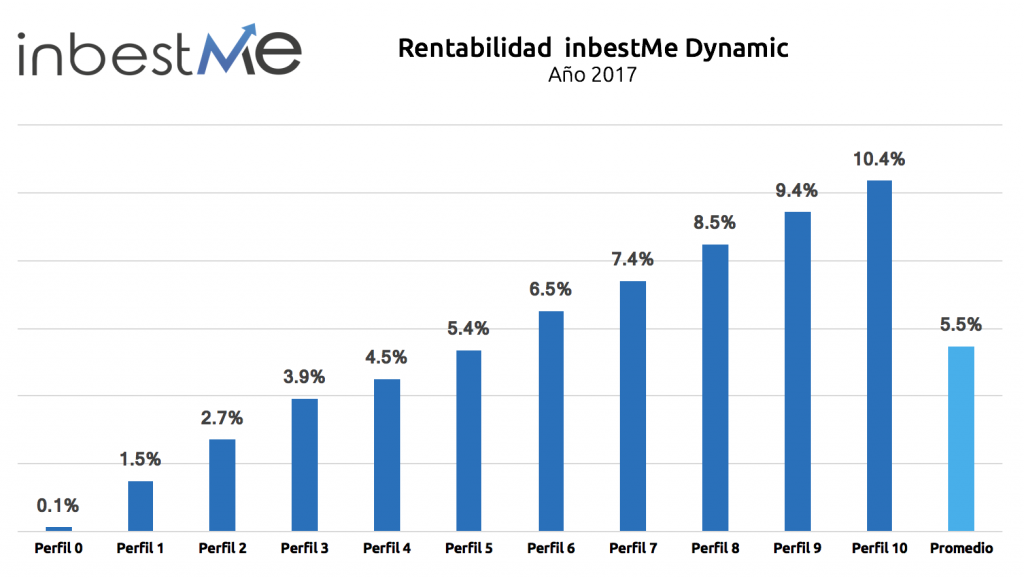

Rendibilitats inbestMe Dynamic

La rendibilitat de les carteres InbestMe Dynamic han tingut també un molt bon comportament, molt en línia amb el comportament de les carteres InbestMe Strategic. En un article complementari, el comitè d’inversió de InbestMe, fa una anàlisi més detallada d’aquestes carteres i de les decisions preses en la part tàctica de la cartera durant aquest any 2017.

Comparació amb altres gestors automatitzats

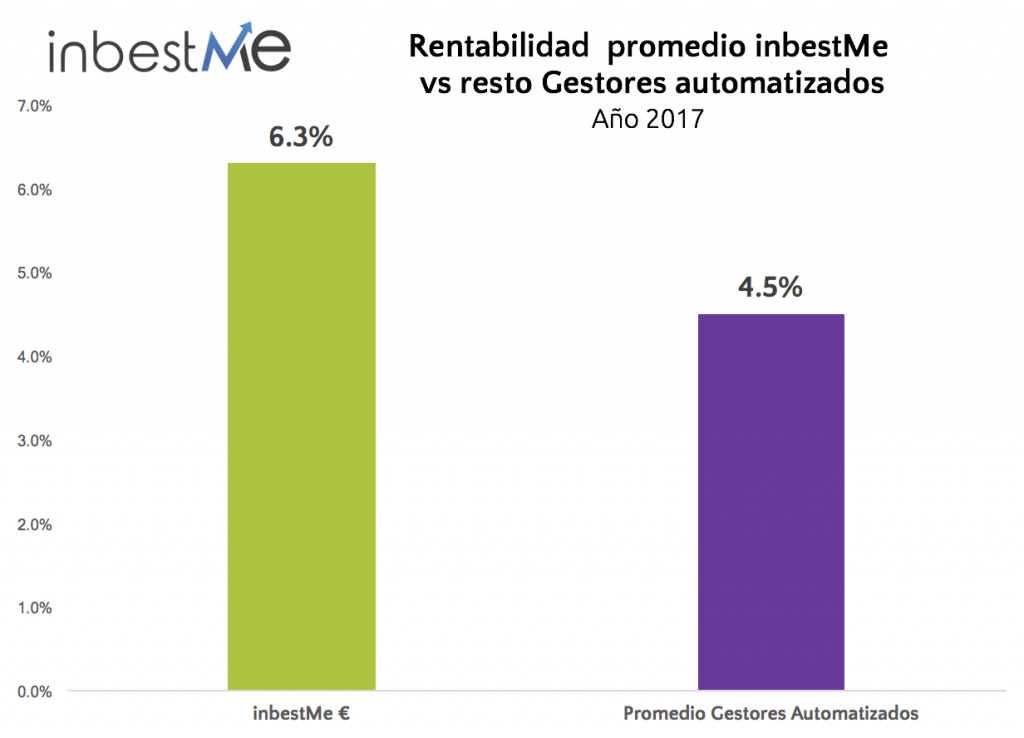

D’acord a la informació dels gestors automatitzats de carteres que reporten informació sobre rendibilitat, tots superen la dels fons d’inversió. És clar doncs, que els gestors automatitzats aporten valor addicional per al client final i que són una molt bona alternativa per obtenir bons rendiments per als nostres estalvis. També ens congratula el poder reportar, que les nostres carteres s’han comportat no només molt bé amb diferents benchmarks “clàssics” ja comentats, sinó que també superen clarament les carteres de la resta de gestors automatitzats de carteres.

La mitjana de les nostres carteres InbestMe Strategic supera en un 1,8% la mitjana dels altres dos gestors automatitzats que reporten informació (Indexa Capital i Finanbest [5]).

Com veiem en aquest segon gràfic, les nostres carteres superen clarament no només la mitjana, sinó també, en cada un dels perfils on la comparació és possible, amb els altres gestors automatitzats a Espanya.

Rendibilitats de llarg termini

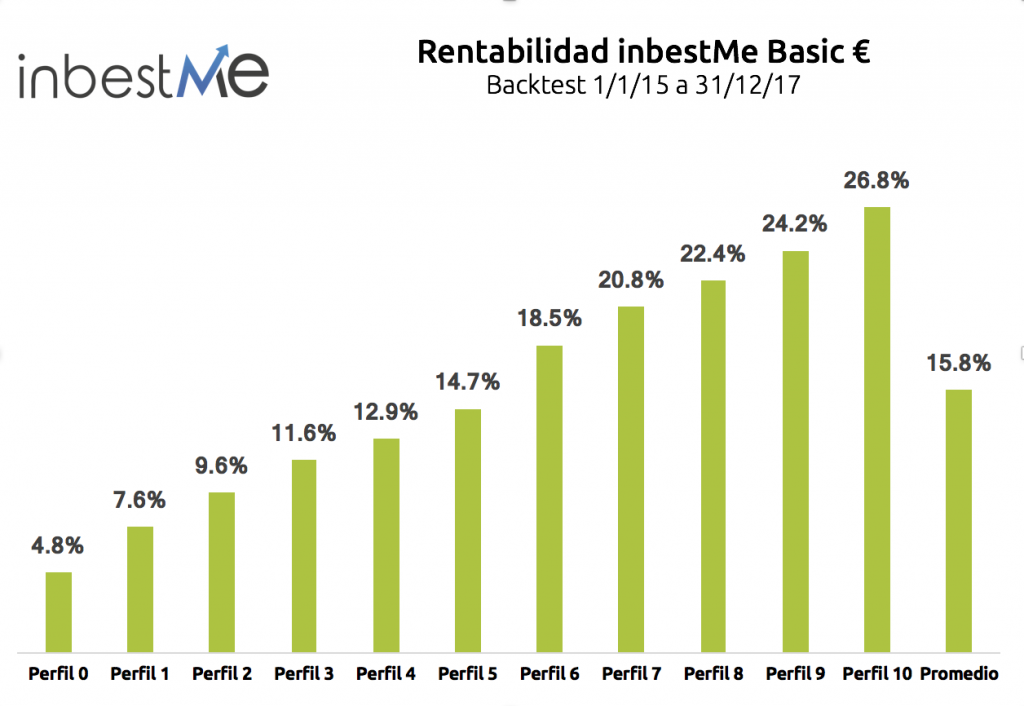

Les rendibilitats d’un sol any poden ser poc representatives. Creiem fermament que és en el llarg termini on l’inversor ha de trobar-se còmode amb el seu pla. Les nostres carteres estan altament diversificades i dissenyades perquè estiguin optimitzades. En els gràfics següents veiem com un backtest de les nostres carteres model mostren que en aquests terminis més llargs aquestes haguessin acumulat altes rendibilitats, en concret un 15,8% de mitjana des del 2015.

L’anàlisi de més llarg termini, les carteres InbestMe Strategic, també demostren la seva alta eficiència. No obstant això, des d’InbestMe, preferim reportar només la rendibilitat des que hem testejat en la pràctica les nostres carteres: això va ser a partir del 2013 amb unes carteres preliminars, per després tancar el model d’inversió en el 2015, que és el període que ens sentim més còmodes reportant, per ser carteres testejades en real.

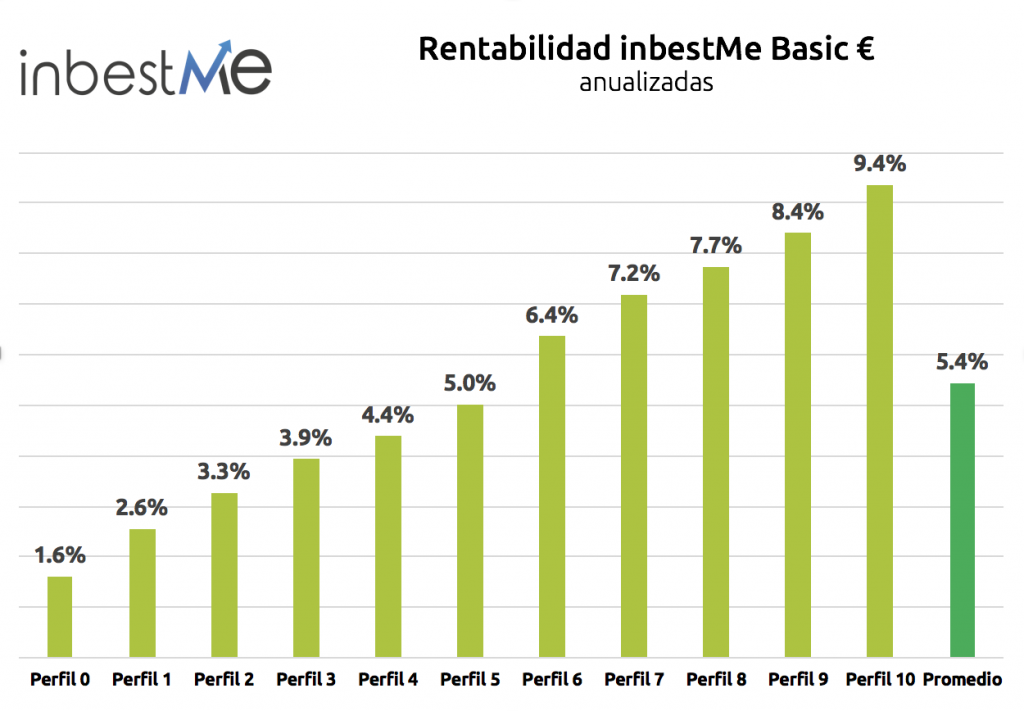

En el gràfic de més amunt, mostrem les rendibilitats equivalents anualitzades, que de moment estan clarament per sobre de les expectatives de rendibilitat esperada de llarg termini.

Les rendibilitats no són l’únic paràmetre a mesurar

A part de la rendibilitat, és convenient mesurar altres característiques d’una cartera.

Recentment hem comentat sobre l’altre aspecte clau, el del risc on les nostres carteres s’estan comportant excepcionalment bé i molt millor del que es preveia. És convenient recordar de nou, que hem d’estar preparats perquè la situació torni a la normalitat i que la volatilitat torni a aparèixer en els mercats. És convenient per tant que t’asseguris que el pla i perfil escollit et deixi dormir tranquil quan “comencin les corbes”. És convenient a més que sàpigues com mesurar el risc d’una cartera.

Si encara no coneixes el teu millor pla i la rendibilitat que pots obtenir, coneix el teu perfil inversor clicant aquí.

Nota important:

Les rendibilitats anteriors al 24/2/17 són resultat d’un backtest. Els resultats del passat no són garantia de resultats futurs. Qualsevol retorn previst o projeccions hipotètiques, poden no reflectir resultats reals futurs. Cal destacar que els resultats del passat poden reflectir rendibilitats d’actius per un temps limitat, o deguts a un període d’una activitat extrema o peculiar. TOTA INVERSIÓ IMPLICA RISC I S’AFEGEIXEN AL RISC, PERDRE DINERS. No es pot assegurar que una inversió o que qualsevol projecció o rendibilitat real mostrada es converteixin amb certesa, en rendibilitats reals o predictibles. No es pot assumir que els inversors experimentin retorns en el futur, com ara els expressats. Les rendibilitats que es mostren aquí són les rendibilitats de les nostres carteres model InbestMe Strategic, després de descomptar els costos implícits dels ETFs (0,22% de mitjana) i les despeses de gestió de InbestMe Strategic realment suportats del 0,41% anual en el primer any i del 0,55% en la resta. No contempla promocions especials, si aquestes s’apliquessin ,les rendibilitats serien més altes.Les rendibilitats aquí expressades corresponen a la de les nostres carteres model InbestMe Strategic en el període indicat, i per tant no tenen perquè coincidir amb cap cartera real dels nostres clients.

Altres notes:

[1] Benchmark o índex de referència. Un índex de referència s’utilitza per comparar l’evolució d’una cartera.

[2] combinant al 50% tots dos ETFs tenim un benchmark combinat que serveix com a referència per a un perfil mitjà exposat el 50% a renda variable i 50% a renda fixa.

[3] ACWI o SPDR MSCI ACWI UCITS ETF segueix l’índex mundial MSCI All Country (ACWI). Aquest segueix tant països desenvolupats com emergents de tot el món. Cobreix 2.477 valors en tots els segments de mida mitjana i gran i consta de 46 índexs de països, dels quals 23 són països desenvolupats i 23 són mercats emergents.

[4] XBAE o db x-trackers Barclays Global Aggregate Bond UCITS ETF 5C (EUR hedged) segueix l’índex Bloomberg Barclays Global Aggregate Bond (EUR Hedged). Aquest segueix els bons emesos en mercats emergents i desenvolupats a tot el món. Qualificació: grau d’inversió. Moneda coberta en euros.

[5] Finizens no reporta rendibilitats reals de les seves carteres només backtests històrics fins al 2016. És per això que no hem pogut incloure en la comparativa. Per fer la comparativa s’han pres les estadístiques que faciliten els diferents serveis. Per a tots els casos s’han deduït les comissions del servei si aquests no estaven deduïts (cas de Finanbest i que impacten de forma diferent segons import). En el cas de tenir diferents carteres hem fet la mitjana (cas de Indexa Capital on la rendibilitat varia en funció de l’import invertit).