Com a complement als informes de les rendibilitats de les nostres carteres al tancament del 2022, aquí revisem el comportament de les carteres en dòlars en el 2022.

L’any anterior reportàvem que la TAE mitjana de les carteres en dòlars aconseguia el 6,7%.

Recordem que les carteres en dòlars són adequades per a aquell inversor que té la seva vida ”dolarizada” o que vulgui tenir exposició expressa al dòlar en una part del seu patrimoni. És a dir, les rendibilitats estan mesurades en dòlars i la traducció a una altra moneda pot ser adversa o positiva en funció del tipus de canvi. Veure més a baix.

Revisem quina és la situació després d’aquest any 2022 tan dolent.

La TAE mitjana històrica de les carteres en dòlars és del 4,4%

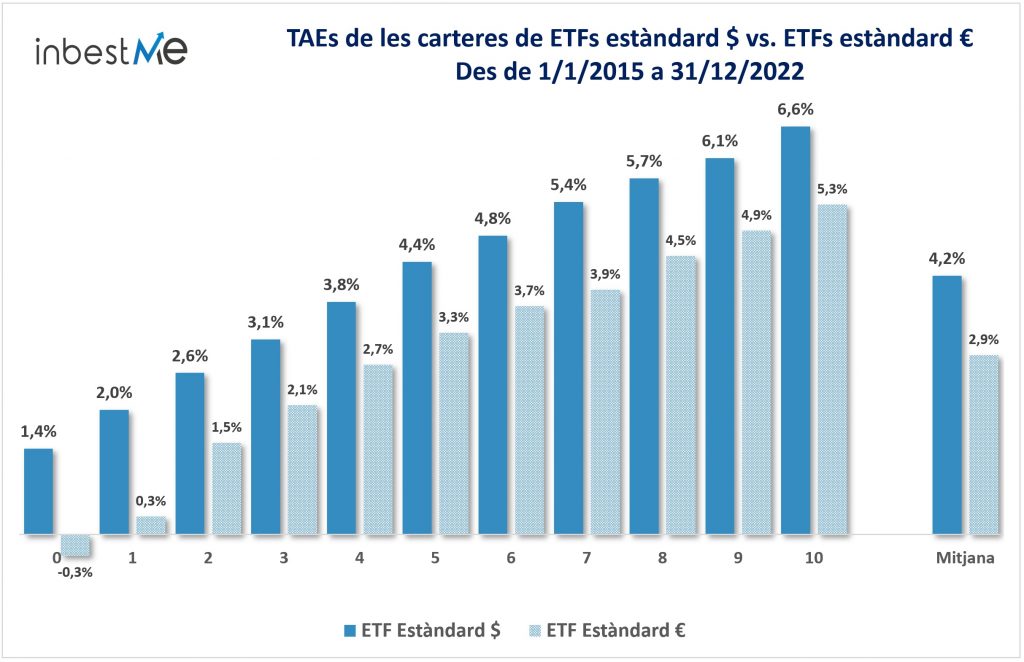

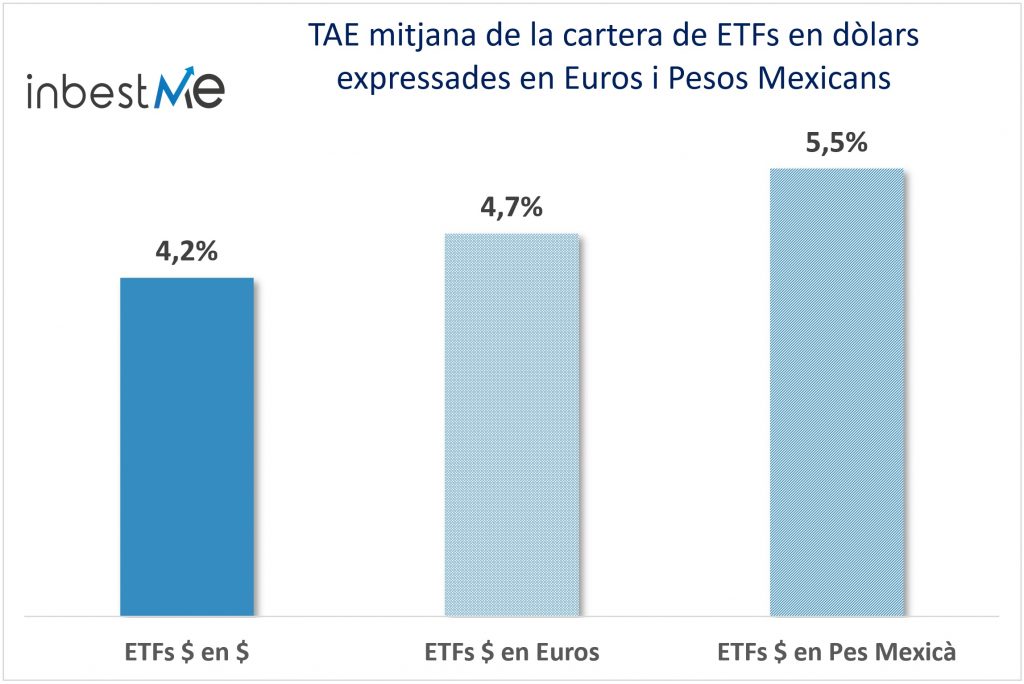

En el gràfic de més a baix veiem que la TAE mitjana de les carteres en dòlars a tancament del 2022 és ara del 4,2% i, per tant, no han estat alienes a les caigudes del 2022, baixant 2,5 punts percentuals des del tancament del 2021 (que com vam veure més amunt estaven en el 6,7%).

Les TAEs van des de l’1,4% del perfil 0 fins al 6,6% del perfil 10.

Veiem també en el gràfic superior que aquesta TAE mitjana del 4,2% és superior en 1,3 punts percentuals a les carteres Estàndard en Euros que a tancament del 2022 van quedar en el 2,9%.

La TAE mitjana de les carteres Dynamic en dòlars també és 0,9 punts percentuals més alta que la d’Euros.

La millor rendibilitat de les carteres en dòlars ve, d’una banda, que en la part de renda fixa, en els últims anys, ha estat possible obtenir en dòlars rendiments superiors, i, d’altra banda, en la part de la renda variable per la millor rendibilitat en la part dels EUA. El pes de la renda variable és molt alt en totes les carteres mundials, però a més en les carteres en dòlars el pes de la renda variable americana és més alt i alineat amb el seu pes en el món.

De totes maneres, quan les rendibilitats es corregeixen per risc, totes dues carteres en dòlars i en euros s’igualen en aquest període.

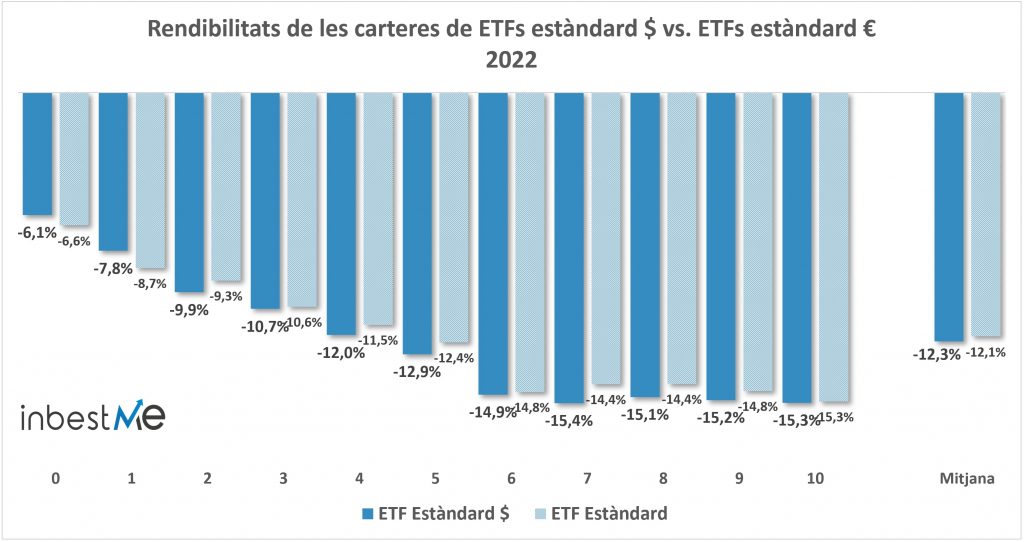

Rendibilitats de les carteres en dòlars en el 2022

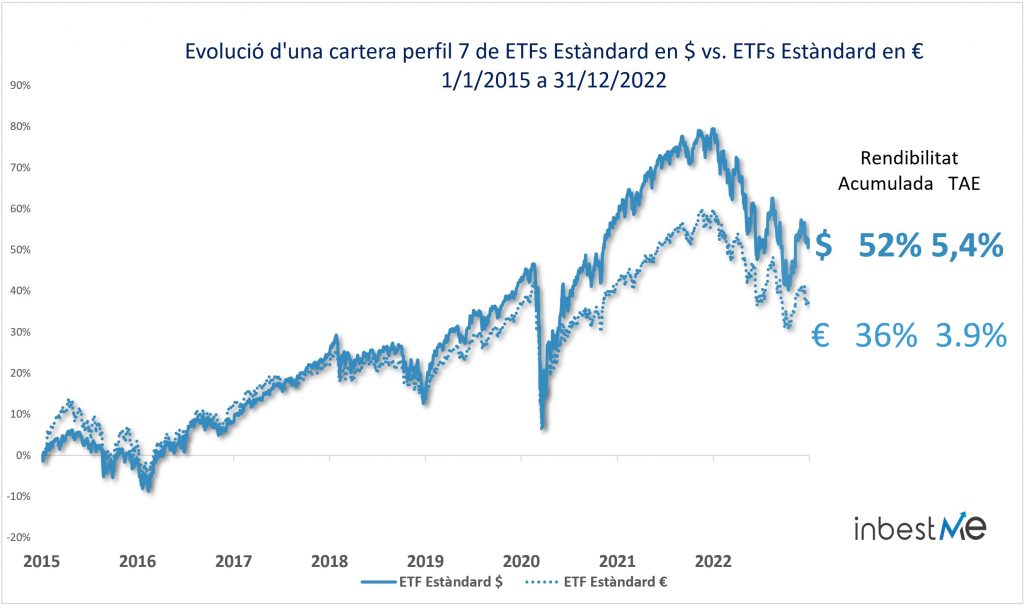

Així com l’històric de les carteres en dòlars és millor que el de les carteres en Euros, durant l’any 2022 el comportament mitjà ha estat molt similar.

Veiem com les carteres en dòlars han caigut durant el 2022 un 12,3% percentatge, molt similar a les carteres en Euro (12,1%).

Per tant, tal com avançàvem, el millor comportament d’aquestes ve sobretot dels anys anteriors i fins i tot al 2021 (en el 2021 la mitjana entre totes dues carteres va ser molt similar 8,9% en dòlars versus 8,7% en dòlars). En el gràfic de més amunt on comparem un perfil 7, veiem que l’avantatge de les carteres en dòlars es produeix especialment entre el 2019 i el 2020.

Les carteres en dòlars expressades en Euros i Pesos Mexicans

Des del 2015, a més, el dòlar s’ha apreciat un 13% respecte a l’Euro. Per tant, mesures en Euros, la TAEs mitjana de les carteres en dòlars aconsegueixen el 4,7%, és a dir 0,5 punts percentuals més. Les rendibilitats de les carteres en dòlars expressades en Euros oscil·len des de l’1,6% d’un perfil 0 fins a un 7,4% d’un perfil 10.

Recordem de nou que la part de rendibilitat a causa del canvi, igual que ha anat a favor respecte a l’Euro, pot anar en contra en el futur: fa poc escrivim precisament sobre Què està passant amb el Dòlar?

Per a determinats inversors, invertir en una moneda forta com el dòlar pot ser un imperatiu per a protegir-se de la inflació al seu país o de la constant devaluació de la seva moneda local.

Per exemple, el Pes Mexicà s’ha depreciat un 32% respecte al dòlar des del 2015. Si s’expressa en Pesos Mexicans, la TAE mitjana de les nostres carteres en dòlars aconsegueix el 5,5% oscil·lant des de l’1,8% per a un perfil 0 fins a un 8,7% d’un perfil 10. Per a un inversor Mexicà és probable que percebi el “risc de divisa” d’una forma molt diferent d’un Europeu i vegi la inversió en dòlars, al contrari, més aviat com una forma que el seu patrimoni continuï protegit de cara a una més que probable depreciació contínua enfront de la divisa més utilitzada a escala mundial.